机构:国元证券

评级:买入

目标价:3.44 港元

投资要点

羽绒服继续引领收入增长,今年将打造“效率年”

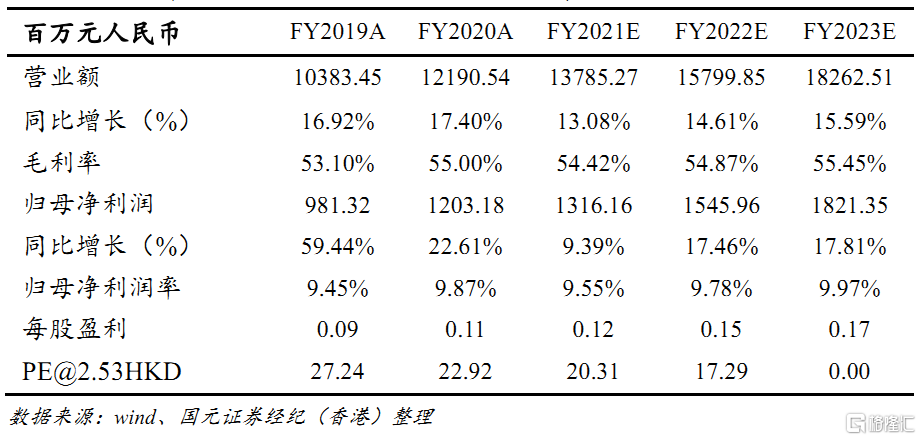

公司 2019/20 财年收入同比上升 17.4%至约人民币 122 亿元;毛利率同比上升1.9个百分点至约55.0%;公司权益股东应占溢利同比上升22.6%至约人民币 12.03 亿元。1、收入增长情况符合我们此前预期。品牌羽绒服业务依旧保持主导,占比由上一财年的 73.7%提升至 78%,同比增长24.2%。OEM 收入则同比增长 17.8%,女装业务下跌 18.2%,也基本在预期波动范围之内。2、毛利率上升 1.9%则超过我们的预期,主要系品牌羽绒服业务的毛利率增加 2.4%所致,其中波司登品牌毛利率提升了2.8%。3、公司今年将着力打造“效率年”,力争以更低的成本,获取更好的品牌建设。我们认为,公司未来盈利的增长关键就在于是否可以强化品牌定位,抓住消费者心智,逐渐树立中高端品牌形象。

库存周转受到疫情影响,运营情况在可控范围内

库存方面,总额同比增长 41.2%至 27.26 亿元,周转天数达 155 天,较去年增长28天,其中24天主要是受到春节后到3月 31日的疫情影响。应收周转天数 33 天,比去年减少 2 天,保持稳定。应付周转天数增长35 天,由于获得供应商提供的 90 日信贷期,且票据支付比例加大。总体来看,疫情之下,库存有所增长,经销商渠道需要时间消化终端库存,全年来看若不出现疫情反复,下个财年有望恢复此前的水平。

维持“买入”评级,给予目标价 3.44 港元

综合来看,公司此次业绩继去年突破百亿之后再创新高,盈利能力强劲,我们持续看好公司进一步提升品牌定位,优化渠道,带来量和价的增长,推动业绩增长。我们认为短期疫情并不影响品牌未来的成长,我们仍看好公司长线的品牌成长。预计公司 FY2021/2022/2023 的 EPS 分别为0.12/0.15/0.17元, 参照行业可比公司平均估值 (26.87 倍) ,给予FY2021年24.9倍PE,给予公司目标价至3.44港元,维持“买入”评级。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员