作者:国君固收研究

来源:债市覃谈

报告导读

云南省级城投企业非标占比近15%,互保现象不普遍。从不同的债务类型看:①债券融资方面,云南省部分省级城投企业债券融资成本较高,重点关注云南城投置业;考虑到省级平台整体资质尚可,目前融资环境宽松,加上待置换的债券规模可控,置换难度或不大。②银行借款方面,云南省级平台高息银行借款占比或较低,置换难度较小。③非标融资方面,云南省级平台非标融资占比近15%,其中云南城投置业占比最高;相较于债券,非标置换的难度较大。从对外担保看,云南省级平台互保现象不普遍,但需关注云南城投置业和云南城投集团的代偿风险。

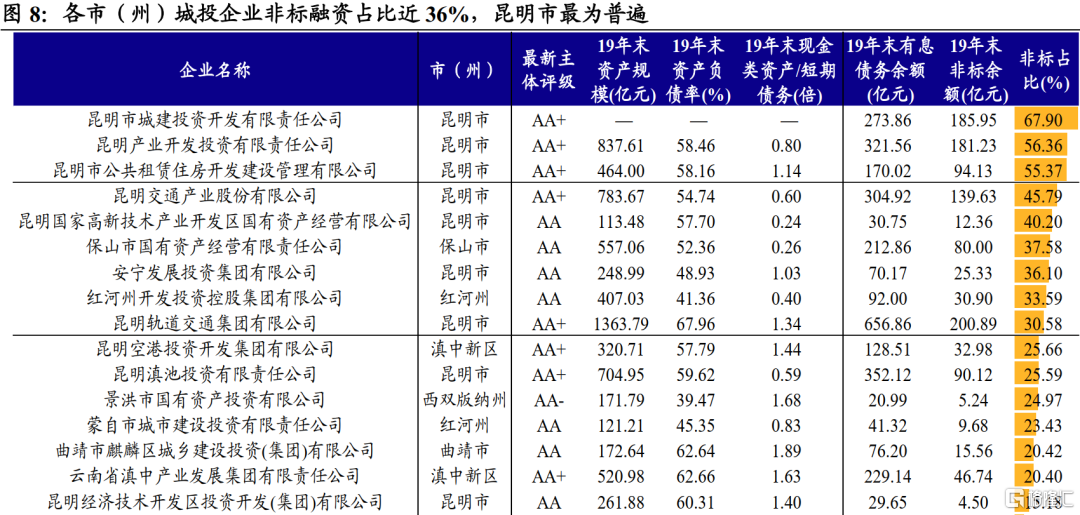

各市(州)城投企业非标占比近36%,昆明市互保现象严重。从不同债务类型看:①债券融资方面,政府实力较弱的地市,城投企业债券融资成本居高不下,而昆明市企业的资金成本相对较低。②银行借款方面,各市(州)城投企业高息银行借款的规模亦不大。③非标融资方面,各市(州)城投企业非标融资占比近36%,昆明市对非标的依赖最大。从对外担保看,各市(州)城投企业对外担保比率总体不高,对民企担保不普遍,但昆明市互保现象严重。

高息债务置换建议因城施策,避免流动性枯竭。对于省属企业,可根据政府实力、待清退的债务规模等制定一套合理的置换方案。对于其他层级的企业,考虑到各地市差异明显,因此不可能存在一个“放之各市而皆准”的方案,需要因城施策,实力较弱的地市清退标准适度调高;与此同时,一个地市内部,针对市本级平台、区县平台、园区平台,可分别实施不同的清退方案,并给企业足够的时间去执行,避免流动性枯竭。

正文

伴随隐性债务的化解,叠加宽信用环境,年初以来,不少地方出台相关文件,旨在清退城投企业高成本融资,并严控债务新增。云南省经济财政实力较弱,债务负担重,区域融资环境较差,城投企业非标融资占比高,置换难度较大,并且部分地市企业间互保现象严重。下面我们分别从省级企业和地市企业入手,对企业的融资结构和对外担保情况进行统计,并简要分析置换各类高成本融资的难易程度。

01

云南省级城投企业非标占比近15%,互保现象不普遍

1.1 省级平台高息债券和银行借款占比较低

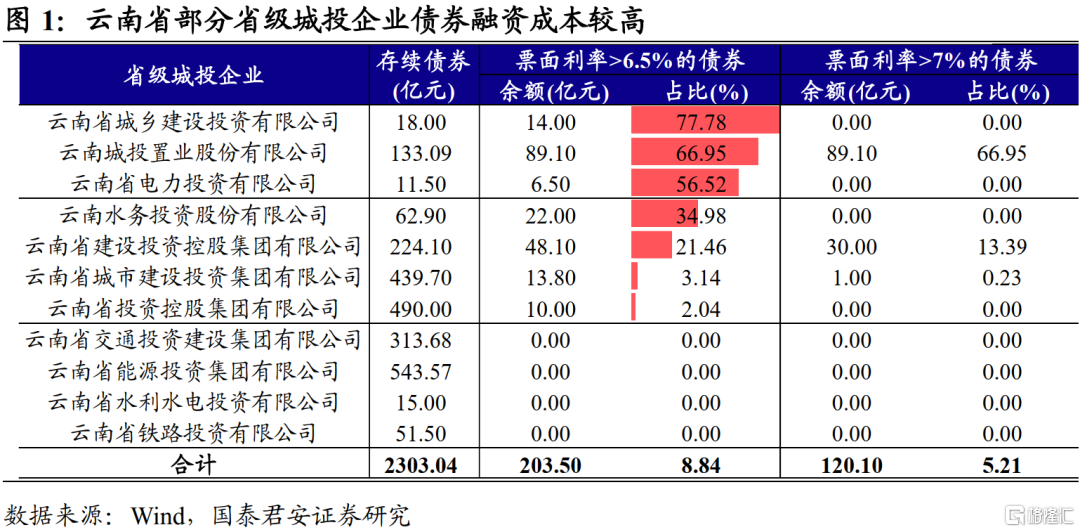

根据Wind口径,截至2020年6月22日,有存续债的云南省级城投企业共11家,存续债余额2303.04亿,主要的发债平台为云南省投资控股集团有限公司(简称“云投集团”)、云南省城市建设投资集团有限公司(简称“云南城投集团”)、云南省建设投资控股集团有限公司(简称“云南建投集团”)、云南省交通投资建设集团有限公司(简称“云南交投集团”)和云南省能源投资集团有限公司(简称“云能投集团”),上述五家企业存续债2011.05亿,占比达87%。

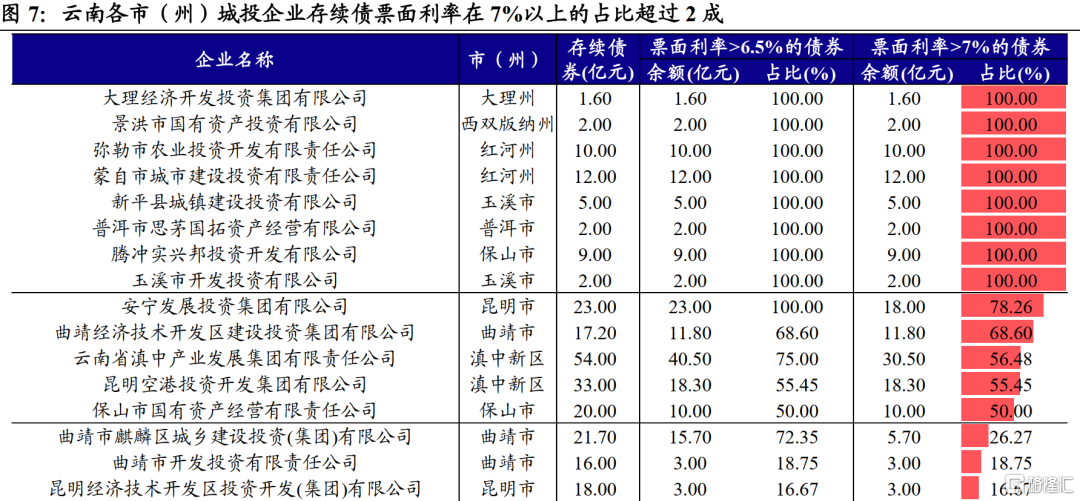

部分省级城投企业债券融资成本较高,重点关注云南城投置业。我们统计了各家省级平台存续债融资成本,在不同的情景假设下有如下结果:①票面利率>6.5%的债券占比。云南省城乡建设投资有限公司(云南建投集团子公司)、云南城投置业股份有限公司(云南城投集团子公司)和云南省电力投资有限公司(云能投集团子公司)存续债券的票面利率在6.5%以上的占比均超过50%,云南水务投资股份有限公司(云南城投集团孙公司)和云南建投集团占比亦较高。②票面利率>7%的债券占比。云南城投置业存续债票面利率在7%以上的占比仍高达66.95%,这与其自身经营不善有关,目前该企业债务周转压力大,通过出售旗下资产偿还部分债务;此外,云南建投集团存续债票面利率大于7%的占比约13.39%。

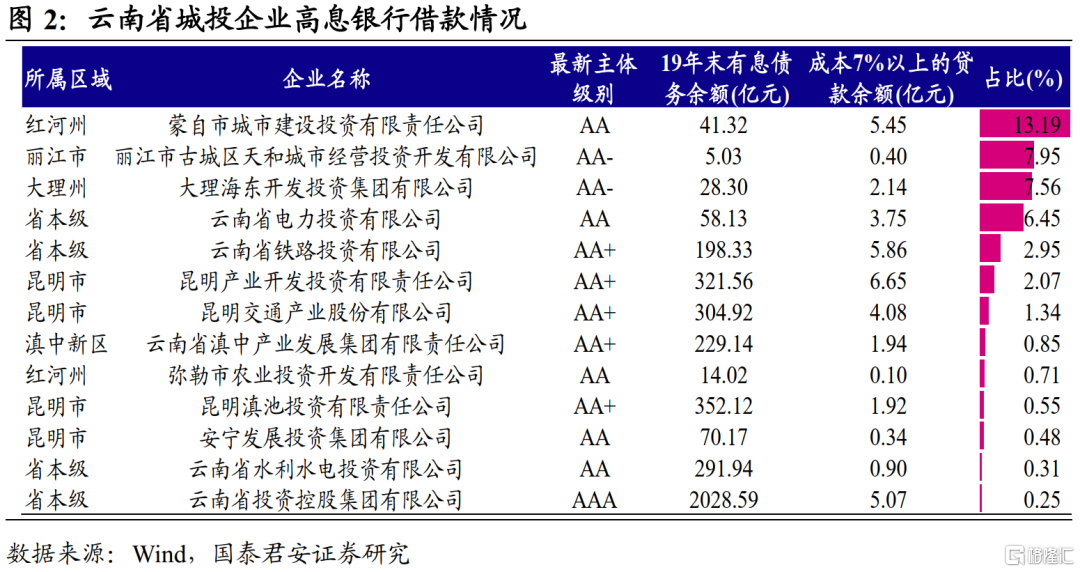

省级平台高息银行借款占比或较低。2019年审计报告有披露银行借款融资成本的省级城投企业仅云南电力、云南铁投、云南水利和云投集团4家,其中融资成本在7%以上的银行借款余额分别为3.75亿、5.86亿、0.90亿、5.07亿,整体规模较小。此外,非省级平台高息银行借款的规模亦不大。

省级平台置换高息债券和高息银行借款或相对容易。省级平台整体资质尚可,考虑到目前融资环境宽松,加上待置换的债券规模和银行借款规模可控,相关企业可通过成本较低的新债或贷款来置换存量高息债务,其实现难度或不大,在一定程度上可减轻企业的付息压力。

1.2 省级平台非标融资规模较大,占有息债务比重近15%

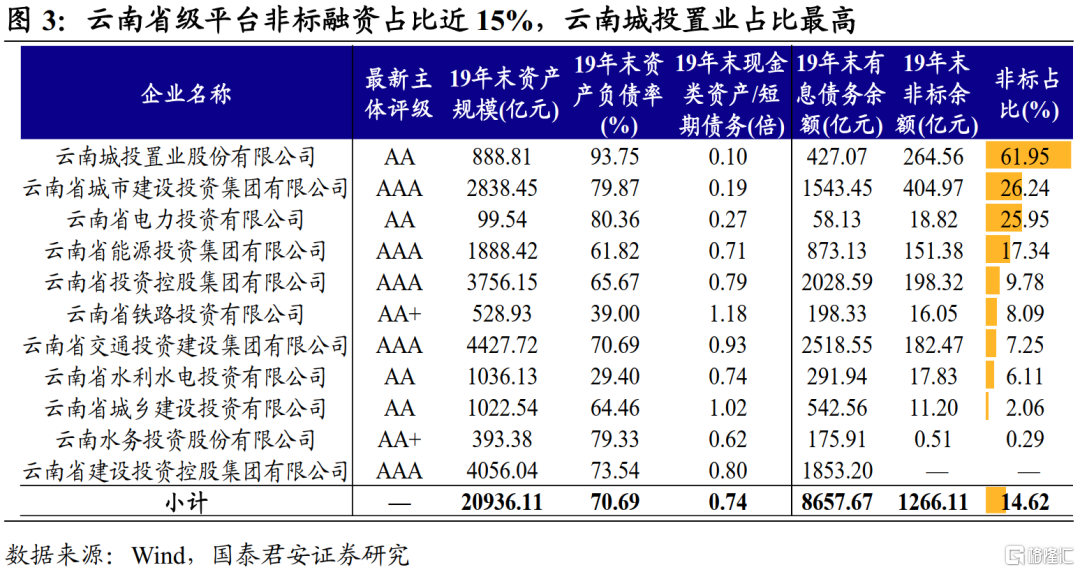

云南省级平台非标融资占比近15%,云南城投置业占比最高。除云南建投集团外,其余10家省级平台均披露负债科目明细,据此可测算账上非标融资占比情况。10家省级平台2019年末非标借款余额1266.11亿,占有息债务比重为14.62%。其中,云南城投置业非标融资占比逾6成,云南城投集团、云南电力、云能投集团非标占比亦较高。

相较于债券和银行借款,省级平台非标置换的难度较大。非标置换无外乎两种途径:①转成标准化债券或银行信贷。这是最为理想的方式,但实现难度较大。首先,非标融资对应的项目质量整体较差,债券投资人或银行对其认可度较低;其次,云南省级平台待置换的非标规模较大,难以实现全部清退。②通过新的非标融资接续。资管新规及配套政策的出台,使得非标监管趋严,融资收紧;同时,政府不允许企业通过信托、资管计划、融资租赁等渠道融资,依靠非标进行周转的路径基本被切断。综上,相比于债券和银行借款置换,云南省级平台非标置换的难度较大。

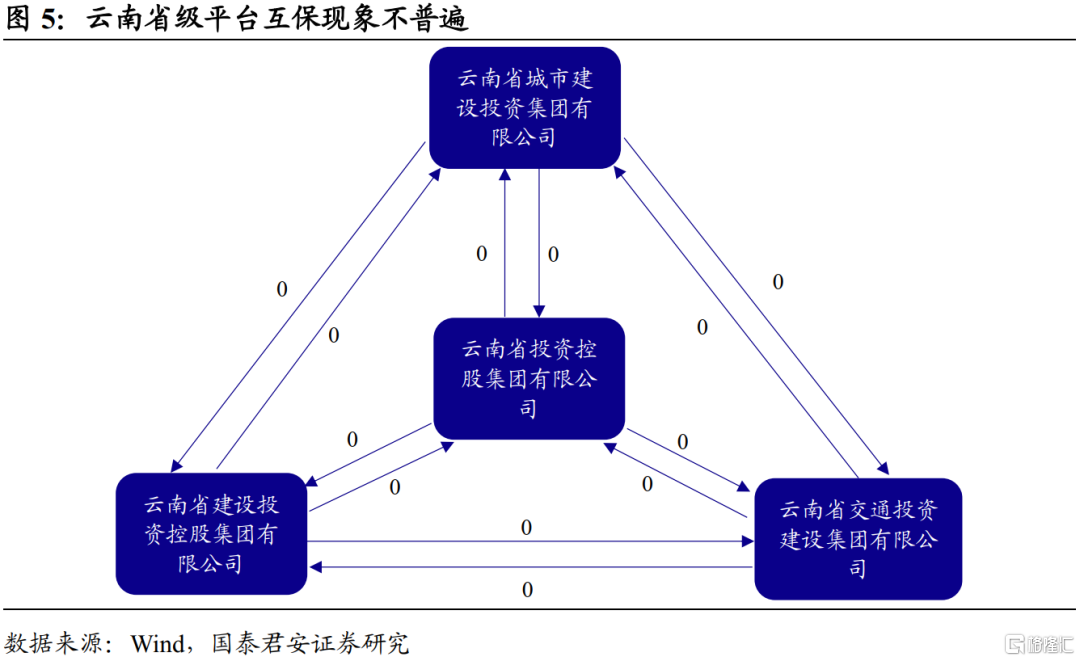

1.3 省级平台互保现象不普遍

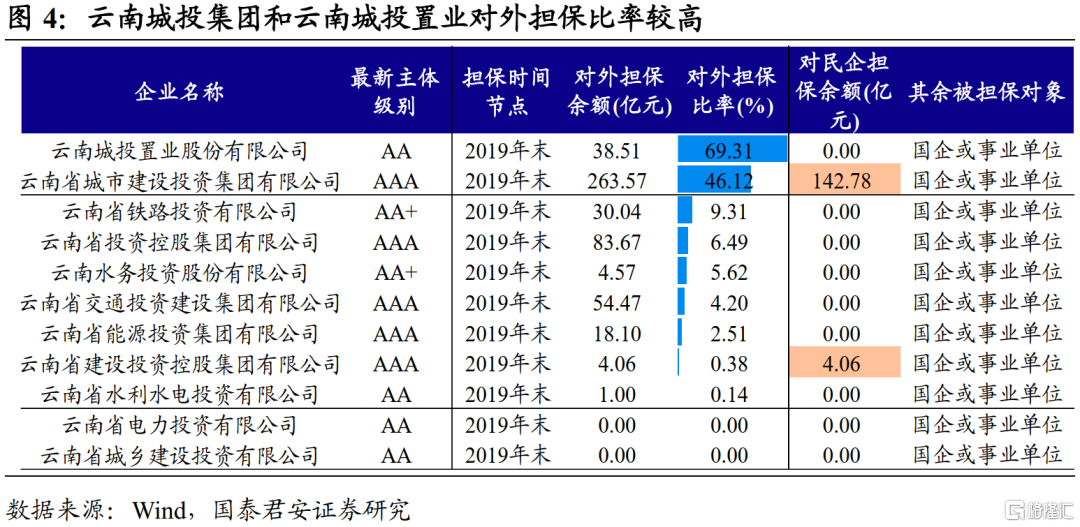

重点关注云南城投集团和云南城投置业对外担保情况。城投企业对外担保对象通常为区域内其他平台或国企,此外,也有部分被担保对象为民企。对于云南省级平台来说,云南城投置业和云南城投集团2019年末对外担保比率分别为69.31%和46.12%,处于较高水平;同时,云南城投集团对民企的担保余额达142.78亿元,需重点关注其代偿风险。

云南省级平台互保现象不普遍。根据2019年审计报告,我们发现云南省主要的省级平台云投集团、云南城投集团、云南建投集团、云南交投集团之间均不存在互保的情况,考虑其他平台后,互保现象亦很少见。整体看,云南省级平台对于互保的管控比较严格。

02

各市(州)城投企业非标占比近36%,昆明市互保现象严重

前一部分我们对省级平台的债券融资和银行借款成本、非标占比情况、对外担保等方面进行了统计分析,下面我们将重点梳理云南省各市(州)城投企业的融资结构以及对外担保情况。

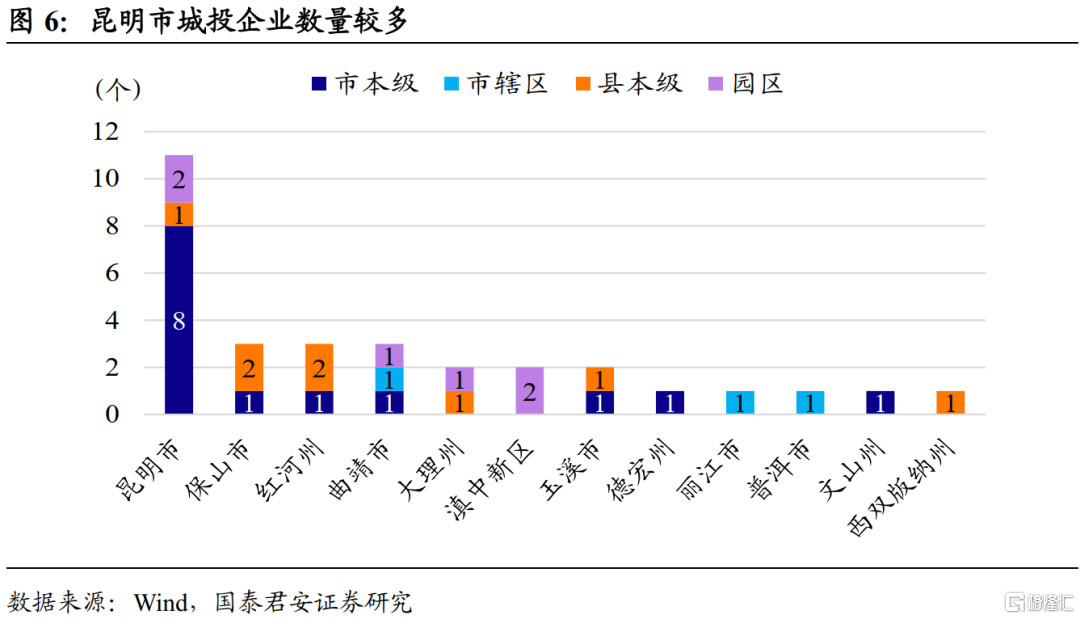

根据Wind口径,截至2020年6月22日,云南省各市(州)有存续债的城投企业共31家,主要集中在昆明市(11家)。从行政等级看,市本级平台和县本级平台数量较多,分别为14家和8家,园区和市辖区平台较少。

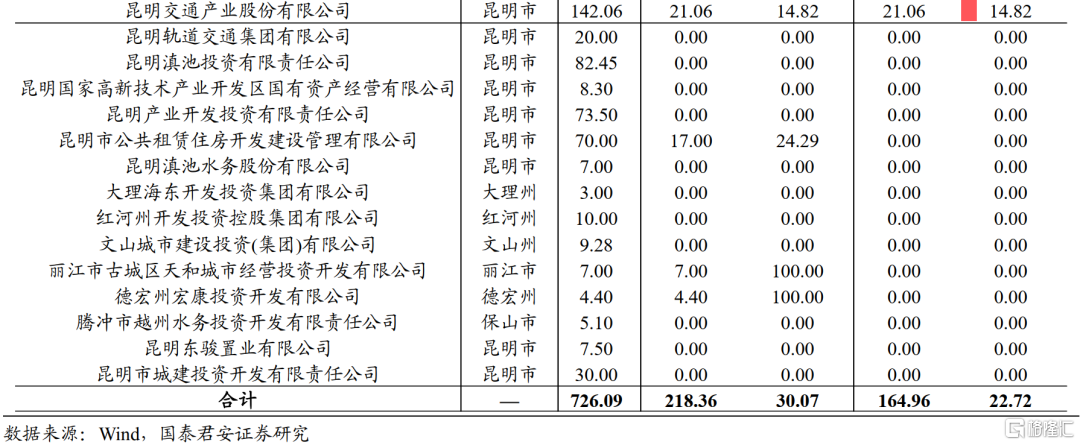

政府实力较弱的地市,城投企业债券融资成本居高不下,而昆明市相对较低。云南省各市(州)城投企业存续债规模为726.09亿,主要分布在昆明市和滇中新区。其中,票面利率大于6.5%和票面利率大于7%的金额分别为218.36亿和164.96亿,占比分别为30.07%和22.72%,显著高于省级平台。分地市看,大理州、西双版纳州、红河州、玉溪市、普洱市、保山市部分企业存续债票面利率均在7%以上,融资成本较高;而昆明市城投企业大部分存续债票面利率在6.5%以下(除安宁发展投资集团有限公司),融资成本在各市(州)中处于相对较低的水平。

各市(州)城投企业非标融资占比近36%,昆明市对非标的依赖最大。根据审计报告,在31家企业中能够较明确统计出非标借款的为26家,合计借款余额1167.62亿,占有息债务比重35.95%,显著高于省级平台。分地市(州)看,昆明市城投企业非标融资占比普遍处于很高水平,占比前十的企业中,有7家位于昆明市,非标借款合计839.52亿;分企业看,昆明城建、昆明产投、昆明公租房开发、昆明交产、昆明高新国资非标融资占比均在40%以上。整体看,昆明市城投企业对非标融资的依赖性很大,融资结构较为脆弱。

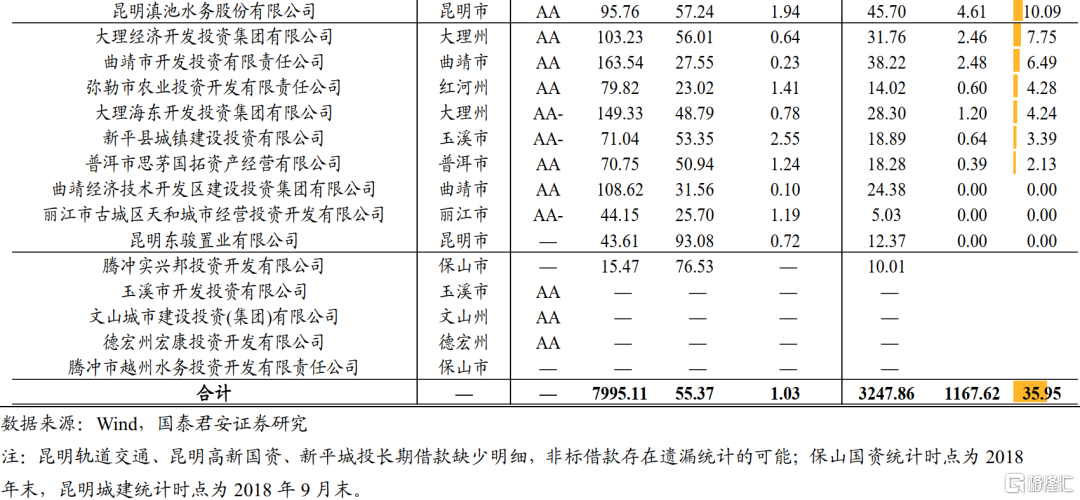

各市(州)城投企业对外担保比率总体不高,对民企担保不普遍。2019年末云南省各市(州)城投企业对外担保比率中位数为13%,处于行业中等偏下水平,并且对民企的担保规模较小。分地市(州)看,昆明市、红河州和保山市城投企业对外担保余额普遍较大,被担保对象主要为区域内其他平台企业。企业层面,蒙自市城市建设投资有限责任公司、曲靖市开发投资有限责任公司等企业对外担保比率较高;昆明滇池投资有限责任公司、大理经济开发投资集团有限公司、弥勒市农业投资开发有限责任公司、普洱市思茅国拓资产经营有限公司对民企有一定担保规模;此外,昆明产业开发投资有限责任公司发生过代偿事件(“13云中小债”),建议关注上述主体或有代偿风险。

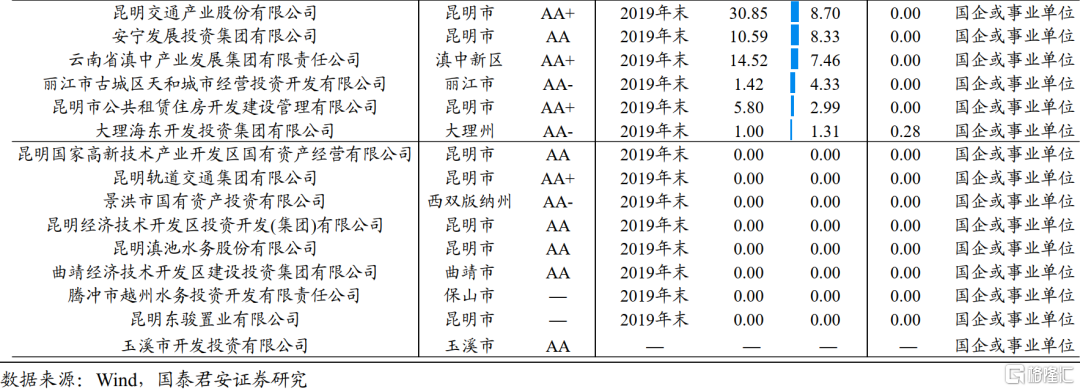

昆明市城投企业互保现象普遍。昆明市主要的发债平台对外担保余额较大,并且互保现象严重,以滇池投资、昆明产投、昆明城建和昆明公租房开发为例,我们发现这四家企业存在很明显的互保问题,尤其是滇池投资、昆明产投、昆明城建这三家最为突出。城投企业间互保并不罕见,对于融资环境不佳的区域,若互保链中某一环出现问题,则容易造成系统性风险,需给予重视。

03

高息债务置换建议因城施策,避免流动性枯竭

受融资时点、区域环境等因素影响,城投企业账上或多或少存在高成本债务,由于当前信用环境较友好,不少地方出台高成本融资的清退方案,旨在减轻企业的付息压力,为隐性债务化解留出更多空间。对于上述现象,我们有如下思考:

(1)高息债务能否置换成功取决于多方面因素。首先是政府出台相关政策,要求企业在规定时间内对存量的高成本融资进行清退;其次,企业遵照文件精神去贯彻执行,用自有资金直接偿还高息债务或者通过借新还旧,以较低成本的债务置换存量高息债务,在这过程中需要银行等金融机构予以配合,同时还受到市场流动性和行业监管政策等因素影响。总之,高成本债务的成功清退是多方面因素共同作用的结果。

(2)对于不同层级的企业,建议因城施策。城投企业所属的政府层级通常可分为省本级、市本级、县本级、市辖区和园区五类。对于省属企业,可根据政府实力、待清退的债务规模等制定一套合理的置换方案。对于其他层级的企业,考虑到每个地市差异明显,因此不可能存在一个“放之各市而皆准”的方案,需要因城施策,实力较弱的地市清退标准适度调高;与此同时,一个地市内部,针对市本级平台、区县平台、园区平台,可分别实施不同的清退方案,并给企业足够的时间去执行。

(3)债务清退标准应合理可行,避免企业流动性枯竭。若政府制定的清退标准过高(即融资成本上限过低),则容易导致企业外部融资受阻,为完成清退任务,可能出现企业以自有现金偿还部分高息债务的情况,内外部现金流同时紧张,最终造成流动性枯竭。

(4)高息债务置换能够减轻企业付息压力,但长期看对于信用资质影响有限。城投企业将账上高成本债务进行置换,能够在一定程度上减轻企业的付息压力,但从长远看,真正影响企业信用品质的还是其经营状况(包括业务合规性、业务可持续性、回款及时性等)、财务健康程度(财务杠杆、流动性等)以及可获取的外部支持(支持方实力和支持力度)。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员