作者:高瑞东、赵格格、花长春

来源:宏观长春

导 读

美国大规模财政刺激的强收入效应,支撑了美股的上涨。只要美国政府继续推出财政刺激法案,不断推动市场要素出清,美国资产就仍具吸引力。

摘 要

新冠疫情仍在持续,美欧复工复产刚刚启动,但美欧股市大幅下跌后,不断走强,接近收复失地,纳斯达克指数更是创出新高。这不禁让人产生疑问,美股的上涨是否真实,能否持续?

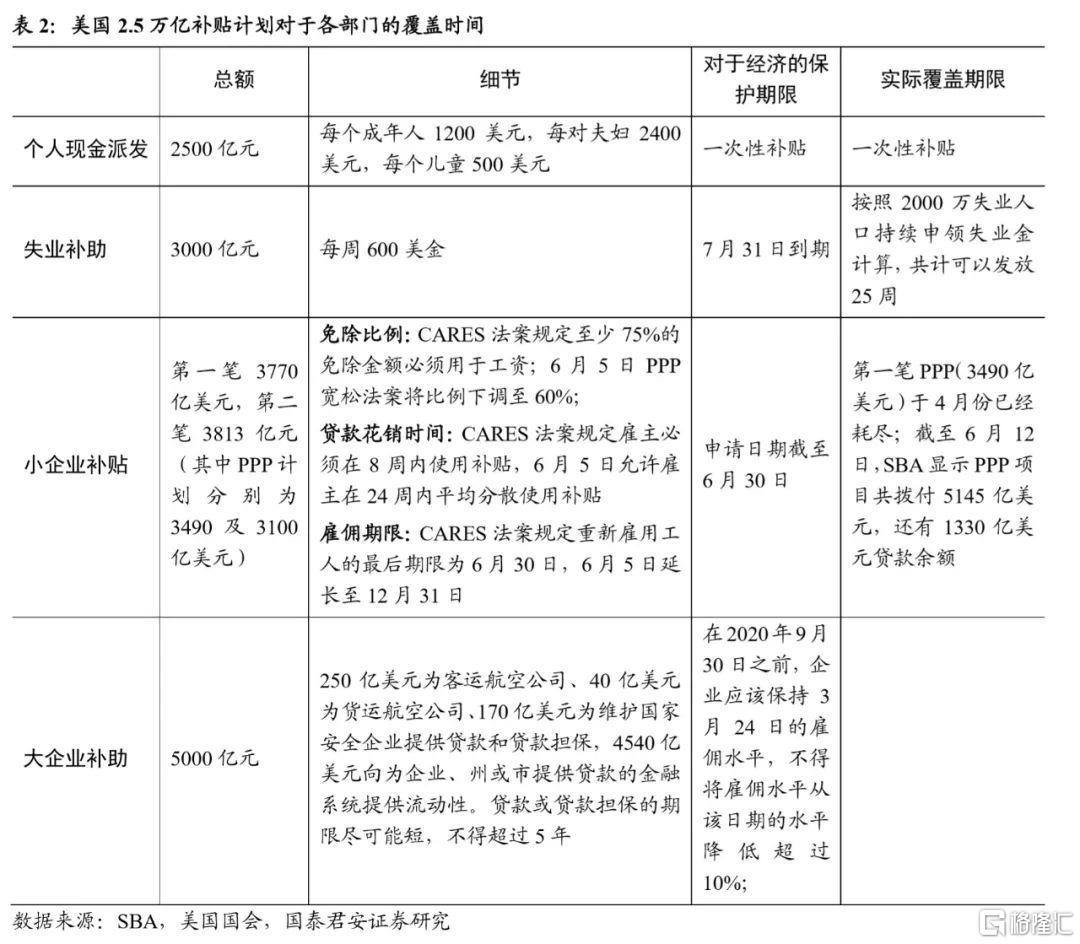

世界上没有无缘无故的上涨,我们认为美股上涨最主要的原因,是美国经济的超预期;而推动美国经济超预期的,是美国2.5万亿财政刺激法案的强收入效应。一方面,每人1200美元的大规模派现,对失业人员每人每周补助600美元;另一方面,对中小企业进行了总计7583亿美元的间接派现。

2.5万亿美元刺激法案真正开始发挥作用的时间,是5月而非4月。虽然CARES法案在3月27日通过,但直到4月15日,美国联邦政府才完成大规模发放,美国民众在4月下旬,才逐渐收到资金并用其消费。所以,6月公布的5月数据,才会超预期。

美国这波疫情会持续多久,秋冬季是否会有疫情的二次冲击,从短期来看,这些都已不再重要。真正重要的是,美国的财政刺激方案能否持续推下去?美国能否负担如此高的债务?美国的通胀会不会起来?如此滥发货币,会不会影响美元的储备货币地位?第一,我们认为增加3-5万亿美元的政府债务,对美国来说不是问题。第二,我们认为美国接下来通胀风险较低。第三,我们认为美元储备货币的地位,主要是由其全球最强的军事实力和最大的经济体量所捍卫。

财政刺激和量化宽松谁都会做,但重要的是市场要素充分的重组和出清。各个国家之间的博弈,更多是跑相对收益,相较于欧洲和日本,美国只要能够利用现有体制,不断推动市场要素的重组和出清,不断提高劳动生产率,美国的资产还是最有吸引力的资产。l 美国未来经济的走势,短期要看下一阶段财政刺激政策能否落地,中期要看美国疫情的发展。作为救济计划一部分,每周600美元的失业救济金将在7月31日到期,这意味着后续政策如果无法落地,则美国经济在三季度会面临较强压力。长期来看,美国国会预算办公室预计,经济可能需要10年的时间才能完全恢复。

研究给我们三个启示。第一,海外经济超预期,将推动我国出口超预期。第二,美国市场出清时间较长,中国也将逐步进入低利率环境。第三,坚持供给侧结构性改革,助力迈过中等收入陷阱。全球疫情冲击下,如何守住基本盘,借机弯道超车,考验的是大国博弈者的智慧和耐心。

正 文

一、美国财政刺激的强收入效应推动美国经济超预期

新冠疫情突如其来,严重冲击了全球经济和金融市场。一方面,疫情还在持续,美欧复工复产刚刚启动,经济生产和贸易活动大幅减弱。另一方面,美欧股市大幅下跌后,不断走强,接近收复失地,纳斯达克指数更是创出新高。这不禁让人产生疑问,美股的上涨是否真实,能否持续?有一种解释说,美股上涨得益于美联储迅速降息和无限扩表,那么,为什么2008年次贷危机后,美股回到前高花费了5年之久?

在6月18日的陆家嘴论坛上,中国银保监会郭树清主席问到,“世界上没有免费的午餐,怎么能够让这么多中央银行开动印钞机,去无限量地印发货币呢?”在疫情冲击下,无限发行货币的后果,美国真的不知道吗?到底什么原因导致了美国经济和美国市场的不一致?寻找和理解这背后的原因,就是我们这篇文章的目的所在。

股市不会无缘无故的上涨,我们认为美股上涨最主要的原因,是美国经济的超预期。而推动美国经济超预期的,是美国两笔共计2.5万亿财政刺激法案的强收入效应。一方面,针对个人进行了每人1200美元的大规模派现,对失业人员每人每周额外了补助600美元;另一方面,对中小企业进行了总计7583亿美元的间接派现。

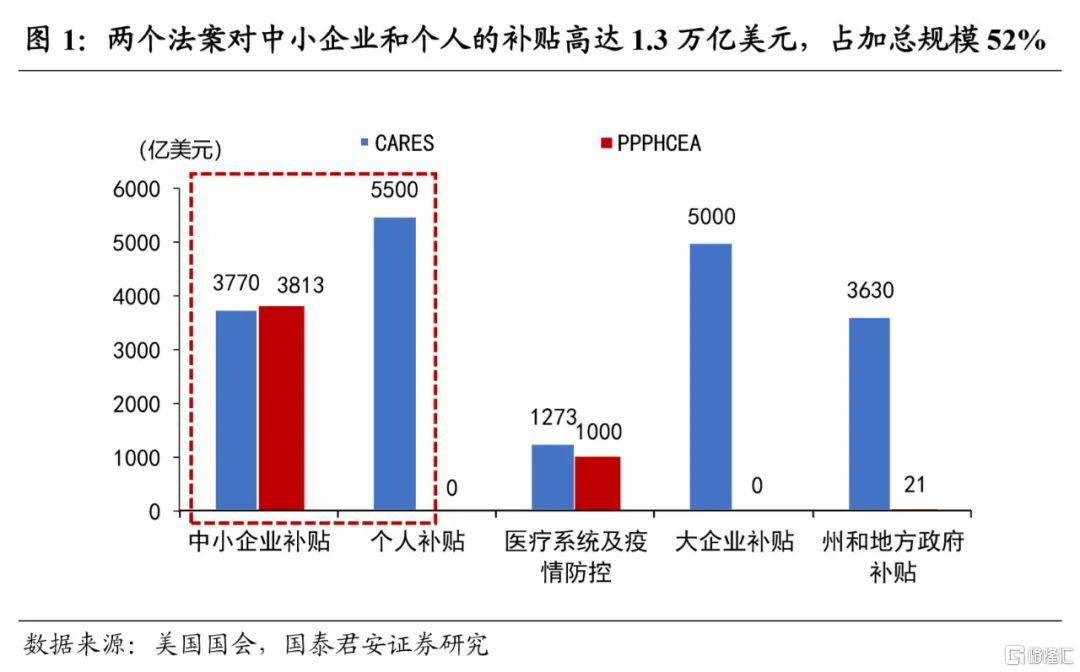

美国疫情爆发之后,美国于2020年3月27日迅速出台了2万亿美元的《冠状病毒援助、救济和经济安全法案》(CARES法案)。随后,因为2万亿美元法案中的中小企业救助计划资金快速耗尽,2020年4月24日,美国政府再次推出4834亿美元的《薪资保护计划和医疗保健增强法》(PPPHCEA 法案)。CARES法案及PPPHCEA法案,针对中小企业和个人的补贴高达1.3万亿美元,占两个法案加总规模的52%。

CARES法案中针对个人的补助达5500亿美元。补助主要分为两部分,一部分为对个人直接派发现金,共计约为2500亿美元;一部分是大流行性失业援助,共计约为3000亿美元。第二,针对于中小企业的补贴,只要是75%[1]用来发工资,贷款便无需偿还。CARES法案针对于小企业的援助共计3770亿;PPPHCEA法案追加了3813亿元。

这里能够接受中小企业救助计划资金的中小企业,是指雇员不超过500人的企业(包括独资企业,独立承包商和个体经营者,住宿和餐饮服务每个营业地的员工少于500人)。在3770亿美元的援助中,3490亿美元贷款为企业支付工资、租金等,期限为2年[2],利率为1%。如果公司可以在8周[3]内维持雇佣人数,并且这笔贷款被用于工资单、租金、抵押贷款利息或公用事业,小企业管理局将免除贷款,但是免除金额的75%必须用于工资。单笔贷款的最大额度是公司前一年中平均每月工资成本的2.5倍,但不得超过1000万美金。

二、派现时间点推后,导致美国超预期数据姗姗来迟

可能大家会有疑问,既然第一批2万亿美元的CARES法案,在3月27日就已出台,那为什么5月公布的4月美国经济数据,还是非常糟糕。这就要从法案具体的落实时间去寻找答案。

大部分美国家庭在4月中下旬才收到补贴。根据美国国家经济研究局(NBER)的调查显示,补贴下发方式有两种,一种是直接发放至银行账户,另一种是寄送纸质支票。第一种通过直接发放至银行账户的补贴发放,开始于4月9日,美国国税局(IRS)预计直到4月15日,才完成大部分补贴的发放;第二种通过寄送纸质支票的补贴发放,支票于4月24日开始邮寄。美国国税局表示,4月下旬优先对低收入家庭寄送支票,5月份会继续寄送剩余的支票。

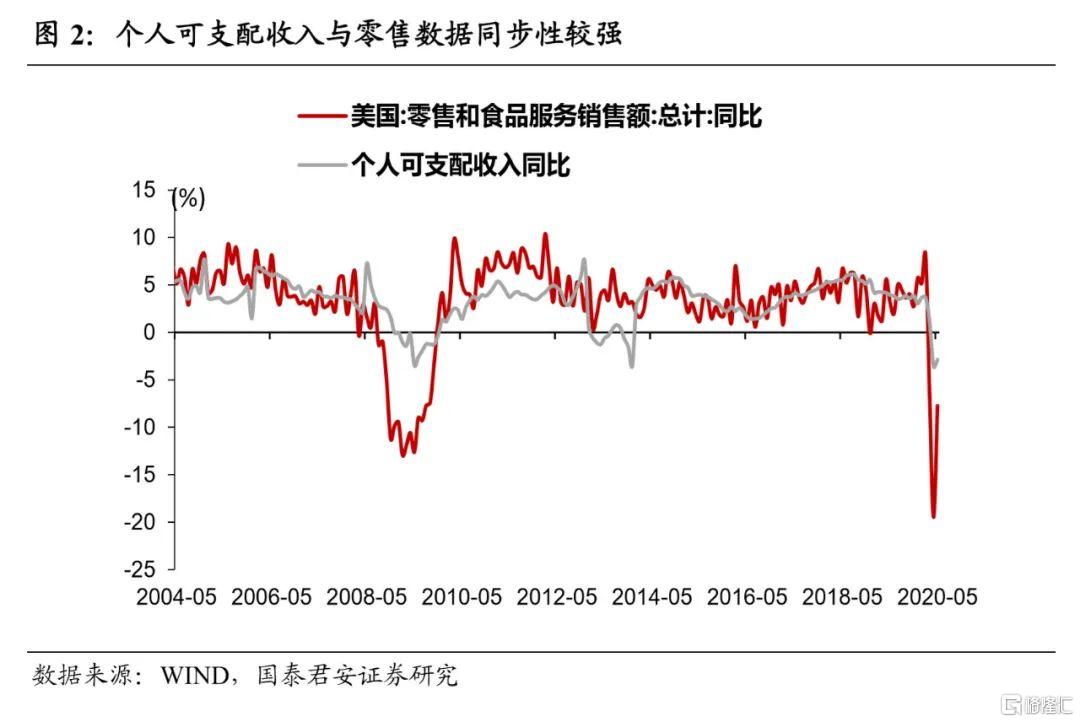

2.5万亿美元刺激法案真正开始发挥作用的时间,是5月而非4月。虽然CARES法案在3月27日通过,但直到4月15日,美国联邦政府才完成大规模发放,也就是说,美国民众在4月下旬,才逐渐收到资金并用其消费。因此,2.5万亿美元刺激法案真正开始发挥作用的时间,是5月而非4月。所以,5月公布的4月美国非农和零售数据肯定会差,但是5月中旬和5月末公布的当月的美国根密歇根大学消费者信心指数初值和终值,就已经开始企稳。进而,6月公布的5月数据,才会超预期,例如6月5日公布的非农数据和6月16日公布的零售数据。

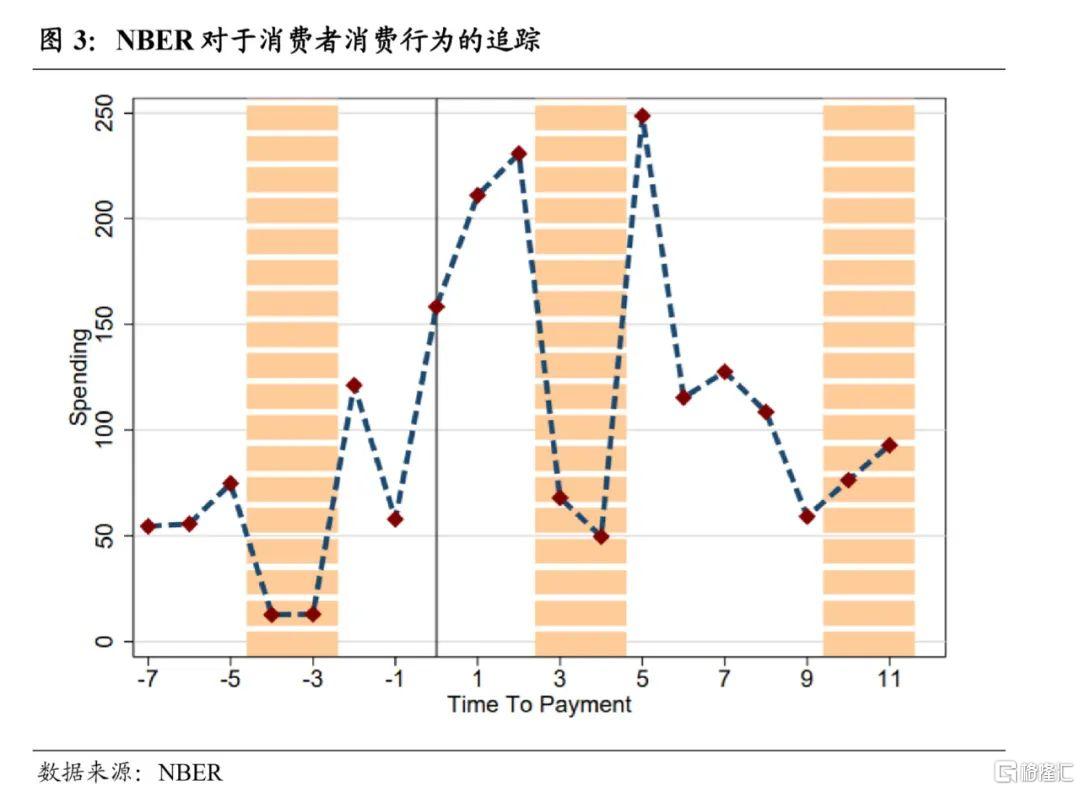

进一步,NBER对美国民众收到救助金之后的消费行为研究,也支撑了我们的判断,证明了美国民众收到纾困金后,消费热情非常高涨。

根据NBER发布的对于家庭支出的研究,美国家庭对此次补贴的反应很快。在收到支票之前,NBER追踪样本中的典型个人每天花费不到100美元。在收到补贴资金后,支出立即大幅增加。在收到补贴资金后的第一天和第二天,平均每天开支先增加到约150美元,随后继续增加到200美元以上。支出在第三天和第四天(橙色区域)大幅度下降,这主要是由于样本中的大多数人在4月15日(星期三)收到了补贴,在周末的支出趋于下降。周末过后,支出又上升到了250美元。总体来说,在最初的10天里,每1美元的补贴刺激家庭支出增加了0.25-0.35美元。

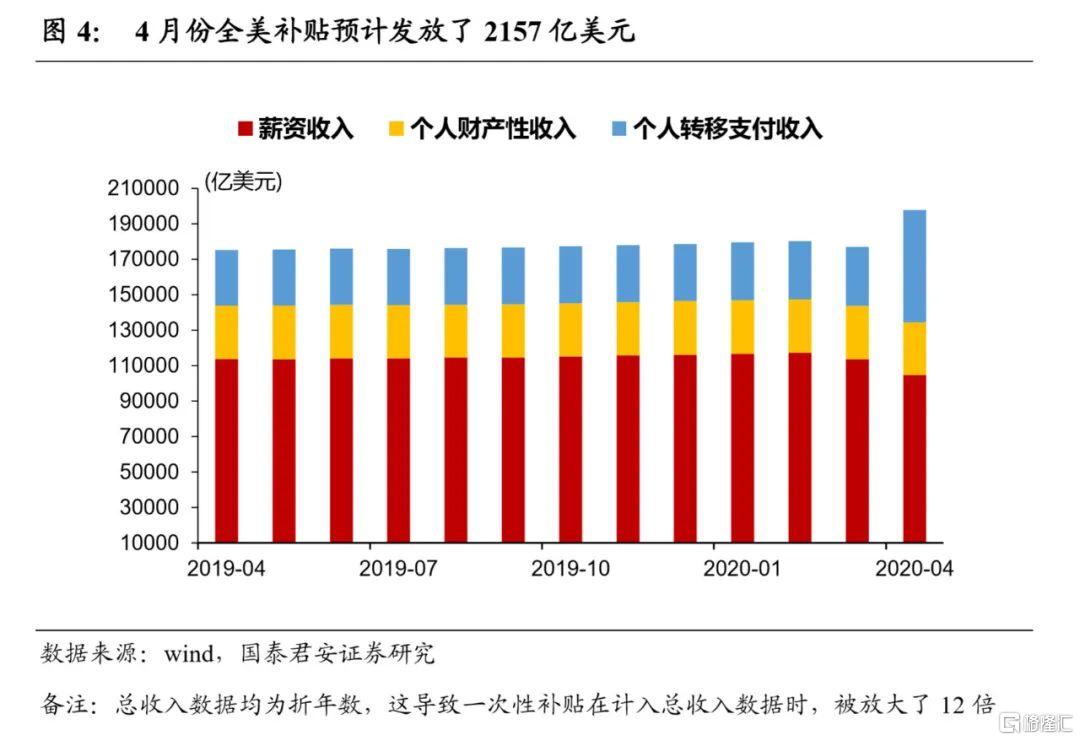

4月份全美完成直接派现约2157亿美元。美国经济分析局每月会报告全美个人收入数据,可支配收入主要由薪资收入、个人财产性收入和个人转移支付收入构成,此次CARES法案下发的一次性1200美元的补贴收入,计入到了个人转移支付收入这一项中。根据4月份的全美个人收入数据来看,4月份薪资收入和个人财产性收入相对3月分别下滑8%及2%,而个人转移支付收入环比上升90%。我们根据数据进一步拆分,计算出4月份政府向居民进行的转移支付约为2157亿美元。

疫情爆发后的3月和4月,美国储蓄率大幅飙升。按照美国人消费习惯,每年储蓄约占可支配收入的8%左右,这一比例受疫情影响,在3月和4月大幅攀升至12.7%和33%。

三、只要补贴能持续,美国是否有疫情二次冲击已不重要

2020年是美国的大选年,面对新冠疫情的巨大冲击,无论是共和党,还是民主党,谁都难以对大规模刺激法案说“不”。而且,在共和党主导出台了2万亿美元的CARES法案和4834亿美元的PPPHCEA 法案之后,民主党也开始主动推动新的3万亿美元财政刺激法案,并且于5月16日,在民主党控制的众议院获得通过,其内容包括食品援助、对州和地方政府提供资金,对民众消费的新一轮直接刺激,以及对重要工作人员的风险支付等多项条款。随后,进入6月,美国特朗普总统表示,准备推出1万亿美元的基础设施建设方案。

在民主党开始主张新的3万亿美元法案时候,我们就猛然发现,美国这波疫情会持续多久,秋冬季是否会有疫情的二次冲击,从短期来看,都已经显得不再重要。真正重要的是,我们需要判断,美国的财政刺激方案能否持续推下去?美国能不能负担的起如此高的债务?美国的通胀会不会起来?如此滥发货币,会不会影响美元的储备货币地位?

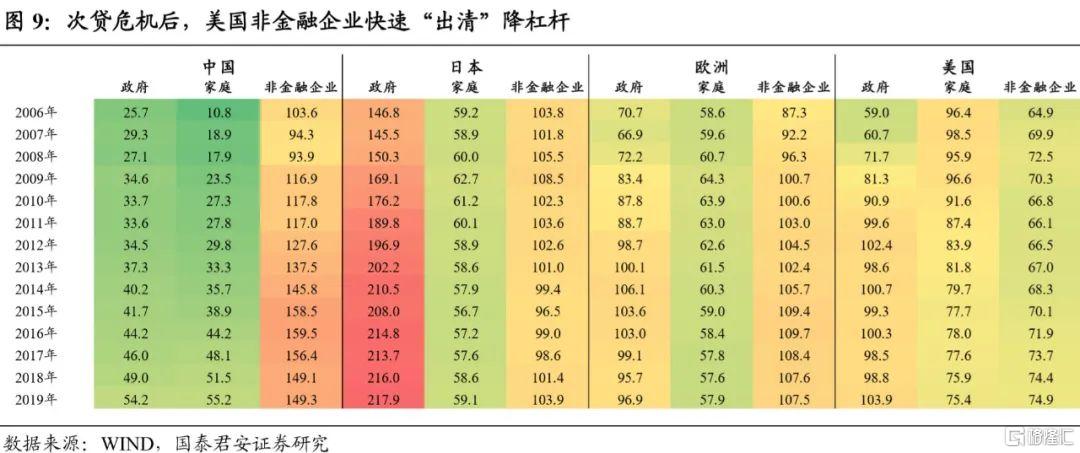

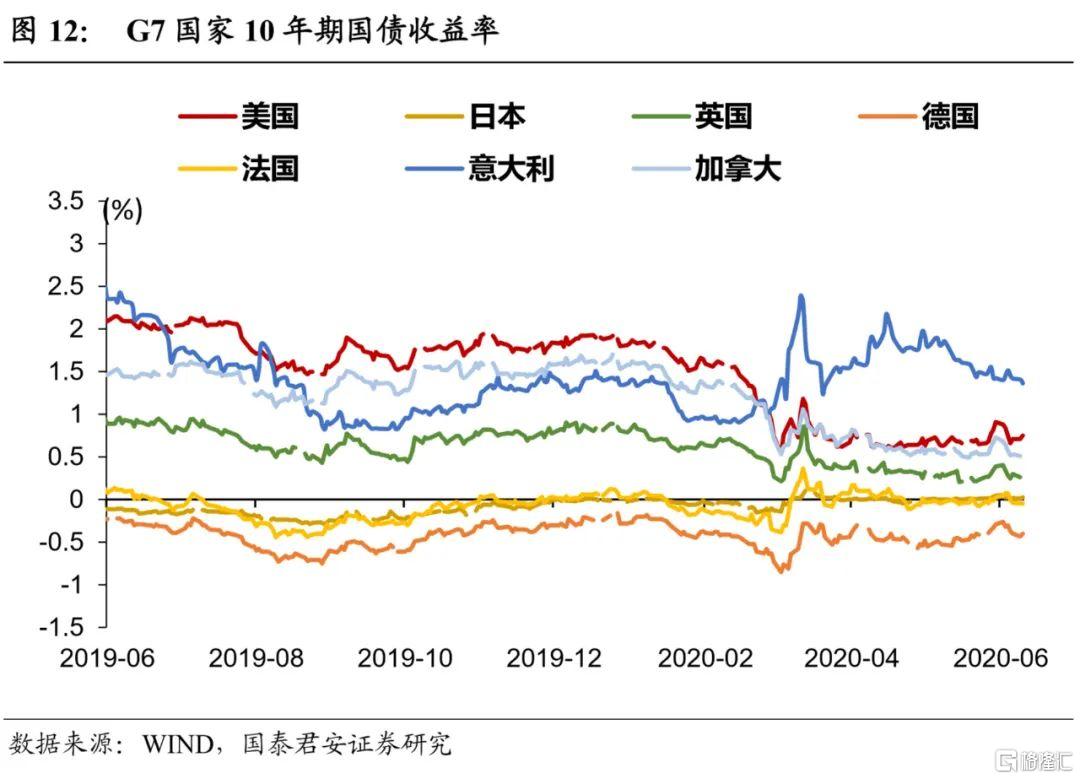

第一,我们认为增加3-5万亿美元的政府债务,对美国来说不是问题。根据BIS数据,2019年美国政府杠杆率为103.9%,即使在2.5万亿美元现有刺激法案的基础上,进一步出台3万亿美元的新法案,也只会将美国政府杠杆率提升到130%左右,在OECD国家中属于较高水平,但远低于2019年日本217.9%的政府杠杆率。此外,因为美联储已经将联邦基金利率压到了0%-0.25%的极低区间,所以美国财政部的利息负担,较新冠疫情之前反而明显下降。

第二,我们认为美国接下来通胀风险较低。一方面,疫情对经济的冲击是结构性的,在疫情发展前期,疫情主要冲击经济的供给端;在疫情发展的后期,主要冲击经济的需求端。正因如此,处在后疫情阶段的中国,面临的主要是总需求不足的问题。因此,疫情之后的美国总需求,绝对要小于疫情之前,这也意味着美国出现通胀的可能性很小。美国达拉斯联储卡普兰总裁在6月6日也表示,“目前美国经济和全球经济在疫情爆发后,最大的问题是产能过剩。特别是在高失业率情况下,价格疲软会是常态。”卡普兰总裁认为市场可能需要2-3年才能够消化吸收过剩产能,因此通胀风险在今后2-3年都会很低。另一方面,自从中国成为制造业大国以来,只要我们自己不搞大规模刺激,不把自己的通胀打起来,中国一直是在持续输出产能和通缩。而且,虽然受到疫情影响,但目前中国的工业产能基本已经恢复,这也是美国通胀无法大幅上升的原因之一。

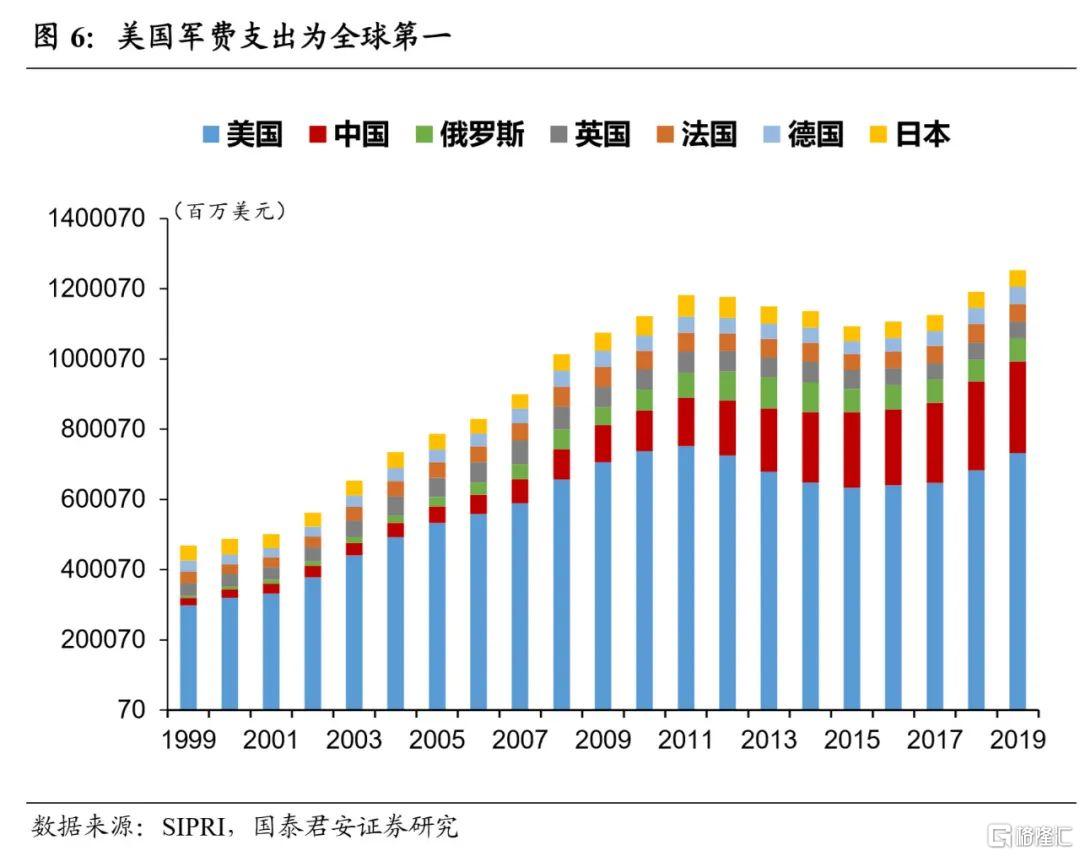

第三,我们认为美元储备货币的地位,主要是由其全球最强的军事实力和最大的经济体量所捍卫的。这意味着,当其他国家要拒绝美元、拒绝在大宗商品交易中使用美元的时候,美国有让对方改变想法的能力。因此,我们人民币的国际化,也必须要建立在中国军事和经济实力壮大的基础上。2019年,美国军费同比增加5.3%至7320亿美元,占全球总额的38%。斯德哥尔摩国际和平研究所数据显示,2019年全球军费开支为19170亿美元,同比增速3.6%,军费支出位列前十的国家分别为美国、中国、印度、俄罗斯、沙特、法国、德国、英国、日本、韩国。

四、财政刺激和量化宽松谁都会做,更重要的是市场要素的重组和出清

大规模财政刺激和量化宽松谁都可以做,但更重要的是,做了以后,物价和汇率受不受的了,经济能不能消化这么多债务,央行扩表后能不能缩表。

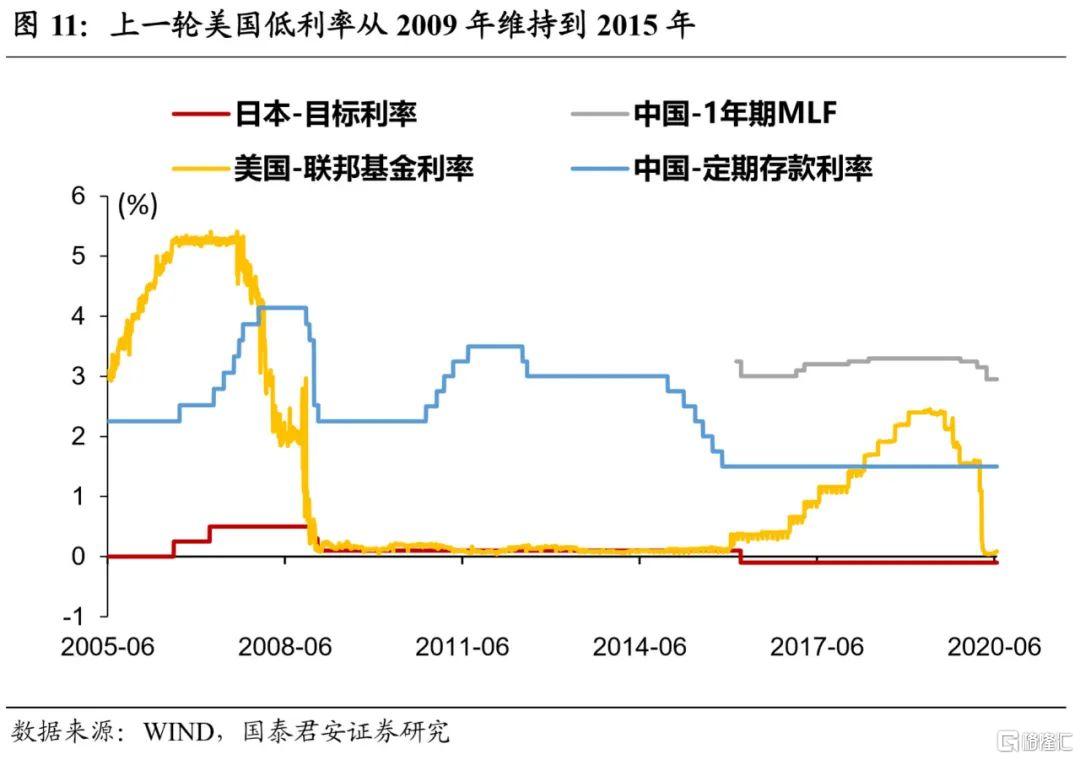

2008年次贷危机之后,美国、欧盟和日本,都推出了大规模的财政刺激和量化宽松措施。10年之后,回过头再来观察这些国家和经济体,大部分G7国家人均GDP出现负增长。2008年至2018年,中国人均GDP增长182%。同时段内,G7国家中,仅美国、德国实现正增长,增幅分别为30%及5%,日本、加拿大、法国、英国及意大利均为负增长,降幅分别为-0.1%、-1%、-9%、-9%及-15%。大部分欧洲国家和日本的人均GDP在10年间,一直在4万美元附近徘徊;而美国人均GDP已经一尘绝骑,提升到6万美元,这背后体现了美国劳动生产率的提升,而这种提升,是得益于美国在次贷危机之后,进行了比较充分地市场要素的重组和出清。正因为如此,也只有美联储,在次贷危机之后的2015年12月,开启了新一轮的加息周期。加息本身,就说明经济有弹性。无论是欧盟还是日本,2008年次贷危机之后,利率都是一降再降,直到进入负区间。

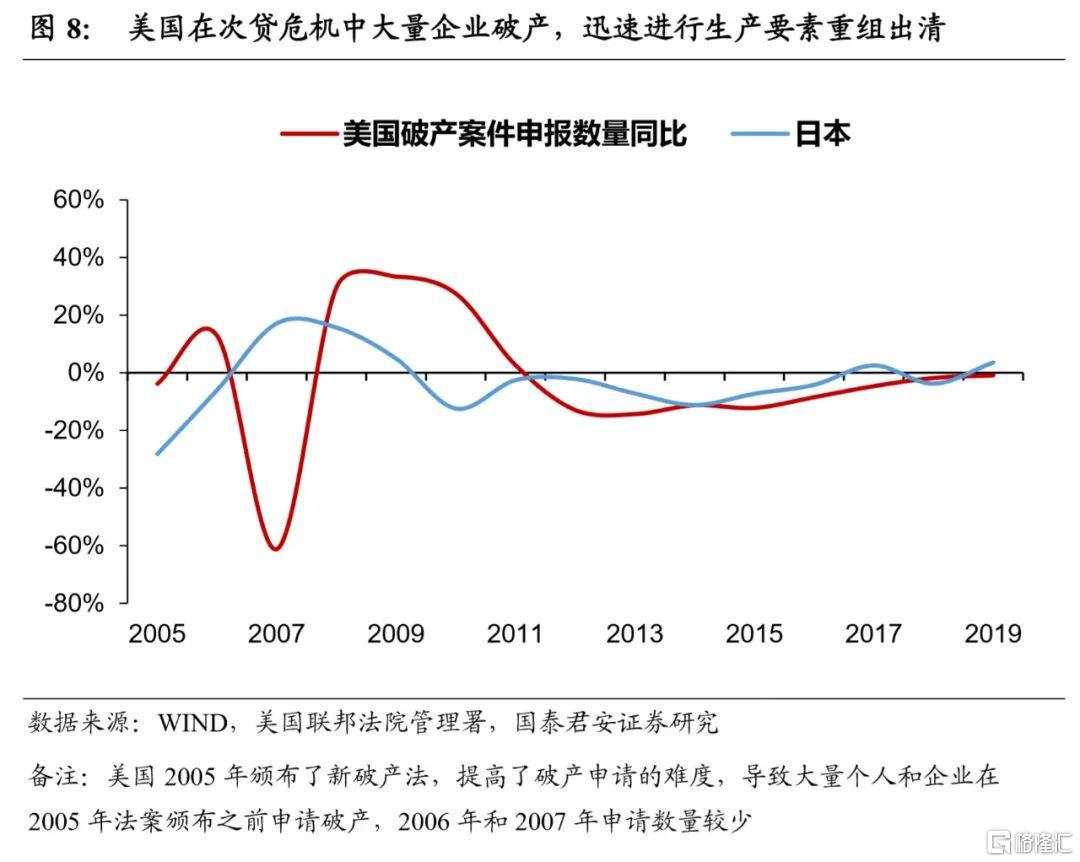

疫情以来,美国企业申请破产数量激增,美国破产法庭的数据显示,5月份,全美共计有722家企业申请破产保护,同比猛增48%。环比来看也很惊人,增速达到28%,这一数字已经创出了2011年5月以来的最高水平。破产企业数量的快速上升,一方面说明疫情对美国经济影响严重,另一方面也说明非金融企业在快速降杠杆。2008年次贷危机之后,美国非金融企业是市场出清最为快速的部门,其杠杆率在危机后3年后,即开始触底反弹。

各个国家之间的博弈,更多是跑相对收益,相较于欧洲和日本,美国只要能够利用现有体制,不断推动市场要素的重组和出清,只要能够不断提高劳动生产率,美国的资产还是最有吸引力的资产。也许,这波疫情过后,美国的人均GDP还会上一个台阶。正如美联储主席鲍威尔在5月13日所言,美联储将持续地、最大程度地使用货币政策工具,直到危机过去并且经济复苏向好;额外的财政支持可能会耗资巨大,但如果有助于避免长期的经济损失并让美国有更强的复苏能力,则值得这样做。

五、未来的美国经济主要看疫情发展和刺激能否持续

美国未来的经济走势,短期要看下一阶段财政刺激政策能否落地,中期要看美国疫情的发展,是否会在秋冬季出现二次冲击。正如美联储主席鲍威尔6月17日在众议院金融服务委员会回答问题时所言,他认为经济才刚开始复苏,现在是关键时期,应该继续为刚失业的民众和挣扎中的中小企业提供支持。目前,作为救济计划一部分,每周600美元的增强失业保险将在7月31日到期,美国国会正在辩论是否需要延长。

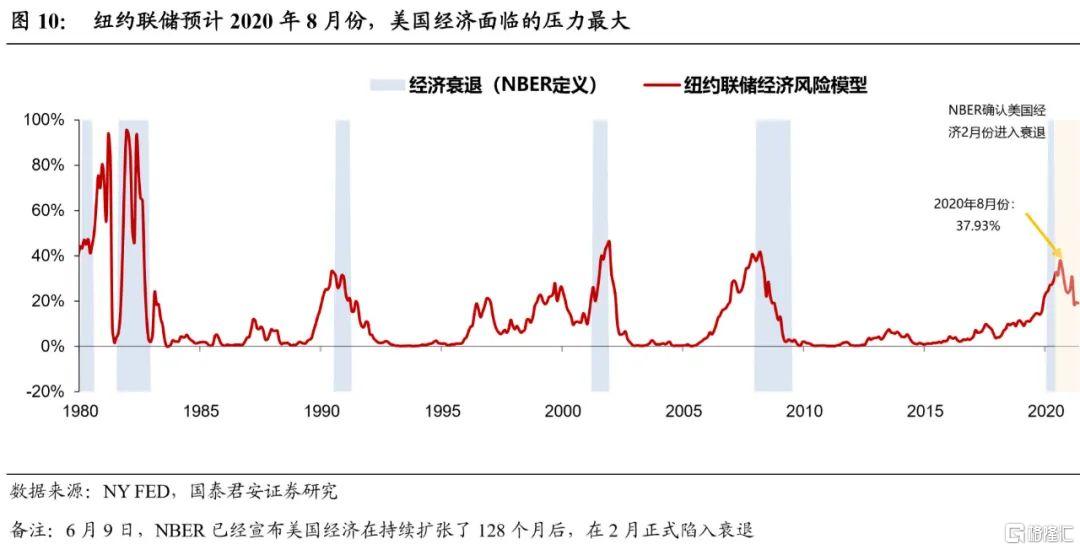

纽约联储概率模型预计2020年8月份美国面临的经济压力最大。纽约联储使用收益率的期限利差[4]来计算未来12个月美国经济衰退的可能性,每月第四天公布衰退概率模型的预测数值。数值越大,表明经济所承受的压力越大。从次贷危机的预测中可以看出,在纽约联储概率模型运行至顶点之后,美国经济才刚刚进入衰退期。根据最新一次纽约联储概率模型的预测,数值在2020年8月才将运行至顶点。

美国国会预算办公室预计,美国经济可能需要10年的时间,才能完全恢复。美国国会预算办公室6月1日发布的5月版经济预测报告显示,美国经济可能需要10年的时间才能完全从疫情恢复过来,疫情可能导致美国经济损失约7.9万亿美元。

六、启示:出口超预期、长期低利率环境、坚持供给侧改革

通过分析研究此轮美国在疫情冲击中的各种举措,以及最新数据所表现出的含义,能够给我们三个启示。

第一,海外经济超预期,将推动我国出口超预期。如果能够用积压订单来解释2020年3月和4月中国出口数据的超预期,那么5月份出口继续超预期,除了医疗卫生用品的出口大幅增加之外,海外经济好于预期功不可没。欧美发达国家的疫情主要是从3月开始,所以对我国二季度的出口影响最大。目前,4月和5月我国美元计出口同比增速分别是3.5%和-3.3%。如果6月出口增速还能维持在个位数负增长,那么伴随着6月美欧逐渐开始复工复产,我国的出口三季度开始就可能拐头向上。因此,2020年全年出口超预期的可能性就比较大。

第二,美国市场出清时间较长,中国也将逐步进入低利率环境。2008年次贷危机之后,美国市场出清的过程花费了7年的时间,直到2015年12月,美联储才开始新的加息周期。我们预计此次疫情冲击下,美国的市场出清将花费更久的时间。一方面,此次美国财政刺激的规模远大于2008年;另一方面,目前全球总需求相较10年前更加疲弱。欧盟和日本都陷入了负利率的金融环境,体现出总需求的严重不足。美国国会预算办公室预测,美国经济可能需要10年的时间,才能从疫情中恢复过来。

对中国而言,我们肯定是希望金融周期和美国并行,无论是从汇率方面考虑,还是从总需求管理方面考虑。就像2015年下半年时候,我们面临严重的产能过剩,通过供给侧结构性改革,开启“三去一降一补”进程。对于配套的货币政策而言,没有比那个时候更需要一个较低的利率环境。但是,同期美联储开始加息,如果中国降息,将令人民币汇率承压。因此,考虑到目前中国仍处在一个较高杠杆的宏观经济环境,而且接下来可能面对外部长期低利率的金融环境,从中长期看,我们预计中国也会逐步进入一个低利率环境。

第三,坚持供给侧结构性改革,助力迈过中等收入陷阱。每一次危机,都是一次弯道超车的机会。疫情来袭,中国经济发展面临前所未有的挑战。谁能够“化危为机”,谁就能在危机后持续领跑全球。回头看,穿越2008年次贷危机的国家中,只有美国和中国,没有停止前进的步伐,美国人均GDP已突破6万美元,已经彻底将其他G7国家甩开;而中国人均GDP已在2019年突破1万美元,向前迈了一大步。

大国之间无时无刻不在互相追赶和竞争。2008年次贷危机后,G7国家中,只有美国进行了最彻底的市场出清和要素重组,在政府加杠杆拉动总需求的支持下,金融机构、非金融企业和居民部门大幅去杠杆,奠定了美国经济的最长扩张期和美股十年牛市。新冠疫情在美国爆发后,美国政府推出2.5万亿美元的财政刺激政策,提振总需求,虽然美国政府的初衷是救助企业、减少失业,但美国企业也必然在这个过程中重组资产负债表,为疫情之后轻装上阵积蓄力量。

全面权衡,精准施策最为关键。对中国来说,优势在于,供给侧结构性改革和金融“去杠杆”,已经取得了阶段性成果。劣势在于,2020年不比2008年,一方面,中国的外部发展环境已经发生很大的变化,民粹主义盛行,“去全球化”背景下,贸易摩擦愈演愈烈,发达国家越来越限制自身的“科技外溢”。另一方面,中国自身的要素价格逐渐抬升,人口红利逐渐消失,个别资产价格高企。

这一背景下,如何用好我们现有财政货币政策空间的筹码,如何进一步释放改革开放的红利,进一步提升中国的全要素生产率,就显得尤为重要。全球疫情冲击下,如何守住基本盘,借机弯道超车,考验的是大国博弈者的智慧和耐心。

[1]在6月5日签署的PPP宽松法案(Paycheck ProtectionProgram Flexibility Act)中,这一比例下调至60%。

[2]在6月5日签署的PPP宽松法案(Paycheck ProtectionProgram Flexibility Act)中,这一期限延长至5年。

[3]在6月5日签署的PPP宽松法案(Paycheck ProtectionProgram Flexibility Act)中,这一期限延长至24周。

[4]利差为10年期和3个月期美国国债利率之差

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员