作者:张璐 姚世泽

来源: 莫尼塔宏观研究

报告摘要

疫情仍然是全球风险资产的压制因素,但流动性对全球风险资产形成强驱动。6月15日美联储宣布通过二级市场信贷安排(SMCCF)自6月16日起购买公司债,而不仅是3月23日推出该工具时宣布的购买公司债ETF,这大大拓展了美联储可购买的公司债规模(ETF规模不足40亿美元,而拓展后SMCCF最高规模可达2500亿美元)。受此影响,美股迅速从6月12日当周的糟糕表现中恢复,纳指收回了此前的大部分跌幅,再次回到历史高位。6月18日,在富时罗素将A股纳入因子从17.5%提升至25%的催化下,国内北向资金净流入达到182.33亿,仅次于2019年11月26日MSCI中国指数A股扩容第三步当天的214.3亿。海外利好因素催化下,创业板指数创下年内新高。

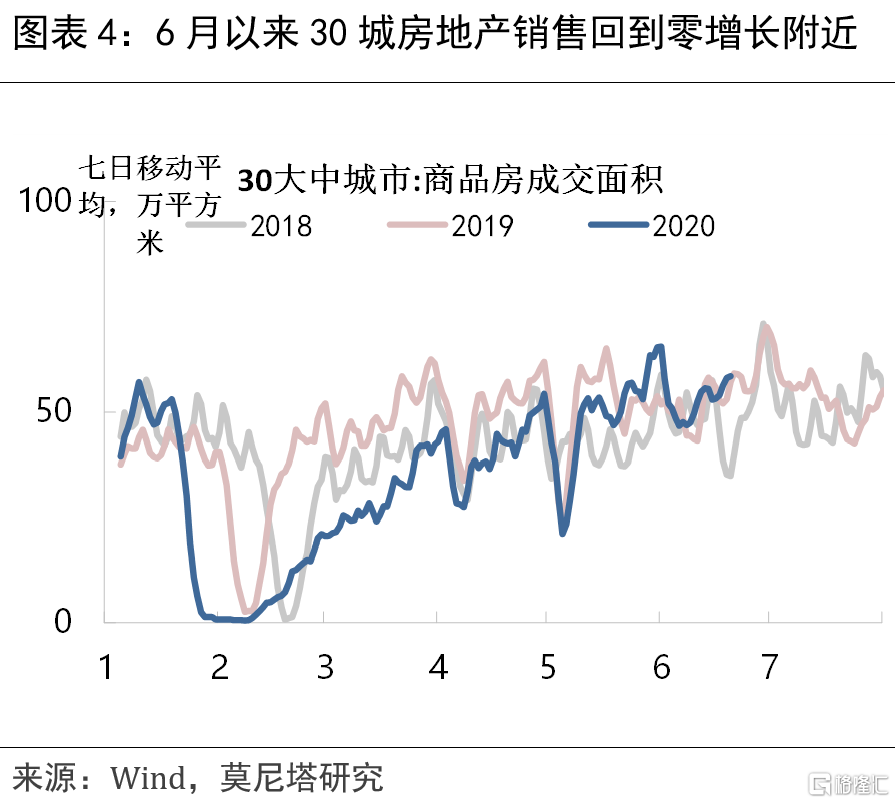

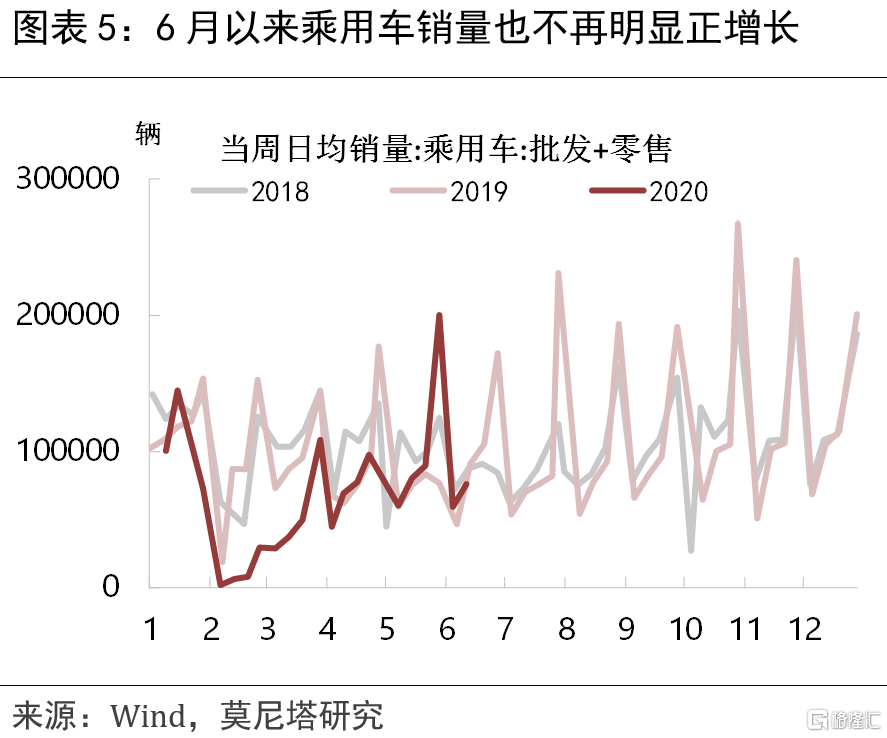

中国经济基本面的修复存在不确定性。5月包括房地产销售、汽车销售、工业生产在内的修复,包含有疫情期间消费和生产的延后,当这一部分需求集中释放之后,可能出现后继乏力。6月以来,发电煤耗、30城的房地产销量、乘用车销量均回到同比零增长附近,就表明经济修复的动能尚且不足,企业盈利改善的基础仍然羸弱。流动性改善成为资本市场的主要矛盾。3月以来社融、M2、M1增速均获显著抬升。以社融增速刻画,这是继2009年、2012年、2015年之后的新一轮宽信用,前面这三轮社融增速攀升的过程均持续了1年左右,按照今年政府债券融资安排和6月17日国常会“加大货币金融政策支持实体经济力度”的要求,预计下半年社融增速仍有进一步上行空间。

从历史经验来看,社融攀升对资本市场的含义在于:1)社融增速攀升与M1增速攀升同步,二者均有进一步上行空间。2)M1增速与股票市场的相关性增强。除了2014下半年到2015年的一轮杠杆牛市之外,股票市场的拐点基本都与M1增速相关联。尤其是2018年以来,M1增速与A股的联动性表现更强,流动性成为股市的核心矛盾。3)M1增速攀升阶段,债券收益率曲线均保持陡峭。而“熊平”的出现需要明确货币收紧的信号,且都是在M1回落之后才出现的。

流动性对全球风险资产形成强驱动

疫情仍然是全球风险资产的压制因素。海外疫情仍在恶化,6月19日新增确诊病例的高点达到17.9万人,相较于5月22日近11万人的高点已大幅上升。国内北京的疫情传播看到了收敛迹象,但防控措施的加强仍对经济修复形成约束(图表1)。

但流动性对全球风险资产形成强驱动。6月15日美联储宣布通过二级市场信贷安排(SMCCF)自6月16日起购买公司债,而不仅是3月23日推出该工具时宣布的购买公司债ETF,这大大拓展了美联储可购买的公司债规模(ETF规模不足40亿美元,而拓展后SMCCF最高规模可达2500亿美元)。受此影响,美股迅速从6月12日当周的糟糕表现中恢复,纳指收回了此前的大部分跌幅,再次回到历史高位。6月18日,在富时罗素将A股纳入因子从17.5%提升至25%的催化下,国内北向资金净流入达到182.33亿,仅次于2019年11月26日MSCI中国指数A股扩容第三步当天的214.3亿(图表2)。海外利好因素催化下,创业板指数创下年内新高。

流动性改善对中国资本市场的含义

中国经济基本面的修复存在不确定性。5月中国服务业生产指数首月回到正增长(1%),工业增加值从4月的3.9%进一步回升到4.4%,意味着5月当月中国经济应有小幅正增长。但从累计值来看,由于国内消费、制造业投资、以及出口的拖累依然较大,1-5月GDP仍然时-4%到-5%的负增长。尤其令人担心的是,5月包括房地产销售、汽车销售、工业生产在内的修复,包含有疫情期间消费和生产的延后,当这一部分需求集中释放之后,可能出现后继乏力。6月以来,发电煤耗、30城的房地产销量、乘用车销量均回到同比零增长附近,就表明经济修复的动能尚且不足,企业盈利改善的基础仍然羸弱(图表3、图表4、图表5)。

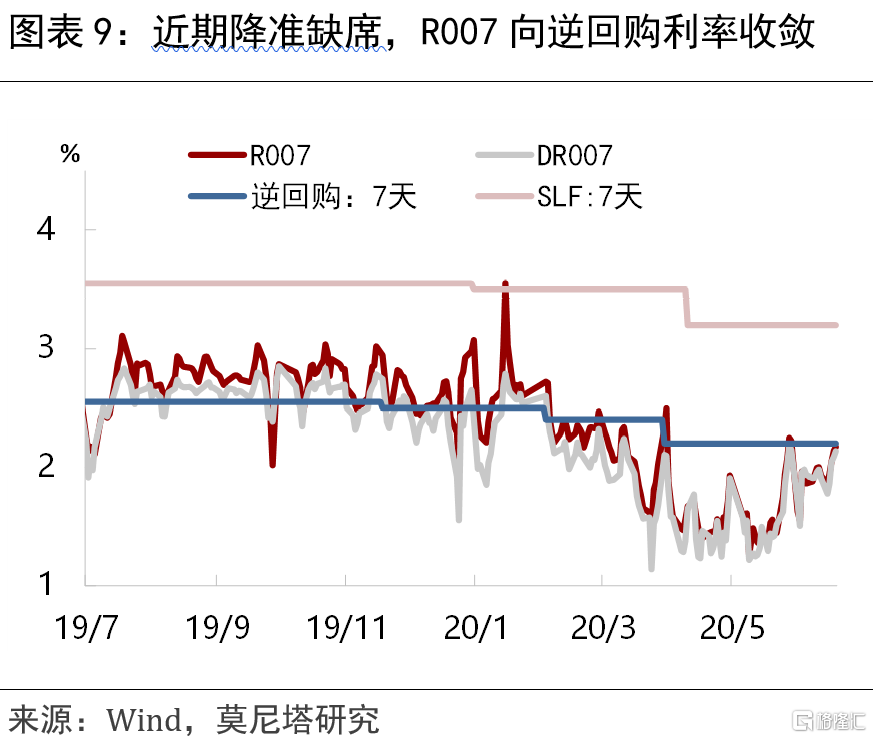

流动性改善成为资本市场的主要矛盾。疫情以来,央行降低OMO和MLF利率30bp,两次降准(3月16日落实普惠金融定向降准考核,4月3日对中小银行定向降准1个百分点),明确了宽松的货币政策取向。并辅助先后推出的1.8万亿再贷款再贴现额度等政策,使得3月以来社融、M2、M1增速均获显著抬升。以社融增速刻画,这是继2009年、2012年、2015年之后的新一轮宽信用,前面这三轮社融增速攀升的过程均持续了1年左右,按照今年政府债券融资安排和6月17日国常会“加大货币金融政策支持实体经济力度”的要求,预计下半年社融增速仍有进一步上行空间(图表6)。

从历史经验来看,社融攀升对资本市场的含义在于:

1)社融增速攀升与M1增速攀升同步,二者均有进一步上行空间。历次社融增速启动,都同步伴随M1增速上扬,M1是高流动性的现金和活期存款,表征流动性水平的高低。但M2中的准货币,包括储蓄存款、定期存款和其它存款,代表沉淀下来的流动性,则与社融相关性不高,因为这些存款还会受到居民消费意愿、企业投资意愿等因素影响。譬如2008年和2018年至今储蓄存款的高增长,就是由于居民消费意愿下降导致的被动储蓄(图表6)。

2)M1增速与股票市场的相关性增强。除了2014下半年到2015年的一轮杠杆牛市之外,股票市场的拐点基本都与M1增速相关联。尤其是2018年以来,M1增速与A股的联动性表现更强,流动性成为股市的核心矛盾(图表7)。

3)M1增速攀升阶段,债券收益率曲线均保持陡峭。在历次M1增速攀升的过程中,国债10年-1年的利差都保持在较宽水平,而“熊平”的出现需要明确货币收紧的信号,且都是在M1回落之后才出现的。包括:2010年10月央行危机后首度“加息”,债市熊平;2013年6月金融监管风暴后“钱荒”,债市熊平;2016年9月央行重启28天逆回购,之后到11月银行票据大案才开启了债市反转熊平(图表8)。5月下旬以来债市熊平就是出于对流动性收紧的担忧,但流动性转向不符合经济弱修复和社融进一步加速的要求。6月17日国务院部署了进一步“降准”,结合本月MLF缩量蓄作、特别国债发行,我们认为月内降准的可能性较大。一旦降准,就会打破当前货币市场利率向逆回购利率收敛的趋势,结合3月底逆回购利率下调20bp来看,当前短端利率已有超调(图表9、图表10)。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员