作者:程实

来源:巴伦

新冠肺炎疫情暴发后,全球经济受到严重冲击,出现了一场前所未见的危机,全球产业链随之生变。在第一轮疫情高峰期过去后,中国等一些国家重启经济并出现缓慢复苏势头,由于对疫情应对及时,再加上政策扶持,当前中国资产的吸引力正在不断上升。

在经济复苏问题上,程实认为中国和全球其它地区面临的原生风险是一样的,但中国经济的复苏快一步,经济周期的变化会稍微领先全球一个季度左右。

在谈到中国资产时,程实表示,投资中国正在成为疫情下一个越来越清晰的投资逻辑,其中分为长线投资逻辑、短线投资逻辑和主题投资逻辑。首先,虽然中国经济增长速度有可能会下降,但在长期内经济增长质量会在不同维度有所提升,这实际上是一个资本市场长周期繁荣非常好的物质基础。其次,从短线的逻辑来看,目前整个人民币资产相对具有韧性。最后,从刚刚结束的两会上可以看出,有一些非常重要的长周期的政策正在陆续出台,中国整个经济正在向民生、科技、金融三大领域进一步倾斜,这三个领域都在这次疫情中体现出了非常多的新生投资机会。

有观点认为,虽然人民币资产的吸引力正在上升,但从主次和占比的角度来说,美元资产在相当长时间内仍是大类投资机构的配置重点,人民币资产的角色仍然是辅助性的。对此程实认为,虽然中国资产目前还没有足够能力容纳全球的投资,但中国资产更能体现未来的方向,美国资产则代表了全球投资的系统性方向,二者是整个全球投资不可回避的两个重要方向。

以下是经过编辑的发言实录:

投资中国的三大逻辑

非常高兴有机会参加《财经》杂志和《巴伦周刊》中文版举办的论坛。今天还有一个非常重要的一个论坛在举办——陆家嘴论坛。在陆家嘴论坛上,几位非常重要的中国官员都提到了一些非常重要的观点,其中一个观点我相信在座各位都注意到了,那就是中国的人民币资产受到整个国际较大的关注。我觉得这是一个非常重要的判断,虽然疫情发生之后整个全球经济可谓一落千丈,金融市场险象环生,但我们注意到人民币资产还是受到了市场的广泛关注。一些知名中概股回归后也受到了市场的热捧。实际上这也让我们关注到一个点,那就是投资中国正在成为疫情下一个越来越清晰的球投资逻辑。我对于整个投资中国的逻辑是从三个角度来看的:

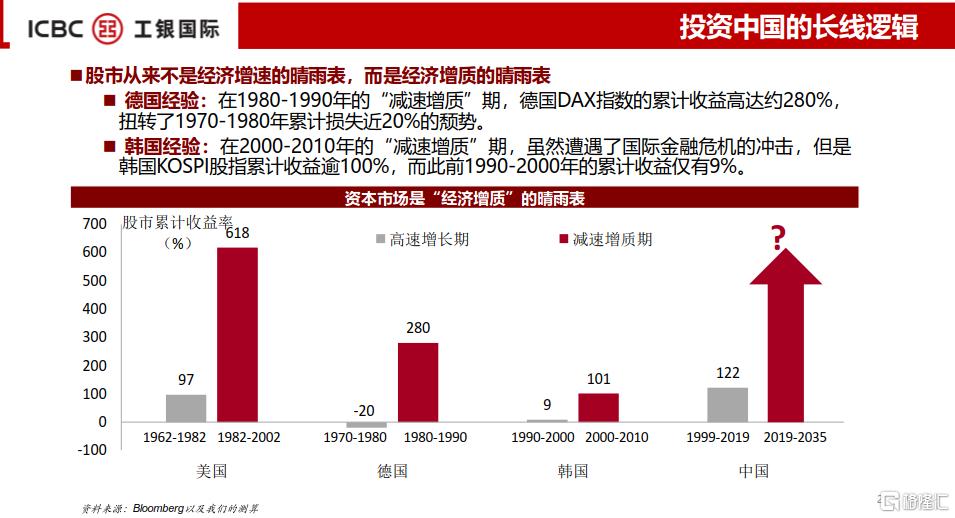

第一是投资中国的长线逻辑。实际上从放眼全球的角度来看,有些投资经验是放之四海而皆准,我们都听说过一句话:股市是经济的晴雨表。这句话可能在中国资本市场大家的理解不是那么深刻,因为在过去30年里,中国的资本市场虽然伴随着经济的高增长而增长,但整个估值的表现还是相对一般。但我们拿整个全球资本市场做了一个研究,发现了两个重要结论。第一个结论是,股市从来就不是经济增速的晴雨表,第二个结论是,股市从来都是经济增质的晴雨表。

拿美国来说,在美国整个经济增速最快的一个20年里(1962年到1982年),经济平均增速大概在4%到5%,但美股表现相对一般。而在另一个20年里(1982年到2002年),虽然美国的经济增速在不断下降,但经济增长质量却在不断提升。这是一个非常明显的例证,即股市从来不是整个经济增速的晴雨表,而是经济增质的晴雨表。

这个经验我们在包括发达国家和新兴市场的资本市场的发展里面都看到了类似的情况,包括德国和韩国等。因此,我们的一个基本的结论是,中国经济现在处在一个重要的发展阶段,特别在疫情之后,正在从一个高增速的时代进入到一个高质量发展的时代,也就是说中国经济正在进入一个减速增质期。对于资本市场来说,这可能意味着在未来较长的一个时期里,虽然中国经济增长速度可能会下降,但经济增长质量会在不同维度有所提升,这实际上正是一个资本市场长周期繁荣非常好的物质基础。所以从长期来看,中国经济的资本市场也有可能会复制类似的繁荣。这是一个长线的逻辑。

另外从短线逻辑来看,目前人民币资产还是有相对的韧性。在整个国际金融市场矩阵的背景之下,很难说哪里是全球市场的避风港,但我们可以很确定的是中国资产的相对韧性得到了市场的公认,其中包括人民币汇率表现出的相对韧性,还有中国A股市场基本上在全球保持了相对领先的地位。最近大家可能注意到纳斯达克综合指数已经创出历史新高,但中国创业板也正在逐渐接近今年的高位。所以可以看到A股市场的表现在全球来说还是超越基准的。

此外,中国金融政策的推出相对来讲速度更快、空间较大、弹性较足,这实际上也体现出中国金融领域的相对韧性。这种相对韧性有很多重要的来源,其中最重要的一点是,从整个经济基本面来看,中国和欧美经济体存在一个巨大的错峰的效应。虽然中国第一季度GDP为-6.8%,但从某种程度来说上不算是一个太坏的消息,因为从第二季度开始中国经济已经开始走出这一低谷,向上增长。而对于欧美来说情况可能有所不一样,美国一季度GDP环比为-5%,第二季度可能是-30%以上。因此对于欧美经济来说,经济低谷将出现在今年的第二季度。现在从短期(二、三季度)的时间窗口来看,中国经济的周期跑在全球之前、率先走出低谷的表现也给人民币资产短期的投资逻辑提供了非常好的物质基础。

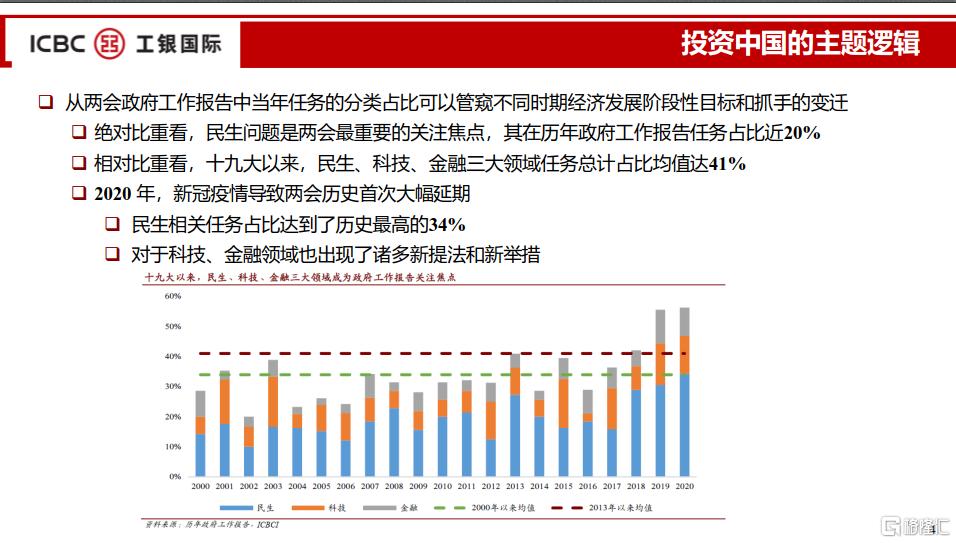

最后来看投资中国的主题逻辑。我们从刚刚结束的两会里做了一些这方面逻辑的梳理,这次两会非常关键,不仅告诉我们中国经济在短期应对疫情的状况之下该如何活下去,同时也告诉我们在更远的未来我们如何活得更好。有一些非常重要的长周期政策正在陆续出台。我们关注的一点是,从十九大以来,民生、科技、金融三个领域的政策占比正在逐步提升,这意味着中国经济从内生发展趋势和整个政策资源的引导来看,都在向民生、科技、金融三大领域进一步倾斜,由此出现了一个关于投资中国主题逻辑的黄金三角形。黄金三角形有三个顶点,分别是民生、金融、科技,对应的是大消费、大健康,以及整个科技领域对应的新基建和先进性制造所带来的投资机会。除了民生、科技、金融这三个顶点之外,它们彼此的交集是民生科技、金融科技、民生金融,这三个领域也都在疫情中体现出非常多的新生投资机会,这也是一种确定性中的确定性。

所以我们认为,虽然当前整个全球市场变化莫测,但投资中国是大势所趋。投资中国既有长线逻辑,也有短线逻辑,更有主线逻辑。所以对我们来说,未来需要更多地去把握这一机会。

美联储大放水风险上升,中国资产长期表现更突出

美国历史上有两件事情值得大家关注。第一件是在美联储一百多年作为央行的历史上从来没有像今年3月份那样单月超常规降息100个基点,因为可以说美联储正在用一百多年的独立性来赌美国资本市场的明天。第二件是从美股百年的历史来看,一个大的长趋势的终结从来都不是一蹴而就的,它的下跌长期趋势的形成都会经历一次强劲的反弹,特别是1929年之后的那次大跌就有一个非常明显的短期反弹。把这两个历史事件结合在一起和今天的现实做比较,会发现1929年之后的情况正在重演。美联储超常规的大力度政策带来美股在4月至6月强劲反弹,但无法改变美国经济的颓势造成的牛市的终结。

关于美国和中国资产选择的对比,从体量上来讲,中国资产目前尚没有足够的能力来容纳全球的投资,但中国是一个非常值得大家关注的市场。打一个非常简单的比方,美国资产相当于整个全球资产投资的β,中国相当于α。β代表了整个全球基准,是全球投资系统性的方向,α代表未来表现会更突出的一股力量。所以从中国和美国的投资来讲,这两块都是整个全球不可回避的两个重要方向。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员