作者:沧海一土狗

来源:沧海一土狗

引子

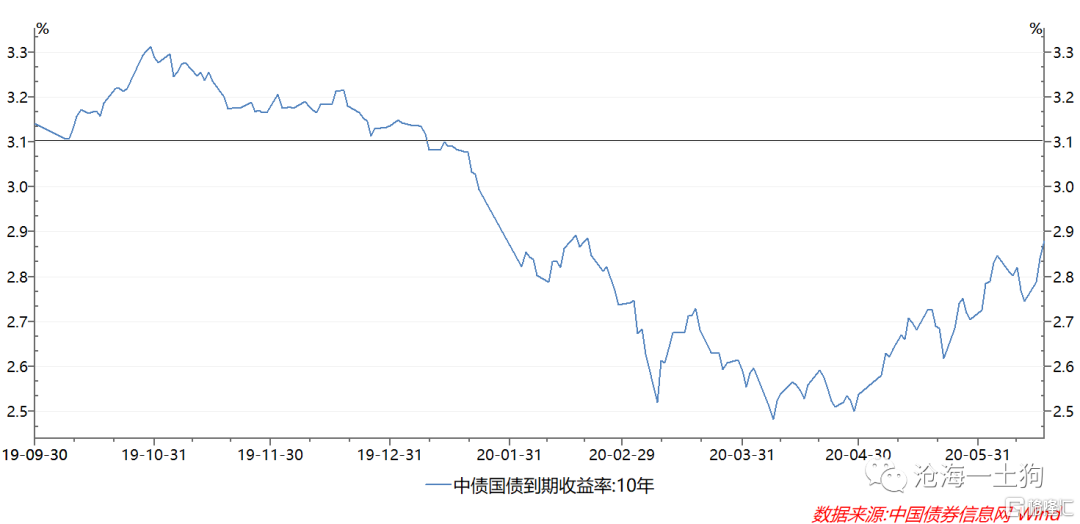

这几天债券市场有些惨,刚借助“二次疫情”做了一把反弹,紧接着特别国债发行计划出炉——市场化发行,市场又开始崩溃,担心自己接不住1万亿的量。十年国债活跃券200006从2.755%一路上行至2.88%上行了十几个bp。

即便收益率上行那么多,还是不妨碍一些投资者继续看牛市,继续抄底。他们之所以这么有信心是因为他们在盯着疫情爆发前的点位,那时候十年国债的估值在3.1%附近。

他们的逻辑很简单:疫情还没彻底结束,经济还没彻底恢复,国债收益率也没理由回去。

一般来说,这个逻辑没有错,除非金融环境发生了巨大的变动。

除了经济强劲,什么样的变动会促成国债收益率突破3.1%呢?这篇文章将带着大家探讨这种可能性以及背后的逻辑。

债市的思维定式

我从业有一段时间了,发现债券市场里有一系列根深蒂固的思维定式,其中最核心的一条就是:

经济越差,债券收益率越低。

乍一看,这个定式根本无从挑战,这么多年来大家都是这么交易过来的。

我们之所以会这么想,是因为我们交易的时间还不够长,如果我们活得足够长,从美国南北战争期间(1861-1865)开始交易,就不会有这样的定式,会学着经济学家的口吻来一句,

It depends。

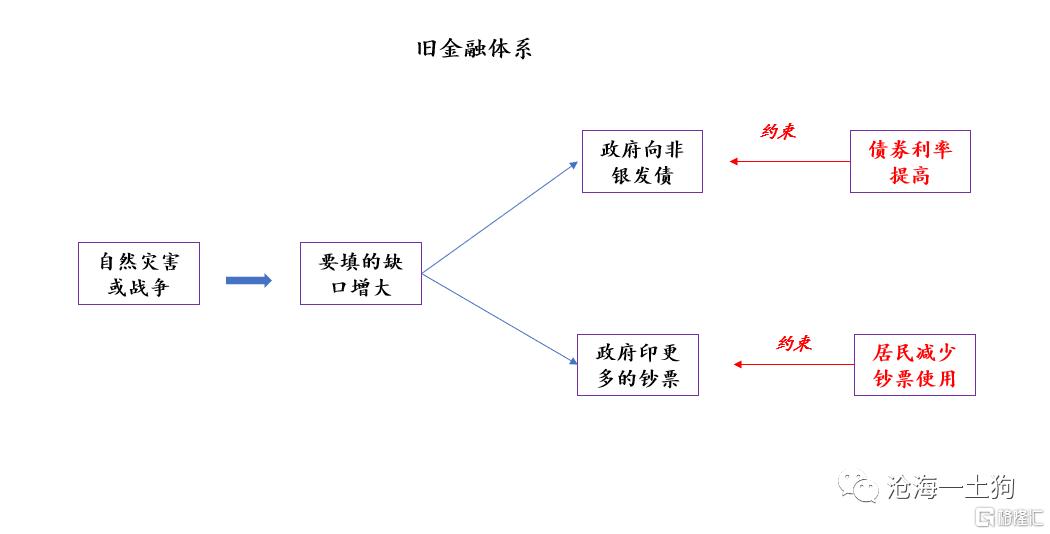

在现代银行体系建立之前,政府碰到天灾人祸(尤其是战争)会像非银一样进入金融市场借钱(发国债)。灾害越大,需要融钱填的窟窿就越大,于是,国债利率就越高。

当然,为了避免杠杆率(新发债务+利息)升得太快,有的国家会直接印纸币,填窟窿。但无限度地征收铸币税有一个后果,居民会减少钞票的使用——形成另一种形式的脱媒。

在现代银行体系出现之前,如果征收铸币税的手被约束住了,出了天灾人祸,政府只能闷头发债,于是,就有了:

经济越差,债券收益率越高。

在现代货币体系建立之后,我们才有了一种想当然的体验:经济越差,债券收益率越低。

货币政策和财政政策的界限

有人会说,那是老古董时代的规律,现在不适用了。事实并非如此,现代金融体系是以老古董为主干开枝散叶的,万变不离其宗。

根据以前的玩法,我们可以得到,财政政策和货币政策最为精确划分:

1、财政政策:政府向非银发债;

2、货币政策:政府印更多钞票;

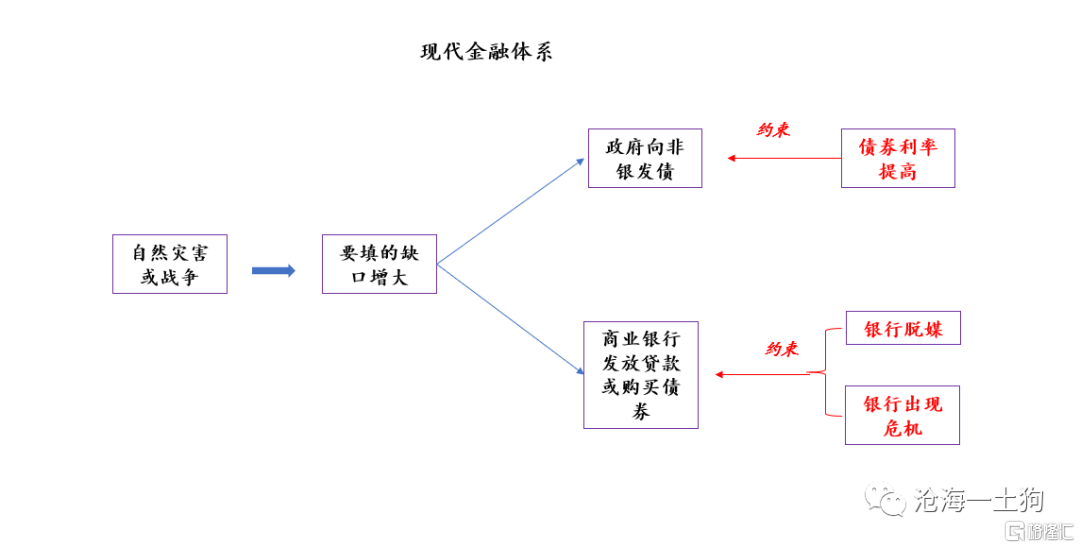

现代银行体系建立之后,我们开辟了新的玩法——有了央行和商业银行,政府不必亲自下场。

货币政策就置换成了银行发放贷款和购买国债。前文《浅谈货币政策的约束》讨论过货币政策的约束,

1、银行的净息差不能太窄,否则会出金融风险;(这个新工具有使用条件)

2、居民的存款利率不能太低,否则会出现脱媒;(这种脱媒跟政府滥发货币带来的脱媒类似)

但是,债券市场还有一种思维定式:

货币政策是没有边界的。

因此,身处其中的投资者很难发现金融环境是否已经发生重大转折,在转折点的前后,经济好坏和国债利率的关系是截然相反的:

1、货币政策未接近边界,经济越差,利率越低;

2、货币政策接近边界,经济越差,利率越高。

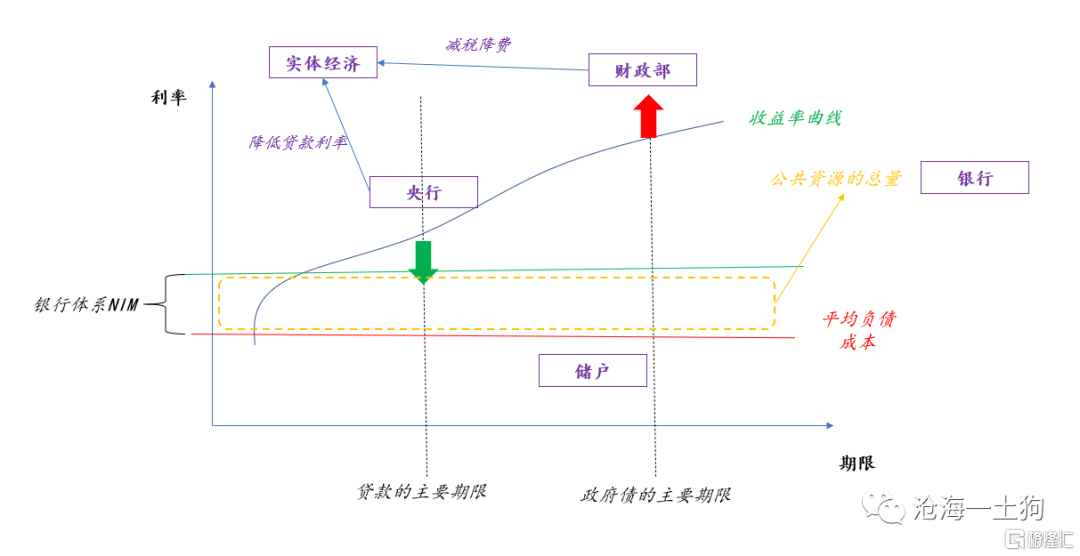

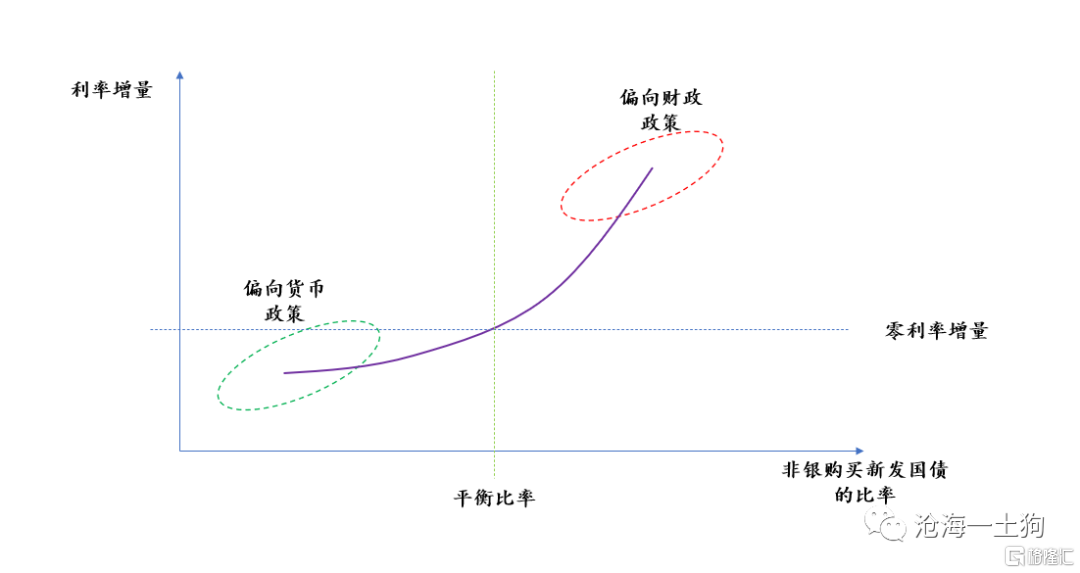

在那篇文章里,我们画了两张图,表达了货币政策和财政政策相互制约的关系:

很多人会好奇,商业银行支持实体经济的资源是哪里来的?它就是来自于整个经济本身,整个经济本身蕴含信用,跟银行和货币无关。2019年8月的时候,我写了《从熟人社会的“份子钱系统”揭示经济增长的本质》,该文回答了一个问题,信用和货币谁先谁后?结论是,

信用在先,货币也好,银行也罢只是调动社会信用的一种手段。

信用资源是有边界的,通过货币抽取过多信用会导致货币脱媒,通过银行抽取过多会导致银行崩溃或银行脱媒。

当然还有人想提MMT(现代货币理论),这个我就不展开讲了,建议参照老古董。

特别国债对利率的影响

根据上面的框架,我们可以更加清楚地知晓特别国债的威力。

如果1万亿的特别国债,都是由非银来接(搞财政政策),债券收益率会上天。如果1万亿的特别国债都由银行体系来接(搞货币政策),债券收益率反而会下。

在前文《宽信用对债市的影响——兼论压降结构性存款》,我们做了一个小模型解释社融增速提高如何推升债券收益率,其中,提高的幅度受三个因素影响:

资金缺口为【(1-α)(1-γ-βγ)-αβ】*T

1、α越小,即贷款占社融的比例越小,缺口越大,利率对社融增速越敏感;

2、β越小,即回流非银市场的资金比例越小,缺口越大,利率对社融增速越敏感;

3、γ越小,即银行买入的债券比例越小,缺口越大,利率对社融增速越敏感。

下面,我们逐条比对特别国债对这三个参数的影响。

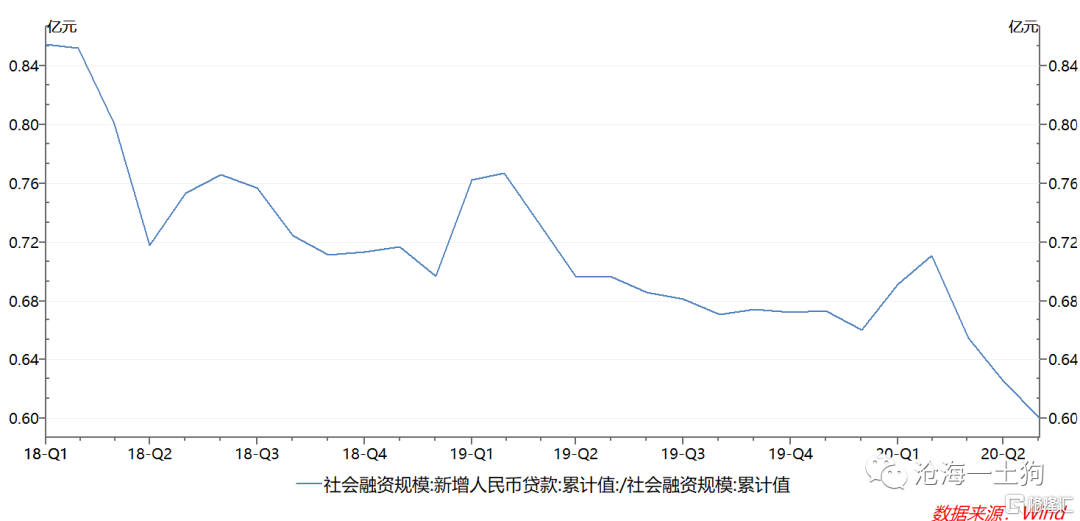

1、贷款占社融的比例

随着今年大量国债和地方债的发行,这个参数一直在往下掉,这一次一万亿会进一步拉低这个参数,从而使得利率对社融增速更加敏感。

2、回流非银债券市场的资金比率

这一条要看居民的机会成本,主要取决于三个:1、股市;2、房市;3、实体经济。目前,只有实体经济差,房市并不差,股市有点好。所以,从机会成本的角度来看,回流非因债券市场的资金比率会较低。

3、银行买入债券的比率

最近债券市场崩就崩在这一条上,一开始市场以为,会有配套措施——窗口指导银行包圆一部分。结果市场发现,政府决定市场化发行。也就是说,银行买入的比例会比原先设想的要低。

非银们开始担心接不住了。

此外,市场还有个误区,央行降准或者释放OMO配合会抑制利率的上行。

还是那句话,这是有前提条件的,

降准会使得银行买入债券的比率高。

但这一条未必成立。

还记得,我在4月26日写过一篇YY债市牛平的文章——《债市会走向牛平吗?》,在这篇文章里,我有提到一个判断,债市走牛平需要央行控制收益率曲线,

窗口指导银行大量买入利率债。

目前来看,这很不现实,只能是一种YY。降准或者释放OMO只会让收益率曲线走成熊陡。

结束语

综上所述,我们可以得到货币政策和财政政策的一个明确界限:国债是由银行解决,还是由非银解决?

现实中,我们面临的是某种混合,一些国债国债被银行买了,另一些被非银买了。

非银购买的量越小,政策越偏向于货币政策;非银购买的量越大,政策越偏向于财政政策。

完全市场化发行的特别国债就是一次很彻底地财政政策。

最后,我们可以比较清楚地回答开始的问题了——十年国债能否越过3.1%?

这取决于货币政策空间,而不仅仅取决于经济基本面。如果货币政策空间比较逼仄,经济基本面越差,政府就越需要借助于财政政策,无风险利率就会越高。

此外,南方发生洪涝灾害,并有些严重,救灾又是一笔不小的支出,还要花钱。

写到最后,还是那句老生常谈的话,

财政政策也好,货币政策也罢,本质都是转移支付。天底下没有免费的午餐,总有人要默默(或明明白白的)承受代价。

ps:在这里衷心地希望一切都好起来,回归正轨。

ps:数据来自wind,图片来自网络

ps:不代表所在机构观点

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员