作者:李湛 徐璐

来源: 湛述宏观(首发:财新)

当前香港债券市场可分为三大子市场,一是本地港元债券市场,二是在香港发行和交易的非港元债券市场,三是美元债券市场。

境内机构在香港以发行人民币债券和美元债为主。香港债券市场上存在两种形式的人民币债券:点心债和合成债。点心债是指以人民币计价发行、以人民币结算的债券,为香港人民币债券市场发行的主力,而合成债是以人民币计价发行、以美元结算的债券。在发展初期,香港人民币债券发行主体主要是银行,2010年后发行主体向多元化发展,其中发行香港人民币债券的境内企业以境内金融机构、境内房地产企业和境内地方政府融资平台为主。

近年来香港债券市场的规模出现了一定程度的萎缩。截至2020年5月末,托管在中央结算系统的未偿还债务工具总额为8544.75亿港币,其中以港元计价的有4385.16亿港元,以人民币计价的有4159.59亿港元,两者规模相当。而根据香港金融管理局披露的2019年度数据显示,2019年末香港未偿还港元债务规模为2.17万亿元,可见托管港元债券的比重大约只占20%。从托管量来看,自2014年起香港的未偿还外币债务融资工具绝对规模呈下降趋势。

香港债券市场采用做市商制度,但二级市场交易活跃度并不高。中央结算和保管系统的建立降低了交易成本和风险,外汇基金票据及债券的发行,促进了香港债券二级市场的活跃发展,但企业类债券成交活跃度仍较低。近年来,香港债券市场的日平均成交量在40亿港元左右,与香港股票市场主板日均近1000亿港元的成交额有较大的差距。

香港债券市场当前面临的主要风险

香港债券市场涉及的风险主要有利率风险、汇率风险、流动性风险和信用风险。

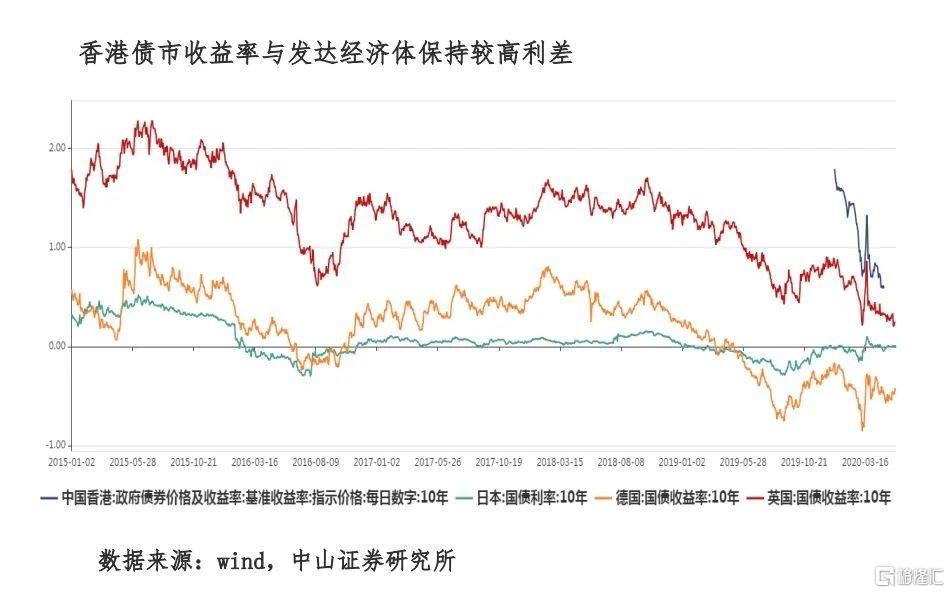

(一)利率风险:全球宽松格局利好香港债市

进入2018年以来,全球经济下行压力不断增大,2020年初爆发的新冠疫情迅速在全球蔓延,导致全球经济陷入衰退风险,各国央行都采取了更为宽松的货币政策以应对经济衰退风险,这一局面利好香港债券市场。一方面,发达经济体货币政策的进一步宽松导致众多国家陷入负利率,发达经济与香港市场间相对较高的利差水平使得香港债市的吸引力增强,有助于吸引外资进入。另一方面,全球利率中枢下移使得香港处在相对宽松的货币环境中,利好香港债券市场的上涨。

(二)汇率风险:人民币汇率波动下境内企业赴港融资面临较大汇率风险

内地企业在香港债券市场发行美元债还将面临汇率风险,人民币贬值增大了境内企业海外融资压力。受中美贸易摩擦和美元持续走强的影响,人民币汇率自2018年初起持续下跌,2020年5月29日离岸人民币汇率跌至7.1337,较2018年初下跌9.52%。人民币贬值所引发的汇率风险成为了内地发行境外债融资的企业所面临的重要风险。一方面,人民币汇率下跌导致境外债发行主体偿债成本增加,增大了企业的偿债压力;另一方面,人民币汇率下跌也使得企业境外发债融资成本显著提升,高度依赖发行境外债融资的企业再融资渠道迫于成本压力而被动收窄,易引发企业流动性危机。在当前全球经济政治形势日趋复杂,中美冲突不断升级的局势之下,预计人民币汇率还将持续大幅波动,汇率风险仍将是香港债券市场所面临的重要风险。

(三)流动性风险:全球资本市场波动增大易引发流动性风险

新冠疫情全球扩散,全球主要资产同步大幅下挫,引发美元流动性危机,对香港债市的美元债造成较大冲击。3月中旬以来,随着海外疫情扩散、原油价格大跌,海外金融市场流动性趋紧。衡量全球美元流动性的TED息差大幅上行,资金借入变的困难,美元指数上升,资金回流美国本土避险,海外市场流动性风险逐渐聚集,风险资产和避险资产双双走低。美元流动性紧张蔓延至债市,香港债券市场的高收益债、投资级债的收益率都呈现走高态势。后续在各国央行货币政策宽松下,美元流动性危机暂时缓解。但当前,全球疫情未全面控制,经济衰退风险仍存,全球金融市场的稳定性较弱,后续香港债券市场仍面临一定的流动性风险。

(四)信用风险:全球经济衰退下企业信用风险上升

香港债券市场的发行者众多,全球政治冲突和经济增长不确定较大的情况下,香港债券市场面临的信用风险是复杂的,信用风险整体呈现上升态势,偿债能力分化。香港债券市场发行主体丰富,有外汇基金(香港金融管理局)、认可机构、香港公司、多边发展银行和海外非多边银行发债体,法定组织和政府持有的公司以及中国境内金融机构、房地产企业、城投平台等。当前环境下,新冠疫情的全球扩散、经贸摩擦不断和地缘政治冲突交织,企业经营受到严重冲击导致效益大幅滑坡,企业流动性趋紧,部分企业信用风险上升。虽然为应对经济下行风险,全球主要央行货币政策持续趋向宽松,短期内有助于缓解企业流动性压力,资产质量普遍下滑,宽货币未必传导至宽信用,弱资质的企业面临的经营压力、资金链压力剧增,低等级信用主体信用风险显著上行。

内地金融机构在港发债情况及风险分析

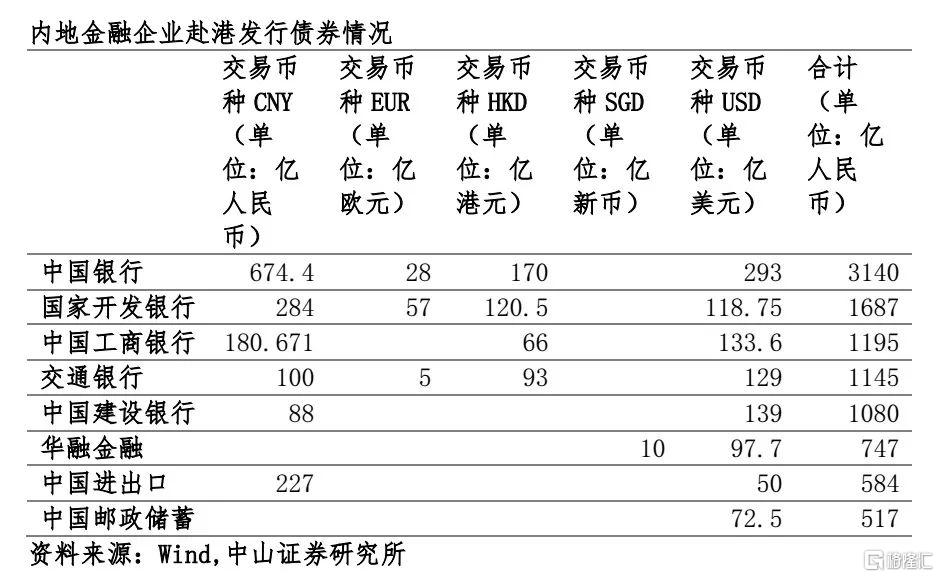

(一)内地金融机构发债规模居前,投资级占比较高

2020年5月末,内地金融机构在香港市场累计发行债券约22923亿人民币,其中84%为美元债。香港市场的中资金融债,发行主体以银行为主,中国银行、国开行、工商银行、交通银行、建设银行等发行规模最大。对比其他类别,金融债发行主体的评级相对较高。

(二)内地金融机构在港存量债券的信用风险、利率风险相对较小,汇率波动抬高还本付息成本值得关注

2020年5月末,香港债券市场存量中资金融债规模约16653亿人民币,其中美元债规模最大约14757亿人民币(2068亿美元),占比88%。由于美元债占比较大,剔除其他货币仅观察美元债来看,2020年后7个月、2021年2022年到期规模分别为130亿美元、339亿美元、382亿美元,2023年及其以后到期规模相对较少,年到期规模低于200亿美元。对比其他类别,金融债中投资级别占比较高,二级市场走势也相对较稳。

当前疫情与经济预期出现较大变数,美联储政策充满不确定性,中美博弈不断,叠加基本面本身的压力,香港债券市场的流动性和汇率未来仍面临较大波动。虽然中资金融债投资级级别占比较高,但一旦流动性出现波动,中资金融债二级市场则可能再度回调,一级市场再融资环境变数较大。汇率的波动使境外融资规模较大的金融企业还本付息压力加大,汇兑损失的风险也在加大。整体看,香港市场的中资金融债的信用风险、利率风险相对较小,但部分银行发行美元债规模较大,汇率波动可能提高还本付息成本。

内地房企在港发债情况及其风险分析

(一)内地房企境内融资受阻,赴港发行债券规模显著扩容

2020年5月末,内地房企在香港债券市场累计发行债券规模约9600亿人民币,其中94%为美元债。内地房企赴香港发行债券的规模,从2017年起逐渐扩容,其中美元债规模增长最大,2017年内地房企赴港发行美元债148亿美元,2018年约218亿美元,2019年约315亿美元,2020年初至5月26日发行规模已达100亿美元。

(二)内地房企在港存量债券未来两年到期规模较大

2020年5月末,香港债券市场存量内地房企债券规模约6200亿人民币,其中美元债规模最大约6100亿人民币(855亿美元)。

内地房企在港存量美元债中,2020年-2022年到期规模略高,未来2年半里约有420多亿美元的债券到期,约占存量规模的50%,建议关注内地房企的偿债能力以及美元债发行情况。根据Wind统计,内地房企在港的存量美元债,2020年6月-12月到期约80.33亿美元,2021年到期177.16亿美元,2022年到期162.79亿美元,规模较大,2023年及其以后的到期规模逐渐递减。

(三)内地房企在港高收益债较多,境外市场波动加剧流动性风险和违约风险

内地房企在港存量美元债中,低信用等级的较多。未来市场流动性变数较大,房企境外再融资困难较大或成本抬高,内地弱资质房企的流动性风险和偿债风险在提升。根据wind数据统计,855亿美元存量美元债中,近273亿美元的美元债信用主体获得国际评级机构评级。穆迪Baa3-Baa1的存量规模有73.5亿美元,信用主体主要为保利地产、华润置地、远洋集团、武汉地产开发投资集团,信用资质较好;穆迪Ba3的存量规模约有92.3亿美元,信用主体主要有雅居乐、旭辉控股、合景泰富、绿城中国等;穆迪B1的存量规模约有97.9亿美元,信用主体资质较弱,主要有禹州地产、中骏集团、华远地产、中梁控股等。受疫情全球蔓延影响,加之石油价格暴跌,美国债券市场一度出现大幅波动,高收益债跌幅较大,而其中内地房企在港发行的美元债评级普遍较低,也出现较大跌幅。虽然随着各主要市场疫情出现转机,流动性压力暂时得到缓解,但当前全球经济基本面预期较差、美联储政策不确定性较多、中美持续博弈的环境下,市场流动性变数较大,弱资质主体的一级市场融资困难,或新发受二级价格影响,致使再融资成本提高。此外,债券回售情况值得关注。这些都将使得内地房企在国际上的违约风险上升。

内地房企在港存量美元债中,约有130亿美元的债券票面利率为9%-15%,疫情期间汇率波动较大,企业还本付息成本压力加剧,建议关注高收益债的还本付息风险。根据wind数据统计,855亿美元存量美元债中,近783亿美元的美元债采用固定利率,其中349亿美元为3%-6%的票面利率,占比最大;283亿美元为6%-9%;81亿美元为9%-12%,48亿美元票面利率在12%-15%之间,当前汇率波动较大情况下,高息债券的付息压力值得关注。离岸人民币兑美元及在岸人民币兑美元汇率双双“破7”,受人民币贬值的影响,境外融资较多的房地产企业还本付息压力加大,企业汇兑损失的风险也在加大。在经济下行、汇率贬值、房地产调控持续的宏观背景中,倘若房企没有进行汇率对冲规避风险,提前赎回美元债可降低企业后续的偿债成本。但一般在港发行美元债规模较大的房企,在内地融资渠道较窄,若不增加境内融资规模,这类房企仅依靠自身“造血”提前赎回美元债的难度较大,易形成境外债券市场违约风险向境内债券市场违约传导的情况。

地方投融资平台在港发债情况及相关风险分析

(一)2018年起地方投融资平台赴港发债融资规模扩容

相比较于房地产和金融板块,地方投融资平台在香港市场发行的债券规模较小,自2016年境外债券发行监管逐步放开以来,地方投融资平台的发行量也有所提升,自2018年开始发行规模加速扩容。2020年5月末,内地地方投融资平台在香港债券市场累计发行债券规模约5400亿人民币,其中96%为美元债。内地地方投融资平台赴香港发行债券的规模,从2018年开始扩容,主要是美元债规模增长,2017年地方投融资平台赴港发行美元债80亿美元,2018年增长至172亿美元,2019年达到284亿美元,2020年初至5月26日发行规模已达58亿美元。

(二)城投在港存量债券资质较佳、市场认可度较高,受海外冲击相对较小

2020年5月末,香港债券市场,内地地方投融资平台存量债券规模约4300多亿人民币,其中美元债规模最大约4200多亿人民币(约600亿美元)。

香港市场里,内地城投存量债券的发行人信用资质相对较优。虽然香港债券市场的城投存量债券大部分未获得国际评级机构评级,但从境内评级机构对其的主体评级看,直接在香港发债的地方投融资平台主体信用资质相对较优。由于美元债占比较大,剔除其他货币仅观察美元债来看,境内主体评级AAA等级和AA+等级的占比为73.7%,主体评级AAA占比36.8%,主体评级AA+占比36.8%。在港发债的地方投融资平台行政级别主要是省及省会(单列市)、地级市。由此可见,目前香港市场的地方投融资平台发行人,境内的主体评级和城投行政级别均较高。依据这两个指标判断,直接在境外发债的城投主体信用资质相对较优。

由于发行人资质相对较好,票面利率相对较低。根据wind数据统计,598亿美元存量美元债中,约594亿美元的美元债采用固定利率,其中442亿美元为3%-6%的票面利率,占比最大;仅135亿美元为6%-9%的票面利率;16亿美元为0%-3%。

由于城投赴港发债的规模于2018年才逐渐扩容,近一年的到期偿付压力较小,到期偿付的小高峰在2022年,约248亿美元。根据Wind统计,内地地方投融资平台在港的存量美元债,2020年6月-12月到期约50亿美元,2021年到期172.27亿美元,2022年到期248.28亿美元,规模较大,2023年到期65.18亿美元。

相较于内地房企,城投在港发行的债券,主体信用资质整体更高,票面利率相对较低,未来一年偿还压力相对较小,香港市场的内地地方投融资平台美元债风险相对较小。一级市场方面, 2020年1季度地方投融资平台美元债发行增加到期可控,收益率上升但波动更为平稳。到期规模集中在2021和2022年,整体到期规模较小压力可控。二级市场方面,虽然3月美元债收益率大幅飙升,地方投融资平台美元债收益率也出现上行,但高收益城投美元债资质较好,违约率低,收益率波动更为稳定,且市场配置意愿更强,后期收益率下行可期。中长久期看,地产行业的高收益债是近期受冲击的重点,城投债投资者主要是中资机构,使得城投债的波动更为平稳,相对其他行业美元债抗跌性更强。不过,中美贸易摩擦下人民币汇率带来一定的不确定性值得关注。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员