来源:沧海一土狗

据彭博报道:经知情人士透露,中国银保监会本周窗口指导部分股份制商业银行,要求于今年年底前,将结构性存款的规模压降至上年末的三分之二。

那么,压降结构性存款会对债市有什么影响呢?

这个问题并不好回答,需要把这个问题拆解为两个问题:

1、债券利率是怎么决定的?

2、压降结构性存款会怎么影响债券利率的决定因素?

债券利率的决定

2018年12月,我分析了债券利率决定的直接机制,得出一个结论,

债券的价格是由非银部门资金的供需决定的,非银决定了债券的边际价格。

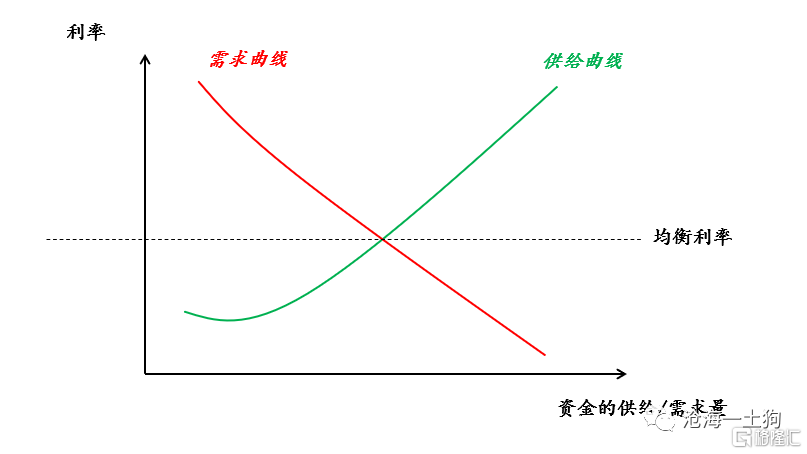

这个模型叫可贷资金模型(剑桥学派提出来的)。中级宏观经济学在讲约翰-希克斯的IS-LM模型之前,一般会讲这个模型,但它很少被应用于实践,一个原因是,有了IS-LM模型之后大家觉得它low,另一个原因是,这个模型不太好使。

事实上,并不是这个模型不好使,而是,大家经常弄错这个模型的使用条件,以至于得出错误的结论。这个模型准确的使用条件是把市场限定在非银市场。

那么,为什么扩大到有银行的体系可贷资金模型就会出错呢?因为银行无财务约束,但非银有财务约束。

银行买入新发行的债券,会对偶式地在体系内派生一笔存款。这两个过程是同时发生的。

以商业银行购买财政部新发国债为例,银行的资产端增加国债,负债端增加财政存款;财政部的资产增加银行存款,负债端增加债券负债。事实上,二者发生了债权和债务交换。

由于银行买入新发债券是债务债权交换,所以,就不存在财务约束。但非银之间无法如此,它们之间交换的是资产:非银a要买非银b的债券时,非银a户头上要有存款——银行的负债。

综上所述,我们就可以得到一个结论,要用可贷资金模型,就要把银行那部分给剔除掉,只考虑非银那部分资金的供给和需求。

以1万亿的特别国债的发行为例,如果这些债券都被商业银行购买,那么,商业银行和财政部的资产负债表会发生如下的变动:

商业银行:资产端增加1万亿特别国债,负债端增加1万亿财政存款。

财政部:资产端增加一万亿财政存款,负债端增加1万亿债券负债。

按照可贷资金模型,非银体系(包括财政部)的货币增加了(财政存款),债券收益率应该下行。

为什么宽信用利空债市

增发一万亿特别国债,债券收益率竟然下行?可贷资金模型搞错了吧。这与现实中的观察是背道而驰的。

问题出在假设条件上。上一节的案例有一个隐含假设,新增社融都是特别国债,且全部被银行购入。

但现实中,有两个比较重要的事实,

1、社融的大头是贷款,银行买入的绝大部分资产也是贷款,记贷款占社融的比率为α;

2、贷款派生的存款回流到非银债券市场的比例很低,记这个系数为β;

ps:下面的代数推导可以不看,不影响阅读

假设社融增量为T,其中,贷款量为α*T,债券量为(1-α)*T,假设银行买入了γ*(1-α)*T的债券,剩下的(1-γ)*(1-α)*T需要非银消化。但是,银行买入贷款α*T和买入γ*(1-α)*T的债券派生的存款要乘以一个系数β。

于是,

增量的可贷资金为β*【α+γ*(1-α)】*T

增量的资金需求为(1-γ)*(1-α)*T

资金缺口为【(1-α)(1-γ-βγ)-αβ】*T

根据现实经验,社融增量前面的参数为正,并且这个参数有以下性质:

1、α越小,即贷款占社融的比例越小,缺口越大,利率对社融增速越敏感;

2、β越小,即回流非银市场的资金比例越小,缺口越大,利率对社融增速越敏感;

3、γ越小,即银行买入的债券比例越小,缺口越大,利率对社融增速越敏感。

2和3两条直觉上十分好理解,1稍微有点费解,但我们可以做个理想实验——假设贷款的比例极大,那么,社融在非银体系派生的存款很容易就可以cover那一点点非银需要购买的债券。

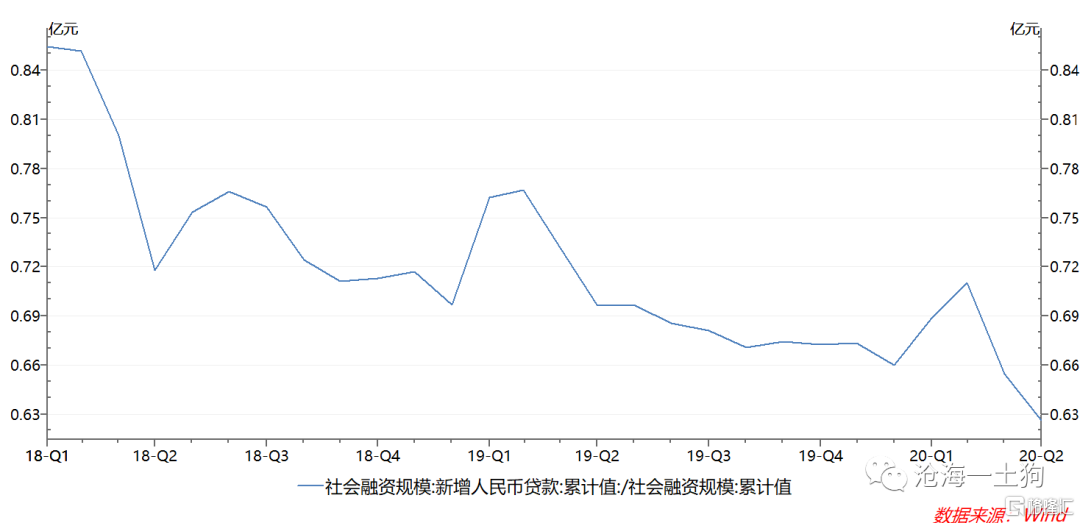

我们可以回顾一下当下金融系统的α参数:2018年以来,这个数字一直在往下走。根据可贷资金模型推导出来的结论,

今年的债券市场将比以往对社融增速更加敏感。

压降结构性存款的影响

梳理清楚债券利率的决定因素之后,我们就可以回过头看压降结构性存款对债券市场的影响了。

我们可以尝试性地写一下资产负债表,

商业银行:资产端,债券/贷款,负债端结构性存款;

非银部门(包括居民、企业和政府):资产端,结构性存款,负债端 债券/贷款

假设银行的结构性存款要压降,一个直接的结果就是,其他类型的银行负债会补充上,但是,整体银行的扩表会受限。

社融的需求不会消失,T保持不变(或者略微减少),这导致一部分资产需要非银来承接,会产生两个影响:

1、α进一步缩水

这种效应类似于2013年3月份银监会的8号文,那个文限制理财投资非标的比例,相当于把原来银行+影子银行体系内的贷款,推给真正的非银来承接,造成了非银体系可贷资金的减少,因此,债券收益率大幅度上行。

此外,如果在上文模型中引入非银承接的非标,α的含义会更为明确,α越低,非银承受的融资任务会越重,债券收益率越高。

2、γ进一步减少

这种效应很好理解,银行购买的债券更少了,非银承接的债券更多,因此,γ下降。

根据前文的公式,α的减少和γ的减少都会推动可贷资金缺口的增加,最后,导致债券收益率上行。

上升的程度要看具体的经济环境,经济景气程度越高机会成本越高,回流比例越低,β越低。

结束语

综上所述,我们就回答清楚了两个问题:

1、为什么宽信用(社融增速高)会导致利率上行?

2、为什么压降结构性存款会导致利率上行?

为了甩开数学公式的束缚,我们可以用更加符合直觉的框架来回答这个问题。

按照扩表难易程度,我们可以把资金池分为三类:1、银行;2、受监管的影子银行;3、非银。

第一类资金池无预算约束,扩表很容易;第二类资金池预算约束低,但受监管政策的影响大,扩表相对容易;第三类资金池扩表最难。

所有的价格都是边际价格。

价格一定是最困难的一环直接决定的。但是,第一类资金池和第二类资金池的受限程度是决定资金价格高低的根本原因。

如果第一类资金池(作用于银行的监管政策)受挤压或者第二类资金池(如2016年下半年)遭遇监管约束,第三类资金池将通过债券利率显著上升来反映第一、二类资金池所受到的影响。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员