来源:金十数据

对于美国银行的本杰明鲍勒(Benjamin Bowler)而言,过去两个月是艰难的。他对标普500指数最近35%的涨幅持怀疑态度,他在最近的几篇文章中强调,他敦促客户淡化这波涨势,或者干脆忽略它。原因有以下几个方面:

股市涨得越高,市场就变得越脆弱;

除非我们摆脱衰退,否则熊市远未结束;

有指标表明另一场市场崩盘即将到来。

鲍勒的看法并非个例。最新的美国银行基金经理调查显示,大部分投资者(68%)认为现在仍然处于熊市,尽管标普500指数突破了重要的心理关口和历史上熊市反弹的顶峰——3000点。

继5月初国际货币基金组织预测经济前景恶化之后,美国银行经济学家在上周再次下调了全球增长预期。鲍勒在其最新的评论中写道,基本面疲软使得交易风险明显上升,这意味着进入熊市反弹后期风险会大幅增加。

宽松的货币政策抬高了资产价格,使基本面和价格严重脱节,迫使投资者深入风险区域。优质股票与其他股票的表现差异惊人。如果市场继续走高,被打压的公司有很大的上涨空间。

他观察到,市场能够越过熊市反弹的历史峰值,突显出后全球金融危机时代的人们学会了无视基本面,不与政策制定者对抗的态度。

他希望未来基本面能够快速改善,因为投资者无视基本面的态度对市场而言是一个真正的风险,在过去90年中市场都没有出现这样的脱钩。

在他看来,在这样的市场中交易的关键是如何降低风险,也就是如何进行对冲。他表示,最关键的一点就需要找到成本最低的对冲方式。

他建议投资者通过看涨期权做多那些下跌最严重的股票。从交易量的角度来看,单个股票的波动率保持较高水平。因此,可以选择那些交易量相对较低且看涨期权价格比较稳定的股票。

如何筛选标普股票下跌后的廉价看涨期权?在标普500指数中具有流动期权市场的股票(即过去一个月平均每日名义期权交易量超过500万美元)中,可以根据以下条件进一步缩小范围。

选择落后的行业:在标普500指数的64个行业中,仅选择自2月19日(标普500指数达到顶峰)以来表现最差行业的股票,即以300点的实际交易量为基准,筛选那些交易量调整后小于或等于其四分之一的股票。

交易量稳定的股票:仅选择10天实际交易量比率小于25%的股票。

筛选出满足上述条件的股票后,再根据偏斜度和跌幅(选出自2月19日以来下跌最严重的股票)进行排序。

他根据这种方法选出的看涨期权前五名分别是达美航空(DAL)、富国银行(27.58,0.49,1.81%)(WFC)、联合航空(UAL)、米高梅国际度假村(MGM)和阿夫拉克(AFL)。

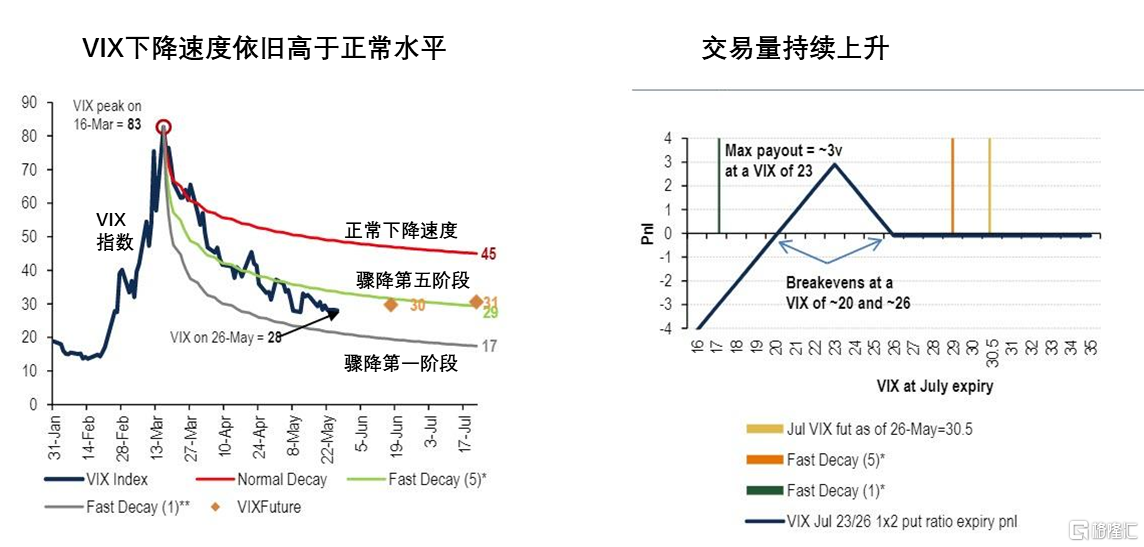

鲍勒着重研究了如何使用VIX看跌结构来设置对冲,其优点是具有较低的前期溢价以及限定了最大损失。他表示,自2020年3月见顶以来,VIX一直以特别快的速度衰减。从下图左边的图表可以看出,最近几天波动率才有所回升。波动率指数目前处于自1986年以来最快和5次最快波动率回调的平均水平之间。

美国银行辩称,这一快速波动幅度的衰减,是股市类似强劲反弹的另一面,这一反弹幅度超过了历史上熊市反弹的幅度。如果VIX期货保持在当前水平附近,那么未来交易将会受益。

该交易面临的风险在于是否会发生1987年那样的波动率暴跌,使波动率指数在7月到期前跌升至17。然而,鲍勒仍然怀疑,在像今天这样严重的基本面震荡中,波动性的下降是否能够达到1987年那次崩盘时的速度。

最后,他还提到了利用纳斯达克100指数ETF期权来对冲。

美国银行在两周前曾建议,在十年期美债收益率没有上升的情况下买入纳斯达克100指数ETF(QQQ)看涨期权。目前该交易依旧有效,因为债券与股市的负相关性仍接近自2012年以来的最大绝对值。更有效的交易是通过出售TLT看跌期权来为购买QQQ看涨期权提供部分资金。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员