来源:新浪港股

6月1日,上交所披露了中芯国际科创板上市申请招股书。在诸多期待之下,国产半导体行业巨头回A又迈出了实质性的一步。

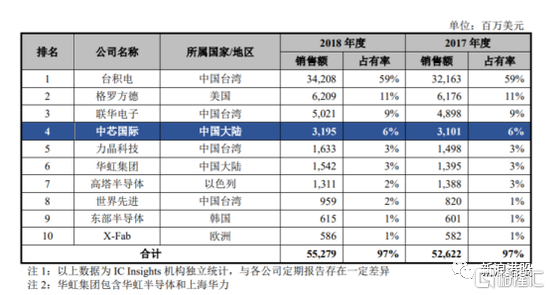

招股书披露,目前中国大陆尚无企业具备 14 纳米以下先进工艺的量产能力,而中芯国际为中国大陆第一家实现 14 纳米量产的集成电路晶圆代工企业。按照2018年销售额排名,中芯国际占全球纯晶圆代工市场份额的 6%,位居全球第四位。第一名为台积电,市占率达到了59%。

而早前5月15日,中芯国际宣布国家集成电路基金会联合多方,向其旗下的中芯南方注资22.5亿美元,将中芯南方的注册资本从35亿美元增加至65亿美元。这次注资,恰好发生在华为被美国制裁之后,又是在我国较薄弱的芯片领域,引发了外界对中芯国际的空前关注。

在此次长达931页的招股说明书中,中芯国际在最后附表部分花费了约530页列举了公司主要境内外专利。

扣非后净利润亏损 研发投入远高于同行

中芯国际是全球领先的集成电路晶圆代工企业之一,也是中国大陆技术最先进、规模最大、配套服务最完善、跨国经营的专业晶圆代工企业。集成电路晶圆代工是公司主营业务收入的主要来源,报告期内占主营业务收 入的比例分别为 95.94%、89.30%及 93.12%。

在逻辑工艺领域,中芯国际是中国大陆第一家实现14纳米FinFET量产的晶圆代工企业,代表中国大陆自主研发集成电路制造技术的最先进水平。

2017年-2019年,公司营业收入分别为213.9亿元、230.1亿元、220.2亿元,扣除2019年转让LFoundry的影响后,各期收入分别为198.5亿元、215.5亿元、213.3亿元。

但公司研发投入及新产线投产后的折旧费用较高,使得归属于母公司股东的净利润相对较低,分别为 12.4亿元、7.5亿元、17.9亿元,各期公司扣除政府补助等非经常性损益后归属于母公司股东的净利润分别为 2.7亿元、-6.2亿元及-5.2亿元,其中2018年和2019年为负,主要系公司对先进和成熟工艺生产线的扩产及持续的研发投入。

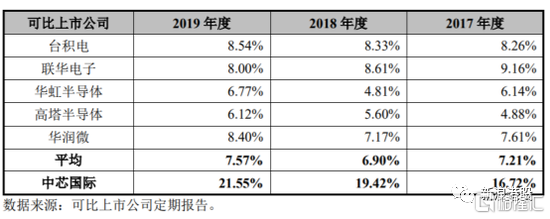

报告期内,公司研发投入分别为 35.8亿元、44.7亿万元、47.4亿元占营业收入的比例分别为 16.72%、19.42%及21.55%。这一研发费率平远高于同行业可比公司。同期可比公司研发费用率分别为7.21%、6.9%、7.57%,中芯国际逐年走高的研发费用率在2019年几乎相当于同行业的3倍。

并且高位的研发投入还将继续。中芯国际表示,集成电路晶圆代工行业属于资本密集型行业。为持续追赶世界先进工艺,不断升级现有工艺技术平台以保持市场竞争优势,提高核心竞争力,公司需要持续进行巨额的资金投入。

与台积电相差多远?

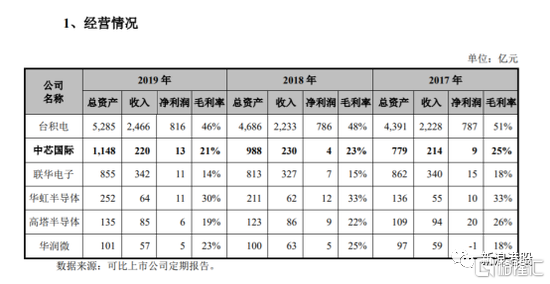

中芯国际选取了台积电、联华电子、华虹半导体、高塔半导体、华润微列为可比公司。从总资产、收入、净利润及毛利率等指标,全方位展现了中芯国际目前的发展状态。

对比同行业,中芯国际2019年的收入略低于联华电子,相当于台积电十一分之一。毛利率方面,2017-2019年,中芯国际综合毛利率分别为 24.76%、23.02%及 20.83%,逐年走低。其中,集成电路晶圆代工毛利率分别为 24.96%、17.31%及 19.52%。

由于集成电路晶圆代工行业是资本密集型行业,新产线投产后会在短期内面临较高的折旧压力,随着生产规模的增长与折旧费用的递减,产线的毛利率水平将会逐渐提升。

台积电作为全球技术水平和工艺节点最先进的龙头集成电路晶圆代工厂商, 在晶圆代工市场占据绝对主导地位,拥有先发优势及规模效应,毛利率显著高于其他公司。因此在对比毛利率时,中芯国际剔除了台积电作为可比对象,以此计算中芯国际2019年毛利率仍低于均值月1个百分点。

中芯国际解释称,华虹半导体、高塔半导体、华润微主要聚焦于成熟及特色工艺,产线折旧压力相对较小,毛利率相对较高。为满足客户不断增长的需求,中芯国际持续扩充产能,带来了折旧费用增加,对毛利率产生一定影响,但基本与行业持平。

报告期内,公司持续流出的投资现金流也佐证了这一点。2017-2019年, 中芯国际投资活动现金净额分别为-184.6亿元、-205.9亿元、-135.5亿元,累计流出约526亿元。

不过,在集成电路晶圆代工领域,关键技术节点的量产能力是衡量企业技术实力的重要标准之一。中芯国际在2011年40nm芯片量产、2015年28nm芯片量产、2019年14nm芯片量产。从时间上看,落后台积电约4年时间,目前正在极力追赶。

截至2019年12月末,登记在公司及其控股子公司名下的与生产经营相关的主要专利共 8122 件,其中境内专利 6527件,包括发明专利5965件;境外专利1595件,此外公司还拥有集成电路布图设计94件,这部分占据了招股书约530页的篇幅。

股权或遭进一步稀释 两大股东欲为战投增持

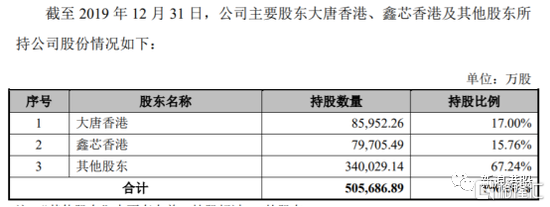

截止2019年末,中芯国际的主要股东为大唐香港及鑫芯香港,分别持股17%、15.76%。大唐香港为中国信息通信科技集团有限公司100%持股,鑫芯香港为国家集成电路产业投资基金股份有限公司100%持股。

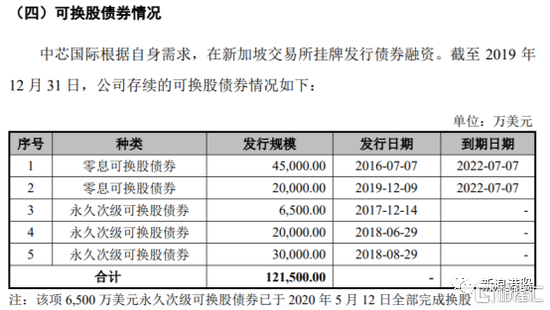

而过往中芯国际曾在新加坡交易所挂牌发行债券融资。截止2019年末公司存续的可换股债券约12.15亿美元。剩余可换股债券未换股部分对应普通股 884526210股,占截至2019年12月31日已发行普通股的17.49%。

此外,截至 2019年12月31日,公司存续的股权激励包括《2004 年购股权计划》《2014 年购股权计划》和《2014 年以股支薪奖励计划》,部分购股权/受限制股份单位尚未授予或行权。

上述购股权/受限制股份单位未来全部授予并行权公司普通股将增加 367,323,892 股,占 2019 年12月31日公司已发行普通股的7.26%。一方面,前述股权激励计划将产生相关股份支付费用,相应减少公司未来期间的净利润,另一方面股权激励计划行权时同样将稀释现其他股东股权。

以上可换股债券及股权激励未来全部换股或行权,约占公司届时已发行普通股股数的 15.66%。

在招股书发布前一日,中芯国际发布公告表示,两大股东大唐及国家集成电路基金的联属公司正考虑以战略投资者身份参与人民币股份的发行。资深投行人士王骥跃向记者表示,股东通过战略投资形式参与可以获得超过优先认购权部分的股份数量,意味着股东看好公司未来发展,希望用发行价认购更多股份。

账上货币资金370亿 再募200亿

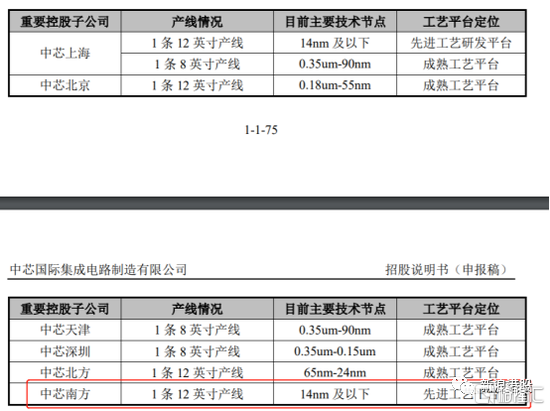

据了解,中芯国际虽然有控股子公司37家,持有股份或权益的参股公司共26家,但重要子公司仅6家。中芯上海、中芯北京、中芯天津目前为公司现阶段利润主要来源,而中芯深圳、中芯北方、中芯南方尚处于亏损状态。

中芯国际本次拟在科创板发行不超过16.86亿股(行使超额配售选择权之前),占发行后总股本不超过25%,每股面值0.004美元,募集资金总额高达200亿元。三个募资项目分别为“12 英寸芯片 SN1 项目”80亿元、“先进及成熟工艺研发项目储备资金”40亿元、“补充流动资金”80亿元。

其中较为明确的项目—“12 英寸芯片 SN1 项目”的载体即为中芯南方,这家子公司也正是前述获股东注资的子公司。该项目规划月产能 3.5 万片,建设期为7年, 已建设月产能 6000 片,是中国大陆第一条FinFET工艺生产线,也是中芯国际 14 纳米及以下先进工艺研发和量产的主要承载平台。

截止2019年末,中芯国际账面货币资金约为372亿元,加上上市募资金额的补充,将极大支持公司研发投入及技术进步。此次上市,海通证券和中金公司成为其联席保荐人及承销商,分别持股中芯国际1.1%、0.07%。不过,距离中芯国际完成最终挂票交易,其中还需要多项审批。

期间来自贸易摩擦的风险不可忽视。2019年5月,美国商务部将若干中国公司列入“实体名单”;2020年5月,美国商务部修订直接产品规则,据此修订后的规则,若干自美国进口的半导体设备与技术,在获得美国商务部行政许可之前,可能无法用于为若干客户的产品进行生产制造。上述修订的规则中,仍然有许多不确定的法律概念,其具体影响的程度,目前尚未能准确评估。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员