作者:陈韵阳、邢曙光等

来源: 新时代宏观

量升价缩,工业企业利润降幅明显收窄。2020年4月规模以上工业企业实现利润总额4781.4亿元,同比下降4.3%,降幅比3月大幅收窄30.6个百分点。从量上来看,2020年4月工业增加值同比增长3.9%,其中,制造业增加值增长5.0%,上月为下降1.8%,是带动工业生产好转的主要拉动力。

工业生产增速转正最主要原因是2019年4月超低基数,2019年4月工业增加值环比增长0.27%,为2011年以来同期最低,从而导致行业分化,即基数低的行业生产增速明显改善,例如通用设备和专用设备制造业,而基数高的行业生产增速上升幅度小,比如黑色金属冶炼和压延加工业、医药制造业。同时,工业生产好转也与投资、消费、出口等需求改善有关,比如4月汽车销量转正,4月汽车工业增加值同比增速较3月提高28.2个百分点,进而推动4月汽车行业利润增速较3月提高110个百分点。

从价上来看, 4月PPI降幅继续扩大至3.1%,主要原因在于:(1)4月大宗商品价格下跌。4月大宗商品价格指数环比下跌6.1%,PPI环比下降1.3%,降幅比上月扩大0.3个百分点。从统计局调查的40个工业行业大类看,价格环比下降的有30个,上涨的有8个,持平的有2个。需要注意的是,油价引起的PPI下滑,只对部分上游石化企业的盈利产生负面作用,对橡胶塑料、纺织等中下游企业而言,是个良性供给冲击,对盈利甚至有改善作用。(2)高基数。2019年4月PPI环比上涨0.3%,属于近年同期偏高水平,高基数压低2020年PPI同比增速。

行业盈利分化明显。4月有八成行业利润改善,但分化较为明显,受益于政策刺激与需求回补的汽车、专用设备、电气机械、电子等行业盈利明显回暖,4月汽车行业利润同比增长29.5%,3月为下降80.4%;专用设备行业利润增长87.5%,3月为下降20.5%;电气机械行业利润增长33.9%,3月为下降28.6%;电子行业利润增长85.1%,增速比3月加快65.6个百分点。

上述4个行业合计影响全部规模以上工业企业利润增速比3月份回升19.7个百分点。但受价格端拖累较大的石油、黑色金属冶炼及压延加工业、有色金属冶炼和压延加工业盈利增速反而出现回落,由于这些行业集中在上游,从而导致4月国企利润同比仍然大幅负增长(-47.4%),而民营企业利润增速已经转正(17.8%)。

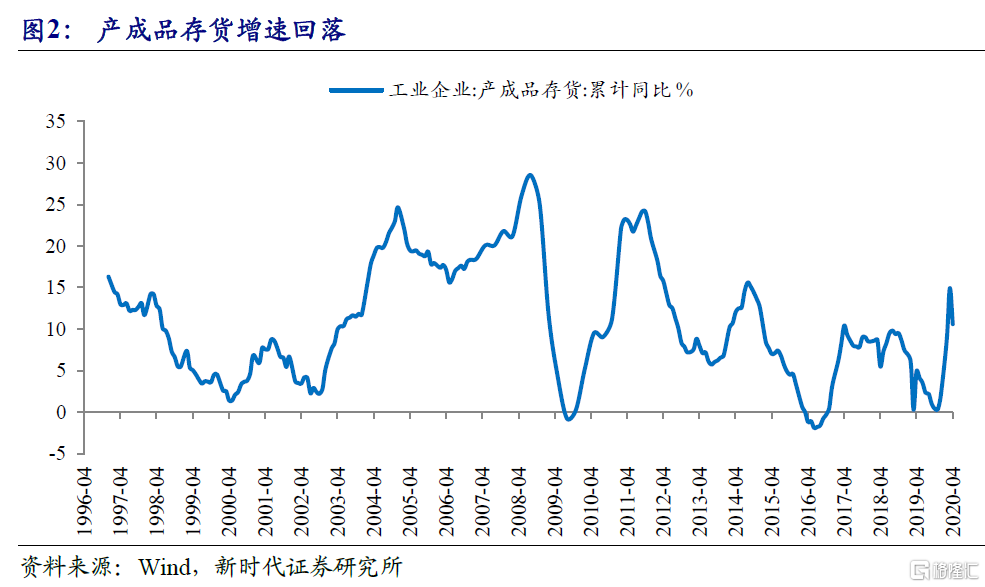

需求补偿式修复而企业生产经营预期偏谨慎,企业开始去库存。如果不考虑基数影响,4月工业生产改善幅度明显出现下降,需求改善幅度整体与上月相当,这体现为复工较为充分后,虽然需求滞后于供给恢复,但企业生产经营预期会比较谨慎,一季度高企的库存会逐渐去化,再叠加高基数影响,4月产成品存货同比增速从14.9%回落至10.6%,而4月工业企业产销率回升至近年同期偏高水平,这也是去库存的体现。整体而言,二季度可能处于库存去化的过程,但行业间分化可能会比较大。

短期企业盈利存在进一步修复的空间,同时伴随行业分化。从量上来看,5月工业增加值或保持正增长:(1)5月是生产旺季,2012年以来,5月工业增加值同比增速较4月的变化不超过0.4个百分点。(2)生产相关的高频数据表现良好,截至5月24日,发电耗煤量年内首次同比转正(6.76%),高炉开工率同比降幅收窄至0.38%;5月18日,国家能源局2020年二季度网上新闻发布会上指出“5月11日,全国日用电量192亿千瓦时,同比增长4.8%,5月日均用电量同比增长5.9%”,而4月全社会用电量同比为0.69%。(3)低基数效应。2019年5月工业增加值环比增速偏低。(4)内需修复还未结束。

5月以来(截至5月26日),新增地方专项债规模超过1万亿元,水泥价格年内首次环比转正,螺纹钢去库存速度相对历史同期较快,基建投资增速继续回升的可能性较大。同时,从终端需求来看,汽车与地产消费保持平稳,5月前两周,乘用车零售同比下降5%,与4月的-5.6%基本一致;截至5月23日,30大中城市商品房销售面积同比降幅收窄至12.8%。短期内需的继续修复也将拉动工业生产。

从价上来看,随着5月以来欧美等国家经济重启,大宗商品价格出现修复,尤其是原油价格以及远期曲线结构都出现明显改善,截至5月25日,大宗商品价格指数(BPI)环比上涨0.47%,较前值(-6.1%)明显回升,因此,价格端对企业盈利的拖累可能在5月有明显减弱。综合量价两方面考虑,短期企业盈利有进一步修复空间,同时行业分化仍然存在。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员