1

今年3月底以来,消费、医药板块持续领涨大市。其中,白酒龙头贵州茅台45个交易日大涨35%,总市值突破1.7万亿元;酱油龙头海天味业45个交易日暴涨45%,市值飙升超1200亿元。

市场有些时候是如此偏执与癫狂。对于业绩确定性的追逐无可口非,但现在的情况更像是被当着炒作口号,为不理性的、持续的大涨“添砖加瓦”。

但活久见的2020年,黑天鹅频发背景下,市场似乎忘记了还有一个受疫情冲击较小的行业——水电。

该行业最大龙头——长江电力(600900.SH)自从2019年8月19日创下历史新高之后,股价便不断下行。从那时算起至今,股价累计下跌超10%。今年以来,股价回撤7.5%。

(来源:Wind)

据Wind,外资持有长江电力213亿元,位列所有A股重仓股第13名,排名靠后于贵州茅台、美的集团、格力电器、恒瑞医药、五粮液、中国平安、宁波银行、招商银行、海螺水泥、中国国旅、海天味业、平安银行,但比爱尔眼科、伊利股份、上海机场、药明康德、海康威视等白马要靠前一些。

不过,长江电力近来几月资本表现相对疲软,外资持有市值从去年末的240亿减少了30亿元左右。

但整体而言,长江电力依旧是外资、乃至国内机构的认可的核心硬核资产。接下来,我们不妨再来聊一聊全球水电霸主。

2

长江电力旗下有四大发电站——三峡、葛洲坝、溪洛渡、向家坝。其中,前两座坐落长江中游,均位于湖北省宜昌市境内,后两座位于云南省和四川省交接的区域。

(来源:安信证券)

三峡电站以其2250万千瓦时装机量位列全球一大水电站,比第二大水电站的伊泰普电站高出60%。2016年公司从控股股东三峡集团收购的溪洛渡电站、向家坝电站分别为全球在运的第3大、第8大水电站。

另外,三峡集团还在建白鹤滩、乌东德水电站,建成之后将成为全球第2大和第7大水电站。

(来源:平安证券)

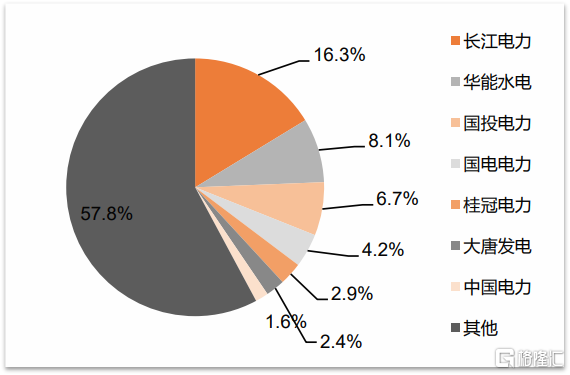

2019年,长电电力拥有82台水电机组,装机容量为4549.5万千瓦,占全国水电装机的12.9%。去年发电量为2104亿千瓦时,占全国水力发电的16.3%。

(来源:平安证券)

在国内,水力发电量排在长江电力之后的有,华能水电、国投电力、国电电力、桂冠电力、大唐发电、中国电力等等。据统计,华能水电占比8.1%,国投电力占比6.7%。

(2019年国内电力企业水电发电占比情况,来源:券商)

2017年-2018年,长江电力前后举牌国投电力、川投能源,分别占比11.79%、12.15%的股份,均为公司第二大股东。

(来源:Wind)

其实,早在2006-2015年期间,长江电力还投资了广州发展、湖北能源、上海电力三家水力发电企业,分别占比股份17.98%、25.35%、7%,前两者均为第二大股东,后者则为第三大股东。

除了水电老本行,长江电力还将投资的眼光延伸到了火电、核电、风电、配售电以及环保上。2006年对外投资1家,到2019年已经扩展到了15家。

(长江电力投资图谱,来源:券商)

长江电力通过内延发展+外延投资,逐步成长为全球最大的水力发电龙头,并且未来随着更多的电站(包括白鹤滩、乌东德)被收纳进来,国内水力发电行业的“恒者恒强”的格局会愈加明显。

3

2003年,长江电力总营收29.86亿元,到2019年已经增长至498.74亿元,增幅1570%;上市当年归母净利润为14.38亿元,到2019年增长至215.43亿元,增幅为1398%。

(来源:Wind)

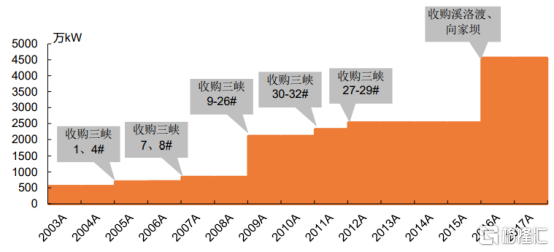

不管是营收,还是利润,在2009年、2016年实现了跨越式增长。在这两个节点上,均有重大资产注入。

2009年9月28日,长江电力正式完成三峡电站1-26#发电机组的收购,控股装机总量从2008年的837.7万千万时提升至2107.7万千瓦,装机规模从全球第8提升至第3。

(收购行动及装机容量变化,来源:平安证券)

因此,2010年营收同比大增98.6%,净利润增长78.1%。

2016年4月13日,长江电力完成对于溪洛渡、向家坝两家电站全部发电机组的收购,控股装机容量由2015年的2527.7万千瓦再次跃升至4549.7万千瓦。按上市公司的水电装机规模排名,公司由世界第2上跃居第1,正式成为全球水电霸主。

2016年当年,营收增幅101.9%,净利润增幅81.7%。由于两座优质水电站的注入,股价此后2年多时间,涨幅一度超过80%。

不过,没了新资产注入后,每年营收、利润增速变得缓慢。比如,2017-2019年,营收增速分别为2.47%、2.13%、-2.62%,归母净利润增幅分别为7.12%、1.57%、-4.72%。

不过令人欣喜的是,2022年左右,长江电力将注入白鹤滩、乌东德两家发电站。根据中国三峡集团做出的承诺,两家公司将新增装机容量1620万千瓦,比目前的装机量提升58%。

过去10年,长江电力销售毛利率保持在50-60%,销售净利率维持在40%左右,如此表现在A股市场凤毛菱角。这主要是由商业模式决定,前期平价收购大股东三峡集团建设的水电站,后续成本仅仅只有固定资产折旧和财务等费用。

开发建设成熟之后,再注入上市公司,这是长江电力与其他电力上市企业的最大优势所在。因为这抛出了前期大规模举债开发,建设周期跨度长等方面的投入与风险。

(来源:Wind)

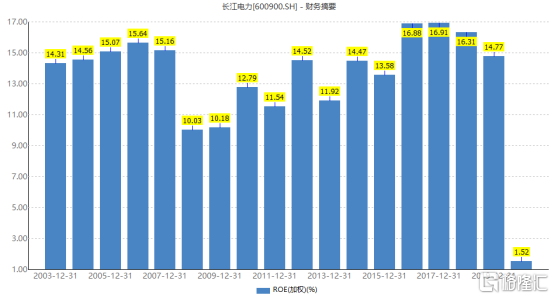

上市17余年,长江电力ROE均在10%以上,16-18年还一度超过16%,实属不易,可见公司的盈利能力还是不错的。

另外,长江电力还是一头现金奶牛。过去4年(2016-2019年),经营性现金流净额分别为389.9亿元、396.93亿元、397.37亿元、364.64亿元,均远远超出当期净利润水平。

长江电力盈利能力较强,现金流状况良好,并且分红还很慷慨。上市17年,共赚取利润1735亿元,累计分红932.9亿元,分红率高达53.76%。最近5年,分红率分别为76.39%、64.54%、67.2%、66.16%、69.44%。

要知道长电已经把分红写进了公司章程。自2016年至2020年每股不低于0.65元,自2021年到2025年每股分红不低于当年利润的70%。

2019年,长电电力每股分红0.68元。如果按照今日收盘价17.06元,股息率高达4%。这可比10年期国债、银行定期存款高出不少。

并且,可预期的是,未来随着白鹤滩、乌东德两座优秀水电站的注入,营收、利润、股价均会上一个台阶。

4

目前看,长江电力电价整体低位运行。其中三峡和葛洲坝已经7年未调整过电价,且低于当地火电标杆上网电价,因此这部分外送电力具备较为明显的价格优势,基本不存在下调的空间。并且,未来电价市场化是趋势,提价存在一定的空间,但还是得看政策进一步推进及落地。

水力发电是清洁能源,亦是国家鼓励的方向,装机量起来了,售电不是问题。加之电价大多平稳,变化不大,公司业务增收增利是趋势向上的。但同时也需防枯水灾害、电力政策、堤坝安全等风险。

当前,长江电力动态PE为17.94%,位于估值中位数偏上水平。估值继续向上的空间不大,未来的机会就是等待业绩增长这条主线。

(来源:Wind)

不过,在没有新的电站资产注入下,营收利润增速都很慢,股价不会像科技、消费那般涨势猛烈,预期回报率可不要太高,毕竟承担的投资风险相对不大。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员