作者:谢亚轩、罗云峰、张一平、刘亚欣、高明、张秋雨

来源:轩言全球宏观

核心观点:

我们对经济增长、通货膨胀、货币金融、国际资本流动4方面经济指标2020年05月读数和未来方向预测如下:

经济增长方面,高频数据显示国内有效投资需求正在逐步释放,商品价格也有回升。未来随着国内经济的自发修复、逆周期调节的见效,以及欧美的复工,实体经济数据将继续趋于改善。但出口仍受制于欧美疫情的可能反复和巴、俄、印等的疫情控制效果。

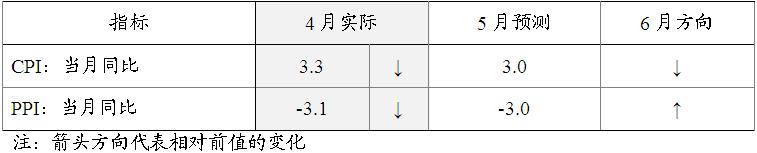

价格方面,对于CPI,考虑到农产品价格指数持续下行,以及下半年基数因素的明显回落,预测CPI仍将趋于下行。对于PPI,考虑到国内政策加力、国际原油和国内工业金属价格初步企稳,预测将见底回升。

货币政策方面,前期已释放的资金仍然更多流入了金融系统,流入实体部门的资金也尚未完全转化为投资和消费,资产负债表两端不匹配的情况日益加剧。宏观杠杆率的上升幅度也已经超过央行设定的阈值。我们再次强调“复产重于扩表”。

国际资本流动方面,全球流动性环境维持宽松;尽管美国针对中国的制裁仍在制造不确定性,但随着欧美的复工,风险偏好也逐渐改善;此外中美利差也进一步上升至198BP,预计债券市场资本流入和陆股通流入均小幅上升。

总而言之,国内经济复苏方向明确,但市场争议点在于复苏力度、政策拐点以及外需。下一阶段,政策效果应从逐渐支撑扩表转向支持实体需求,进而调动经济的自发修复;资本市场驱动因素应逐渐从政策宽松预期回归基本面的改善。

风险提示:宏观杠杆率到达阈值

以下为正文内容:

一、经济增长

5月以来的高频数据显示国内有效投资需求正在加速释放。全国高炉开工率达到70.44%,唐山钢厂产能利用率达到88.09%,六大发电集团电厂耗煤量周同比加快至11.1%,上述指标均是复工以来的最高水平。据此我们预计5月制造业PMI、工业增加值、固定资产投资增速将继续上行。其中,5月制造业PMI升至51.0%,工业增加值同比增速升至5.0%,固定资产投资累计同比降幅收窄至-5.9%。

社零数据考虑两方面影响:一是五一假期政府加大力度发放消费券引起的居民消费回补,二是基建投资对商用车销售的拉动,据此预计5月社零当月同比增速将收窄降幅至-1.5%。

展望6月,国内经济进一步修复、逆周期调节发力叠加欧美复工的积极影响,实体经济层面数据继续改善的可能性较高。尽管海外疫情和政治摩擦的不确定性仍然存在,但这主要对市场影响较大,全球经济触底回升的态势不会因此而改变。

二、价格水平

回顾前期预测:4月CPI、PPI分别为(3.3%、-3.1%),相比前值(4.3%、-1.5%)双双回落,我们的预测值(3.5%和-2.5%)方向准确,但对PPI通缩程度有一定低估,主要原因在于没有考虑到4月原油价格二次探底的情况。

对于5月,由于农产品价格指数继续回落,预测CPI同比增速回落至3.0%,其中食品项继续回落至10.0 %,非食品项回落至0.5%。对于PPI,观察到国际油价持续修复,且国内工业品价格初步见底,预测收窄降幅至-3.0%。

中期观点更新PPI见底的判断。维持CPI下行趋势判断:随着疫情对商品供应冲击的缓解、猪肉产能边际恢复,以及下半年基数因素的明显回落,全年CPI大概率保持下行趋势。对于PPI,考虑到国内政策加力、国际原油和国内工业金属价格企稳,预测5月可能出现见底回升。但考虑到欧美疫情仍未完全受控,同时俄、巴、印等新兴经济体也出现扩散,预计见底之后的反弹力度仍然偏弱。

对于规模以上工业企业利润增速,综合考虑工业增加值回升和PPI见底,预计4月当月同比为-3.0,1-4月累计同比为-12.0%;5月当月同比为0.0,1-5月累计同比为-7.0%。

三、货币金融

4月金融数据继续大幅超出我们预期,财政和货币政策继续边际放松是背后主因。4月M2同比增长11.1%,高于前值10.1%。分结构来看,非金融企业和非银金融机构存款余额同比增速均高于前值;M0、家庭和政府存款余额同比增速均低于前值。合并来看,实体部门存款余额同比增速高于前值。新口径下4月社融余额同比增长12.0%,前值11.5%;贷款余额同比增长13.1%,前值12.7%。

4月政策在边际上进一步有所松弛,但资金仍然更多流入金融系统,流入实体部门的资金也仍未有效转化成投资和消费。资产负债表两端不匹配的情况日益加剧,宏观杠杆率上升幅度超过央行设定的阈值——2月19日,《四季度货币政策执行报告》在专栏1中提出:“现阶段,货币政策中介目标转为广义货币 M2 和社融增速与GDP名义增速基本匹配……这一机制设计也有助于保持宏观杠杆率基本稳定,使得宏观杠杆率很难像 2009 年至 2017 年一样年均上升超过十个百分点”。

预计5月M2同比增速稳定在11.1%,M1同比增速稳定在5.5%,信贷投放约1.3万亿,新口径社融规模约2.6万亿。5月以来,信用债和国债的发行力度明显下降,地方政府债大举发行,超过1万亿,拉动实体部门债券余额同比增速继续上升,但动能明显下降。商品价格方面,4月下旬以来的上涨态势越来越难以延续。整体来看,政策已经日益达到顶部区域,对应实体部门和金融机构债务余额同比增速基本见顶。我们预计,5月金融数据(M2同比、贷款余额同比、社融余额同比)或相比4月稳中小升,后续大概率会震荡下行。

四、国际贸易

4月出口增速好于预期,主要受到防疫物资出口规模加大和供应能力上升暂时提升出口份额的影响;进口增速低于预期,主要受到海外供应能力显著下降的影响。

对于5月:预计短期出口增速仍将受到防疫用品出口的支撑,但外需和海外疫情发酵对海外产能和供应链的扰动或将进一步显现,新增订单将受到影响,且同期伙伴国进出口数据均不乐观,反映了总体外需的疲弱。虽然我国内需有所恢复,商品价格亦有所回升,但进口仍有可能受到海外供应能力受限的约束。综上,预计出口、进口同比增速分别为-6.5%、-10.8%,贸易顺差为460亿美元。

展望6月:预计外需和新订单下降进一步影响出口。而随着发达国家的复工和商品价格的回升,海外供应或有所恢复,预计出口增速小幅下降,进口增速回升。

五、国际资本流动

4月债券市场流入规模恢复,但略低于我们预期,同业存单在前期流出之后重新流入的规模不高,显示海外美元流动性环境虽然边际改善但并未彻底逆转疫情带来的紧张局面。陆股通流入规模大体符合预期。

对于5月:发达国家维持宽松货币政策,新兴市场仍面临友好的流动性环境;同时随着欧美疫情改善和复工推进,风险偏好出现改善。此外中美利差也进一步上升至198BP。预计债券市场资本流入大体与上月持平或小幅上升至550亿元。中旬以来中美摩擦加剧又导致风险上升,预计陆股通流入降至200亿元。

展望6月:发达国家将继续维持宽松货币政策,中美利差较高,发达国家复工进一步推进改善基本面预期,中美摩擦造成的政治风险仍然较高,预计债券市场、陆股通资本流入均有所上升。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员