作者:于博、李金柳、陈兴、宋潇、应镓娴

来源:姜超宏观债券研究

概要

宏观专题:疫情退潮增长恢复,谁是区域经济明星?

各省经济增速普降,增长格局相对稳定。疫情冲击使得一季度全国各省经济增速普降,除西藏以外均录得负增长。但经济下滑幅度并非由疫情严重程度决定。事实上,除去湖北省之外,20年Q1地方经济增长和19年Q4GDP增速之间存在着显著的正向关系,横向比较来看,经济增长格局相对稳定。

重庆:投资改善居于首位,电子产业强势复苏。作为西部省市的典型代表,重庆市3-4月投资增速改善幅度居于全国首位,其中地产、工业和基建三大类投资同步回暖,特别是基建表现突出,这主要来自财政资金的支持,20Q1重庆市财政自给率较19年同期明显下滑。此外,重庆市的电子产业由于集群优势也实现了强劲复苏。

浙江:消费率先回升,发券规模可观。东部经济强省之中,浙江省表现优异,特别是消费增速率先回升,这主要与其大力推广的消费券政策有关。浙江省消费券发放规模全国居首,而其乘数效应明显,有力地促进了消费回补。另外,在东部经济强省之中,浙江省工业生产恢复也较迅速,这主要因为其外来务工人员相对较少并且更早下调了应急响应级别。

湖南:信息服务行业领跑,机械贡献工业增长。中部省份中湖南经济表现不俗,一季度GDP增量全国最高。一方面,从服务业来看,主要由信息服务业高增长带动,政策支持下湖南省信息产业竞争力初步形成;另一方面,从工业来看,湖南是工程机械大省,复工加快以及稳增长加码使得中游机械行业需求旺盛,湖南机械工业得以快速恢复,对该省工业增长做出主要贡献。

输血与造血:后疫情时代的地方经济。疫情冲击造成地方经济“失血”,后续恢复力度有两个方面值得关注:一是短期来看,在地方收支矛盾突出的背景下,中央财政向地方转移支付的“输血流向”;二是长期来看,内需成复苏关键的条件下,各地自身产业发展所形成的“造血能力”。

一周扫描:

海外:美联储公布会议纪要,日本1季度GDP负增。美联储4月会议纪要显示,委员们一致认为美国经济今年下半年开始小幅复苏,但担忧第二波疫情暴发。欧元区5月制造业PMI初值为39.5,较前值有所回升。日本1季度实际GDP环比折年增速-3.4%,连续第二个季度负增,是其四年半以来首次出现经济衰退。印度央行紧急会议决定降息40BP。

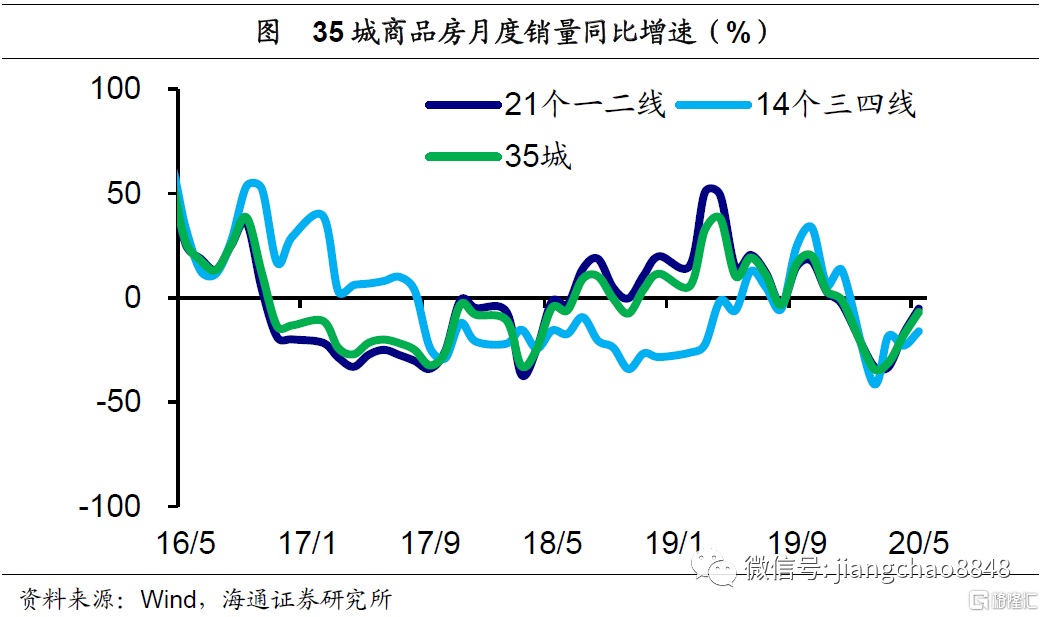

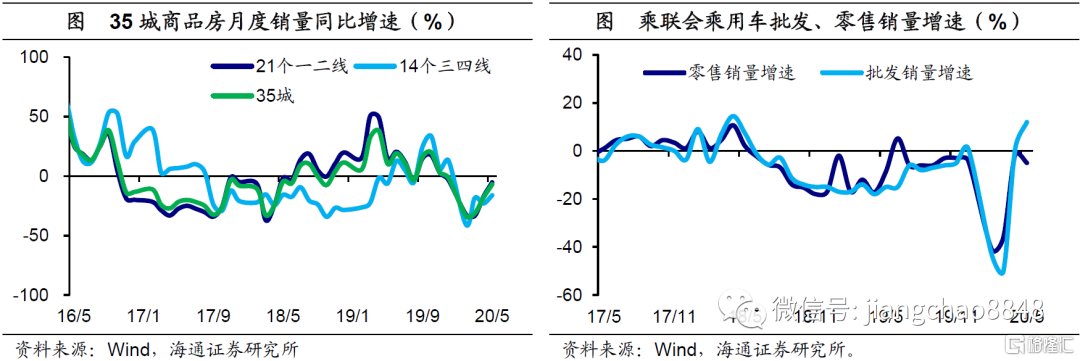

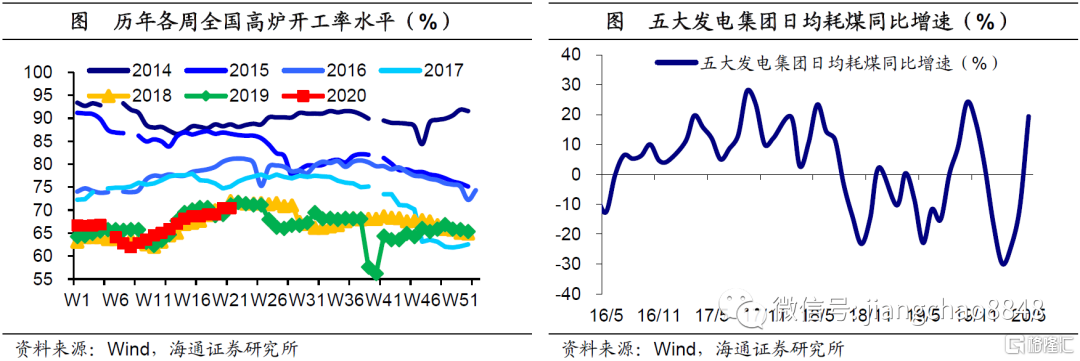

经济:经济继续改善。5月上中旬35城地产销量增速降幅收窄至-7%,5月前17天乘联会乘用车批发、零售销量增速分别为12%、-5%,较4月增速一升一降,需求稳中有升。上周全国高炉开工率持平在70.4%,5月前22天五大集团发电耗煤增速转正至19.4%,工业生产持续好转。

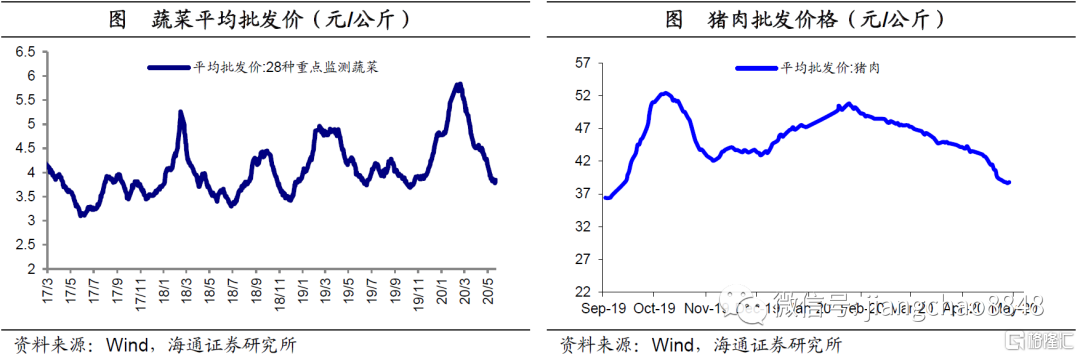

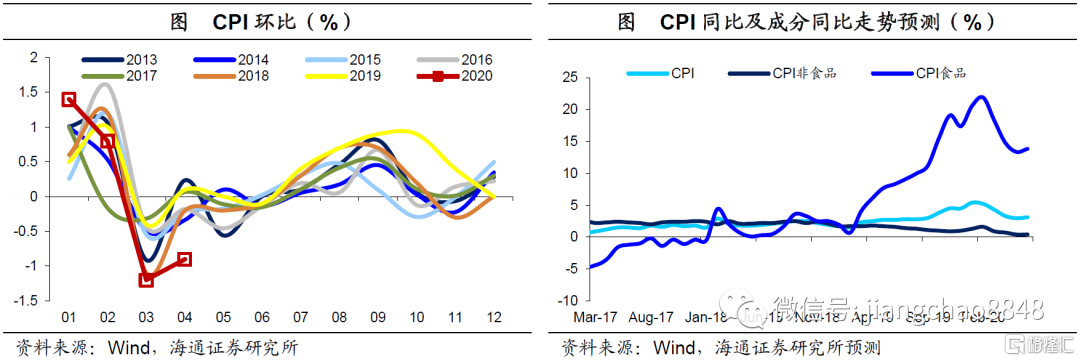

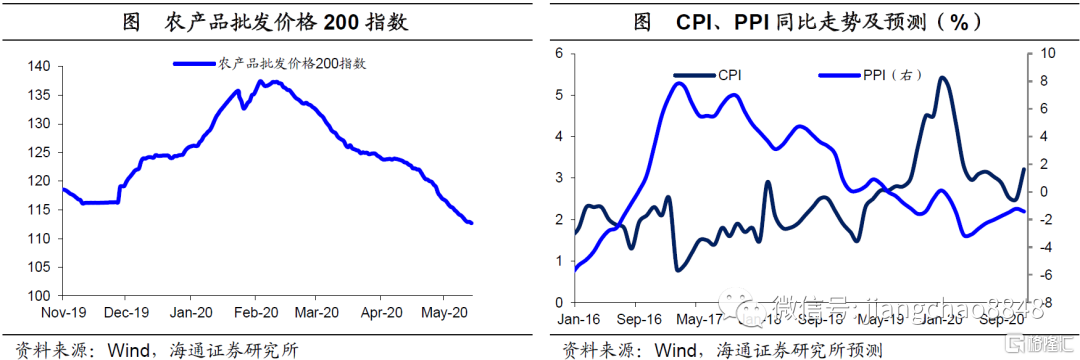

物价:通胀短期回落。5月以来食品价格环比继续下跌,预计5月CPI同比继续回落至3.0%。5月国际油价触底反弹,国内煤价、钢价小幅回升,我们预计5月PPI同比或稳定在- 3.1%。4月以来食品价格出现持续回落,短期CPI或将逐月降低。而从中长期来看,需警惕下半年通胀风险的重新回归。

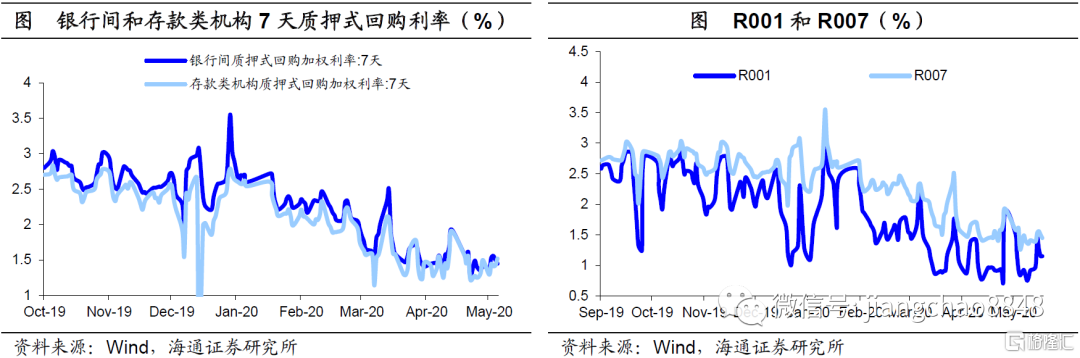

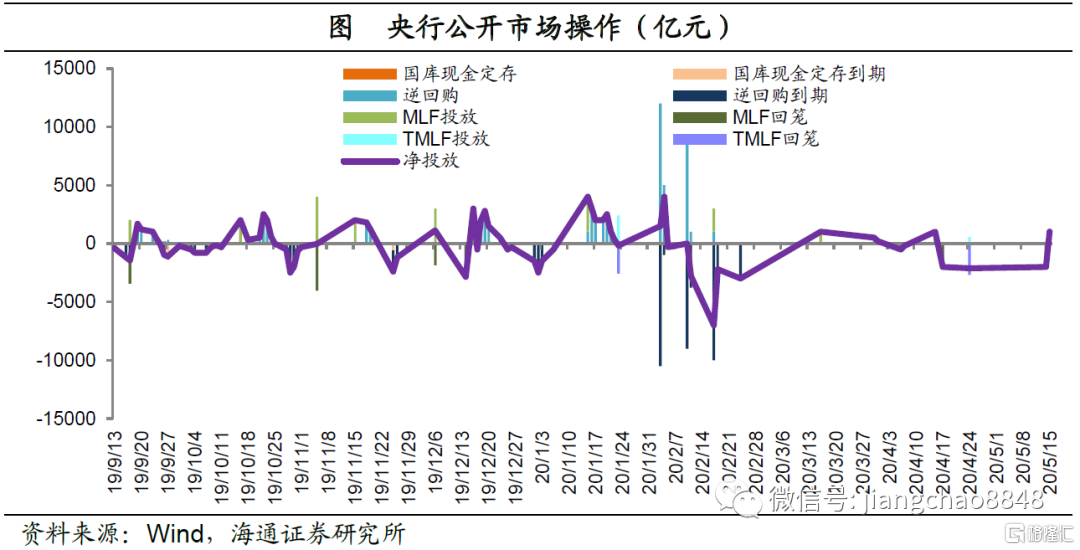

流动性:资金边际收紧。上周货币利率上行。上周央行暂停公开市场操作,也没有资金到期。上周人民币对美元汇率先升后贬,在岸人民币和离岸人民币分别回落至7.14和7.15。目前市场利率持续低于政策利率早已隐含了降息预期,在前期宽货币逐渐传导至实体的过程中,资金利率中枢或小幅抬升。

政策:未设经济增速目标。本次《政府工作报告》没有提出全年经济增速具体目标。今年赤字率拟按3.6%以上安排,财政赤字规模比去年增加1万亿元,同时发行1万亿元抗疫特别国债。国务院发文加快完善市场经济体制,推进国有经济布局优化和结构调整,全面实施市场准入负面清单制度。银保监会等六部门联合下发文件规范信贷融资收费。

1. 海外:美联储公布会议纪要,日本1季度GDP负增

1.1 美联储公布会议纪要

美联储公布会议纪要。上周三,美联储公布的4月会议纪要显示,委员们一致认为,大流行病对中期经济造成极大的不确定性,对金融稳定性造成破坏,担心银行未来承受更大的压力。委员们预计最好的情况下,美国经济今年下半年开始小幅复苏,但担忧第二波疫情暴发。

欧元区公布5月制造业PMI初值。上周五,欧元区公布5月制造业PMI初值为39.5,较前值33.4有所回升,但仍远低于50。此外,5月德国和法国制造业PMI分别为36.8和40.3,较各自前值均有回升。

1.2 日本1季度GDP负增

日本1季度GDP负增。上周一,日本公布1季度实际GDP环比折年增速-3.4%,连续第二个季度负增,是其四年半以来首次出现经济衰退。

印度央行降息40BP。上周五,印度央行紧急会议决定降息40BP,货币政策委员会表示,只要恢复经济增长和减轻新冠疫情冲击、确保通胀率保持在目标之内有此需要,就将维持宽松的货币政策立场。

2. 国内经济:经济继续改善

2.1 需求稳中有升

地产销售回升,汽车批发走强。5月上中旬35城地产销量增速降幅收窄至-7%,其中一二线城市增速回升幅度更大。5月前17天乘联会乘用车批发、零售销量增速分别为12%、-5%,较4月增速一升一降,零售增速虽有小幅回落,但仍高于3月,指向需求继续改善。

2.2 生产持续好转

高炉开工有所走平,发电耗煤增速转正。上周全国高炉开工率持平在70.4%,创14年以来同期新低,但样本钢厂钢材产量增速降幅继续收窄。5月前22天五大集团日均发电耗煤同比增速大幅反弹至19.4%,较4月增速由负转正,5月以来汽车、钢铁和化工等主要行业开工率普遍上行,指向工业生产持续好转。

3. 物价:通胀短期回落

3.1 食品价格回落

上周主要食品价格继续回落,猪肉和蔬菜价格环比分别下降7.4%和2.8%,蛋类和禽类价格也出现小幅回落。

3.2 预测5月CPI续降

5月以来猪肉和蔬菜继续回落,水果价格小幅回升,食品价格环比继续下跌,预计5月CPI同比继续回落至3.0%。

3.3 预测5月PPI持平

上周国际油价继续回升,国内煤价也出现回升。5月OPEC+减产协议开始生效,国际油价触底反弹,国内煤价、钢价小幅回升,我们预计5月PPI同比或稳定在-3.1%。

3.4 警惕通胀预期重燃

海外疫情有所缓解,欧美各国计划逐步重启经济,工业品价格或随经济好转低位反弹。4月以来食品价格出现持续回落,对通胀的拉动不断减弱,短期CPI或将逐月降低。而从中长期来看,各国央行疫情期间均大幅放水,我国广义货币M2增速连续2个月大幅回升,需警惕下半年通胀风险的重新回归。

4. 流动性:资金边际收紧

4.1 货币利率上行

上周货币利率上行,其中R001均值上行35bp至1.20%,R007均值上行8bp至1.48%。DR001均值上行35bp至1.14%,DR007均值上行10bp至1.42%。

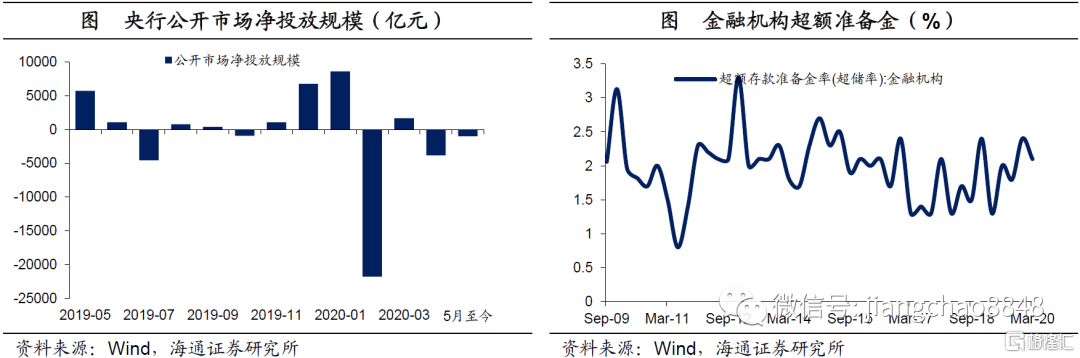

4.2 央行暂停操作

上周央行暂停公开市场操作,也没有资金到期。

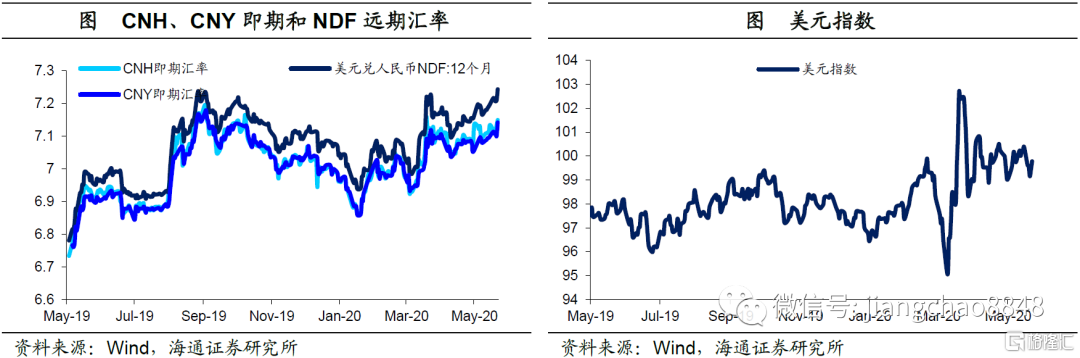

4.3 汇率小幅回落

上周美元指数先贬后升,人民币对美元汇率先升后贬,在岸人民币和离岸人民币分别回落至7.14和7.15。

4.4 资金边际收紧

下半年将是财政和货币齐发力的政策组合。《政府工作报告》的财政政策力度位于市场预期下限,并非大幅举债刺激。货币宽松配合财政发力,打消了此前货币政策转向的担忧,后续为了配合政府债券发行、推动LPR下降,逆回购、MLF降息、降准、定向降准等宽松政策仍可期。但市场利率持续低于政策利率也早已隐含了降息预期,报告强调要防止资金空转,在前期宽货币逐渐传导至实体的过程中,资金利率中枢或小幅抬升。

5. 政策:未设经济增速目标

未设经济增速目标。总理在全国两会上作《政府工作报告》,因为全球疫情和经贸形势不确定性很大,我国发展面临一些难以预料的影响因素,本次报告没有提出全年经济增速具体目标。报告提出,积极的财政政策要更加积极有为,今年赤字率拟按3.6%以上安排,财政赤字规模比去年增加1万亿元,同时发行1万亿元抗疫特别国债,这2万亿元全部转给地方。稳健的货币政策要更加灵活适度。就业优先政策要全面强化。

加快完善市场经济体制。《关于新时代加快完善社会主义市场经济体制的意见》授权发布。《意见》指出,坚持公有制为主体、多种所有制经济共同发展,增强微观主体活力,要推进国有经济布局优化和结构调整,积极稳妥推进国有企业混合所有制改革,稳步推进自然垄断行业改革。全面实施市场准入负面清单制度,推动“非禁即入”普遍落实。以要素市场化配置改革为重点,推进要素市场制度建设,实现要素价格市场决定、流动自主有序、配置高效公平。

降低企业信贷融资成本。银保监会、工信部、发改委等六部门近期联合下发了《关于进一步规范信贷融资收费降低企业融资综合成本的通知》,《通知》要求银行不得收取信贷资金受托支付划拨费,对于已划拨但企业暂未使用的信贷资金,不得收取资金管理费。对于小微企业信贷融资,不得在贷款合同中约定提前还款或延迟用款违约金。不得在信贷审批时,强制企业购买保险、理财、基金或其他资产管理产品等。

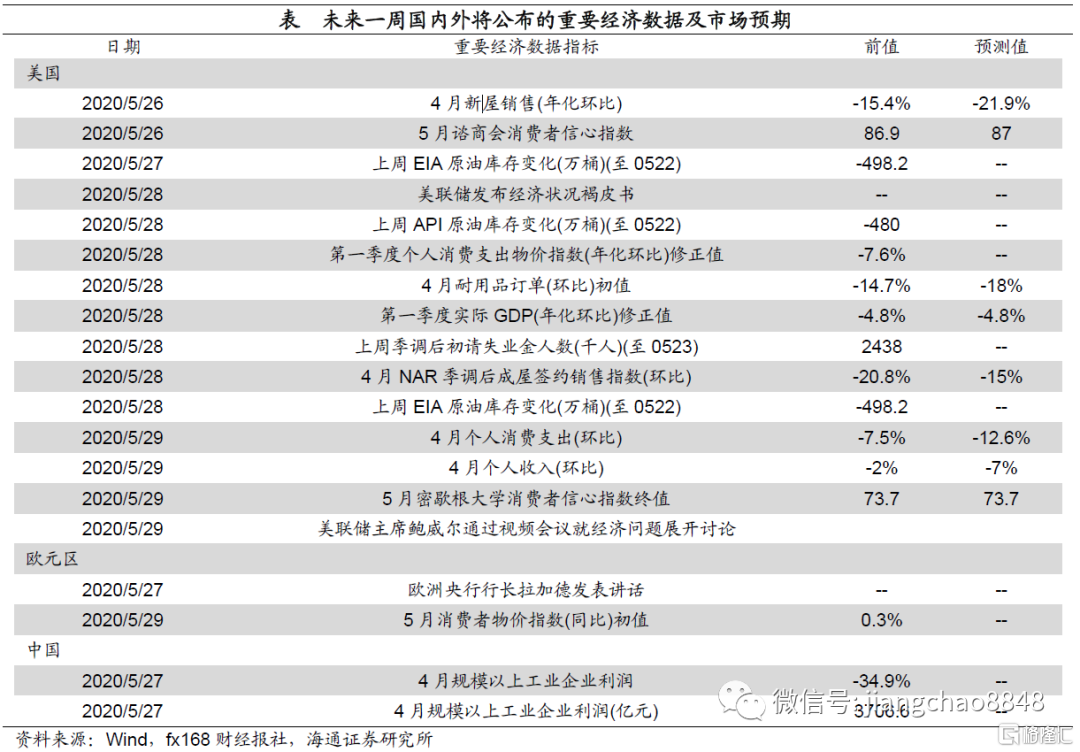

6. 日历:聚焦5月下旬数据

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员