作者:张忆东

来源:张忆东策略世界

投资要点

一、回顾:平衡市下的结构性行情—海外危机—勇敢者的游戏—冬天的太阳

——20200216《平衡市下的结构性行情》修正2020年大盘观点为——“平衡市、结构性行情”。2月底之后明确看空全球股市,详参考《海外危机》系列。

——20200329《勇敢者的游戏和大智若愚者的机遇》以及4月份《冬天的太阳》系列,持续推荐4、5月的反弹,首推科技成长股,并以“5.20”作为观测窗口。

二、中短期展望一:未来3月行情差,“酒”稍醒“愁”更愁、不确定性高

2.1、海外市场的主要矛盾发生变化——流动性迎来二阶导数的拐点,疫情和大国博弈导致基本面的风险增加,全球的风险偏好回落。

——流动性盛宴到了阶段性“酒”醒时分,美联储扩表速度已开始放缓,二阶导数恶化。低利率是常态但已被美股整体高估值透支,后续美联储扩表的起伏将牵动全球风险偏好。smart money和新兴市场的资金已开始回撤。

——欧美市场将面临“经济重启”和“流动性边际变化”的笨拙交谊舞。

——警惕新兴市场债务危机蔓延,这是我们持续提醒的全球股市灰犀牛风险。

2.2、未来三个月,需要警惕中、美在科技领域及地缘政治方面的摩擦

——三季度美国大选开始进入最后阶段,“打击中国”成为美国的“政治正确”。

——8月中旬之前,科技领域的摩擦会不会升级并扩大至经贸领域?这成为笼罩在全球股市上方的乌云?美国此次以举国之力、手术刀割喉式地打击华为,试图遏制中国高科技驱动的创新强国之路。日本前车之鉴,中国大概率会反制。

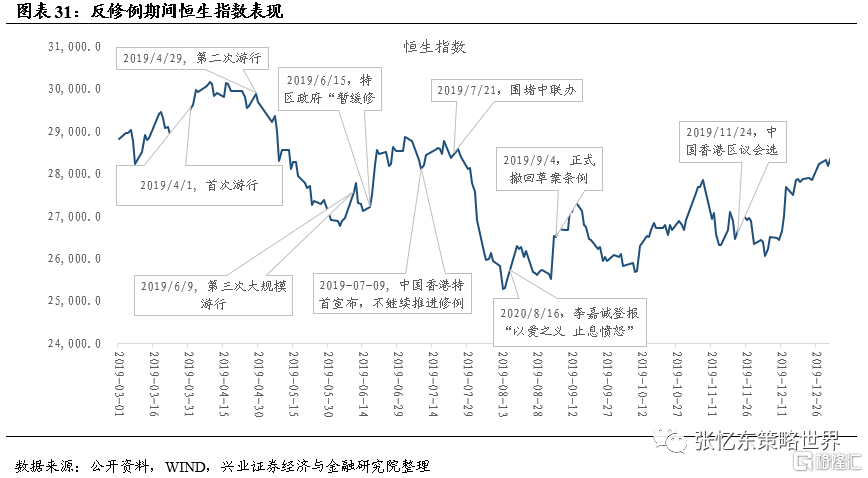

——未来三个月中国香港局势难言乐观,港股参考2019年政治事件期间走势。

三、中短期展望二:立足内需来选阿尔法,抱团“确定性、可持续业绩成长”

——在短期外部宏观风险较大的时候,内需扩张是最确定性、可持续业绩成长的领域,包括,医药医疗、消费服务、“软”科技等。我们判断,今年中国的边际消费倾向会提升,“两会”政策导向将会与政治局“确保实现决战脱贫攻坚目标任务”一致,不会搞大刺激。(备注:今天政府工作报告符合我们的预期)

四、投资策略:短期积极防御应对贝塔风险,中长期适应“阿尔法”泡沫化

——短期,未来三个月是行情调整期,全年W行情的第三笔。建议投资者1)敬畏不确定性,8、9月份有望迎来更好的买点,所以,先积极防御,继续推荐黄金。2)如果必须保持股票持仓,则以攻为守——精选内需驱动的确定性成长。中长期低利率低增长低通胀将是全球常态,确定性资产的泡沫化是长逻辑。

风险提示:全球经济增速下行;中、美货币政策宽松不达预期;大国博弈风险

报告正文

1、回顾:《平衡市下的结构性行情》——《海外危机》——《勇敢者的游戏》——《冬天的太阳》

首先,1季度的观点变化:20200216《平衡市下的结构性行情》修正2020年大盘观点为——“平衡市、结构性行情”。2月底之后,更加明确看空全球股市,详参考《海外危机》系列。

20200216《平衡市下的结构性行情》提出的对A股指数平衡市行情的判断,目前为止得到市场印证。报告给出了“指数行情为平衡市的判断,其中,1月中旬到年底大盘指数可能是弱平衡市”。

20200223《西风冷、东风暖,顺风而行》预警了海外风险:“西风冷,海外避险情绪抬升,海外资产短期进入risk off。后续海外基本面情况承压,欧美市场估值处于高位,避险情绪的影响将短期居于主导”。

20200312《复盘08年,危机中的黄金》:确认海外危机目前类似2008年的第2阶段后期或第3阶段初(雷曼倒闭前后),警惕向第3阶段“火海”演绎。

20200315《乍暖还寒,海外危机露峥嵘》强调海外危机的迹象显现,警惕进一步升级的风险。把美股股灾类比2015年中国A股杠杆牛之后的股灾,并判断一旦股灾结束,会有“V型反转”幻觉的反弹。

20200322《海外危机节奏:QE神话破灭后的股灾、反弹、衰退熊市》强调“QE+监管、财政政策+全球央行携手”已在路上,此轮欧美股灾之后行情可参考2015年A股股灾之后有“V型反转”式反弹。

其次,推荐4、5月份的反弹:20200329《勇敢者的游戏和大智若愚者的机遇》以及4月份《冬天的太阳》系列,持续推荐4、5月的反弹,首推科技成长股,并以“5.20”作为观测窗口。

20200329《勇敢者的游戏和大智若愚者的机遇》认为流动性风险已经解除:“发达经济体率先“直升机撒钱式”大救助,海外流动性危机基本解除“。提出:“危机是长期买入最有竞争力的优质公司的好时机,聚焦中国经济的确定性”。

20200413《冬天的太阳之曲折反弹》,提出金融数据社融、M2低位反弹,恰似2014年2季度,“2020年 2季度中国 A股和港股展望:有段反弹,然后继续磨底。”

20200420《全球反弹的补涨高潮临到中国资产》基于:1)全球反弹窗口维持下,A股和港股落后补涨的角度;2)从美股映射的角度“首推优质成长股龙头,美股映射、风险偏好提升 +精选具备盈利弹性的阿尔法。其中,A股优选中长期产业空间巨大的TMT、新能源车产业链。

20200423《冬天的太阳之油价都是浮云》中:1)再次强调落后补涨的逻辑;2)中国经济政策加码助推,看好中国资产——“中国刺激政策的导向是精准发力,有助于科技成长、内需消费和基建股等结构性行情”。

2、中短期展望一:未来3月行情差,“酒”稍醒“愁”更愁、不确定性高

2.1、海外市场的主要矛盾发生变化——流动性迎来二阶导数的拐点,疫情和大国博弈导致基本面的风险增加,全球的风险偏好回落

2.1.1、流动性盛宴到了阶段性“酒”醒时分,美联储扩表速度已开始放缓,二阶导数恶化。

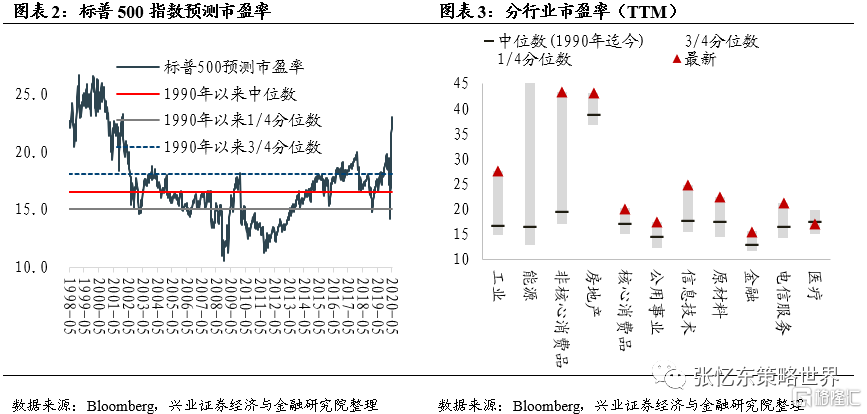

当前,低利率虽仍是常态,但是美联储已经否定了“负利率”,所以,我们认为“利率低”的因素已被美股整体的高估值所透支。

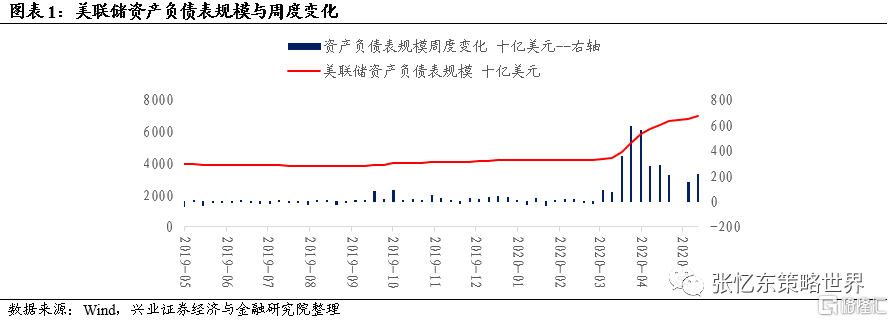

3月23日至4月中下旬,是海外流动性边际变化最强的阶段。这一阶段的典型指标就是美联储的资产负债表规模:3月11日美联储资产负债表规模4.3万亿美元,截至5月13日规模已接近7万亿美元,扩张了2.7万亿美元。

流动性盛宴驱动,美股估值又回到偏贵的状态,标普500动态市盈率重新回到历史相对高位。截至5月15日,标普500预测市盈率为22.8倍,高于1990年以来的3/4分位数,接近互联网泡沫时期的峰值26倍;除医疗外,其余行业预测市盈率均位于1990年以来的较高分位数。

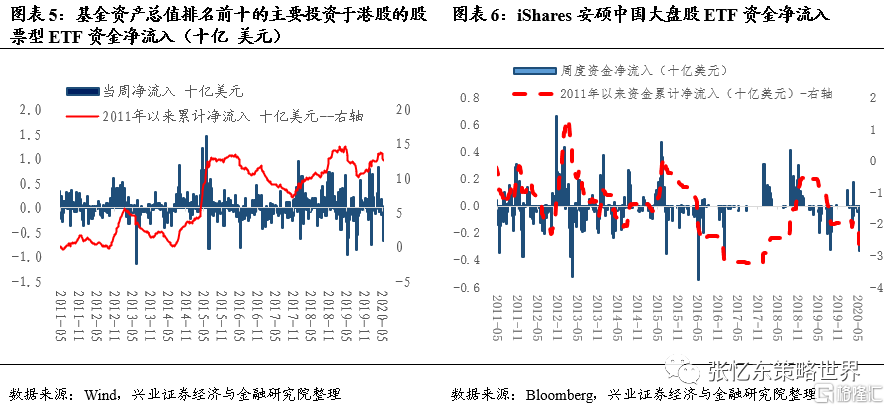

后续,美联储的扩表进程将充满起伏,如此,将不断牵动全球风险偏好risk on/risk off。作为先行指标Smartmoney和新兴市场的资金已开始回撤,需要警惕。

随着流动性危机缓解、欧美经济开始重启,考虑到疫情的长期不确定性,美联储政策将进入观察期。联储扩表速度将进一步下降,联储也需要储备“弹药”,毕竟复苏的过程可能是艰难而漫长。5月以来,联储扩表速度已经有所放缓。

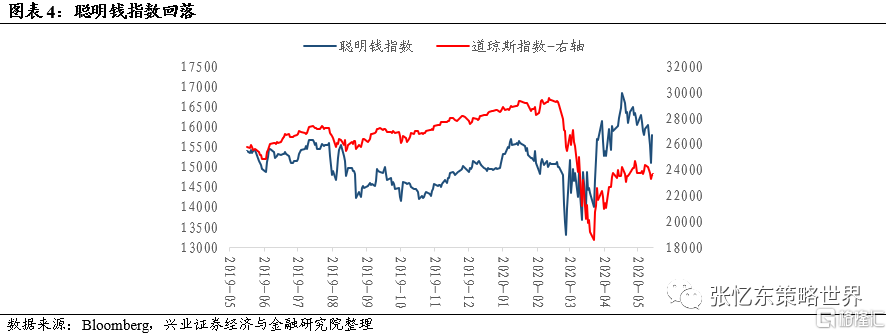

两个指标,smart money和流向新兴市场的资金在回撤,反映了全球风险偏好开始下降。

1. 聪明钱指数持续回落。4月中下旬以来聪明钱指数连续四周不断回落,显示美股反弹势能开始减弱。

2. 海外资金从新兴市场回撤。根据彭博口径统计,上周主要投资于港股的股票型ETF基金中,基金资产总值前十大ETF净流出资金2.6亿美元。贝莱德旗下的ishares中国大盘股基金上周遭遇撤资3.3亿美元,是自2016年以来最多的一次。

2.1.2、欧美市场将面临“经济重启”和“流动性边际变化”的笨拙交谊舞。

下半年,特别是未来三个月,欧美市场将面临“经济重启”和“流动性边际变化”的交谊舞。全球疫情的阴影之下,这个交谊舞很可能“笨拙而蹒跚”,充满失误。

情形一:如果美国复工复产顺利,流动性驱动力将边际继续弱化,至少美联储扩表将更加克制,如此来看,未来三月,偏高的美股整体估值将面临调整压力。

随着美国经济重启,财政进行社会纾困的压力将减轻,所以,美联储扩表速度将放缓,毕竟“大放水”会加剧社会的不平等,不利于社会稳定。

美联储也需要储备“弹药”来应对更多的困难。考虑到疫情的长期不确定性,美国乃至全球经济复苏的过程可能比正常的经济周期更艰难而漫长。

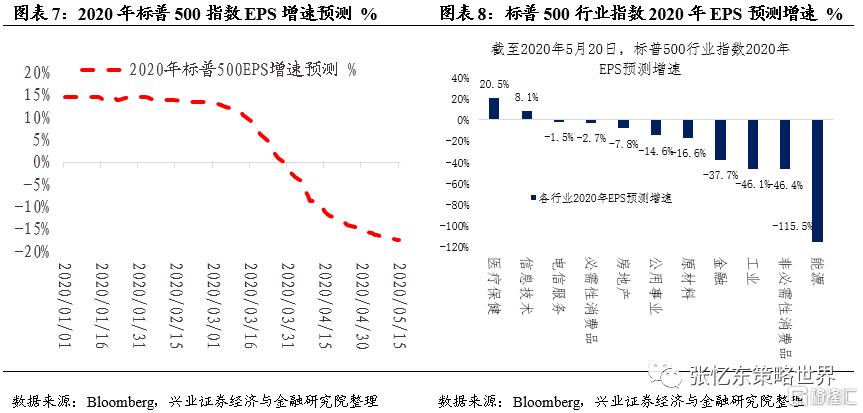

在此情景下,随着流动性刺激的边际弱化,经济基本面对于美股的影响将越来越大,股市和经济基本面脱节的情况将有所收敛。截至5月15日,标普500指数2020年预期EPS增速下调至-17.5%。

情形二:如果美国经济重启不顺利,“宽货币”越难以向“宽信用”传导,美国的信用利差将再次走阔,阶段性压制美国股市的风险偏好,进而影响全球股市。

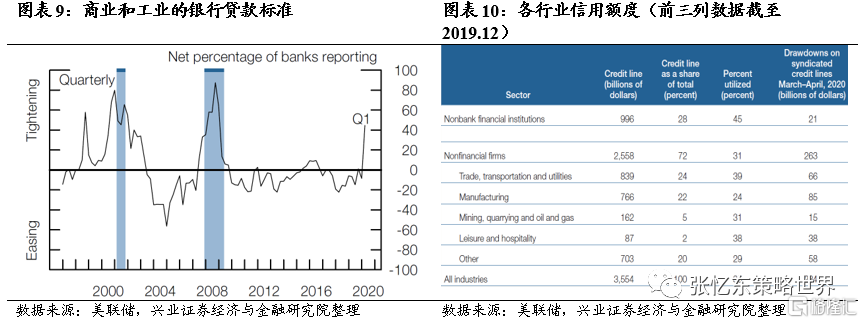

当前美国的银行贷款标准在收紧:2020年Q1多数银行提高商业和工业的贷款标准。后续美国乃至全球疫情的延续时间越长,那么,美国的信用创造的难度越大。

企业信用额度仍在消耗:疫情已经明显阻碍了美国企业特别是中小企业的正常经营,现金流压力大。截至2019年12月,美国非金融企业已提取信用额度31%;而2020年3、4月非金融企业提取额度为2630亿美元,占信用额度的10.3%。

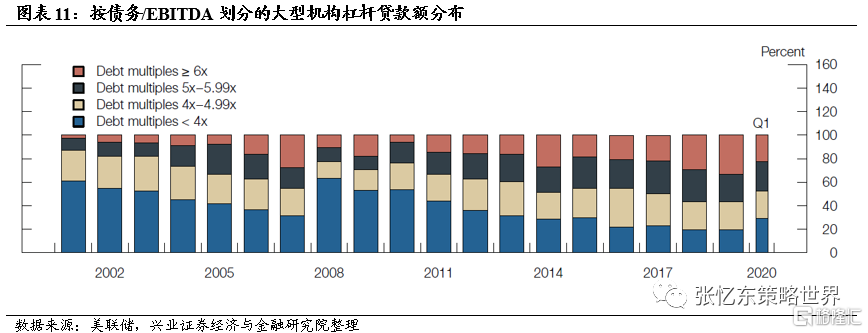

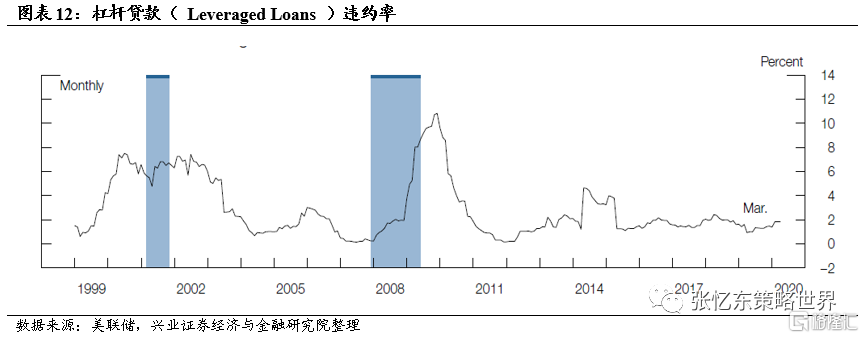

下半年,如果出现二次疫情冲击,企业的违约率将提升,信用创造将更加谨慎。2020年1季度高杠杆公司(负债/EBITDA>6)新发放贷款的占比在18、19年增长的情况下,出现收缩。

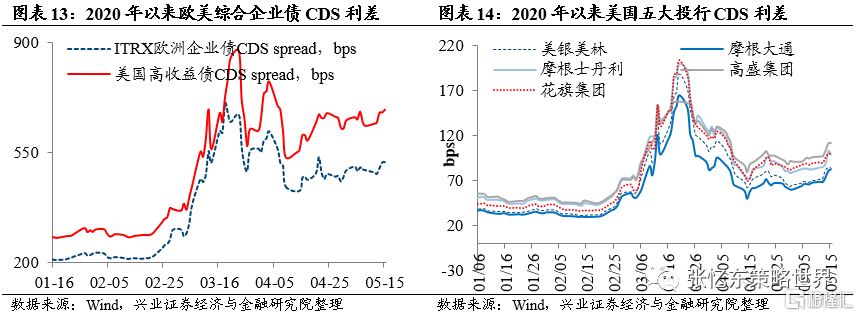

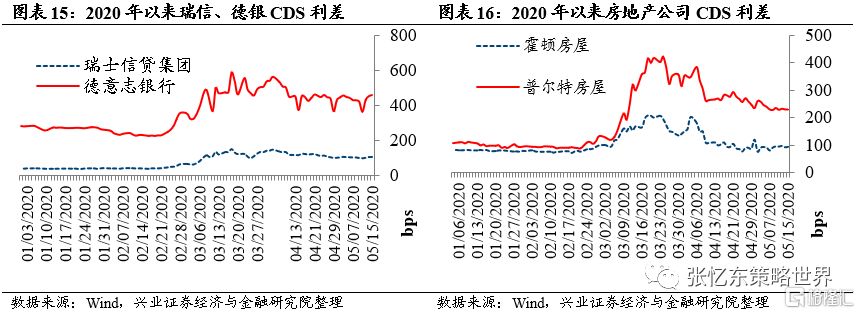

在此情景下,我们判断,美国的信用利差将再次走阔的风险较大,美国股市将受其压制,进而影响全球股市的风险偏好。3月下旬以来,企业债CDS利差虽然有所收窄,但仍处于高位,要警惕利差再次走阔风险。

2.1.3、下半年特别是未来三个月,要警惕新兴市场债务危机蔓延

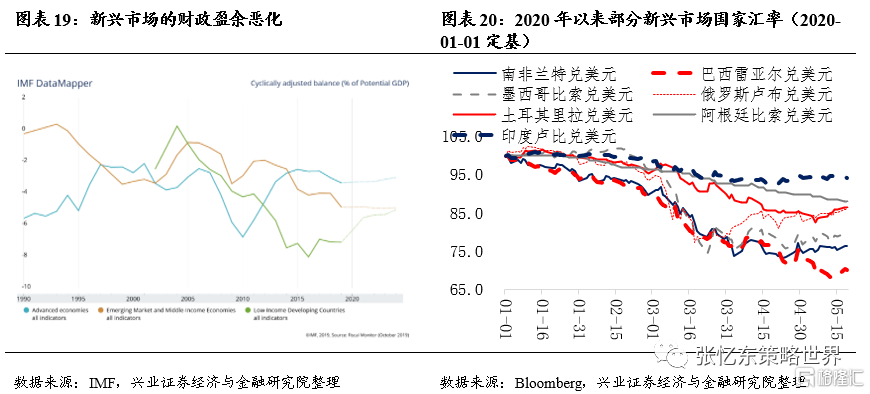

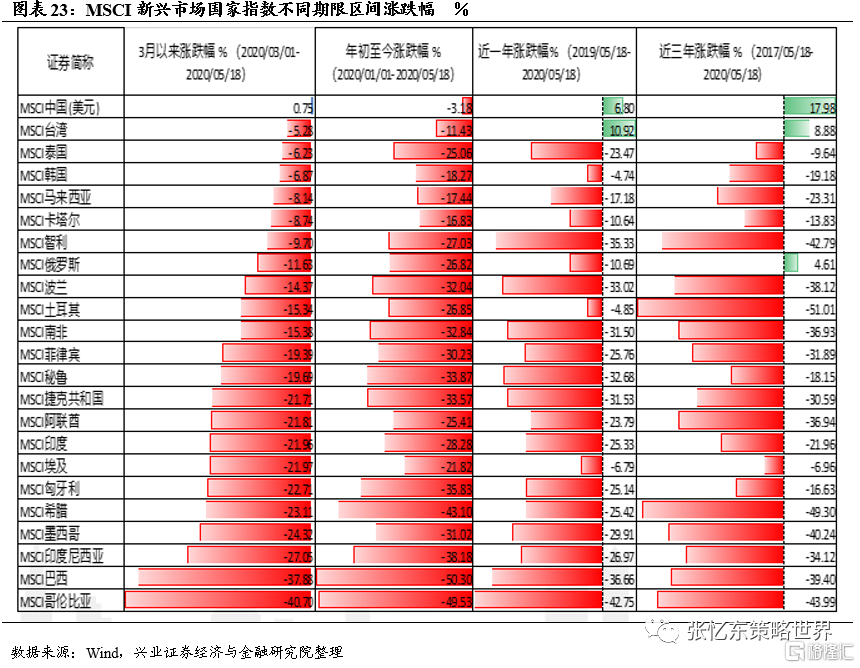

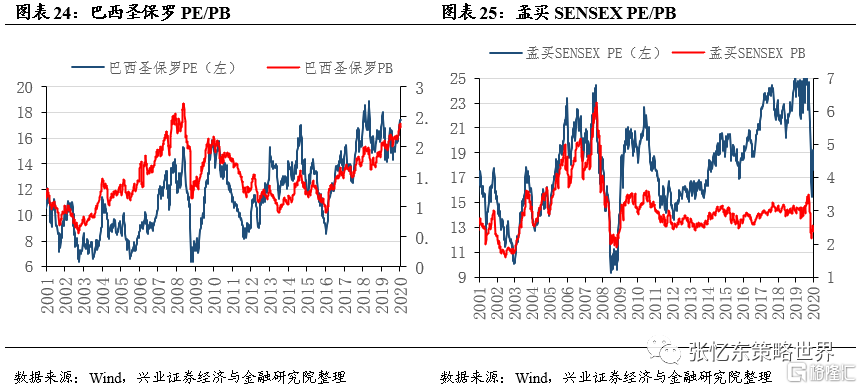

我们从4月初至今持续提示下半年要躲避“灰犀牛”的冲击——新兴市场的债务危机已经在路上。新兴市场危机三部曲正在演绎,全球经济衰退之下依赖出口的新兴经济体经常账户受冲击汇率贬值,国内通胀上升央行紧缩以平抑通胀,国内需求进一步受打击,内忧外患之下外债违约风险上升。

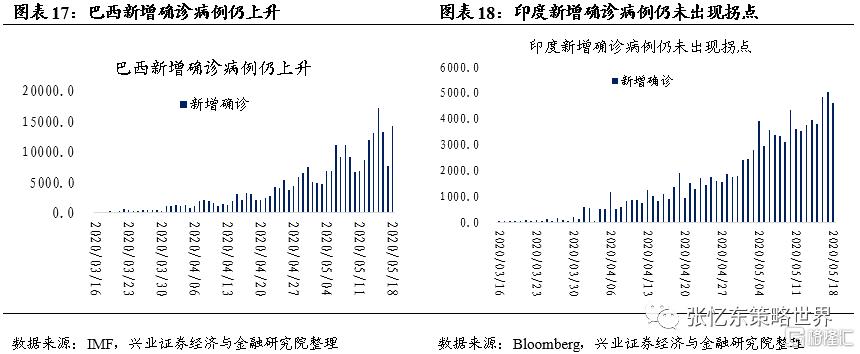

巴西、印度等新兴市场国家疫情确诊病例仍在增加,且受制于医疗资源不足,疫情真实情况或更加严重。

汇率大幅贬值。相较于年初,多数新兴市场国家汇率出现大幅贬值,巴西雷亚尔贬值幅度接近30%。

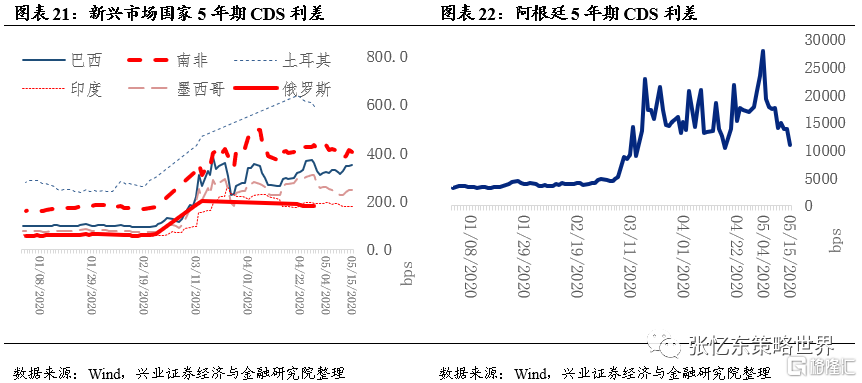

债务违约风险上升。主要新兴市场国家CDS利差仍处于高位。

详参(20200406《冬天的太阳并不是复苏的春光》20200329《勇敢者的游戏和大智若愚者的机遇》20200322《海外危机节奏:QE神话破灭后的股灾、反弹、衰退熊市》)

警惕新兴市场债务危机进一步演绎,可能带来全球股市的阶段性冲击。新兴市场爆雷,不能指望中国股市成为避风港,反而应当警惕“抽水”风险。参考上世纪东南亚危机,外资回撤发达市场。

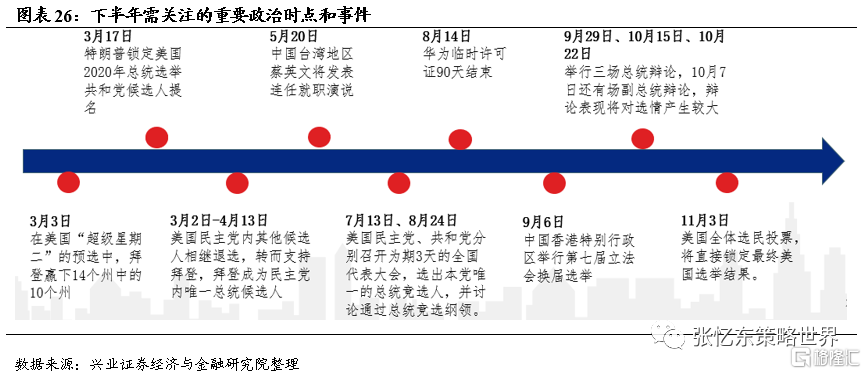

2.2、未来三个月,需要警惕中美在科技领域及地缘政治方面的摩擦

2.2.1、三季度美国大选开始进入最后阶段,“打击中国”成为美国的“政治正确”。

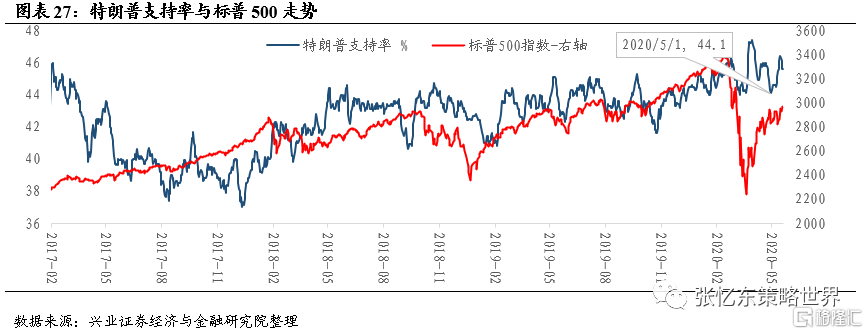

当前,全球的民粹主义泛滥,美国的大选年“打击中国、遏制中国、甩锅中国”成为美国政客们的“政治正确”。如果中美摩擦升级,势必影响美国股市走势,而美股的走势对特朗普的支持率有重要影响,所以,三季度是大国博弈充满变数、戏剧性和各种可能性的时间窗口。而真正到9、10月份大局已定了。

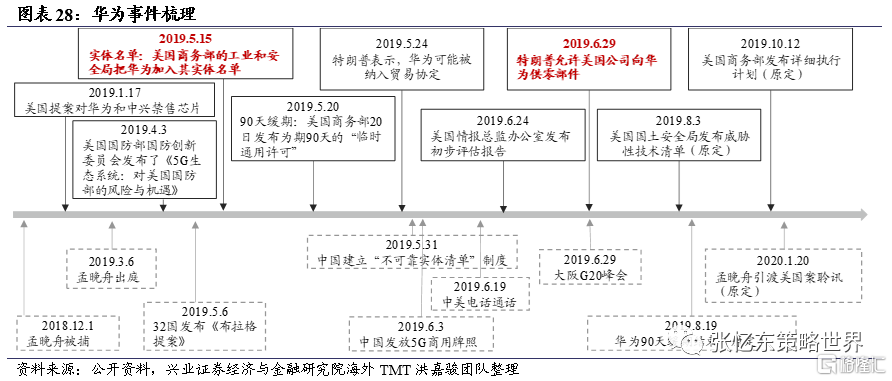

2.2.2、8月中旬之前,科技领域的摩擦会不会升级并扩大至经贸领域?这成为笼罩在全球股市上方的乌云!!!

美国此次以举国之力、“手术刀割喉式”地打击华为,试图遏制中国高科技驱动的创新强国之路。日本前车之鉴,中国大概率会进行“反制”,以抗争求合作。

美国当地时间5月15日美国商务部宣布了对“直接产品规则”的修订,该修订进一步限制了华为技术有限公司及其列在“实体清单”上的关联公司(例如海思)接收国外制造的半导体产品的能力。美国商务部还延长了华为的临时通用许可证(TGL)期限至2020年8月13日(美国时间),并表明可能是对该许可证的“最后”一次延期。

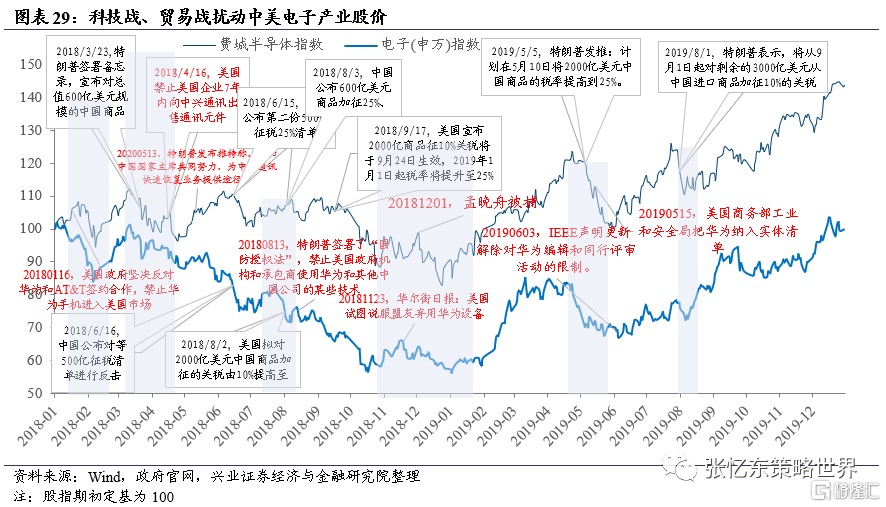

我们回顾2018年以来,中、美贸易科技争端每一次升级,美股半导体股价也会受到冲击。但是,这一次美股科技股的走势,显示美国股市存在巨大的预期差,低估了中国选择走自主独立道路的决心——对中国市场依赖度较高的高通和苹果都是短暂下跌又迅速反弹,显示的是美国投资者认为中国“没有能力反制”的预期。

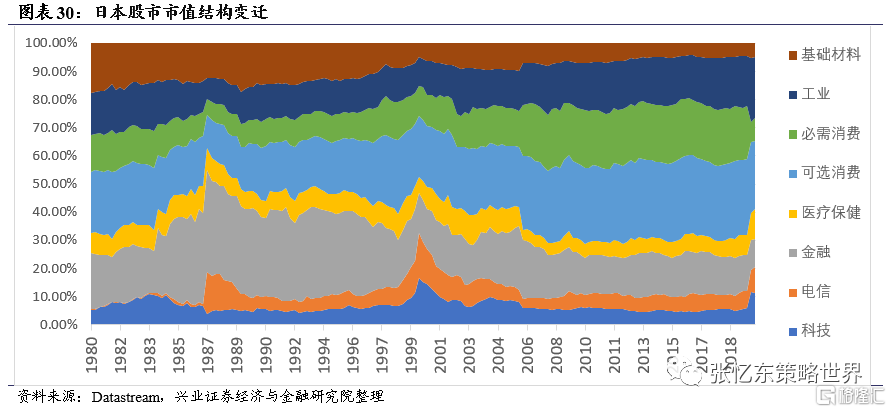

以美日贸易战为前车之鉴,中国不能重蹈日本覆辙。面对美国发起的“科技战”,中国进行“反制”是大概率。上世纪80年代,日本在美国的科技战、贸易战的打击下,步步退让、割地事秦,导致产业空心化、没有维护住本国经济发展的创新驱动力,最终在广场协议之后彻底走向金融地产泡沫经济的不归路。1990年泡沫经济破灭之后,日本遭遇了漫长的金融危机冲击和经济衰退,科技行业市值占比自1984年10%下降至93年5%左右,之后,一直萎靡不振。

2.2.3、未来三个月中国香港局势难言乐观,参考2019年中国香港政治动荡

未来几周,乃至9月份中国香港立法会选举之前的未来数月,港股面对的复杂形势不容乐观,要做出比2019年政治事件期间走势更糟糕的心理准备。

特朗普总统2019年11月签署了《香港人权与民主法案》使之成为法律,法案生效后国务卿需向国会提交报告,审视中国香港是否仍然有足够的自治权享受美国给予的特殊待遇,包括继续被视为独立关税区等。

蓬佩奥于2020年5月6日宣布,国务院正在推迟向国会提交一份报告,评估中国香港是否从中国享有足够的自治权,从而继续接受美国的特殊待遇。

2019年中国香港地区反修例运动期间(0401-0904),恒生指数跌幅达10.3%。其中,受8月12日示威者在香港国际机场集会致使机场瘫痪影响,13日恒指跌至全年最低点25281.3点,较4月1日首次游行时下跌14.5%。

3、中短期展望二:立足内需来选阿尔法,抱团“确定性、可持续业绩成长”

第一、在短期外部宏观风险较大的时候,内需扩张是最确定性、可持续业绩成长的领域,包括,医药医疗、消费服务、“软”科技等。

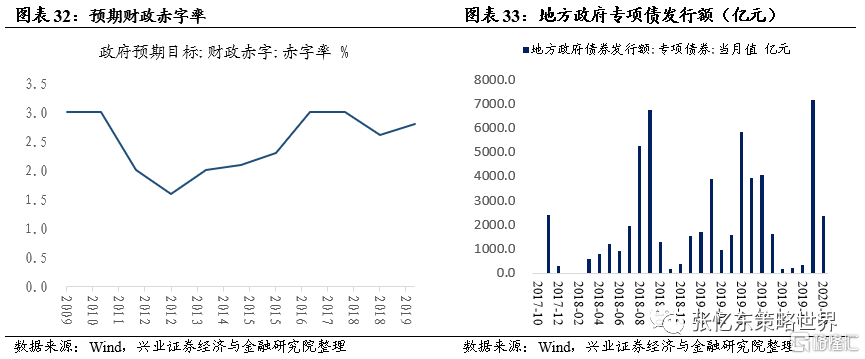

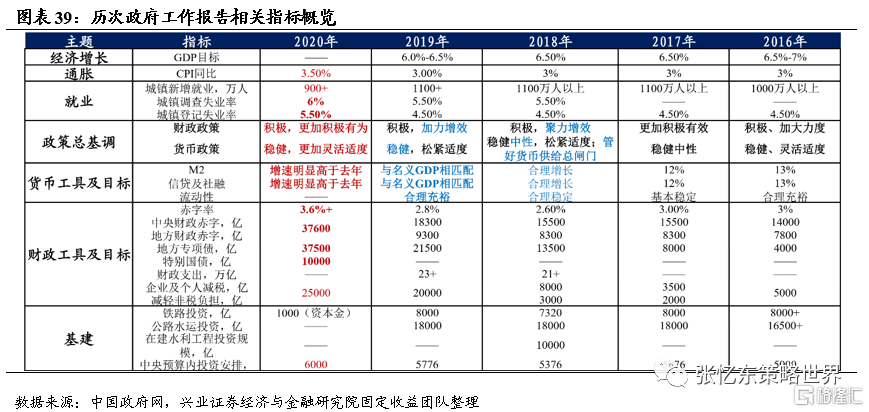

第二、我们判断,今年中国的边际消费倾向会提升,“两会”政策导向将会与政治局“确保实现决战脱贫攻坚目标任务”一致,不会搞大刺激。(备注:今天政府工作报告符合我们的预期,详见附录)

2020年最主要的政策目标——确保实现决胜全面建成小康社会、决战脱贫攻坚目标任务。宏观对冲政策为经济保驾护航,未来半年将持续边际改善,但是,今年的工作重点将是稳就业,而不必在严峻复杂的国际疫情和世界经济形势之下追求过高的GDP增长目标,2009年不会重演。换言之,要积极托底,但避免过犹不及。

0417政治局会议强调稳中求进、“房住不炒”。第一,经济目标完成的节奏——稳中求进。4月17日政治局会议强调“确保完成决战决胜脱贫攻坚目标任务,全面建成小康社会”。第二,进一步明确“房住不炒”底线不动摇。精细化精准化“因城施策、因企施策”,不做强刺激,维持房地产市场的健康发展秩序。

4、投资策略:短期积极防御应对贝塔风险,中长期适应“阿尔法”泡沫化

4.1、敬畏不确定性,8、9月份有望迎来行情更好的买点,所以,先积极防御——仓位降低、继续推荐黄金

未来三个月,行情进入调整期,全球股市的主要矛盾从流动性环境的边际改善,转向大国博弈叠加疫情所引发的全球经济的不确定性。流动性环境进入到二阶导数拐点,美股乃至全球股市的估值面临新的挑战,新兴市场债务危机和地缘政治的冲击也是灰犀牛风险。

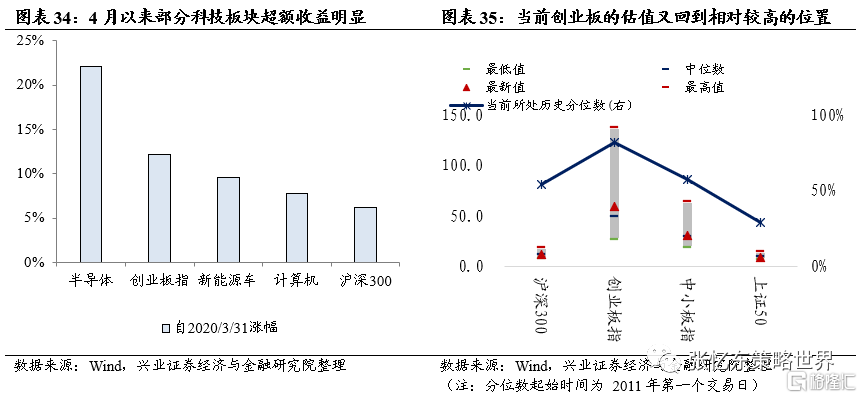

首先,对于仓位较重的投资者,我们继续建议减仓,8、9月份有望迎来更好的买点。当前,相比3月底4月初我们推荐反弹以来,无论是科技还是内需、消费,都已经有较大涨幅,且估值处于历史较高分位数水平。7、8月随着中报业绩披露,个股行情将进一步分化,所以,降仓并调整持仓结构,进一步精选性价比较好的确定性成长。

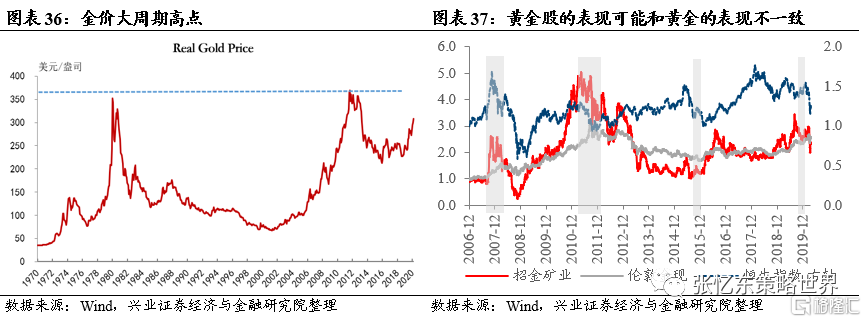

其次,结合短期防御特征和长期逻辑,我们延续3月25日以来推荐黄金的逻辑:

一方面,战术性:短期来看,中美关系不确定性加大,避险情绪可能会阶段性主导,黄金具有战术性配置价值。

另一方面,战略性:继续立足中长期推荐黄金。展望未来1年,全球货币宽松来应对经济衰退是大概率,黄金相对其他资产有更强的牛市逻辑。长期来看,金价有希望挑战历史新高并达到难以预测的高度。展望2、3年,此次美联储救助美国危机透支了信用、增加了美元的不确定性、提升了通胀风险,超主权货币的黄金有望进一步发挥其货币属性和避险功能。

4.2、如果必须保持股票持仓,则以攻为守——精选内需驱动的确定性成长。低利率低增长低通胀将是全球常态,确定性资产将泡沫化

首先,从中长期的维度来看,在此次疫情被根本性控制之前,未来我们在较长一段时间会生活在“低利率甚至负利率、低增长、低通胀、货币相对泛滥、资产泡沫”,因为全球经济持续低迷,所以,物以稀为贵,有确定性、持续性收益的资产将迎来泡沫化的时代。

其次,在这样的环境下,对于股票市场里有核心竞争力、确定性需求、现金流稳健的最优秀的公司而言,牛市其实已经开始了,或者是泡沫化已经开始了。这是一个长期的逻辑。

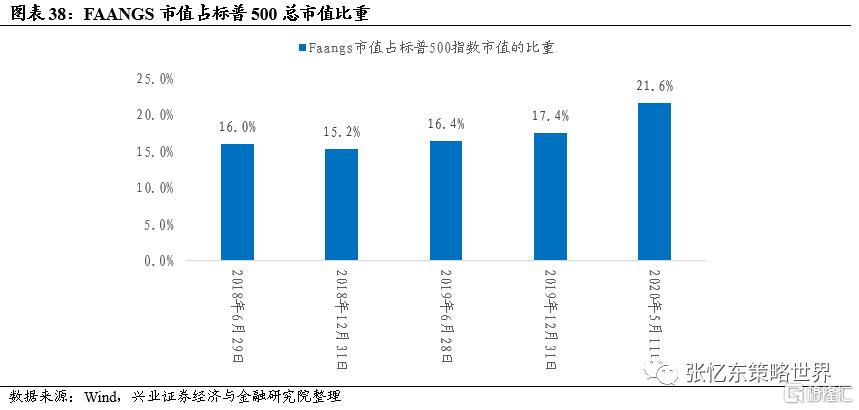

美股最近呈现的特征,FAANGs引领和支撑此轮美股反弹,正在反应钱多、疫情不明、经济难测的背景下资金抱团“阿尔法”的趋势。FAANG+微软占标普500指数市值的比重不断上升,2019年末这一比重为17.4%,截止5月11日收盘已经上升到21.6%。

第三,对中国的启示:大盘底部仍有波折,折腾贝塔,不如布局长期的阿尔法。长期赢家之道是优选真正优秀的上市公司,利用市场调整时布局。

特别是与内需相关的、成长性相对确定,而且进口替代性比较强,有相对性价比的资产,如,在广义的消费服务、医疗医药、“软”科技(与居民消费、政务、新基建相关的信创产业)等领域寻找细分“好”赛道的核心资产。

5、风险提示

全球经济增速下行;中、美货币政策宽松不达预期;大国博弈风险。

附录——“两会”政府工作报告的亮点,符合我们的预判

2020年政府工作报告指出:

“当前和今后一个时期,我国发展面临风险挑战前所未有,但我们有独特政治和制度优势、雄厚经济基础、巨大市场潜力,亿万人民勤劳智慧。”

“综合研判形势,我们对疫情前考虑的预期目标作了适当调整。今年要优先稳就业保民生,坚决打赢脱贫攻坚战,努力实现全面建成小康社会目标任务”。

“没有提出全年经济增速具体目标……这样做,有利于引导各方面集中精力抓好“六稳”、“六保”。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员