作者:洪嘉骏 曹萌

来源:张忆东策略世界

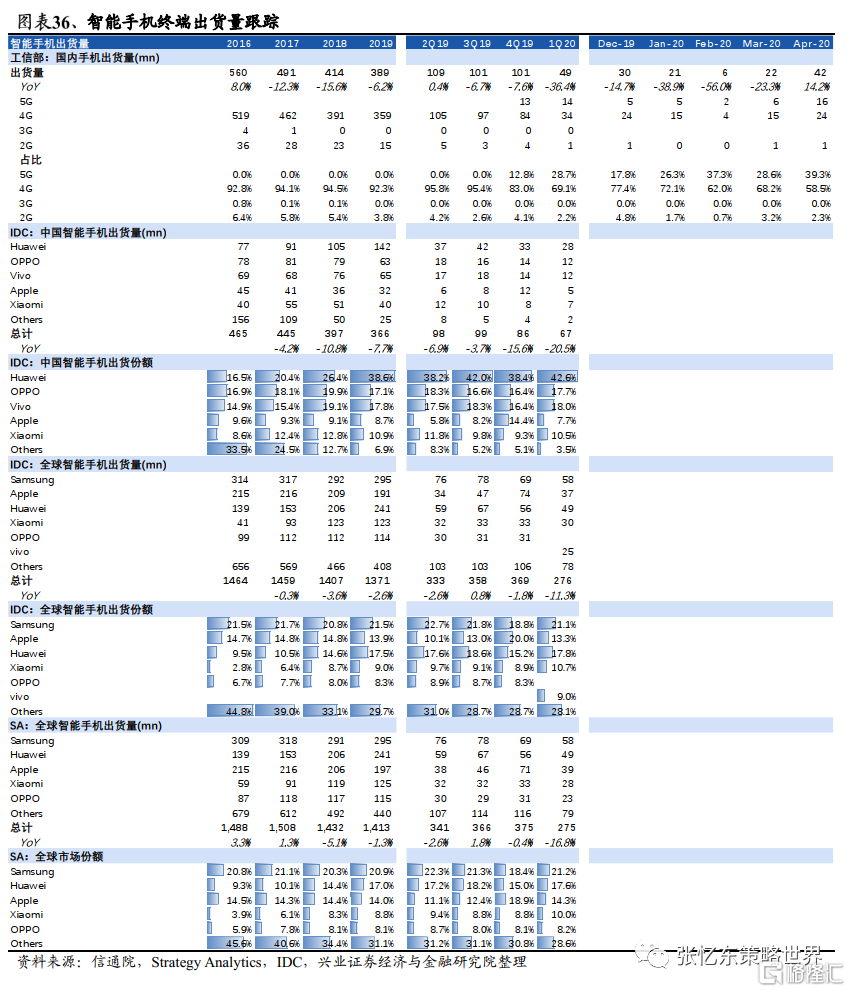

需求端:国内4月出货反弹14%,海外5月有希望开始复苏。国内手机1Q20出货受特殊情况影响同比降36%(信通院),但4月出货同比增长14.2%,需求出现可喜反弹。4月下旬以来,海外COVID-19新增确诊人数见顶,美国、印度等国家陆续放松复工。主要品牌如苹果、三星,部分海外线下零售店恢复营业,有效改善下游需求。我们认为海外终端需求有望从5月开始逐渐复苏,但二季度仍可能是全球需求低点,维持全年出货量预期12.3亿部(-13%)。二季度后半供应链公司或调整供应链订单以消化库存,若海外需求恢复较快,订单亦有希望回补。

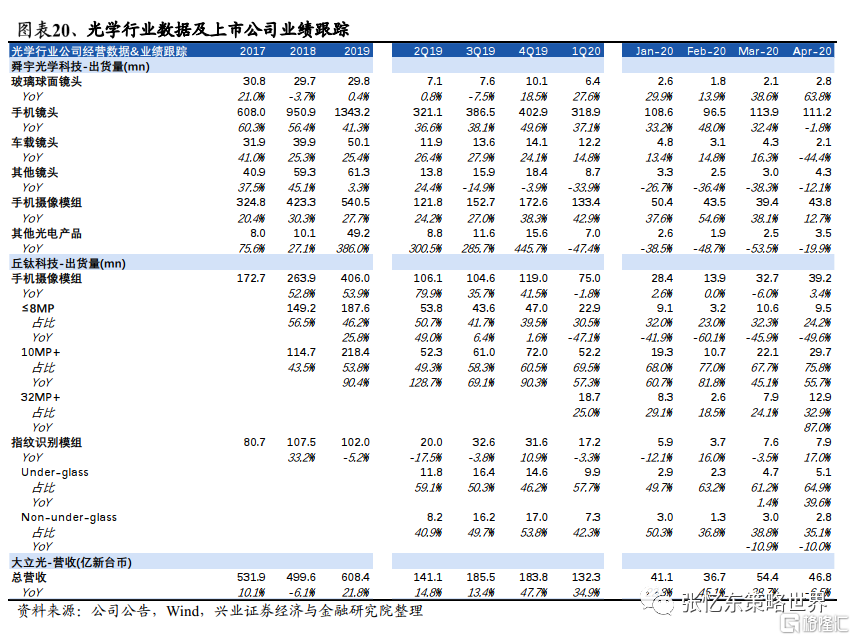

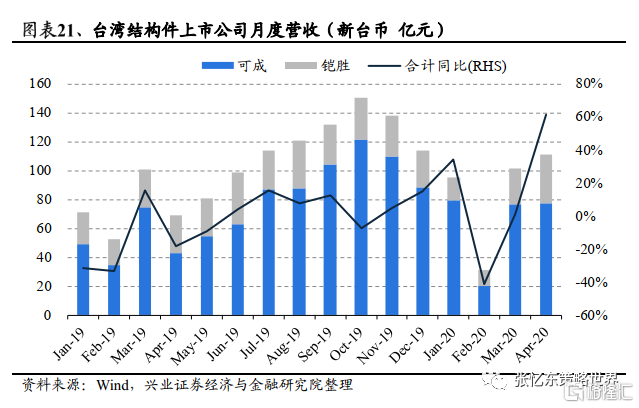

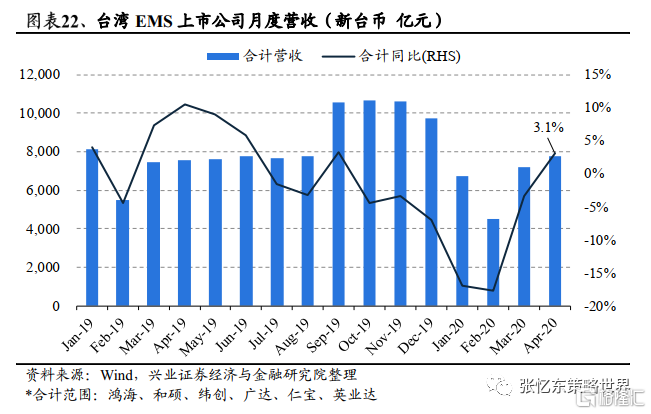

供给端:1)海外5月或迎复工潮,供应链实现正常化。海外受影响的供应链企业陆续进入复工复产阶段,全球智能手机产业链正在走向正常化。供应商位于东南亚地区的生产基地,部分获得复工批准。小米表示(5月6日),印度当地政府已经批准合作企业富士康部分复产,预计6月恢复正常。2)光学4月增速如期下降,结构件/组装4月数据较好。4月舜宇手机镜头出货同比-1.8%,大立光营收同比-6.0%,环比大幅降速但在预期之内。从台股代表公司月营收观测,结构件4月在iPad/MacBook/iPhone SE2的带动下有不错的增长(可成+79%,铠胜+37%);台湾主要EMS公司4月营收合计增长3.1%,扭转了一季度的下滑趋势。

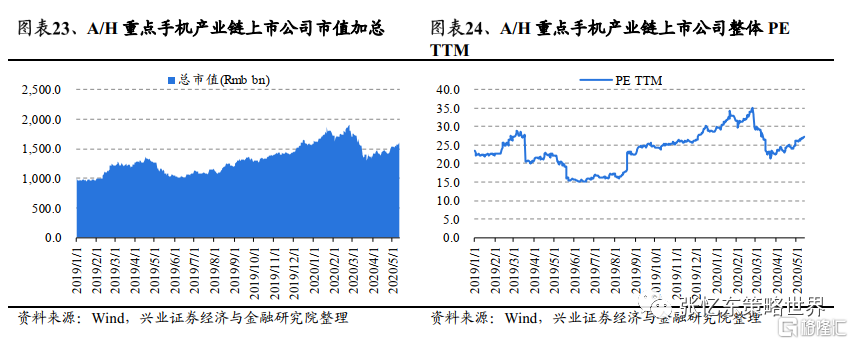

行情回顾:年初以来板块跑赢上证/恒生指数,跑输深证成指;估值修复但仍低于年初水平。A/H手机产业链总市值从年初至今(2020-05-13)上涨0.9%,同期上证指数下跌4.99%,深证成指上涨6.17%,恒生指数下跌14.22%。手机产业链板块PE TTM(整体法)约27.3倍(上月24.4倍),对比年初时的29.0倍下降5.9%。过去一个月股价表现最好的品牌公司是:小米集团、苹果公司;过去一个月股价表现最好的零部件公司是:德赛电池(锂电池)、比亚迪电子(结构件/组装+口罩)、立讯精密(连接器)。

投资建议:把握短期估值修复机会,警惕海外疫情反复风险。“4月报告”中,我们建议投资者“1)关注海外情况PEAK后的估值反弹机会;2)以长打短,在估值回调后买入有长期竞争力的核心资产,首推舜宇光学科技、小米集团、比亚迪电子、丘钛科技。”,并且特别提示比亚迪电子的口罩利润贡献。4月中旬以来,智能手机产业链在海外需求复苏预期下,迎来了估值修复行情。当前板块PE TTM(整体法)约27.3倍,比年初估值水平低5.9%,估值提升仍有一定的空间。个股上,我们维持推荐:舜宇光学科技(布局全面的光学龙头+长期成长性好)、小米集团(领先的智能硬件品牌+估值低)、比亚迪电子(结构件/组装龙头+口罩利润对冲主业)、丘钛科技(光学赛道优+业绩弹性好)。

风险提示:外部情势影响全球需求,5G换机意愿不及预期,宏观经济下行

报告正文

1、终端需求:国内4月复苏,海外5月出现复苏迹象

1.1、国内手机:4月出货扭转下滑,5G迁移节奏符合4G经验

1.1.1、月度数据:4月出货同比增长14.2%,5G占比达39.3%

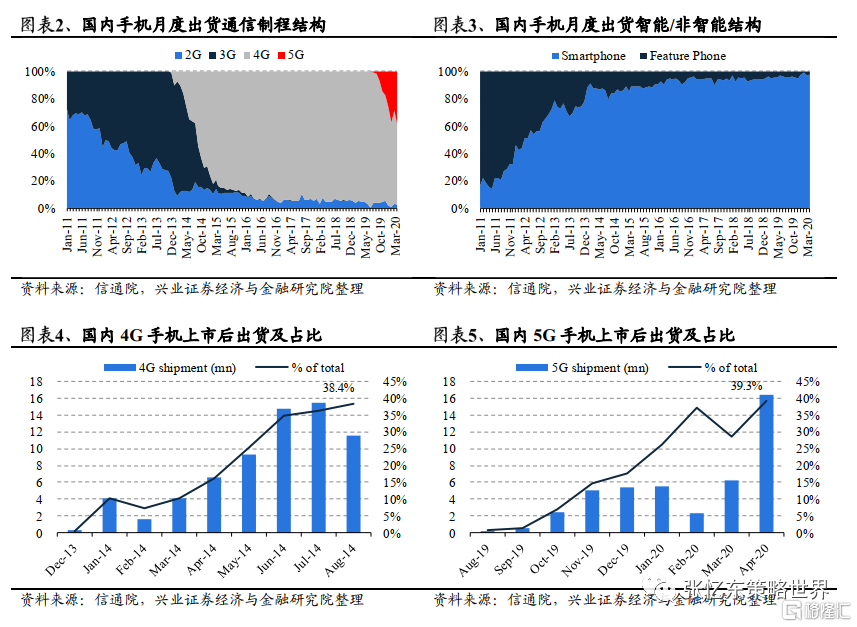

据信通院,2020年4月,国内手机出货4173万部(+14.2%);1-4月累计出货9068万部(-20.1%)。回顾一季度,国内1月/2月/3月出货2081/638/2176万台,分别同比下滑39%/56%/23%,一季度累计出货4895万部(-36.4%)。一季度的大幅下滑主要是COVID-19在国内爆发的影响,随着疫 情在3月得到控制,3月份降幅已明显收窄,4月份则出现了可喜的反弹。

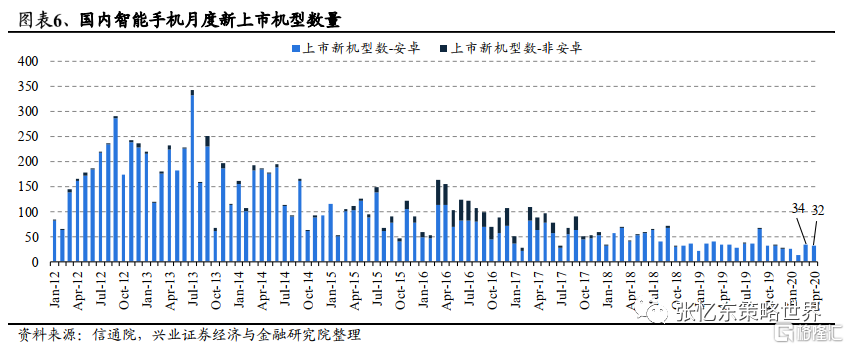

4月5G机型出货占比重回提升趋势,5G渗透节奏与当年4G相似。3月国内5G机型出货占比回落到28.6%,我们推测是复工后线下渠道销售了较多的库存4G机型。4月国内5G机型出货占比达39.3%,重回上升趋势。当前国内5G机型上市第9个月的出货渗透率为39.3%,对比当年国内4G机型上市第9个月的出货渗透率为38.4%,5G机型迁移节奏与当年4G相似。

国内4月新上市智能机32款,同比降幅收窄。国内3月新上市智能手机34款,同比下滑15%,比2月的历史低点(14款)有明显提升。国内4月新上市智能手机32款,同比下滑5.9%。国内1-4月新上市智能手机106款,同比下滑19.7%。

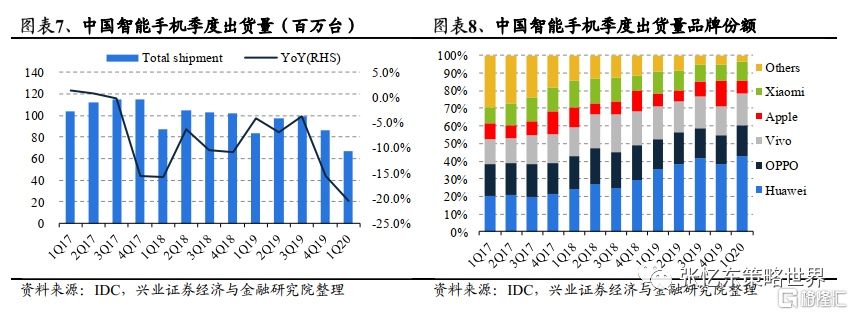

1.1.2、季度数据:1Q20国内市场品牌集中度继续提升

据IDC,1Q20中国智能手机出货量下滑20.3%,品牌集中度继续提升,TOP5品牌占96.6%。根据IDC统计数据,2020年第一季度,国内手机出货66.6百万台(本季IDC统计数量多于工信部信通院),同比下滑20.3%。其中华为份额为42.6%(+7.1ppts),其次是vivo 18.1%(-1.0ppts)、OPPO 17.8%(+1.0ppts)、小米10.6%(-2.1ppts)、苹果7.6%(+0.7ppts)和其他3.4%(-5.6%)。

1.2、全球手机:1Q20出货下滑11.3%,预计海外需求5月起复苏

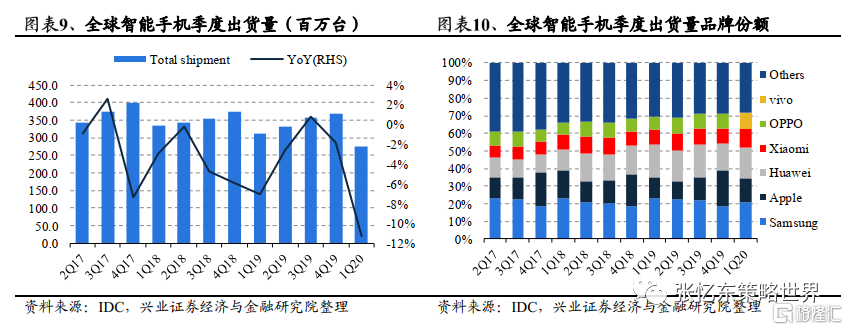

1.2.1、季度数据:1Q20全球出货下滑11.3%,小米、vivo、苹果份额同比提升

据IDC,1Q20全球智能手机出货下滑11.3%。2020年第一季度,全球智能手机出货2.76亿部,同比-11.3%。市场份额前五为三星21.1%(-1.9ppts)、华为17.8%(-1.1ppts)、苹果13.3%(+1.5ppts)、小米10.7%(1.8ppts)、vivo9.0%(+1.6ppts)。OPPO本季掉出前五名,让位于vivo。

据IDC,2019年全球智能手机下滑2.3%,华为/小米/三星/OPPO份额提升。据IDC统计数据,2019年全球智能手机出货13.71亿部,同比下滑2.3%,已经是连续第三年下滑。华为/小米/三星/OPPO份额分别提升了2.9/0.7/0.7/0.3ppts,出货量逆势增长16.8%/5.5%/1.2%/0.9%。

1.2.2、需求前瞻:预计5月起海外销售渠道逐渐复苏

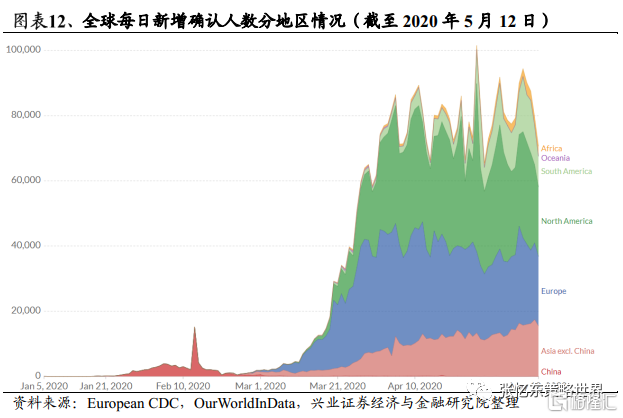

全球日新增确诊数已见顶超过2周。根据欧洲CDC的统计数据(截至2020年5月12日),全球每日新增确诊人数在4月26日为峰值(10.2万人),目前距峰值日已超过2周时间。欧洲、北美、亚洲(除中国)仍是疫 情相对严重地区。随着各国应对措施逐步完善,疫 情有望逐步得到控制。

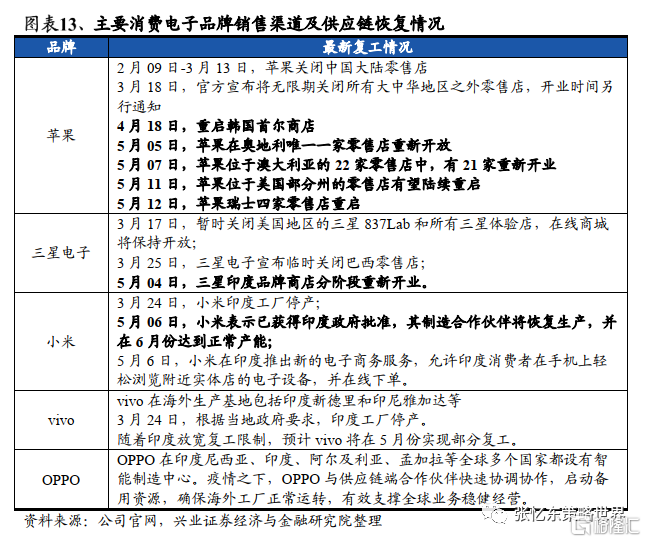

海外销售渠道5月起陆续复工。3月以来,随着疫 情在海外扩散,美国、欧洲、印度等国陆续发布封城令。4月下旬以来,海外部分地区疫 情得到缓解,美国、印度、马来西亚、德国政府陆续放宽复工条件。主要品牌公司,如苹果、三星部分线下零售店恢复营业,有效改善下游需求。

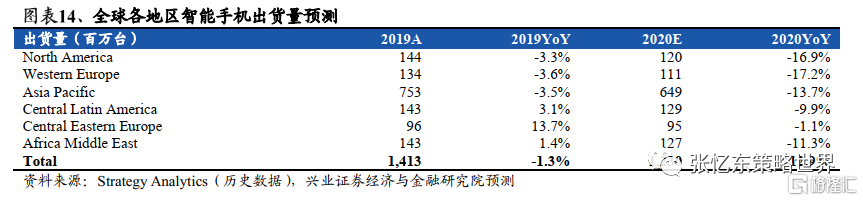

1.2.3、最新预测:维持预期2020年12.3亿部(-13%)

我们维持2020年全球智能手机出货量增速预测于-13%。由于今年宏观经济对消费电子的影响较难判断,智能手机需求有较大的不确定性。三方机构Strategy Analytics最新预计2020年智能手机出货量下滑10%,TrendForce预计2020年智能手机出货量下滑7.5%,而我们更保守地预计2020年智能手机出货量将下滑13%。原本智能机本身在5G换机+光学升级的带动下呈现ASP提升的趋势,但近期全球公共卫生事件影响到宏观经济和消费者信心,整体升级幅度或不及此前预期。

2、产业链:海外5月或迎复工潮,结构件/组装4月数据佳

2.1、总体情况:海外部分地区放松限制,5月或将迎来复工潮

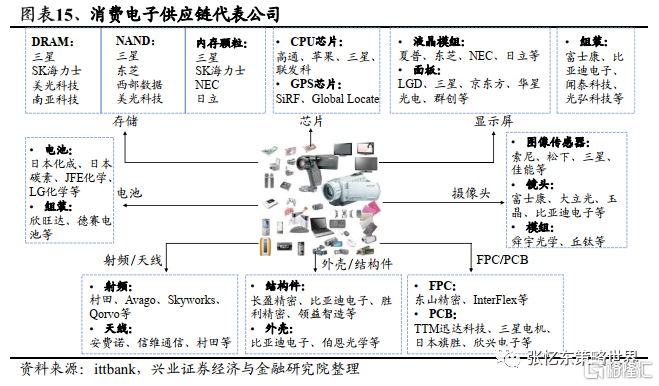

从CKD(零部件完全拆解)角度,我们估计全球手机产能约75%在中国、约10%在越南、约10%在印度、约5%在其他地区。目前国内疫 情已经基本得到控制,产业链复工情况较好。海外受影响的供应链企业陆续进入复工复产阶段,全球智能手机产业链正在走向正常化。

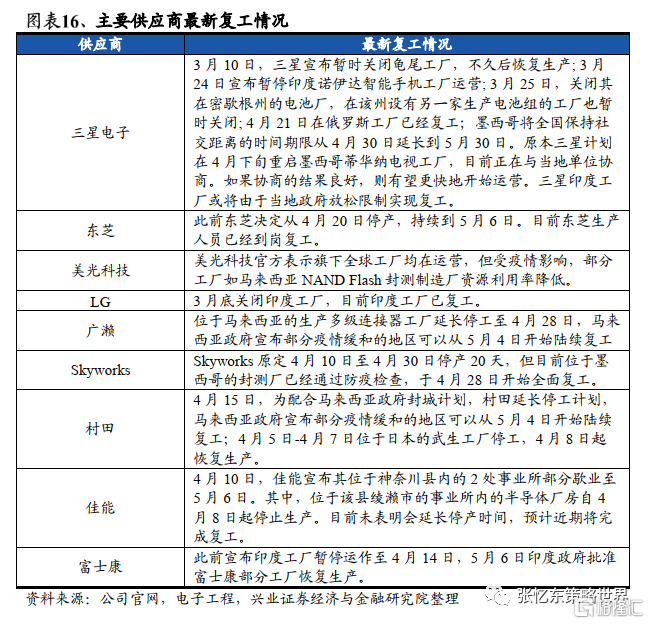

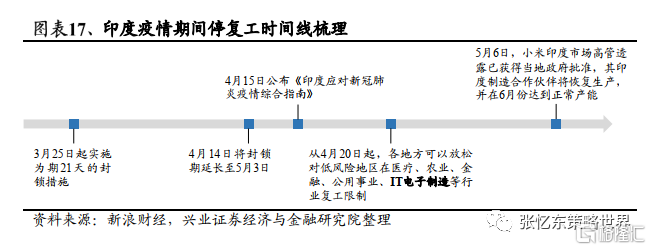

供应商位于东南亚地区的生产基地,部分获得复工批准。消费电子结构件/外壳、组装业务的海外生产基地集中在东南亚地区,提供存储、芯片等部件的日韩、欧美厂商在东南亚也设立了核心工厂。3月中旬,富士康、闻泰科技等发布公告称将暂停东南亚地区工厂生产,4月中旬,村田延长马来西亚工厂停工计划。目前,多国政府已明确复工时间:4月20日,印度政府表示将逐步复工复产;5月1日马来西亚宣布大多数生产将在5月4日起恢复运营。供应商位于东南亚地区的生产基地,部分已获复工批准。5月6日,小米印度市场主管表示,当地政府已经批准富士康部分工厂恢复生产。

位于日韩、欧美地区的大部分工厂,复工指日可待。存储、芯片等部件生产大本营仍然集中在日韩、欧美地区。目前,日本拟发布复工规范,允许疫 情风险较低的地区有条件复工;韩国部分地区复工;美国只有纽约州将居家隔离令延长到5月15日,其余大部分州开始陆续放松管控。预计大部分工厂有望在5月迎来一波新的复工潮。

5月6日,小米获得印度政府批准,将恢复生产,并在6月达到正常产能。小米印度市场主管在5月6日表示,小米已经获得当地政府批准,其印度制造合作伙伴将恢复生产,并在6月达到正常产能。此外,富士康在Sri City工厂很快将恢复生产。目前,工厂已做好卫生安全方面的准备,零部件供应链畅通,会持续加大生产力度。在低风险地区,小米将通过线下和线上渠道恢复销售。

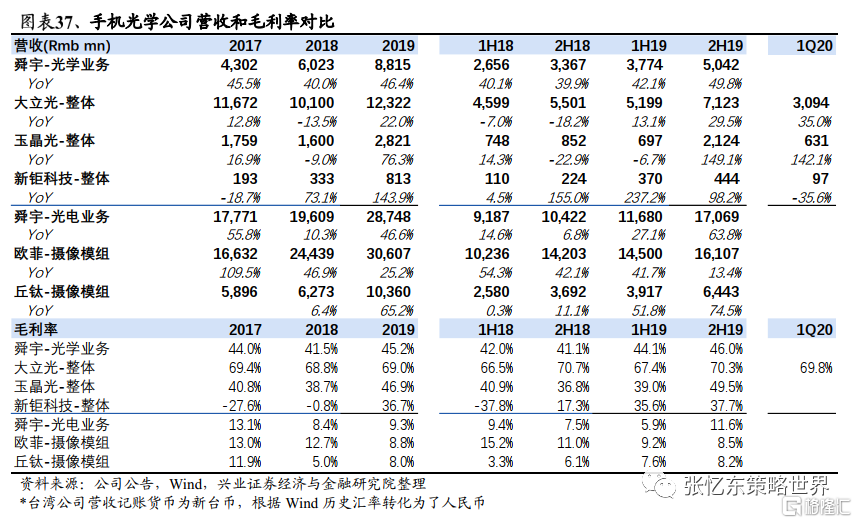

2.2、光学:4月舜宇、大立光如预期增速下行

“4月份报告”中我们提醒:海内外疫 情影响下,舜宇、大立光1Q20增速亮眼,但需警惕2Q20增速下行风险。2020年第一季度,舜宇手机镜头出货量同比增32.4%,大立光营收同比增34.9%,增速仅有环比小幅回落。但海外疫 情自3月开始明显加重,智能手机需求将受影响,我们预计手机品牌商可能削减二季度订单以化解当前的高库存。传导到光学零部件公司,我们预计二季度出货及营收增速将有明显回落。

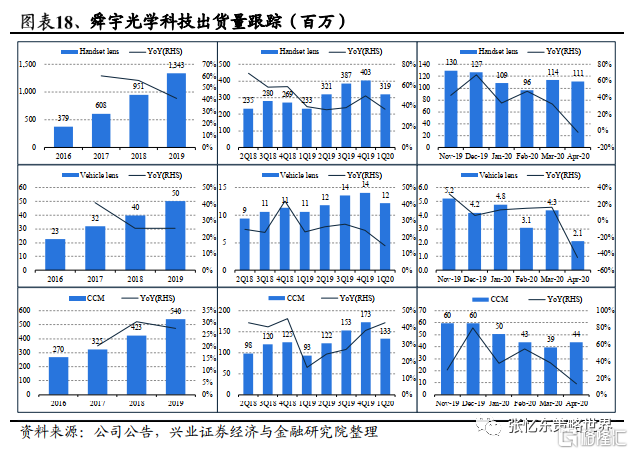

舜宇4月出货量同比:手机镜头-1.8%,车载镜头-44.4%,手机摄像模组+12.7%。2020年4月,舜宇光学科技手机镜头出货111.2百万颗,环比-2.4%,同比-1.8%,主要由于终端需求低迷;车载镜头出货2.1百万颗,环比-51.6%,同比-44.4%,主要是受海外疫 情影响延迟发货;手机摄像模组出货43.8百万颗,环比+11.1%,同比+12.7%,主要是因为市场份额的提升。

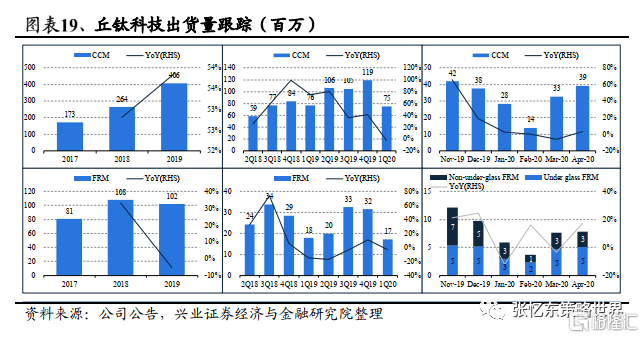

丘钛4月出货量同比:手机摄像模组+3.4%,指纹模组+17.0%。2020年4月,丘钛科技手机摄像模组出货39.2百万颗,环比+19.8%,同比+3.4%,环比提升有客户项目周期的影响;指纹识别模组出货7.9百万颗,环比+3.2%,同比+17.0%。

大立光4月营收同比-6.0%。2020年4月,大立光单月营收新台币49.8亿,同比-6.0%,环比-14.0%,同比增速较2020年1-3月有明显下滑。

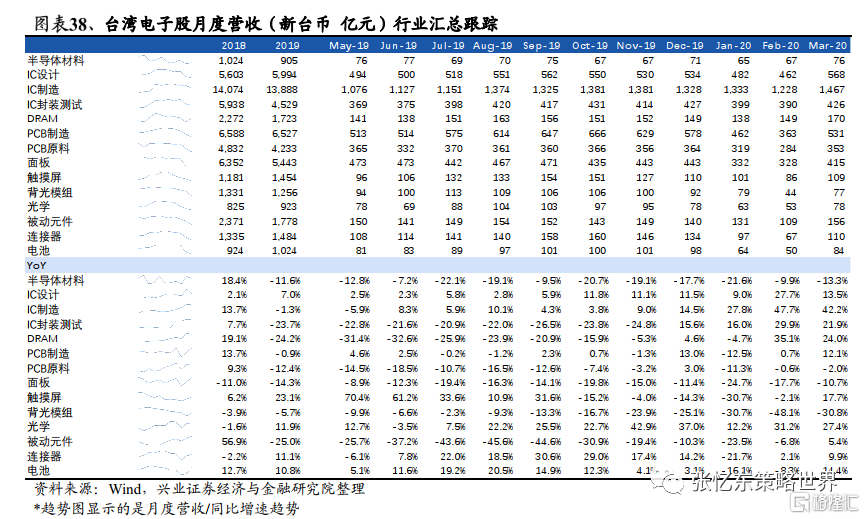

2.3、结构件:可成、铠胜4月营收合计同比增长61%

iPad/MacBook/iPhone SE2需求带动下,可成、铠胜4月营收同比大增。iPad和MacBook因为居家办公而需求走强,iPhone SE2新机需求也较好,带动苹果结构件供应商营收大增。可成4月营收新台币77.2亿(+78.7%),2Q20订单能见度颇高,公司预计2Q20毛利率同比提高约6ppts至29%。铠胜4月营收新台币34.1亿(+36.8%),亦为受益iPad和MacBook需求旺盛。

2.4、组装:4月行业继续复苏,合计营收同比转正

台湾主要EMS公司4月营收合计增长3.1%。我们合计台湾上市的鸿海、和硕、纬创、广达、仁宝、英业达月度营收以跟踪EMS行业景气度。行业合计营收同比增速在今年2月达到低点-17.7%,3月下滑幅度收窄至3.4%,4月同比转正至3.1%。

3、板块回顾及基本面跟踪

3.1、板块表现回顾

3.1.1、板块及重点公司收益率

年初以来板块跑赢上证/恒生指数,跑输深证成指;估值修复但仍低于年初。A/H手机产业链总市值从年初至今(2020-05-13)上涨0.9%,同期上证指数下跌4.99%,深证成指上涨6.17%,恒生指数下跌14.22%。手机产业链板块PE TTM(整体法)约27.3倍(上月24.4倍),对比年初时的29.0倍下降5.9%。

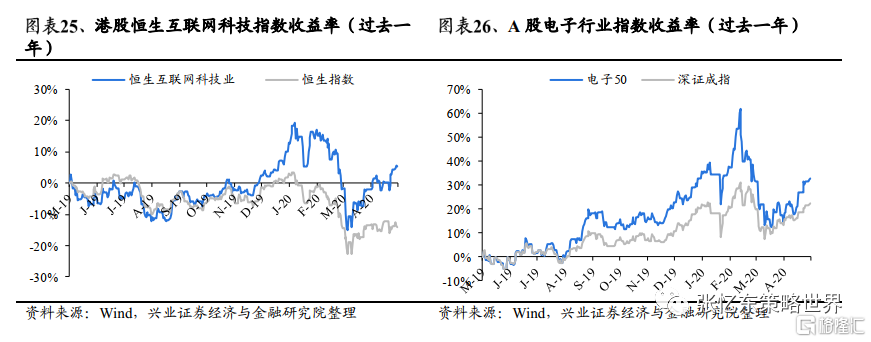

过去一年相关指数仍跑赢大盘。港股恒生互联网科技指数过去一年上涨5.3%,好于恒生指数(下跌14.0%)。A股电子50指数过去一年上涨32.7%,好于深证成指(上涨22.5%)。

过去1个月的品牌公司表现回顾(取样范围为下表内公司):

相对表现最好:小米集团、苹果公司

过去1个月的零部件公司表现回顾(取样范围为下表内公司):

相对表现前三位:德赛电池(锂电池)、比亚迪电子(结构件/组装+口罩)、立讯精密(连接器)

相对表现后三位:*ST奋达科技(结构件/音箱)、瑞声科技(声学/光学)、FIT HON TENG(连接器)

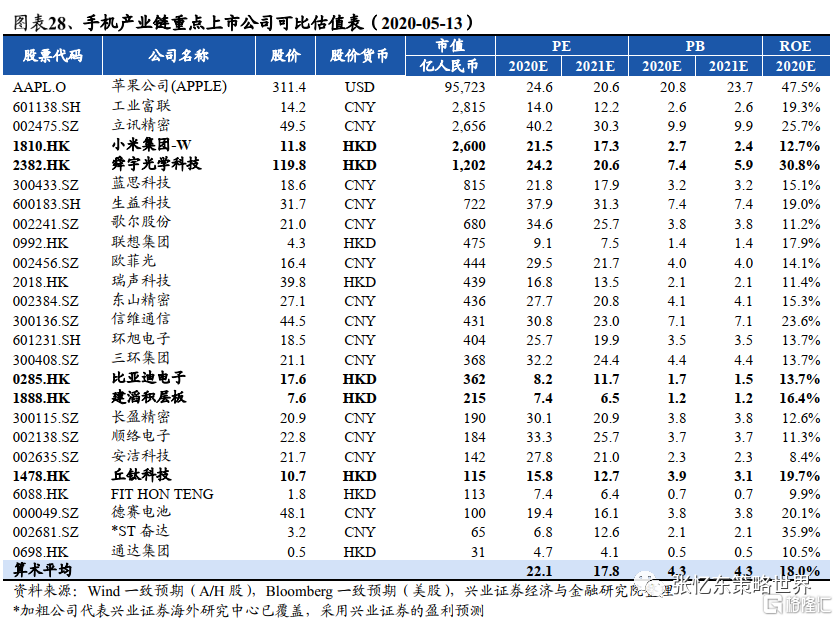

3.1.2、板块内公司可比估值

得益于海外疫 情预计已达到顶峰,近期A/H手机产业链板块估值有明显修复,整体法PE TTM约27.3倍,但仍低于年初的水平。当前板块2020年PE算术平均为22.1/17.8倍,比上月(4月16日)的19.8/15.2倍估值有所提升。

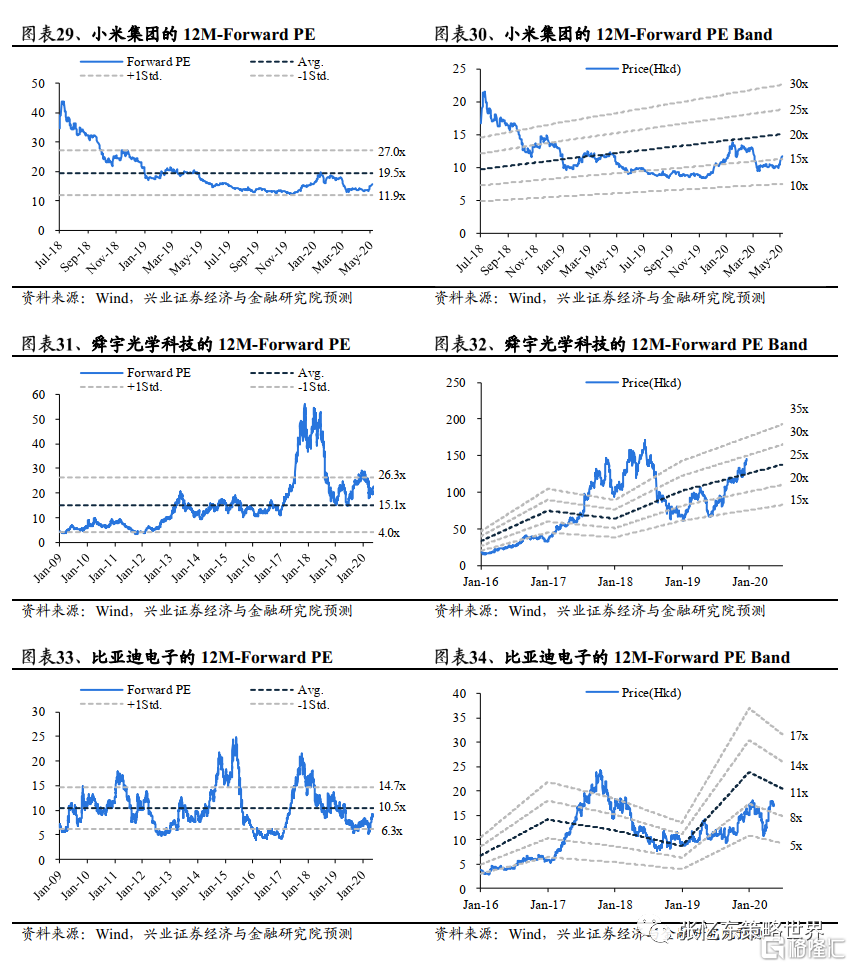

3.1.3、重点公司PE及PE Band

3.2、公司/行业基本面跟踪

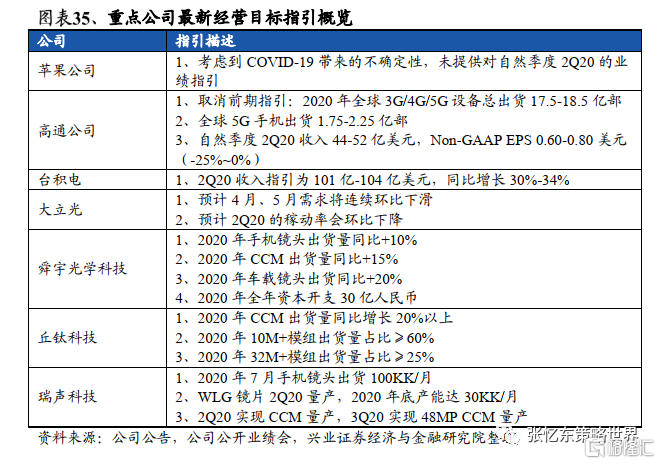

3.2.1、重点公司最新指引汇总

3.2.2、手机及零部件出货数据跟踪

3.2.3、台湾行业月度营收跟踪

3.3、投资建议

投资建议:把握短期估值修复机会,警惕海外疫 情反复风险。“4月报告”中,我们建议投资者“1)关注海外情况PEAK后的估值反弹机会;2)以长打短,在估值回调后买入有长期竞争力的核心资产,首推舜宇光学科技、小米集团、比亚迪电子、丘钛科技。”,并且特别提醒了比亚迪电子的口罩利润贡献。4月中旬以来,智能手机产业链在海外需求复苏预期下,迎来了估值修复行情。当前板块PE TTM(整体法)约27.3倍,比年初估值水平低5.9%,估值提升仍有一定的空间。个股上,我们维持推荐:舜宇光学科技(布局全面的光学龙头+长期成长性好)、小米集团(领先的智能硬件品牌+估值低)、比亚迪电子(结构件/组装龙头+口罩利润对冲主业)、丘钛科技(光学赛道优+业绩弹性好)。

4、风险提示

1)外部情势影响全球需求;

2)5G换机意愿不及预期;

3)宏观经济下行。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员