作者:中泰宏观梁中华 李俊

来源: 梁中华宏观研究

从2月份以来,美国股市和垃圾债市场大幅调整,疫情防控明显冲击经济。但和07年次贷危机不同的是,本次冲击并没有导致大范围的金融机构破产倒闭,也就是说,美国并没有发生金融危机。原因何在?我们认为,金融机构要不要对负债端刚兑,是会不会发生金融危机的关键。

摘要

1、经济的大危机:财富缩水、收入减少。美国居民资产中近50%为股票和房地产,此次股市大跌或造成居民财富缩水5.1万亿美元,接近08金融危机时的一半。财富的缩水或造成居民消费减少1.4万亿美元,加之疫情持续冲击下企业和门店大面积关停,失业率可能会上升至20%以上,也会导致居民收入和消费的受损。考虑到失业加剧和财富的大幅缩水,美国经济陷入衰退可以说是确定性的。

2、金融为何没危机?要不要刚兑是关键。金融机构要不要对负债端进行刚兑是会不会出现金融危机的关键,这也是银行类和非银类金融机构最大的本质区别。07年次贷危机发生时,银行类金融机构深陷其中,是发生金融危机的关键。而本轮美国出现问题的底层资产是股票和垃圾债,这些资产的主要持有人是资管类金融机构,不需要对负债端进行刚兑,因此引发金融危机的可能性不大。同时,从各类金融机构杠杆情况来看,当前美国金融体系要比08年时稳健得多。

3、也要警惕经济衰退的“连锁反应”。今年1季度美国企业降级比例飙升至90%,接近经济危机时期,其中75%的降级发生在3月份,随着经济的停摆,预计有更多的企业被降级,企业违约风险在上升。同时,在疫情影响下,4月商业抵押贷款逾期还款率、家庭抵押贷款逾期还款率以及房租违约率均大幅上升。此外,疫情对房屋销售活动和居民购买力都造成了一定的冲击,如果未来需求持续走低,房价下跌,抵押品价值缩水,带来的连锁问题会更多。

1

经济的大危机:财富缩水、收入减少

美国居民资产中,有将近50%为股票和房地产。在08年金融危机时期,股市和房地产的崩溃导致居民财富大幅缩水。自2007年3季度至2009年1季度期间,居民财富缩水了11万亿美元,其中股票资产缩水9万亿美元。尽管美国房价下跌到2011年中旬才结束,但股市开启了10年牛市行情,抵消了房地产对居民财富的部分拖累。

本轮美国居民财富已经缩水了大概5.1万亿美元。受原油纠纷和新冠疫情冲击,美股自2月19日开始下跌,今年道琼斯工业平均指数和标普500指数平均跌幅达到15%。考虑到2019年第4季度居民的股票资产为34.2万亿美元,股市大跌或造成居民财富缩水5.1万亿美元,接近08年金融危机时的一半。

美国居民财富缩水或造成消费减少1.4万亿美元。根据生命周期假设,居民消费行为受到预期收入和财富水平的影响,一旦居民财富大幅缩水,势必会影响到消费。根据Fredj Jawadi等(2014)测算,居民消费支出对金融资产的弹性为0.28,即金融资产每减少1美元,消费支出将减少0.28美元。因此,美国居民财富的减少将造成消费支出减少1.4万亿美元。

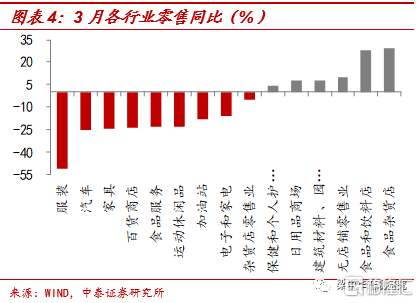

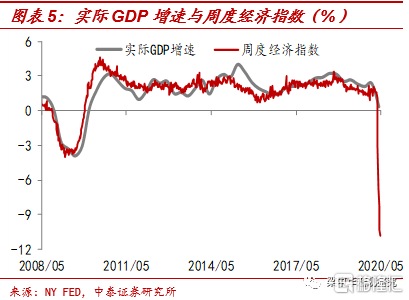

消费占美国GDP的比重一直在7成左右,是美国经济增长的主要驱动力。再加上新冠疫情持续冲击,企业和门店大面积关停,失业率可能会上升至20%以上,居民收入和消费也会大幅受损。3月零售销售环比下跌8.7%,创有数据以来最大跌幅,同比跌幅也为次贷危机以来新低,尤其是服务类消费受损最为严重。考虑到失业加剧和居民财富的大幅缩水,美国经济陷入衰退可以说是确定性的。

2

金融为何没危机?要不要刚兑是关键

经济这么差、股市和垃圾债跌这么多,美国的金融机构为何没有像08年那样,出现大规模破产倒闭,形成金融危机呢?

金融机构要不要对负债端进行刚兑,是会不会出现金融危机的关键。金融机构拿了客户的钱去投资,如果投资亏损的话,要看亏损是由谁来承担。如果金融机构对客户承诺保本,也就是进行刚兑,那么金融机构就要自己承担亏损,资本金被消耗,就可能出现破产倒闭,导致金融危机。如果金融机构对客户不承诺保本,亏损就由客户自己承担,金融机构的资本金没有损失,发生金融危机的可能性就不大。

要不要对负债端进行刚兑,是银行类金融机构和非银类金融机构最大的本质区别。如果居民把钱存入银行,银行拿着存款去放贷款、或者去投资,如果出现亏损的话,银行需要承担投资损失,对居民的存款进行刚兑。

但是如果居民把钱交给资产管理类的金融公司,资管公司拿去投资股票等资产,如果股票出现亏损的话,资管公司是不需要承担损失的,损失都由居民自己承担。

所以在07年次贷危机发生时,银行类金融机构是深陷其中的,这也是当时发生金融危机的关键。房价大跌,银行投资的房贷等相关资产出现严重亏损,而负债端又要对存款进行刚兑,银行只能自己承担损失,资本金被严重消耗,出现破产倒闭。根据FDIC统计,08-10年美国累计倒闭了300多家银行,仅次于89年银行业危机时期。

而本轮美国出现问题的底层资产是股票和垃圾债市场,这些资产的主要买家是资产管理类的金融机构。从美股投资结构来看,家庭持有份额最高,此外,40%以上被共同基金、养老金、ETF以及保险等非银机构持有;而从美国公司债投资结构来看,同样如此,50%以上被保险、共同基金、ETF等非银机构持有,银行持有份额不到6%。

而这些资产管理类的非银金融机构,是不需要对负债端进行刚兑的。也就是说美股虽然跌了很多,但这些亏损主要是由委托人来承担的,并不需要基金公司来承担,基金公司的资本金就不会出现损失,破产倒闭的风险就比较小。

所以仅仅美股和垃圾债下跌,引发美国发生金融危机的可能性就不大。

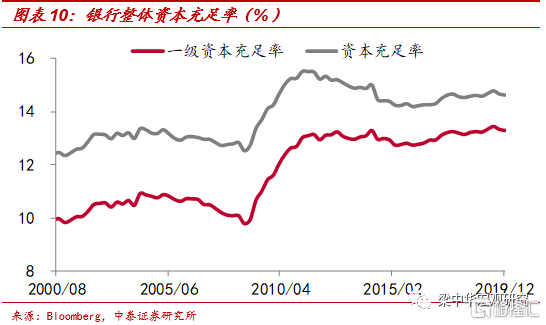

从各类金融机构的杠杆情况来看,当前美国金融体系也要比08年时要稳健得多。银行类金融机构的资本充足率,远高于监管要求的最低水平,一级资本充足率和核心一级资本充足率均较08年金融危机时大幅提升30%左右。截止2019年6月,银行持有杠杆贷款及相关产品(“有毒资产”)的比重仅7%左右,风险暴露程度较低。

美国证券公司的杠杆率处于历史低位,保险公司杠杆率则分化明显。截止2019年2季度,证券经纪商的杠杆率仅15.9%,较08年高点下降了56%,近期相对稳定,处于历史低位,抵御风险能力强。人寿保险和财产损失保险公司则分化明显,财产保险公司的杠杆率水平仅3%,较08年下降了一半;但人寿保险公司杠杆率在近期不断上升,是一个潜在的风险点。

3

也要警惕经济衰退的“连锁反应”

但是近期的一些高频指标显示的风险,也值得我们持续关注。

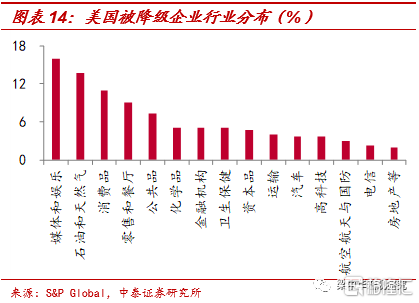

根据标普全球统计,2020年1季度美国有超过300家企业被降级,占总评级调整的比例高达90%,仅次于01年和09年,其中75%的降级发生在3月份。50%左右被降级的企业属于媒体和娱乐、石油和天然气、消费品以及零售和餐厅等行业。随着经济的停摆,预计有更多的企业被降级,企业违约风险在上升。

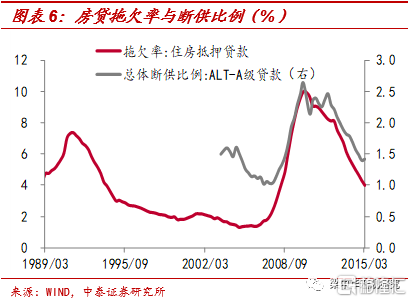

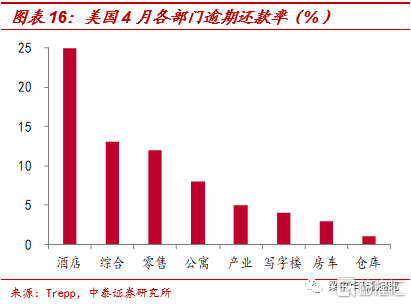

商业贷款逾期还款率大幅上行。据Trepp数据显示,美国4月商业抵押贷款逾期还款率大幅上行至10%,较3月上升了6个百分点。分行业来看,服务类行业最为严重,酒店逾期还款率高达25%,零售业逾期还款率也超过10%。

居民债务违约增加。根据美国抵押贷款银行家协会(MBA)数据,在3月2日至16日期间,申请延期还款数量增加了1270%,在3月16日至3月30日期间又增加了1896%。同时,该数据显示,截止4月26日,抵押贷款逾期还款率已经从3月2日的0.25%大幅飙升至7.54%。

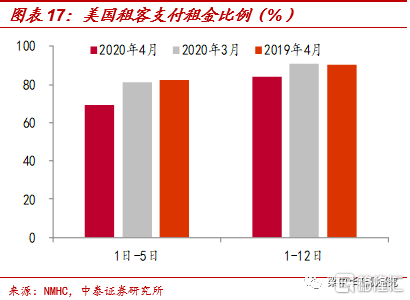

房租违约率也在大幅上升。美国NMHC数据显示,4月前5日房租违约率高达30%,尽管到月中有所下滑,但违约率仍接近20%,较3月同期上升近10个百分点。

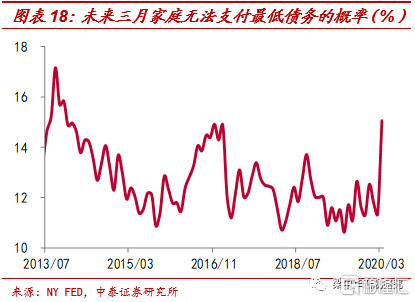

租房群体未来风险会更大,因为租房群体中有财务负担(即30%的收入用于住房支出)的比例接近50%,疫情冲击使得这类群体违约风险更大。据纽约联储调查,家庭在未来三月债务违约的可能性大幅上行,接近13年高点,尤其40-60岁之间的人群提升最为明显。

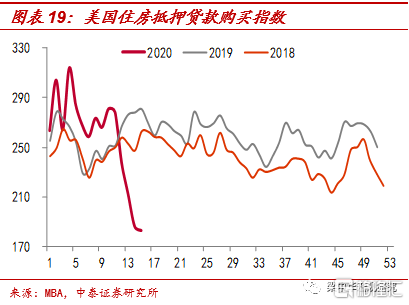

同时,3月以来美国抵押贷款再融资申请激增,数值接近去年同期的3倍,而购房市场却冷清,抵押贷款购买指数创2015年来的新低;截止4月10日,美国房屋销售合同签约量周度同比下跌54%,较1-2月平均增速下滑了60多个百分点。

可见,疫情对房屋销售活动和居民购买力都造成了一定的冲击。如果未来需求持续走低,美国房地产市场也将面临下行压力,而房价一旦下跌,抵押品价值缩水,带来的连锁问题会更多。

总结来说,仅仅股市和垃圾债市场的下跌,并不会直接导致美国发生金融机构的危机。在美联储一系列操作下,市场的流动性危机也早已大幅缓解。但是美国经济的衰退是确定性的,居民收入减少,企业面临破产倒闭的风险,这些都可能威胁到银行类金融机构的稳健性,需要保持警惕。

风险提示:疫情扩散,贸易问题,经济下行。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员