作者:何立中

来源: 学恒的海外观察

报告摘要

从产业链的角度看,行业的商业模式主要有全球化与去全球化之分。全球化是将产业链分成若干环节,由若干个主体合作而成;“去全球化”是将产业链的若干环节整合到一起。行业的商业模式变化最大的当属半导体和互联网:

1、半导体——全球化分工商业模式:产业链分割,从什么都做(IDM)到只做某一环节,是全球化分工模式。

2、互联网——“去全球化”商业模式:产业链整合,先获得用户再做很多变现业务,是一种“去全球化”模式。

半导体过去商业模式——产业链分工

半导体产业链分工模式最大的创新是制造环节独立,出现代工模式。这是众多芯片设计厂商能够轻资产运转的最大的必要条件。全球化分工模式下出现代工龙头台积电、Fabless龙头博通、光刻机龙头ASML、EDA软件龙头Synopsys、IP龙头ARM。

全球化产业链分工模式存在的逻辑

半导体商业模式主旋律是“分”,互联网商业模式主旋律是“合”,二者不同的主要原因:

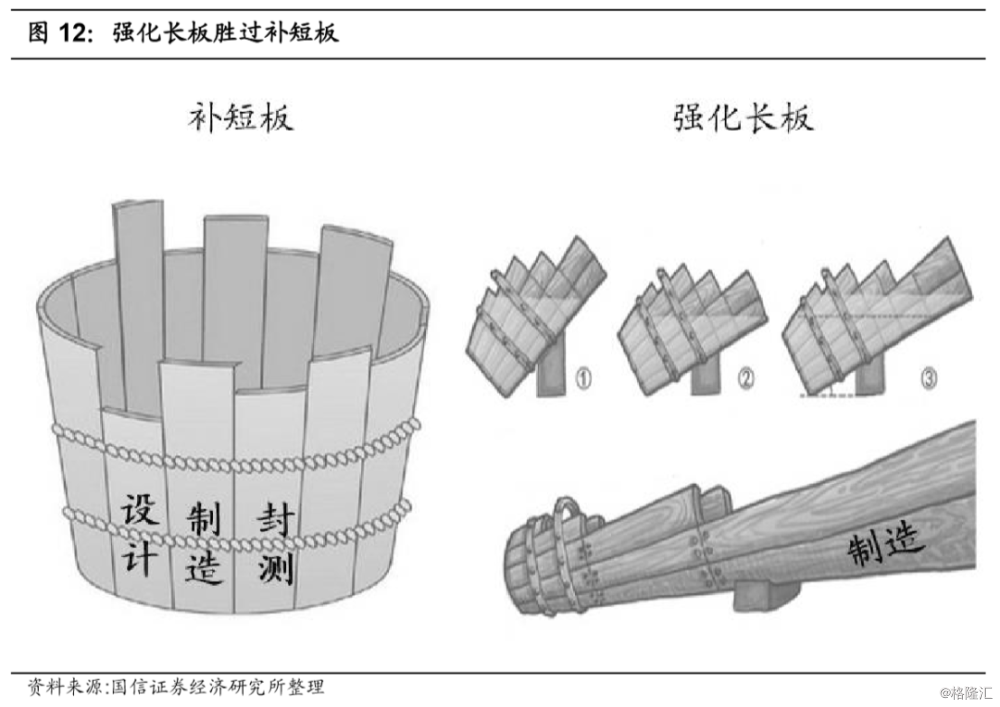

1、半导体技术创新迭代向上,补短板不如做长板。原子弹的爆炸原理永远不变,而半导体每18个月都有新变化,技术周期向上的产业适合做产业链切割分工。

2、行业具有巨额资本投资壁垒,例如台积电一年资本开支150亿美元是中芯国际收入的5倍。

3、生产过程流水线化标准化,一个代工厂可以服务多个芯片设计公司。

4、规模生产化降低成本,手机SOC等逻辑电路出货量大适合代工模式。功率器件单产品出货量小,大部分是IDM模式。

5、聚焦专业化达到内外正反馈,自身技术提升和客户认可度提高。

半导体未来商业模式要“去全球化”——局部整合

设计、制造的产业链大分工模式依旧存在,但是,下游应用的复杂化、智能化需求倒逼芯片供应商开始局部整合:

1、单芯片向组合芯片发展,同时实现原来2种芯片的优势,例如读写速度和大容量。

2、出售产品模式不再能满足下游应用的复杂化,下游客户需要一站式系统解决方案商。

3、芯片上加载软件,软件作为附加值与芯片一起出售。更一步实现算法定义芯片,将算法映射到芯片的器件层面。

4、寻找下游厂商的“陪练”,无论是国产化替代,还是上述三种新模式,都需要下游客户支持、愿意用、敢于“吃第一口”,帮助芯片设计商迭代优化产品。

投资建议:【港股范围内】从供给角度推荐既是现在的龙头也是未来的龙头

半导体制造是大投入、长期积累的产业,成立20年的中芯国际、成立15年的华虹半导体已经在先进工艺和特色工艺领域有巨额资本投入和大量经验积累,是现在的龙头也是未来的龙头。2020年是半导体制造的大年,继续推荐:中芯国际、华虹半导体。

投资风险

半导体制造是重资产行业,折旧大。贸易战加剧导致无法购买设备。

投资摘要

我们忙于预测公司的季度业绩、短期技术创新,但也总是错过、或拿不住好公司。原因是对公司的生意没有深度理解,只有理解了公司的商业模式,才能不被短期的波动困扰。看懂商业模式,才能安心重仓持有。

前一篇商业模式报告,我们从地区/国家的角度讨论科技商业模式的不同。本篇报告我们讨论半导体行业的商业模式。

关键结论

一、 产业链的专业分工促进了半导体的发展。

二、 半导体商业模式主旋律是“分”,互联网商业模式主旋律是“合”,二者不同的主要原因:

1. 半导体技术创新迭代向上,补短板不如做长板。原子弹的爆炸原理永远不变,而半导体每18个月都有新变化,技术周期向上的产业适合做产业链切割分工。

2. 行业具有巨额资本投资壁垒,例如台积电一年资本开支150亿美元是中芯国际收入的5倍。

3. 生产过程流水线化标准化,一个代工厂可以服务多个芯片设计公司。

4. 规模生产化降低成本,手机SOC等逻辑电路出货量大适合代工模式。功率器件单产品出货量小,大部分是IDM模式。

5. 聚焦专业化达到内外正反馈,自身技术提升和客户认可度提高。

三、 设计、制造的产业链大分工模式依旧存在,但是,下游应用的复杂化、智能化需求倒逼设计端开始局部整合:

1. 单芯片向组合芯片发展,同时实现原来2种芯片的优势,例如读写速度和大容量。

2. 单一功能不再能满足下游应用的复杂化,下游客户需要一站式系统解决方案商。

3. 软硬件结合,软件作为附加值与芯片一起出售。更一步实现算法定义芯片,将算法映射到芯片的晶体管层面。

4. 寻找下游厂商的“陪练”,无论是国产化替代,还是上述三种新模式,都需要下游客户支持愿意用、敢于“吃第一口”,帮助芯片设计商迭代优化产品。

投资建议

我们现在不确定哪些芯片设计公司会崛起,但是我们知道国内芯片设计公司肯定要崛起,只要国内芯片设计公司能崛起,国内的半导体代工制造肯定会受益。我们从供给的角度推荐中芯国际、华虹半导体。

产业属性决定,现在的龙头也是未来的龙头。半导体制造是大投入、长期积累的产业,成立20年的中芯国际、成立15年的华虹半导体已经在先进工艺和特色工艺领域有巨额资本投入和大量经验积累。中芯国际是中国大陆先进工艺的龙头、华虹半导体是特色工艺龙头,现在的龙头也是未来的龙头。

我们继续推荐中芯国际、华虹半导体。

1

科技商业模式的分与合

我们疲于预测公司的季度业绩、短期技术创新,也总是错过、把握不住好公司。原因是对公司的生意没有深度理解,只有理解了公司的商业模式,才能不被短期的波动困扰。看懂商业模式,才能安心重仓持有。

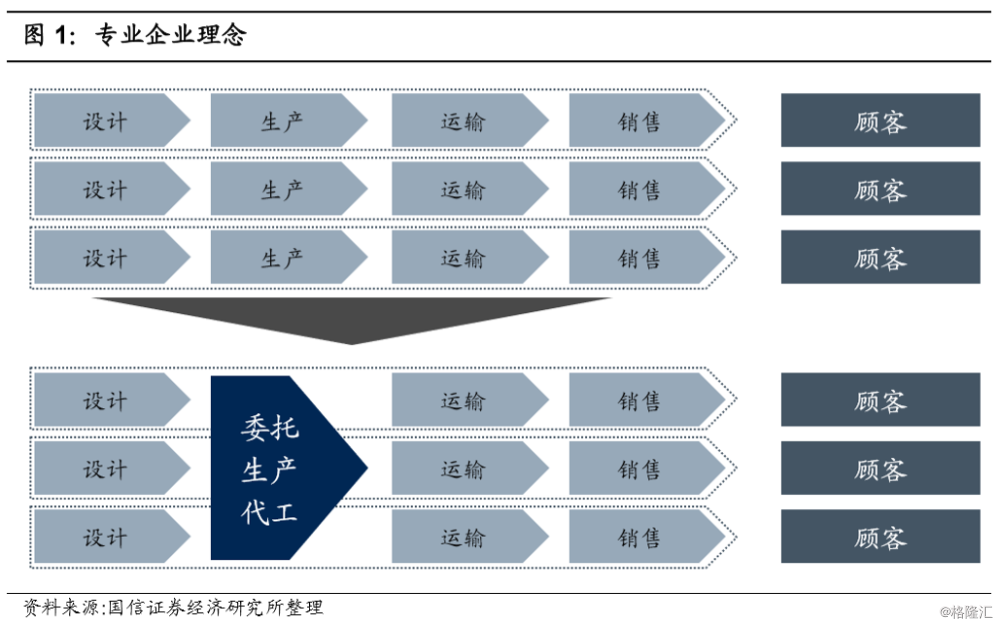

公司之间、行业之间,商业模式不同。从产业链的角度看,行业的商业模式主要有分与合之分。分,是将产业链分成若干环节,由若干个主体合作而成;合,是将产业链的若干环节合到一起,垂直整合。

行业的商业模式变化最大的当属半导体和互联网:

半导体商业模式的大变化是产业链分割,从什么都做到只做某一环节。

互联网商业模式的大变化是产业链整合,先获得用户再做很多变现业务。

2

半导体过去的商业模式——专业分工

什么是专业企业

专注于价值链中的某一功能,通过这个功能可以获得压倒性的大规模优势,规模增大,就可以获得更多的经验,从而带来良性循环。

科技领域专业分工最被大众认知的是苹果手机的全球分工,而把分工表现得最淋漓尽致的是半导体产业。

半导体产业链切割分工

半导体从一个晶体管起步,渗透到生活的方方面面,半导体产业的分工扩张带来商业模式的演进。在科技产业中,整个生态变得越来越复杂。在早期,一个终端产品,由一家公司全部做,后来开始分工。

20世纪60年代,德州仪器和IBM生产芯片、计算器都是垂直整合,德州仪器既要设计算器芯片、也要制造芯片、还要做加载计算器上的软件,最后还要做销售,把计算器制造出来卖给用户。

自从1958年美国的德州仪器发明集成电路以来,世界集成电路产业为适应技术的发展和市场的需求逐步经历了从20世纪70年代半导体行业普遍采用上中下游的垂直整合封闭式生产体系阶段,到现在的半导体行业分工不断细化,逐步形成了设计业、制造业、封装测试业相互独立的局面,其中设计业是集成电路三个子行业中知识技术密集度最高的,也是能够带动下游制造业和封测行业发展的关键产业。

这种产业链分工也催生一个地区的半导体产业发展。中国台湾电子业的起飞,就是在复杂的产业链中有很清晰的分工,最典型的是半导体产业,把非常复杂的产业链切割成很多块,然后逐个击破,在细分领域做到顶尖。

在上述半导体产业链切割分工趋势下,各个环节都有龙头公司诞生,越早聚焦某一领域的公司利润规模越大,利润越大越有资本投入研发,技术壁垒越强大,到现在成为无法超越的细分龙头。

3

产业链的专业分工促进了半导体发展

台积电代工模式:行到水穷处,坐看云起时

20世纪80年代,芯片产业进入成熟期,竞争格局相对稳定,芯片公司模式都是清一色的IDM模式。中国台湾为了进军半导体产业,只能选择产业链中的一个环节突破,在这种大背景下,台积电首创半导体代工模式,只做制造。

半导体代工模式背后的逻辑:

商业逻辑——不是每一家芯片设计公司都有能力自建产线。20世纪80年代,小公司想自己设计芯片,但是没有能力生产芯片(流片)。

技术逻辑——因为芯片设计只需要了解所用晶体管器件的伏安特性即可,所以芯片设计商可以按照制造商提供的器件伏安特性和布线规则设计电路。

台积电成立于1987年,全球第一家专注于代工的集成电路制造企业,也是晶圆代工模式的首创者。历经30多年的发展,台积电在晶圆代工领域市场份额超过 50%,成为全球最大的晶圆代工企业。

台积电的先进工艺在稳步贡献收入,截至2019年Q4,7nm及以下的工艺贡献收入达到35%,65nm以上的成熟工艺贡献收入逐渐减少至2019Q4的22%。

由于台积专注半导体代工,先进工艺领先同行很多,公司在市场份额也是遥遥领先。台积电市场芬恩超过50%,是第二名三星的3倍以上,是第三名格罗方德的6倍以上,是第四名联电的7倍以上,是中芯国际的11倍以上。

台积的代工模式在过去很成功,未来只要半导体工艺还在往前发展,台积电就能保持领先优势。具体原因我们后文会分析。

营业不佳倒逼ARM改为IP模式

随着设计和制造从IDM模式中独立出来,市场出现很多设计公司,这些设计公司设计不同的芯片,会用到相同的模块,这时候出售IP的模式就出现了。

由于摩托罗拉的芯片太慢太贵,且无法获得英特尔的芯片的设计资料,ARM的创始人自己设计CPU用于计算机——ARM(Acorn RISC Machine)。后来,由于ARM业务一度很不景气、导致公司资金紧张,ARM放弃出售芯片模式,改出售芯片设计方案的轻资产模式,也就是现在的卖IP。

ARM授权模式:PoP IP、IP Core、BoC(Built on Cortex license)、Architectural。授权等级和费用、可定制的深度依次提高,开发难度也依次提高。

ARM这种出售IP为主的模式,是轻资产的软件性质的半导体公司,毛利率超过半导体产业链中所有的公司。正因为如此好的商业模式,所以被日本的孙正义的软银320亿美元私有化。

电路设计复杂&工程师缺乏,EDA软件为此而生

从20世纪70年代开始,EDA 软件工具成为半导体行业急剧发展的关键因素。EDA是设计电子芯片必需的软件,包括IC 电路设计、设计布线、验证和仿真,测试等所有方面。EDA软件是 IC设计最上游、最高端的产业。有了设计软件,芯片设计公司就能够快速设计、迭代芯片。

日益复杂的集成电路和电子系统,加上合格的集成电路工程师稀缺,创造了 EDA 软件的需求。使用 EDA 软件,一是可以缩短上市时间和产品设计和开发成本;二是促进设计可靠、高速、高密度的集成电路。

EDA软件是工业化软件,壁垒不仅在于软件算法、模型,还需要与国际上的主流foundry厂合作,让foundry提供各种支持。与代工厂合作的壁垒很高,对于foundry厂来说,需要投入相当大的资源和成本,没有动力去培养新的EDA合作伙伴。

因为,对foundry来说,培养新的EDA合作伙伴,需要投入更多的资源,但是更多和EDA合作并不能带来增量收入。

从EDA行业龙头发展历程看,EDA行业是厚积薄发的生意,需要很长的前期积累。Synopsys和cadence两大巨头为了维持行业地位和紧跟技术发展,他们的研发费用分别高达35%、40%+。Synopsys在1986年成立,至今33年的历史,才取得31亿美元的收入(2018年)。Cadence在1988年成立,至今有31年的历史才取得21亿美元的收入(2018年)。

如果有新进入者首先需要经历无收入的巨额投入和有收入的亏损阶段,从企业经营的角度看,没有动力新进EDA行业,除非不能使用现有EDA厂商的产品。

Synopsys和Cadence的独特的商业模式,每年高昂研发费用,保持行业垄断地位,EDA行业存在高度垄断,前3家EDA公司(Synopsys、Cadence、Mentor)客户提供完整的前后端技术方案,垄断了芯片设计95%以上的市场。

芯片设计公司有条件专注研发芯片

有人提供芯片设计软件、有人专门代工制造、有人专门提供芯片设计IP,在半导体产业链分工的大背景下,运营一家芯片设计公司的难度就降低很多。

高通、博通、海思、以及国内的众多fabless芯片设计公司都是受益于半导体产业分工。

Fabless设计公司前期只承担员工费用、流片费用,只要有芯片产品可以大规模出货,前期的费用都可以分摊,到时候芯片设计公司可以看作“印钞厂”,只需要向代工厂下单并支付代工费用。成功的芯片设计公司和软件公司很相似,当然,芯片设计公司的边际成本不能像软件公司一样降低到0。

4

分工模式存在的条件

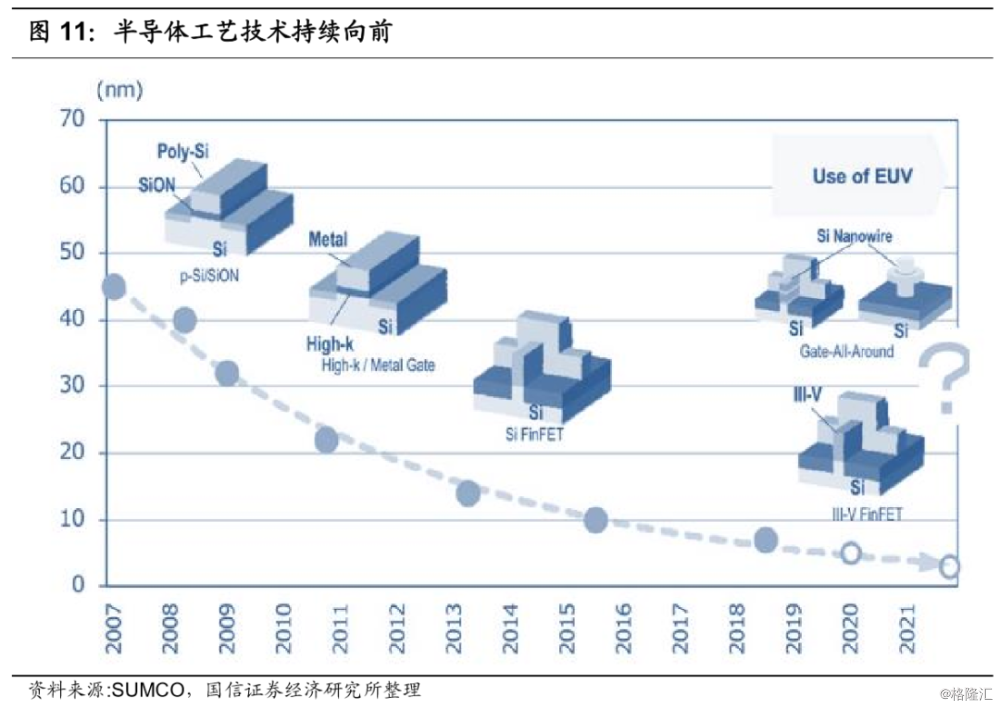

半导体产业切割分工的商业模式存在的条件是:技术持续创新和巨额资本开支。

技术迭代向上,补短板不如做长板

全球科技产业的技术壁垒最强的,就是半导体产业。半导体以外的科技产业都是基于半导体产业的,技术壁垒并不高,全球能够造出原子弹的国家,也不能保证在半导体领域有成就。

半导体和原子弹不同的地方在于,原子弹的爆炸原理永远不变,而半导体在摩尔定律的推动下,每18个月都有新变化,这类技术周期向上的产业适合做产业链切割分工。

所以,在技术迭代向上的产业中,从产业链中独立出来,只聚焦某一细分领域,随着时间的推移,技术壁垒是越来越强的。也就是补短板不如做长板,用有限的资源去发展长板强过补短板。

以半导体制造为例,领先者是台积电,已经规划3nm,7nm节点能够量产只有台积电和三星。10nm积电只有台积电、三星、英特尔三家。格罗方德、联电已经放弃14nm以下制程的研发,目前看,还有中芯国际会追随台积电的先进制程继续走下去。

英特尔作为CPU的龙头,一直实践IDM模式,但是自从2014年14nm量产6年之后的2020年才正式量产10nm。

而英特尔的竞争对手AMD,在2008年就将自己的制造部门格罗方德剥离,近几年采用台积电代工,在CPU领域开始加速追赶英特尔,市场占有率提升。

根据微博大V消息,Intel将从2021开始大规模使用台积电的6nm工艺,预计2022年使用台积电的3nm foundry。

巨额资本投资壁垒

要确保在技术周期持续向上的发展中,保持领先地位,需要有巨额资本开支支持。上面我们提到的英特尔从14nm到10nm经过六年时间,落后台积电至少三年时间。

从资本开支角度看,2019年台积电资本开支154亿美元,英特尔162亿美元。看上去英特尔资本开支比台积电多,但是英特尔是IDM模式,产品设计CPU、DRAM、FPGA等,162亿美元的资本开支分摊到工艺开发就很少了,而台积电154亿美元都用在工艺开发。

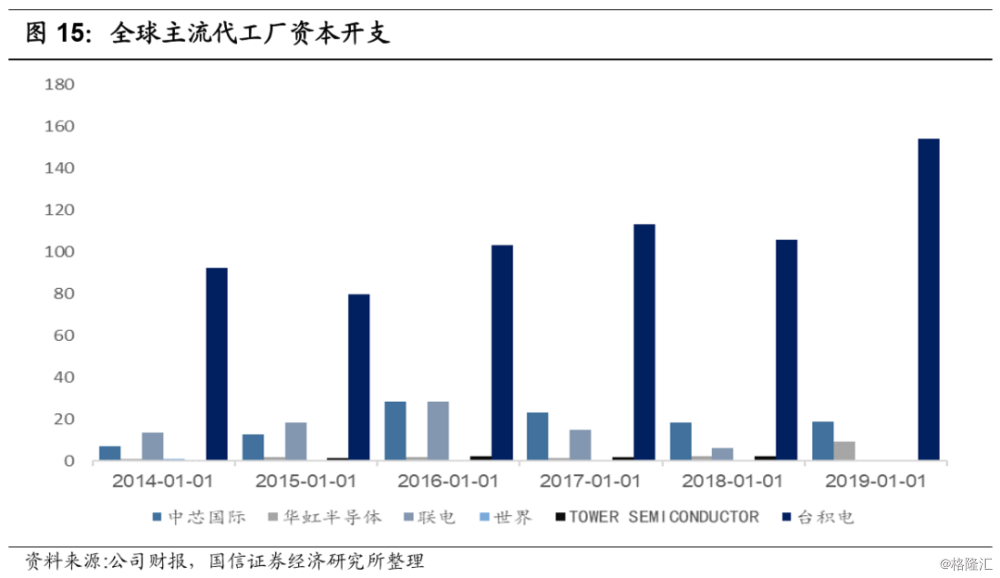

以全球半导体代工厂资本开支为例,2019年台积电资本支出154亿美元,远远超过其它半导体代工厂的收入,台积电资本支出分别是中芯国际收入的5倍、华虹半导体收入的16倍、联电收入的3倍、世界先进收入的1倍,高塔半导体收入的12倍。

聚焦专业化达到内外正反馈

聚焦某一环节可以形成内外部的正反馈,内部正反馈:自身能力提升——吸引客户,增加业务——促进生产技术水平提升。

外部正反馈:客户增加——市场影响力提升——客户接受程度提升——吸引更多客户。

生产过程流水线化标准化

生产流水线1913年诞生,并在其后的10年时间里迅速席卷世界各地。流水线的快速崛起,加速推动了工业全球化的步伐。每个国家、每个行业的繁荣背后,都有流水线的身影,汽车、半导体产业都受益于流水线。

半导体生产线是指生产工艺所需的洁净室和生产辅助厂房等各类建筑,以及晶圆工艺和封装测试工艺所需的设备,包含超纯水、电力、钝化气体、化学品等相关供应的中央供应系统,以及废水、废气等相关有害物质的处理系统等,组成的生产集成电路产品所需要的整体智能制造环境。

1960年,洛尔和卡斯泰拉尼法,发明了光刻机工艺,使得集成电路可以发规模批量生产制造。此后,众多生产技术的改进让集成电路工艺设备全面自动化,例如:1964年,集成电路平面工艺技术、1963年CMOS电路、1968年多晶硅替代铝作为栅极材料、1975年离子注入掺杂技术。

伴随着生产技术改进,很多新式设备推向市场。国际半导体设备企业从20世纪60年代开始,经过50多年的发展,由全盛时期的数百家,通过并购整合等缩减至目前式数十家,其中排名前十的企业占据了80%的市场份额。

这种集中度提升的好处是,各家设备厂商设备的参数规格趋于相同,有利于晶圆厂生产线的扩张、有利于晶圆厂面向各种不同的芯片设计客户。

规模化生产降低成本

专业化分工之所以可以存在,并且赚取巨额利润,是因为大规模生产使成本降低。如果是大规模生产某一产品,该产品肯定是批量生产,只要该产品能够大规模出货,就可以拥有成本优势。同样的投资,只投其中一个环节,比投资所有的环节更能具有成本优势,也能获得更大利润。

半导体制造中最适合大规模生产的是出货量较大的逻辑电路,所以半导体代工领域有台积电,逻辑电路的设计领域有高通、博通、海思等只做设计的fabless厂商。

而功率器件的定制化程度较高,单个芯片的出货量没有逻辑芯片大,所以,市场上主流的功率器件厂商都是IDM模式,例如功率器件龙头英飞凌。

从这一点也看出,产品的特征决定了商业模式,想要做大功率器件,最好的商业模式是IDM。

5

半导体未来的商业模式——局部整合

总体分工局部整合

设计、制造的产业链大分工模式依旧存在,但是,下游应用的复杂化、智能化需求倒逼设计端开始局部整合。

单芯片向组合芯片发展,同时实现原来2种芯片的优势,例如读写速度和大容量。

产品模式不再能满足下游应用的复杂化,下游客户需要一站式系统解决方案商。

软硬件结合,软件作为附加值与芯片一起出售。更一步实现算法定义芯片,将算法映射到芯片的晶体管层面。

寻找下游厂商的“陪练”,无论是国产化替代,还是上述三种新模式,都需要下游客户支持、愿意用、敢于“吃第一口”,帮助芯片设计商迭代优化。

向组合芯片模式发展

在同一个应用场景下,不同的芯片有自己的优劣势,受到设计和制造能力限制,过去的解决方案是折中。随着设计能力、制造、封装能力提升,可以用1个“组合芯片”发挥多个芯片的优势。

案例一:

存储器NORFlash的读取速度快、但是写入慢;而SRAM写入速度快。二者结合就能实现读写速度都很快的期望。美国芯片设计公司Adesto的创新产品DataFlash=NOR Flash+2个SRAM,满足读写速度都快,适合大量物联网终端应用场景。

案例二:

物联网对MCU提出了重新定义的需求,基于传统MCU需要添加越来越多的外围器件才能满足这些新的产品需求。

垂直领域呈现类似的“MCU+特定功能”的需求举例如下:

提升运放和ADC精度、降低低功耗来延长电池寿命。

各种无线连接需要MCU兼顾Wireless功能。

增加语音/文字的智能识别,替代专用芯片。

在国产MCU竞争加剧、欧美品牌MCU具有绝对优势的情形下,“MCU+特定功能”成为各家厂商突围的手段,也是国产MCU弯道超车的机会。

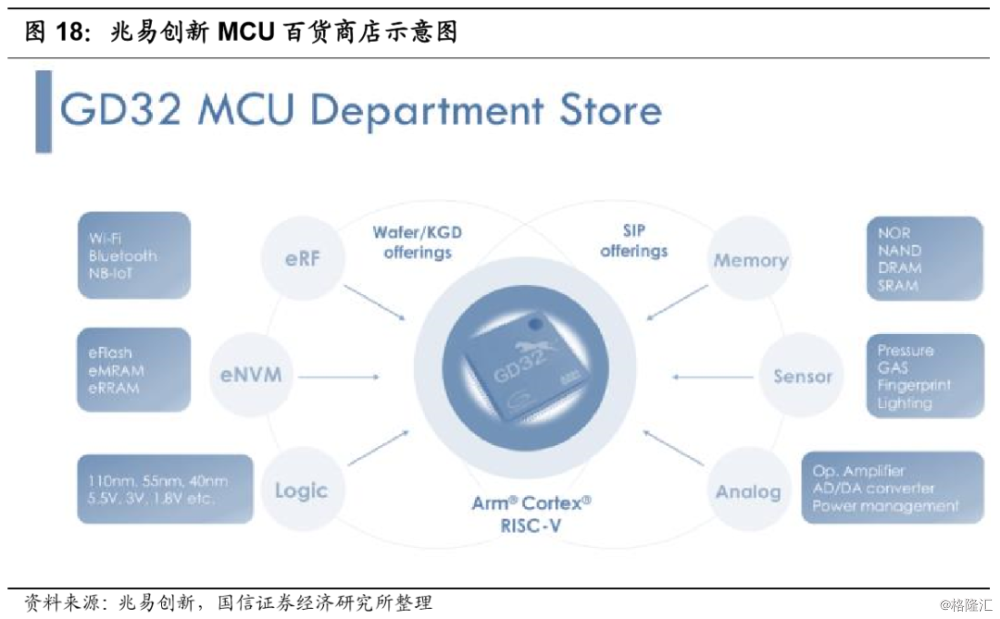

兆易创新的“MCU百货商店”是在MCU内部集成嵌入式的射频模块,含无线连接的射频单元,以及各种存储器(eFlash、eMRAM和eRRAM)。

产品厂商向系统方案商转变

单芯片向组合芯片发展,是初级阶段,有能力的厂商已经开始向解决方案厂商转变。这种转变的原因:从需求端看,芯片作用不再仅限于单一计算和控制,而是需要处理一件事。从供给端看,已经在某一领域“功成名就”的芯片设计厂商需要扩大利润范围。

案例一:全球MCU第三大供应商Microchip的“解决方案”模式较前面的“组合芯片”模式更进一步。

Microchip从2008年至今共完成18笔收购,随着2016年收购Atmel、2018年收购美高森美后,Microchip正式开启专注于嵌入式解决方案Microchip 2.0战略。Microchip目的是通过整体系统解决方案,打造更适合客户的嵌入式系统。

为什么国内的MCU厂商不能跳过“组合芯片”模式,一步到位Microchip的解决方案商?

关键在于,Microchip能够提供程序开发工具,使得设计人员可以基于Microchip的MCU方便快速地编写特定应用程序。工具包含汇编编程器、编译器、在线仿真、软件代码配置器、模拟器。而国内的芯片设计公司还处于Pin-to-Pin的简单替换,只是替换了竞争对手系统中的一个零部件。

案例二:全球汽车半导体龙头、MCU第二名的恩智浦,目标是打造安全的连接和基础设施解决方案。

恩智浦提供软件、参考设计、开发板等解决方案所需工具包。其中,软件包含:各类商用级软件、免费演示软件和代码示例。参考设计和系统解决方案,快速开始客户的产品设计,加速产品投产。评估和开发板帮助客户查找各种工具和资源,降低设计复杂度并节省时间。

恩智浦的工具包是国内芯片设计公司和全球其它中小型设计公司难以企及的。

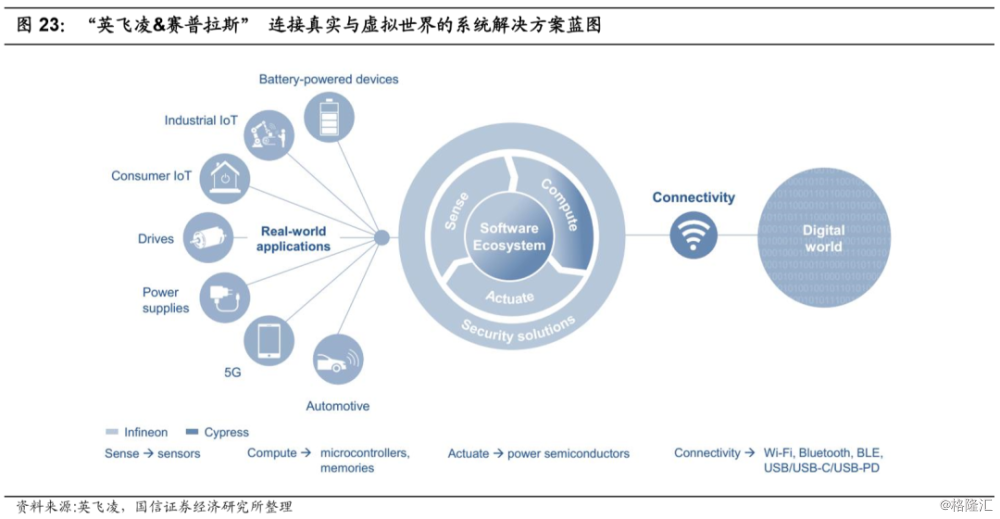

案例三:全球汽车半导体第二名、功率器件龙头英飞凌向系统解决方案转变。2019年6月,英飞凌宣布以90亿美元的价格收购赛普拉斯,两家公司的汽车电子业务都是强项,同时赛普拉斯的物联网业务可以对英飞凌形成补充。

赛普拉斯3.0战略目标市场是嵌入式系统解决方案,其增长速度要快于整个半导体行业:MCU,无线连接,模拟,USB和存储器产品以及使它们能够完美协作的软件的组合。

英飞凌收购赛普拉斯将加速其从器件制造商向系统解决方案提供商的转型,收购赛普拉斯后成为汽车半导体龙头。

芯片上加载软件,或算法定义芯片

科技产业发展前期,软硬件分工、界限很明确。随着科技的深入发展,系统的的视角成为不得不考虑的问题。

半导体产品到终端应用的架构是:芯片——硬件系统——软件系统——互联网应用。

一般情况下,开发一颗芯片,实现特定功能即可,由硬件系统和软件系统去调试,来面对复杂应用。随着进入人工智能时代,应用越来越复杂,对底层计算能力要求提升。仅仅在硬件系统上运行软件已经不满足要求,需要将软件算法下沉加载在芯片层面。

案例一:峰岹科技主业是电机驱动控制芯片研发设计,其模式是直流电刷芯片(MCU+电机驱动算法),算法和自己的芯片绑定,实现更省电、静音等。用户买直流电刷芯片,实际上也支付附加软件的价值。

案例二:各种“人工智能芯片”,本质是“软件定义芯片”或者“算法定义芯片”。

目前,实现人工神经网络算法的方法主要有两种:一是在现有冯诺依曼体系结构的数字计算机上用软件模拟来实现的软件方法。二是用全硬件实现,是芯片方法,这种方法就是“算法定义芯片”。

用软件模拟实现的人工神经网络具有灵活性强、使用方便、成本低等优点,但是软件模式大规模的神经网络需要大量的计算机集群。例如Google的深度学习系统Google Brain就是基于1000台16核的计算机,虽然其能力相当出众,但是能耗非常巨大。

神经网络的全硬件实现是采用微电子、光学等技术,将神经网络映射为物理实体。微电子技术具有高精度、抗噪声能力强、便于程序控制、实现技术成熟等特点,是实现神经网络最有效的办法。

开发与类人脑算法匹配的全新芯片架构,利用模拟电路、数字电路、模数混合电路和模拟软件对神经网络进行模拟实现。标志事件2014年8月,IBM的True North芯片,基于纯数字电路的脉冲神经网络芯片,具有54亿个晶体管,4096个处理核,每个核包含256个硬件神经元,总共可以模拟100万个神经元和2.56亿个突触。

寻找下游市场的“陪练”

无论是“组合芯片”、或“系统方案商”、还是“软件定义芯片”,最终的目的是获得合作伙伴、客户认可,能绑定下游的半导体公司才有未来。特别是在成熟发展的产业里面,寻找下游厂商的“陪练”的重要性更加突出。无论是国产化替代,还是上述三种新模式,都需要下游客户支持愿意用、敢于“吃第一口”,帮助芯片设计商迭代优化产品。

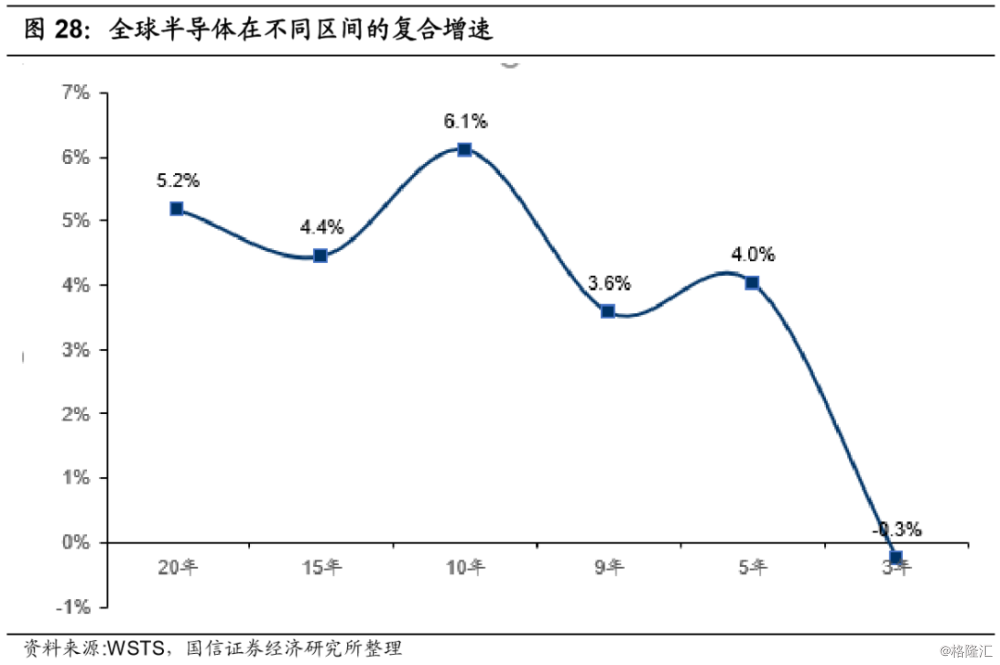

第一,半导体国产化是在成熟市场里抢别人的份额的过程,我们的国产化率提升,别人的海外市场就萎缩。自从1947年贝尔实验室的第一个集成电路(只有1个晶体管)发明以来,半导体已经有73年的发展历史,全球半导体产业已进入成熟稳定阶段,过去20年全球半导体销售额复合增速为5.2%。

并且区间越短复合增速越低,说明全球半导体市场增速趋于放缓。按照不同时间区间的复合增速看,过去20年、15年、10年、9年、5年、3年全球半导体销售额的CAGR分别为5.1%、4.4%、6.1%、3.6%、4%、-0.3%。

第二,需要有人当“陪练”。芯片之难,不仅是技术本身,更重要的是需要“陪练”的帮助来拓展市场。芯片不同于其它电子元器件,芯片的稳定性、可靠性是需要在实际使用中检验、再迭代优化。在芯片正式量产之前,需要有客户愿意吃“第一口”,也就是试用。

第三,复杂的高等级芯片,除了终端应用客户当“小白鼠”之外,还需要中间方案解决商的支持。国产芯片缺乏工程板卡级的支持,而英特尔等国外芯片企业对下游厂商板卡级有很多支持,把硬件设备驱动、缓存、系统总线、中断控制器和系统引导模块等打包支持。

在半导体发展历史中,芯片厂商的崛起都有下游厂商的鼎立相助。

芯片巨头英特尔在PC的成功和在手机的失败,都与下游厂商的绑定有关。在PC的成功是起源于英特尔在IBM个人电脑的巨大成功,在智能手机的失败是因为主动放弃苹果的手机芯片。

英特尔在PC的成功有2个绑定,一是在1981起步阶段绑定当时的电脑巨头IBM。二是在后期建立CPU生态绑定所有电脑厂商。

1981~1985绑定电脑龙头厂商。1980以前,以IBM为首的大部分电脑厂商都是自己设计CPU,英特尔是低端CPU市场。1981年IBM为了短平快地推出产品,首次采用英特尔的8086处理器。1985年英特尔推出兼容的80386,其它电脑厂商为了能和IBM电脑兼容,都采用英特尔的处理器,从此以后,英特尔在电脑CPU市场逐渐形成垄断地位。

1986~至今绑定大部分电脑品牌厂商。英特尔基于自己的CPU做电脑整机(此处的整机是面向ODM/OEM厂商的解决方案、参考样机,而不是面向消费者的终端产品),使得下游伙伴厂商不用花太多精力只需改动5%左右就能生产各种品牌的电脑。

以上逻辑在国内也有验证。海思手机SOC芯片的成功,是因为背后有华为手机让其练手。比亚迪微电子的成功,是因为比亚迪自身有MOSFET、IGBT的需求,比亚迪其它业务为微电子部门当“陪练”。

寒武纪的成也华为,败也华为,寒武纪的大客户变竞争对手的案例更能说明以上逻辑。根据寒武纪招股说明书,2018年的首要客户贡献了营收占比95.44%的公司A,在2019年落到了第4位,贡献比例也降到了14.34%。

招股书解释称,系初创期公司A得到授权,将寒武纪终端智能处理器IP集成于其旗舰智能手机芯片中并实现批量出货。由此推测,公司A是华为。

投资建议

我们现在不确定哪些芯片设计公司会崛起,但是我们知道国内芯片设计公司肯定要崛起,只要国内芯片设计公司能崛起,国内的半导体代工制造肯定会受益。我们从供给的角度推荐中芯国际、华虹半导体。

产业属性决定,现在的龙头也是未来的龙头。半导体制造是大投入、长期积累的产业,成立20年的中芯国际、成立15年的华虹半导体已经在先进工艺和特色工艺领域有巨额资本投入和大量经验积累。中芯国际是中国大陆先进工艺的龙头、华虹半导体是特色工艺龙头,现在的龙头也是未来的龙头。

行业投资风险

第一,重资产行业折旧影响利润。

第二,资本开支大,影响现金流。

第三,全球半导体代工领先者与国内代工厂的竞争。

第四,贸易战加剧,导致国内代工厂无法购买设备。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员