作者:赵建,西泽研究院院长

来源:西泽研究院

关于低利率、负利率与贫富分化之间的关系,一些年轻的分析师普遍解读为负利率是对富人征税,是财富从富人向穷人的转移,会降低贫富分化,可以说是一种“劫富济贫”的现象。

这种说法是个大大的误导:既对经济学理论一知半解,又对现实缺乏正确、全面的认知。

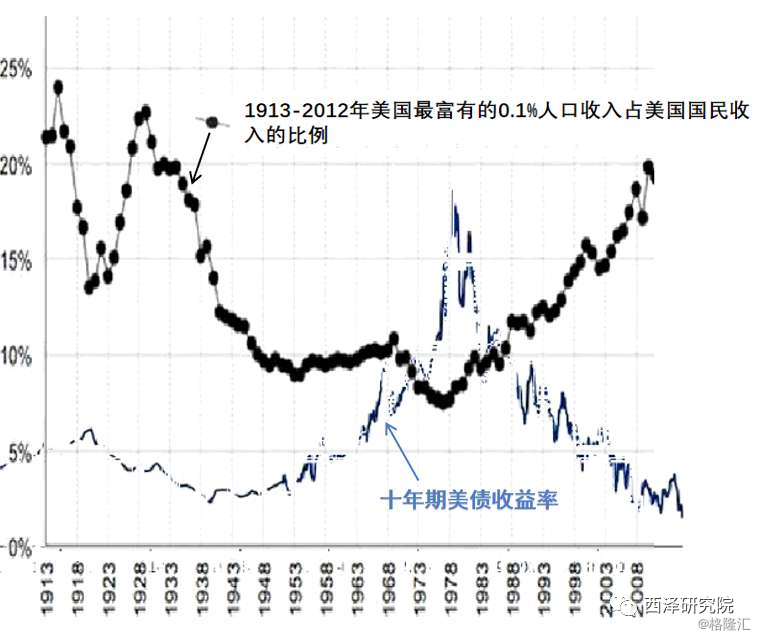

先不说逻辑,先用事实说话。下图是美国一百年利率走势和贫富分化的关系图。可以看到自二战以来,尤其是最近半个世纪,两者是非常明显的负相关。

美国利率走势与贫富分化高度负相关

制图:西泽研究院

当然你可能说这是个伪回归,下面我们就来讲讲逻辑。

首先问一点,富人是靠吃固定利息吗?

当然不是,富人靠的是资本利得,即利率走低后,金融资产价格升值的部分。与巨大的资产价格上涨相比,利息类资产的负利息(保管费)根本不值一提。因为:

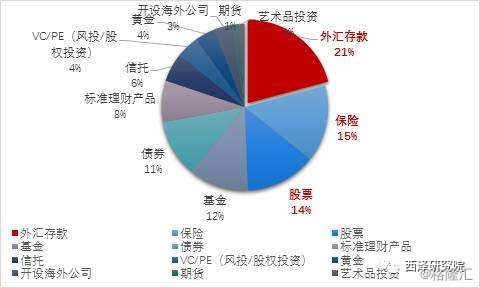

现金类资产在富人的资产占比中非常低!

当利率走低后,在富人的投资组合里,没有二级市场的现金类/存款类资产肯定会有损失,但房产类、权益类、基金类、信托类、艺术品另类资产等金融资产的价格上升的幅度更大。就算固定收益类,具有二级市场的债券,市场价格也会上涨(债券价格上涨)。

可以说与金融资产价格的上涨幅度相比,因为负利率造成的损失可以说几乎忽略不计。越是富人,现金和银行存款等依靠吃利息的资产占比越低。

这类似于恩格尔系数——食物类在消费中的占比,越是富人存款占比越低,越是穷人现金占比越高。

金融恩格尔系数=现金、固息类资产/总资产。

而穷人,投资渠道单一,大部分持有现金和银行存款。统计表明,美国工薪阶层持有现金/存款的比例高达44%——这显然不是分子现金类产品拥有过多,而是本身就没有多少金融资产。

高净值客户资产配置结构,吃利息类产品占比极低

数据来源:胡润,钜派研究院,2017

所以,越是穷人,金融的“恩格尔系数”越高,现金/存款的占比越高。那么在这种情况下,负利率反而是对穷人征税——除了保管费(即使持有现金也有持有成本,比如丢失和损耗),还有铸币税——通货膨胀。

当然,有人会吃惊富人的利息损失,那很可能是贫穷限制了想象力:你可能只看到负利率让富人的存款多交了几十万美元的负利息(保管费),但你没看到富人的房地产或权益类基金因为负利率赚了几个亿!

而且,负利率让储户缴纳的利息,是交给了银行而不是穷人手里,而银行的大股东,又都是富人。这种情况下,富人的损失又有多少?左右口袋而已。

除此之外,更严重的一点是,富人有穷人不具备的借贷能力——个人信用、公司信用和抵押品等。这样富人较穷人更能享用利率走低的好处!

当利率走低时,富人可以借到更多的低成本甚至是无成本的资金,然后用这些资金去购买穷人没有能力和资格购买的资产。这样就形成了更加丰富的资产负债管理体系,在负债端和资产端进行套利,“躺着赚钱”。

而穷人由于缺少信用和抵押品,也就缺乏资产负债的拓展能力,只能依赖固定收入,以及较少的储蓄来获取所谓的财产性收入。当利率不断走低,类似余额宝和银行理财产品利率走低,穷人本来就少的财产性收入变得更加不值一提。

更为严重的是,负利率是对养老金等长期资产的严重打击,因为这些承担民众利益的资产,需要更加长期和安全的配置,而利率的走低,无疑会对这些资产产生重大冲击。虽然其存量债券的公允价值也有所提高,但波动更大的可能是利差损。

所以,低利率、负利率不仅不是劫富济贫,而是劫贫济富;不是一种财产累进税,而是累退税。持续的负利率和低利率会进一步加剧贫富分化,进而引发更加严重的社会矛盾。(更详尽的分析见西泽研院报告《危险的暗流-长期低利率之谜》)

其实,利率不断走低甚至为负的另一个重要原因是,过于庞大的债务,尤其是政府债务。当前全球债务保守超过260万亿美元,GDP产出的很大一部分要支付债务成本。如果利率不一降再降,全球经济怎么承受得了。尤其是政府的债务——既然政府拥有强大的利率定价权,为什么不一而再的为自己降低负担,直到为负?

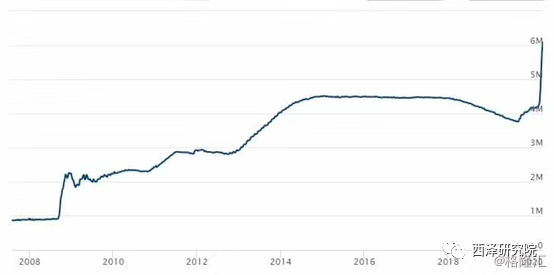

当前,疫情制造的美国金融危机已经来临(美联储官方发言已经用了危机一词),美联储史无前例的将利率打到零,并一夜之间扩表近50%,表外是无限的流动性(结构性类担保和承诺),而且宣称不排除施行负利率。

美联储一次性扩表至6万亿美元,远超次贷危机时

美联储的无限制宽松,当然拯救的不仅是富人,还有生存边缘的贫困人口,但客观的结果是用低利率、负利率更多的拯救了金融资产的价格泡沫。

本来金融危机是消除贫富分化的现象之一(还有战争和瘟疫,见《不平等社会》〔美〕沃尔特·沙伊德尔),但是对危机的一再拯救正在不断加剧两极分化,进而引起更大的,与经济和金融问题相比更加无法调和的矛盾。2009次贷危机,引发的是相对温和的占领华尔街,这一次引发的后果是什么?金融托拉斯的形成,对世界秩序和人类文明的侵蚀,迄今为止我们还没有可以对标的经验。但我们要警惕低利率、负利率,它对当前的结构危机,不是缓解,而是恶化!对此,经济学家们应该有正确的认知。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员