作者 | 一苇渡江

数据支持 | 勾股大数据

在瑞幸咖啡凉凉之后,在美国上市的两家做租房业务的中概股好像也好不到哪里去,而后者的商业模式和前者不谋而合。

2019年10月,蛋壳、青客向美国证监会递交了招股书,陆续在纳斯达克上市。瑞幸的先例也恰恰说明了:一个有着不断融资需求、无止境扩张欲望的公司往往会在财务上出现问题,同时也会遭到投资者的抵触。瑞幸自爆造假之后,蛋壳和青客也在枪口上,结局会如何?看看上市以来的股价走势和成交量就知道了。

1

是印钞机还是绞肉机?

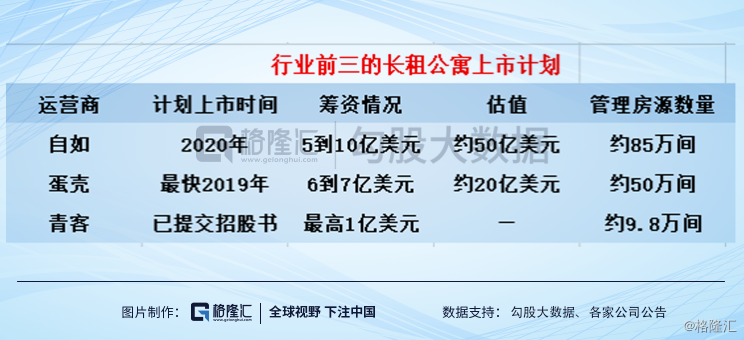

上市需求越是强烈,越是有一股浓浓的火药味。体量较大的自如只是表达了上市意愿,计划上市时间和募资规模也各不相同,青客、蛋壳公寓却先人一步提前递交了招股书。

上市是前期投资人和公司主体的共同目的,诉求却不相同。公司是为了缓解融资压力,风投资金可以通过IPO套现出局,提前获取收益,解除风险。

毕竟,长租公寓的商业模式太苦了。前期投入非常大,盈利周期时间长是行业存在的普遍痛点。如果缺少资金支持,一是很难达到规模效应的盈利边际,同时竞争者的闯入会继续抢占市场份额。

反观青客从2012年拿到天使轮融资至今,期间经历过A轮1000万美元,B轮1.8亿人民币,C轮数千万美元,持续不断的融资到现在也没有实现盈利。

根据青客公开的招股书,2017年,2018年营收分别是5.23, 8.90亿元人民币,却净亏损-2.45, -4.99亿元。2019年全年依旧亏损,似乎营收越多亏的越多。而此时,距离青客创立至今已经悄然走过12个年头。

就目前的数据来看,青客近90%的营收来自于租赁业务。以2019年6月为止的9个月为例,青客每间房平均租金是1149元/月,打折后是1075元,折后租金利差是20%,所以计算出青客每间房月租金利差不超过290元。

但是青客每间房的平均装修费用是14750元,赚回装修成本都要花上5年时间,相当于前五年租客白住,当然算上装修折旧和房间空置率这个时间会更加漫长。

越是扩张亏的越惨,什么时候才是尽头?规模比青客大的蛋壳,情况更加糟糕;2019年亏损34.4亿元,这个趋势还在继续没有半点止亏反弹的迹象。蛋壳,青客真是中概股的难兄难弟。

很有意思的是,最近闹的沸沸扬扬的共享办公巨头,WeWork的商业模式和长租公寓是高度相似的。WeWork由于高估值和高亏损,被资本市场质疑,从2016到2018年营收分别是4.36、8.86、18.22亿美元,净利润却是-4.30、-9.33、-19.27亿美元。最后,WeWork在聚光灯下估值泡沫破裂,上市计划夭折。

这类公司,纵然上市成功可以解决短期的资金压力,那么商业模式呢?模式上天然的基因缺陷注定了这条路很难而且花的时间很长。

虽然长租公寓商业模式很一般,前期出钱拿房,进行装修运营,然后投入市场收取租金。但是很多公司玩出了新花样,没有做不到的只有想不到的。只要不背锅,想法总比困难多!!!

2

长租公寓的商业模式

早些年的玩法比较新颖,叫“租金贷”,坏事的就是这东西。

原本租客是付一个房租住一个月(一般都是押一付一或者押二付一),只是押了部分租金,谁也不欠谁的。但是那些房屋租赁公司表面上看着也一样,但是模式更有意思了。

租金贷的模式就是,租客在长租公寓那里租下房子的同时,还可以向金融机构申请一笔专门贷款,金融公司把租金一次性支付给了长租公寓,租客可以再按月偿还借款。

这样一来,相当于信用卡消费差不多,租客提前预支了费用。长期公寓得到全部租金之后其中一部分付给房东,产生多余的长期下来就形成了一个巨大的资金池,那么它可以用来签订更多的房源,这相当于租客变相出卖了自己的信用去帮长租公寓融资。

本来是恩怨分明的生意,但被长租公寓玩成了高杠杆高风险的模式。在极难盈利的情况下,还敢玩这么高的杠杆,这些公司心可真大啊。结果有点风吹草动风险就暴露出来了,宏观经济和外部环境稍微差点,多数公司的资金链就相继断裂了,然后纠纷接二连三的到来。

本来是双方皆赢的生意,却落了个满盘皆输。结局就是大家看到的租客,房东,金融公司和长租公寓开始混战。疫情发生以后,长租公寓的空置率大幅上升,这种现象更加明显。租客退租以后还在继续缴纳租金,青客,蛋壳这些公司拖欠房东租金;最后网上剩下硝烟一片。

第二种模式也是让人大跌眼镜,这些长租公寓当真有骨气,偏偏不走寻常路。

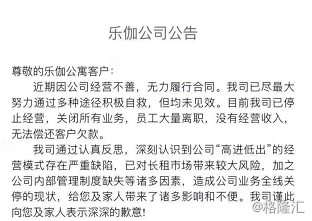

其实乐伽公寓倒下跑路是必然事件。知道为什么吗?一般只有人低买高卖,却有人高买低卖,显然,这不是傻子就是庞氏骗局啊。

乐伽公寓走的就是这个模式,即高于市场价拿房,给房东的付款方式为一个月租金或者一个季度租金; 然后以低租金出租房屋,一次性收取租客半年到一年的租金。而这种模式跟此前已经爆雷的长租公寓采取的“租金贷”本质相同,是典型利用资金池经营长租公寓的方式。

之所以采用这种方式,是因为经营方式可以快速实现规模化发展,抢占市场份额。像乐伽公寓这种操作方式,通过时间差可以形成一个庞大的资金池,再把这些获取的现金用于收购更多房源,获取更多现金流;或者用于别处的投资,以赚取更多的利润回报。

玩金融杠杆,刻意高买低卖,看来业内玩家都是不务正业啊,最后把自己玩跑路了,丢下一堆乱摊子给警察叔叔收拾,这可如何是好。

房屋租赁行业是个很肥的市场,万科都花了很大的力气才做的勉勉强强。真正是低买高卖的长租公寓其实不多,大的也就那么几家,最近它们都开始谋划着上市了。行业的规律也总是这样:一半焦土,一半火焰,做的突出的也是极少数。

3

小机构跑路,蛋壳青客卷入风波

自古逢秋悲寂寥,去年9月以后气温开始下降,长租公寓的热度也逐渐下降了。资本纷纷撤离,连续5家公寓爆雷:分公司人去楼空,房东收不到租金,租客被驱逐的场景成为了行业常态。

2019年7月的第一周,杭州乐伽公寓丢下租客和房东跑路了。这类事故最近也一直在上演,从2017年至今,已有将近30家公寓机构出事。

十月一长假七天,疲惫的上班族借用假期外出度假旅游,而长租公寓利用这个空档期偷偷跑路。假期返程后,你肯定意想不到:等待你的是房东的逐客令!!!

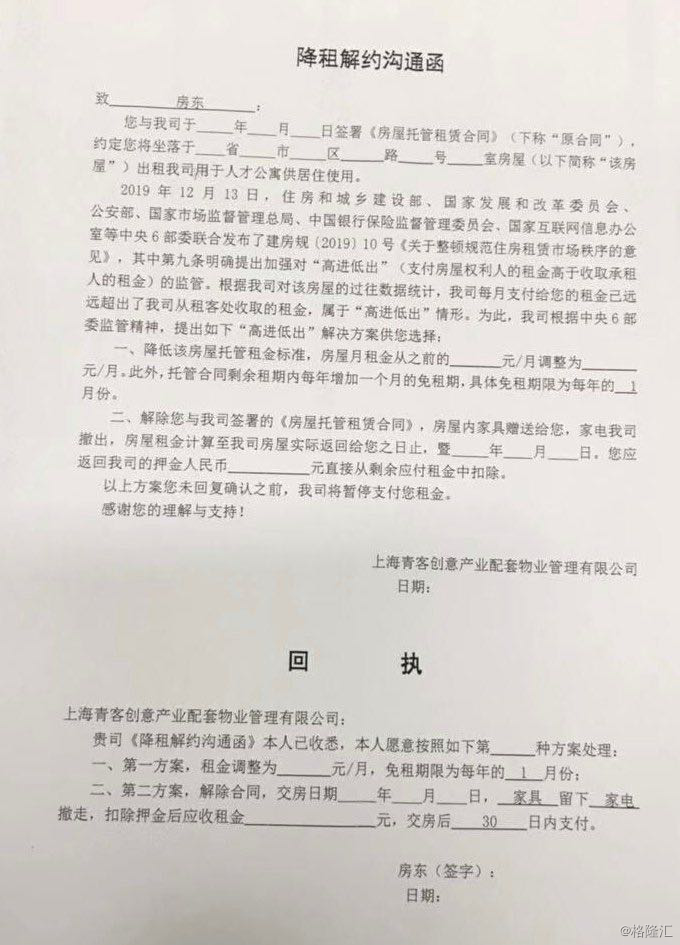

可笑的是这一幕戏剧性的又在今年年初上演了。在疫情影响下,长租公寓资金链受到了极大的影响,众多房东被蛋壳公寓通知要求减免租金1-3个月,而且工作人员向房东郑重强调:不论你是否同意,我就是告诉你一声,我们就这么干了。

但是对于被疫情困住,不能按时返回租住地的租客,这些长租公寓却毫不留情:不能入住依然收取房租和服务费。同时部分租客因为没有按时缴纳租金,而被强制收房,以至于返程后无家可归。

见怪不怪,其实在几年前万科也开始进军房屋租赁市场。有人就觉得很奇怪了,放着房地产的业务不赚,搞什么房屋出租啊?这当然是有苦衷的,中国过去20年的房地产市场是遍地黄金,所以业内也出现了王石,杨国强,孙宏斌,许家印这些资本大佬。然而,房地产的下半场竞赛各大房企面临转型的尴尬。

2019年7月开始,传的消息却是万科正在与已签约城中村房东洽谈违约赔偿事宜,万科主动违约,也不干了。连万科这种行业的巨无霸,资本和运营能力都是值得肯定的。却也啃不下长租公寓这块大骨头,至于其他的小企业也想“蚍蜉撼大树”?

万科还是有良心的,一早就控制了局面,没有让雷在租客手中爆炸。而那些已经跑路或者即将跑路的长租公寓,高买低卖的锅最后都让租客背了,这韭菜当的真心无辜。一个需要资本不断投入,而且长期看不到盈利的行业,除了炒高租金,还能为社会提供多少价值?值得我们反思!

其次在疫情当中,青客和蛋壳的所作所为的确没了底线,就像自己公司的股价一样一泻千里,向下还有多少空间?它们会成为下一个被做空的中概股吗?估计不会,因为它们的体量还不够做空机构塞牙缝的,但是由于商业模式上的bug,一直不能实现盈利而沦为没有成交量的僵尸股可能性极大。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员