作者:赵伟团队

来源:长江宏观固收

摘要

随着收益率快速下行,债市分歧加大;以史为鉴,中期风险或在累积

随着长端收益率大幅下行、创历史新低,近期债市分歧明显加大。回溯历史,当前债市与2016年年中前后较为类似,对比两个阶段的异同,或可提供参考。

三大相同点:货币环境非常宽松、对基本面变化不敏感、杠杆行为凸显。两个阶段都经历了货币环境由明显偏紧到宽松的转变,资金滞留在金融体系带来了较强的债券配置需求。经过持续超过两年的债牛,使债券牛市思维惯性较强,对基本面变化明显钝化。为了实现业绩目标,机构普遍通过加杠杆增厚收益。

三大不同点:宏观经济、去杠杆思路和外部环境。中期来看,2016年至2017年经济处于复苏周期,而2020年至2021年或出现疫情冲击后的“修复式”反弹。2016年侧重金融去杠杆,央行抬升资金成本、引导机构去杠杆;当前侧重地方债务的结构性去杠杆。交易结构来看,当前外资对债市影响强于2016年。

债市策略:短期市场情绪仍可能加强,但是中期风险或在累积。短期来看,宽松货币环境的延续,海外疫情对国内经济影响的逐步显现,及较高的中美利差,仍可能阶段性强化市场情绪。中期来看,疫情干扰下经济预期最差的阶段已经过去,货币进一步宽松加码空间也有限,或使得杠杆行为本身的风险持续累积。

事件:

4月9日,10年期国债收益率下行突破2.5%至2.48%,创2006年以来新低。

(资料来源:Wind)

点评:

随着收益率大幅下行、屡创新低,债市分歧明显加大;回溯历史,当前债市与2016年年中前后较为类似,对比两个阶段的异同,或可提供参考。2月以来,10年期国债收益率大幅下行,从1月底的2.99%下行至4月8日最低的2.48%,超过上一轮牛市的低点。无论从牛市持续时长,还是长端收益率水平来看,当前与2016年年中前后较为类似;但大家对后续走势会否出现2016年4季度的情况,存在较大分歧。我们从宏观形势、政策思路和市场行为等方面,提炼了三大相同点和三大不同点。

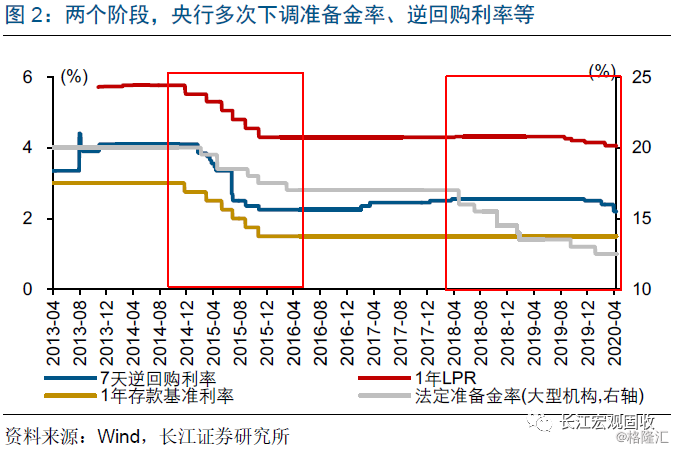

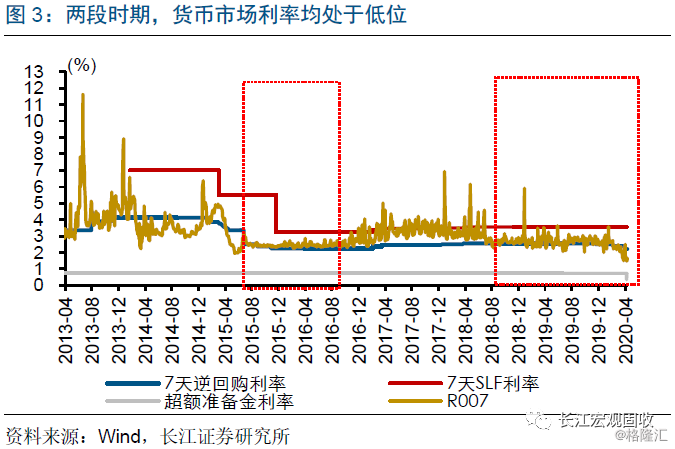

相同点一:货币环境非常宽松,资金滞留在金融体系。经历了2013年“钱荒”后,货币环境明显转向宽松,央行先后多次下调法定准备金率、基准利率和逆回购利率,并通过逆回购常态化操作,将货币市场利率锚定在低位较长时间。类似地,经历了2017年金融去杠杆后,2018年以来货币环境也持续宽松;除多次下调法定准备金率和逆回购利率外,近期央行还下调超额准备金利率,引导货币市场利率大幅回落。

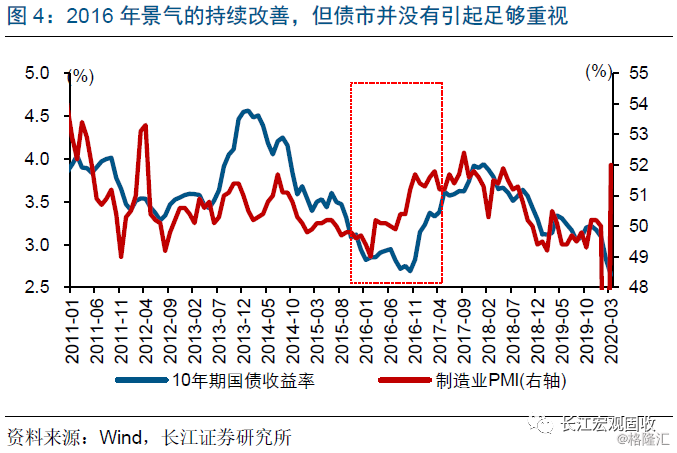

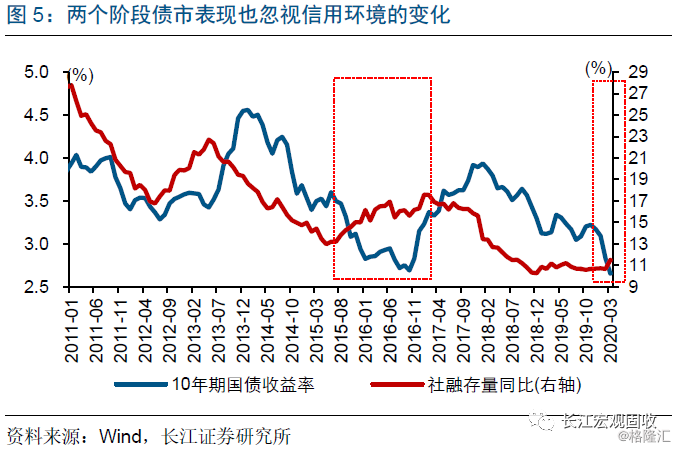

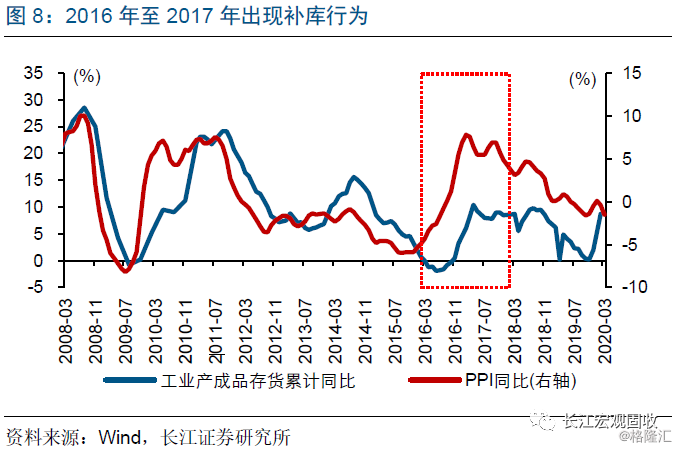

相同点二:市场对基本面变化不敏感。经历了持续超过两年的债券牛市,当前和2016年市场均对基本面的反应均出现明显钝化。例如,2016年前3个季度债市表现明显脱离基本面,始于2015年底的名义GDP回升,多被认为只是缘于供给收缩推升PPI,而无视补库需求、信用修复等经济回暖信号。今年2月以来,疫情干扰下,债市表现对货币宽松形成路径依赖,而对社融等指标变化没有明显反应。

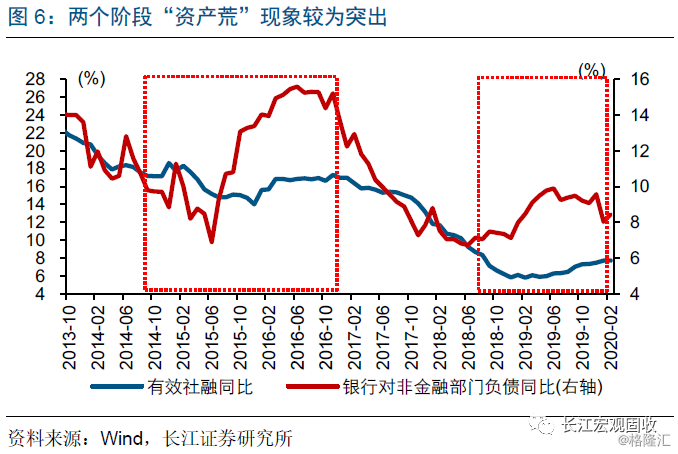

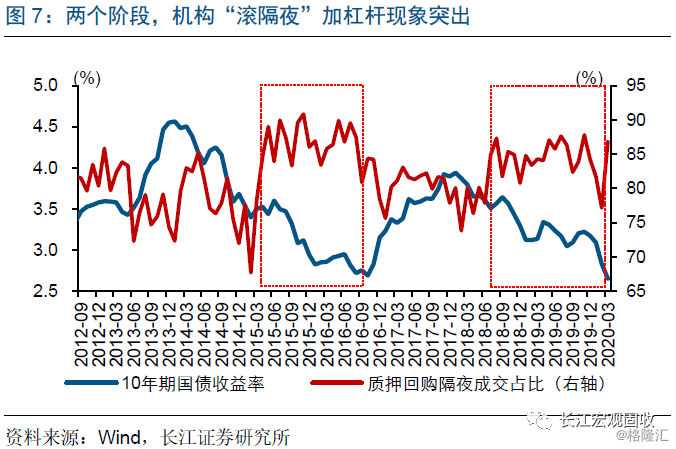

相同点三:债券牛市思维惯性较强,杠杆行为凸显。两个阶段“资产荒”现象突出,相对充裕的资金面,与相对“稀缺”的优质资产不匹配,使得债券牛市思维不断被强化。尽管长端收益率水平已经较低,业绩压力使得机构做收益动力较强,低成本的隔夜资金为机构加杠杆增厚收益提供便利。当前,隔夜质押回购成交占全部成交规模的比重超过85%,与2015年下半年到2016年3季度水平类似,“滚隔夜”加杠杆现象突出。

不同点一:宏观经济形势不同,2016年至2017年处于复苏周期,2020年至2021年或出现疫情冲击后的“修复式”反弹。供给侧改革背景下,2016年中上游行业报表修复,带动国内企业补库需求回升,海外也有类似的补库行为。当前,疫情对生产经营行为等的冲击,导致经济下行压力加大;随着全球疫情逐步平复,生产经营行为和贸易活动逐步恢复,海外主流机构预测美国等主要经济体GDP增速或出现“修复式”反弹。

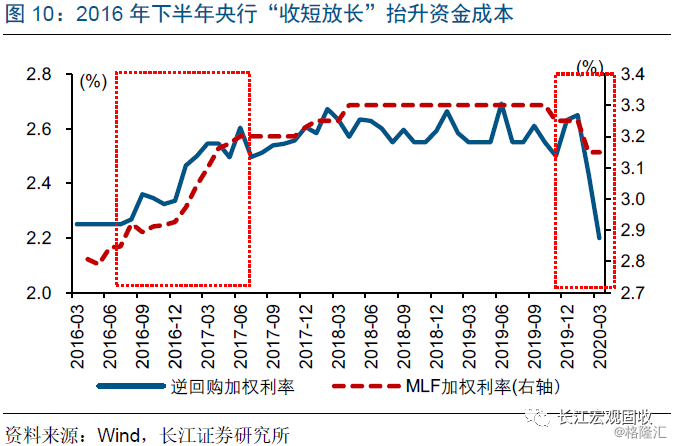

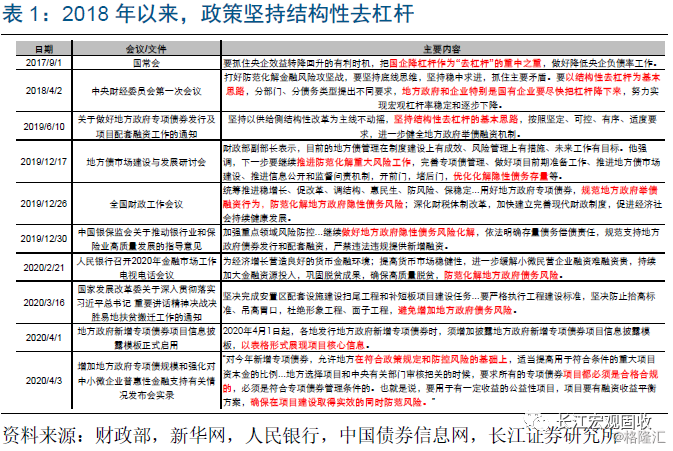

不同点二:去杠杆政策思路不同,2016年侧重金融去杠杆,而当前侧重防范地方债务风险的结构性去杠杆。2016年到2017年,去杠杆主要聚焦金融体系,2016年下半年央行“收短放长”抬升资金成本,引导金融机构主动去杠杆;进入2017年后,金融监管部门也明显发力,重点整治同业、理财和表外业务开展过程中的违法违规、套利等行为。2018年以来,去杠杆重心转向实体,以结构性去杠杆为基本思路,分部门、分债务类型提出不同要求,重点防范化解地方政府隐性债务风险。即使在疫情冲击下,今年防范风险的要求并未放松,政策维稳更加注重稳增长、调结构和防风险之间的平衡。

不同点二:去杠杆政策思路不同,2016年侧重金融去杠杆,而当前侧重防范地方债务风险的结构性去杠杆。2016年到2017年,去杠杆主要聚焦金融体系,2016年下半年央行“收短放长”抬升资金成本,引导金融机构主动去杠杆;进入2017年后,金融监管部门也明显发力,重点整治同业、理财和表外业务开展过程中的违法违规、套利等行为。2018年以来,去杠杆重心转向实体,以结构性去杠杆为基本思路,分部门、分债务类型提出不同要求,重点防范化解地方政府隐性债务风险。即使在疫情冲击下,今年防范风险的要求并未放松,政策维稳更加注重稳增长、调结构和防风险之间的平衡。

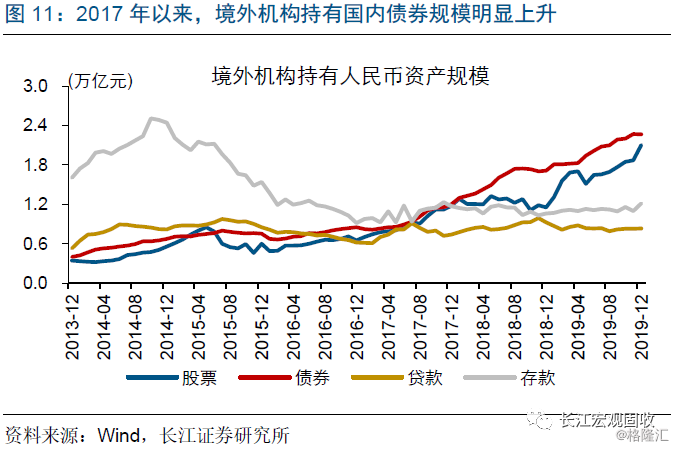

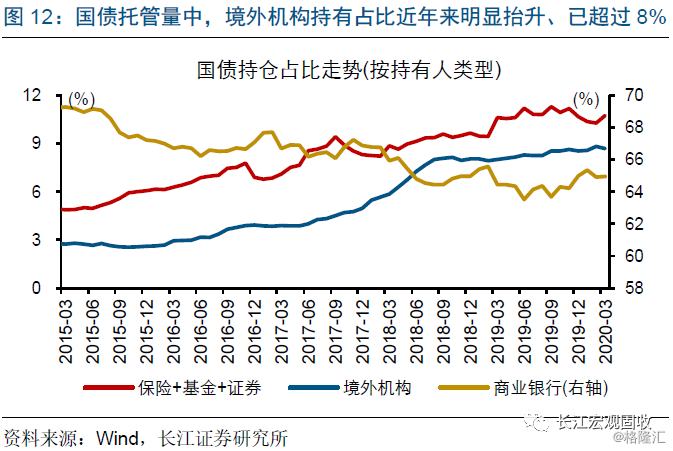

不同点三:外部环境不同,当前外资行为对国内市场的影响强于2016年。伴随债市对外加快,2017年以来外资明显增持国内债券,境外机构持有国债占全球国债存量的比重,从2016年底的3.9%上升至2020年3月的8.7%;国债持仓增量占全部国债增量的比重,由2016年底的13.5%上升至2020年前3个月的21.3%。此外,我国债券先后被纳入巴克莱全球综合指数和摩根大通新兴市场指数,带来较大规模国际资金流入。

不同点三:外部环境不同,当前外资行为对国内市场的影响强于2016年。伴随债市对外加快,2017年以来外资明显增持国内债券,境外机构持有国债占全球国债存量的比重,从2016年底的3.9%上升至2020年3月的8.7%;国债持仓增量占全部国债增量的比重,由2016年底的13.5%上升至2020年前3个月的21.3%。此外,我国债券先后被纳入巴克莱全球综合指数和摩根大通新兴市场指数,带来较大规模国际资金流入。

综合来看,短期市场情绪仍可能加强,但是中期风险或在累积。短期来看,去杠杆政策思路和宏观环境的不同,或使得宽松的货币环境仍将延续;与此同时,海外疫情对国内经济影响的逐步显现,及较高的中美利差,仍可能阶段性强化市场情绪。中期来看,疫情干扰下经济预期最差的阶段或已经过去,货币进一步宽松加码空间也有限,或使得杠杆行为本身的风险持续累积。

回溯比较当前与2016年,我们总结三大相同点和三大不同点:

(1)三大相同点:货币环境非常宽松、对基本面变化不敏感、杠杆行为凸显。两个阶段都经历了货币环境由明显偏紧到宽松的转变,资金滞留在金融体系带来了较强的债券配置需求。经过持续超过两年的债牛,使债券牛市思维惯性较强,对基本面变化明显钝化。为了实现业绩目标,机构普遍通过加杠杆增厚收益。

(2)三大不同点:宏观经济、去杠杆思路和外部环境。中期来看,2016年至2017年经济处于复苏周期,而2020年至2021年或出现疫情冲击后的“修复式”反弹。2016年侧重金融去杠杆,央行抬升资金成本、引导机构去杠杆;当前侧重地方债务的结构性去杠杆。交易结构来看,当前外资对债市影响强于2016年。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员