近日以来,中概股的江湖颇不平静。

前有瑞幸“自爆”财务造假,虚增销售金额22亿元,后有爱奇艺遭Wolfpack Research 做空,被指虚增营收达80-130亿元,两者像连环炸弹一样,炸得投资者人心惶惶。

而跟随“造假前辈”瑞幸的脚步,昨夜好未来又自曝家丑重蹈覆辙了。

好未来教育集团表示,在例行的内部审计过程中发现了某些“员工不当行为”,怀疑该员工与外部供应商合谋,伪造合同等文件,错误夸大“轻量级(Light Class)”的销售数据(“Light Class”销售占公司2020财年总收入的3%到4%)。目前这名员工已被当地警方拘留。

(图片来源:好未来官网)

好未来的Light Class是什么?

据了解,学而思Light Class应该指的是“学而思轻课”,这个产品。若总营收的占比3%-4%,那对应的收入应该是5亿元人民币左右,但这个规模似乎有点大,如果指的是“在线业务的3%-4%”,那应该在1-1.5亿营收之间(考虑到2020FY的增长情况)。

此消息一曝出,好未来股价应声大跌,盘后一度暴跌28%,目前股价下跌17.7%至45.9美元,市值为330亿美元,一夜之间蒸发约411亿元。

(行情来源:wind)

随着这一事情的发酵,外界对于好未来的声讨此起彼伏,对于好未来而言,该来的扒皮终究还是要来了。

1、盈转亏,下行的警示来了

众所周知,好未来脱胎于学而思。2003年,该公司创始人张邦鑫,在“非典”的肆虐下,创建一个通过线上论坛形式为中小学生答疑解惑的奥数网,需求旺盛下这一个网站一炮走红。“非典”结束后,这股火势延续到了线下,学而思教育正式成立。

2010年10月20日,成立7年的学而思登陆纳斯达克,成为继新东方之后第二家在美国上市的中国教育企业。2013年,学而思正式改名“好未来”。2017年7月28日,好未来市值达到127.4亿美元首次超过新东方,随后市值则一路领先新东方。

据统计,好未来自上市以来股价累涨近35倍,在2019年一整年累涨超80%:

(行情来源:wind)

而新东方自2006年上市以来股价累涨近31倍,而从2010年10月20日至今累涨不到5倍。

(行情来源:wind)

从上述股价图不难看出,资本市场究竟有多偏爱好未来。

然而,被资本市场青睐有加的好未来,自2010年连续高增长10年之后,营收增长却在财年露出了疲态。

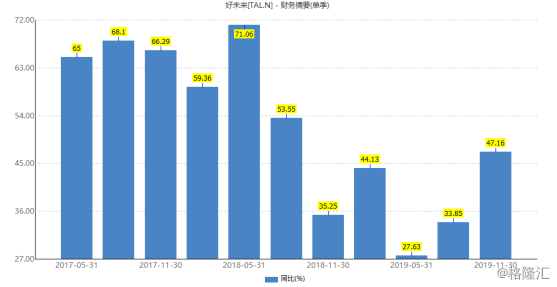

据季度财报显示,2020年财年第一季度(截止2019年5月31日),该公司自上市以来首次出现亏损的状态——2020财年第一季度,营收增速放缓至27.6%,而归母净利润亏损730万美元。而2019财年第一季度其营收增速还超过70%,随后虽有所放缓,但下降速度也没有这么快。

(数据来源:wind)

本以为只是好未来前进历程中一个小小挫败,然而,第二波亏损冲击很快就来了。

2020财年第二季度,好未来营收增速为33.85%,环比虽有所好转但同比来看仍是放缓的状态。与此同时,净利润亏损也仍在扩大——亏损高达1440万美元,同比下跌118.7%。

对于接二连三的亏损,好未来将原因归咎于市场寒冬下营销支出负担大以及长期投资扩张导致。与此同时,好未来对自身表现还比较乐观。其首席财务官罗戎表示:

“第二季度的收入表现建立在两方面基础之上,一是我们线下业务的健康发展和均衡扩张,二是在线课程的持续扩展。”

将好未来亏损原因和其代表态度总结起来,大致就是,好未来的亏损只是战略性亏损并不影响自身后续发展。但实际上,一亏再亏的表现,也很难不让外界产生了“好未来下行警示来了”的怀疑。

2020财年第三季度,该公司虽然扭转了前两个季度亏损的局面,但增长速度仍旧处于放慢的状态——财报显示,2020财年第三季度,该公司实现营收8.62亿元,同比增长47.16%;实现净利润0.28亿元,同比下降77%。”

另外,上月初公布2020财年Q4营收预期下调公告也继续加剧了外界对其担忧。受疫情影响,该公司表示将营收下调为8.5-8.72亿美元,同比增长仅17%-20%。相比Q3财报公布的营收预期9.591-9.809亿美元(同比增长32%-35%),下滑15%,损失1亿美元。

基于上,不难看出,在此次自曝造假和Q4下调预期的双重影响下,好未来营收增速或将创下历史新低,下行警示恐怕是真的要来了。

2、靠烧钱刺激增长,难以为继?

据了解,好未来主要为K12(幼儿园至高中阶段)这一群体进行课外培训,分为线下和线上这两个业务板块,旗下共有学而思、学而思网校、爱智康、摩比思维、励步英语、顺顺留学、家长帮、未来魔法校、Career China等业务品牌。

需要指出的是,虽然好未来的主要营收来源于线下K12业务,但近几年其线下业务占比却日渐下降,营收增速也处于放缓的状态。

2019财年,好未来线下学习中心数量仅增加82家,相比2017财年的144家和2018财年的87家,数量明显在减少。同时,其线下业务营收增速也逐渐减缓:2017、2018、2019财年分别为63.79%、58.74%和47.41%,其占营业收入的比重也从近94%下降到86.7%,在2020财年中期又下降到84%。

值得注意的是,与线下业务营收减缓相反的是,好未来线上教育业务营收占比日益上升。

据财报数据显示,2017财年至2020上半财年,好未来的线上教育收入分别为4800万美元、1.21亿美元、3.4亿美元、2.62亿美元,占集团营业收入的4.6%、7.06%、13.27%和15.99%。

而针对于上述数据的变化,好未来也从不避讳的表示,“公司已经将扩张重心转移到线上了。”

据公开资料显示,好未来的在线业务主要分为三条线:学而思网校,学而思培优在线及其他。其中,学而思网校是整个在线业务营收的“大头”。

(图片来源:wind)

不得不说的是,好未来在线业务的迅速增长,则主要得益于不顾一切地支出销售费用做推广,而这也是该公司陷入亏损泥沼的主要原因。

在好未来2020年第一季度财报中,销售和营销费用从2019财年第一季度的9450万美元增长64.4%至1.554亿美元。在2020年第二财报中,销售和营销费用从2019财年第二季度的1.517亿美元增长了73.5%,达到2.633亿美元。

其中,为营销推广豪掷千金最为著名的例子就是2019年暑期的“烧钱大战”。

2019年夏天,各大在线教育为争夺生源打响的营销大战可谓赚足眼球,学而思、猿辅导、作业帮等十几家在线教育机构"杀红了眼",几亿几亿的营销费用砸向市,整个暑期在线教育行业投放总额可能在30亿-40亿之间。

好未来身在其中,自然也耗费了不少。据了解,在那次营销大战中,好未来大致投入了10 个亿人民币,随后8 月份之后,好未来为学而思网校加码 2 个亿,又打响了秋季招生战。

基于上述可知,在线教育在逐渐跑通盈利模式的前提下,加大在线教育投入已经成为行业认同的新趋势,而K12教育"一哥"好未来自然也不能免俗。

然而,对于好未来而言,“一分钱拿下一分货”的道理可能并不适用于其所看重的营销大战中。

据了解,与同行相比,在促销推广转化率上,学而思网校处于明显下风。譬如,暑假促销大战中,学而思的推广转化率为15-20%,而猿辅导达到了30-35%。此外,好未来的营销费用率虽是逐年上升的,但是同期的营业收入规模增速却出现放缓的状态了。

结合上述的状况来看,好未来大量投入的烧钱费用,似乎并未能较好转换为当期的营业收入,而再结合目前的市场环境来看,靠烧钱刺激增长的方法,恐怕更加难上加难了。

3、好未来的“未来”还好吗?

前文已经提到,2019年一整年好未来累涨超80%,甚至还是在营收增长速度放慢,两次季度亏损的状况下获得的。

这真的是令人匪夷所思的点。按理来说,两次亏损、增长速度放慢足以警示投资者不要轻举妄动了,但投资者们偏偏还十分青睐好未来,促使其股价继续保持上扬态势。

事实上,不得不说的是,外界看中的点,无非是好未来巨大的市场空间了。在k12线上教育方面,好未来的学而思网校是当之无愧的“大哥”,而在增长速度放缓之际,这是它最好打的牌了。

据弗若斯特沙利文报告,2013-2017年中国K12课外培训市场规模CAGR为12.2%,2017年规模达4,653亿元,同时弗若斯特沙利文预计2018-2022年将以10.2%的CAGR增至7,689亿元,在持续两位数增长下,市场空间依旧广阔。而在学生基数+参培率+家庭支出提升等因素的共同推动下,K12课外培训市场规模预计将持续扩张。

(资料来源:wind)

在这巨大的市场空间中,外界则普遍认为,无论是半路插队K12领域的新东方,还是深耕这一行业的好未来,其业绩都可以在潜力巨大的K12市场中获得了不错的增长。

但说句实话,虽然在线教育市场是一块巨大的肥肉,但这并不是支撑好未来股价继续上扬的一大理由。

在投资市场中,炒股炒的是基本面、资金面和情绪面。当好未来的下行警示慢慢显示,其赖以生存的基本面恐怕作用就不大了,而在脱离股票的基本面以及资金面后,仅凭市场情绪一己之力拉动股价上涨的好日子恐怕不会有了——因为即便市场广阔,但投资者的热情恐怕也已经被其造假的家丑给熄灭了。

除此之外,美股市场违法造假成本太高这一点也足以成为好未来需要警示的一点。

一直以来,美国股市对上市公司的造假行为容忍度就十分低。早在2002年美国就出台了《萨班斯法案》,该法案规定:对编制违法违规财务报告的刑事责任,最高可处500万美元罚款或者20年监禁。篡改文件的刑事责任,最高可处20年监禁。证券欺诈的刑事责任,最高可处25年监禁。

其中,安然公司便是一个很好的例子,而它的造假也直接导致了《萨班斯法案》的产生。

此前安然公司被美国证监会罚款5亿美元,公司股票停止交易,包括公司CEO在内的几十人被提起刑事诉讼,而安然公司的投资者通过诉讼获得了71.4亿美元的赔偿金。帮助安然公司进行财务造假的会计师事务所则被判处妨碍司法公正,直接宣告破产。包括美洲银行、摩根大通、花旗集团等三大投行被判向安然事件的受害者赔偿共计约50亿美元之多。

虽然好未来是自曝造假家丑,且影响程度也比瑞幸也低得多,但这无疑会成为一些做空机构的攻击点,毕竟本来很多做空机构就很喜欢找中概股的麻烦,现在这一污点有可能会成为遭狙击的一大“导火索”。

长此以往,好未来的未来还会明朗吗?

读者心中应该自有定论了吧。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员