作者:财主家没有余粮啦

愚人节的前一天,3月31日,美联储宣布设立一个新的政策工具:

FIMA回购便利(FIMA Repo Facilityu)。

绝大多数人看到这个,估计都是一头雾水——

What,这是什么东东?

还搞得这么高级,只针对外国央行和国际机构?

“FIMA”的意思,是foreign and international monetary authorities,也就是说,这个货币工具的对象,是外国央行/货币当局,当然也包括国际机构如IMF(国际货币基金组织)、BIS(国际清算银行)、WB(世界银行)等。

设立声明中,美联储一本正经地宣称,本工具的设立是为了减少国外的金融压力给美国金融市场所带来的风险,平滑美国金融市场功能,维持美元信贷流向美国的家庭和企业部门,而且美联储强调说,只要你在纽约联储(美联储核心子联储)设立有账户,你就可以使用这个工具……

简单来说,美联储就是承诺,接受这些FIMA用美国国债做抵押品,以很低的利率向美联储借入美元——利率有多低呢?

超额存款准备金利率(IOER)+25个基点。

美联储规定的IOER目前是0.1%,也就是说,拥有美国国债的外国央行或国际机构,现在可以以0.35%的利率向美联储借钱。

要知道,3.17-3.18,美联储相继启动了商业票据融资便利机制(CPFF)和一级交易商信贷机制(PDCF),还启动了“货币市场共同基金流动性便利”(MMLF)的计划。3.23日,美联储干脆宣布实施“无限制QE”,承诺为美国金融市场提供所需要的所有流动性。

如此一来,美国金融市场的流动性恐慌已经逐渐平息。

从国际金融市场来看——

美联储一直都与加拿大、英国、日本、欧洲、瑞士等5大国际货币的央行拥有常备的货币互换安排,危机发生后,6大央行也一致同意将货币互换协议利率下调25个基点;

3月19日,美联储又额外与另外9家中央银行建立临时的美元流动性互换安排,其中包括与澳大利亚、巴西、韩国、墨西哥、新加坡和瑞典各自不超过600亿美元的货币互换安排,与丹麦、挪威和新西兰各自不超过300亿美元的货币互换安排。

3月20日,美联储再次与欧日英加瑞央行约定,将原有的7天期货币互换操作频率由每周调整为每天,这一约定持续至4月底。

有了美联储的这些货币互换协议,国际金融市场的美元流动性恐慌,也已经基本平息。

当国内国际金融市场的美元流动性恐慌都已经渐渐平息的时候,美联储却又祭出这个“FIMA回购便利”工具,到底是要干什么呢?

我给出的答案是:为美元信用续命。

作为一个国家的主权货币,美元能够充当国际货币,除了控制住国内的通货膨胀之外,其他最关键的问题不在国内,而在于外国那些愿意持有美国国债的央行、政府机构和国际机构——只要这些人愿意持有美债,并且把美债作为其货币体系中最基础的资产,那么整个美元体系的信用就暂时无虞。

简单总结,当代信用货币体系得以持续维系下去的关键,就在于其他国家和国际机构,承认美元国债的核心资产地位,然后紧密团结在以美元为核心的金融体系周围……

这一次,为抗击新冠疫情,特朗普政府祭出了2万亿美元的经济救助法案。这钱,不可能是大风刮来的,也不可能靠税收(美国政府已经连续20年入不敷出),唯一的途径,就是联邦政府借债。

更要命的是,从来不管别人的特朗普政府,又在2万亿的疫情救助之外,谋划2万亿美元的基础设施建设计划——不用想,如果这个基建法案若成真,也只能靠借债来实现。

这意味着,就在最近两三年之内,即便不考虑联邦政府其他入不敷出的部分,美国政府债务至少将额外增加4万亿美元——美国2019年的GDP为22万亿美元,进一步考虑到美国经济以消费为主而新冠疫情将严重打击消费,这意味着联邦政府债务到2021年底很可能飙升到130%以上……

飙升的政府债务+恶化的财政收入,搁在任何一个国家,恐怕都面临“国家破产”的风险,再进一步叠加美联储无限QE……

无底线印钞的央行+不要脸借债的政府,接下来,你想让美元信用怎么好?

这样一来,所有的美国国债持有者,将不得不考虑美国的主权债务风险。

根据美联储托管数据,外国官方持有者在截至3月25日的三周时间里,已经抛售了超过1000亿美元的美国国债,本月有望创下历史最大单月抛售额。根据做市商透露,面对动荡局势,外国政府和央行普遍加入了抛售国债以筹集现金的浪潮,特别是那些依赖石油出口的国家和规模较小的亚洲经济体,一直都在出售美国国债……

有人说了,美联储不是有无限QE么?

有美联储接盘,不怕不怕啦!

不,你错了!

正如我在“比新冠疫情蔓延全球更重要的是什么”一文中所说,因为外国央行所持有的美国国债总量非常巨大,如果美联储把国外央行抛售的国债都接盘了,美元也就没有什么信用了,也不必再充当国际货币了。

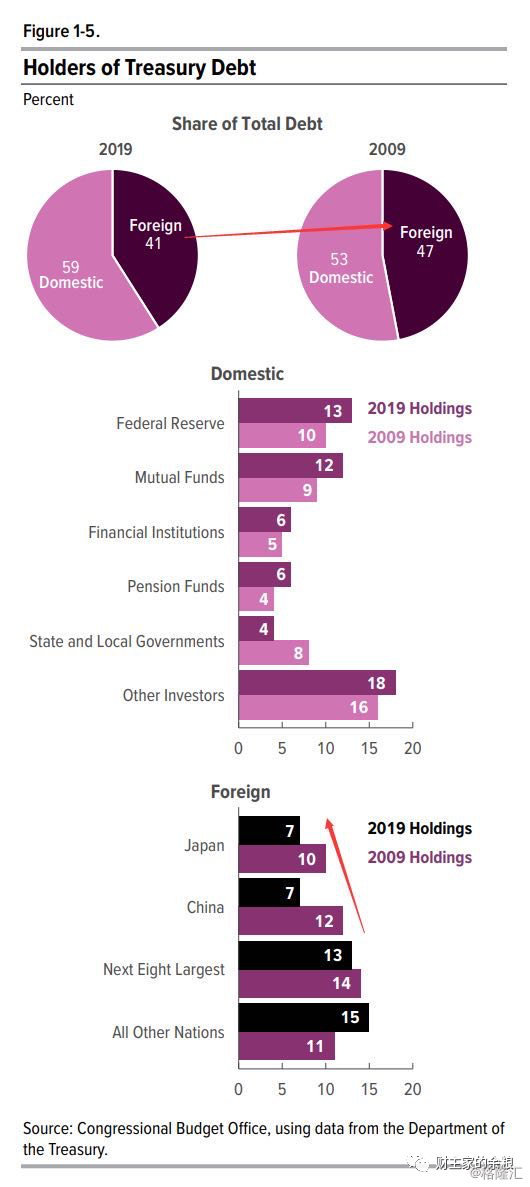

根据美国财政部的数据,截止2019年底,美国国债持有者的构成是下面这样的:

根据上面的图表,截止2019年底,美国国债持有者当中,国内占比59%,国外占比41%,而国外的持有者主要就是各国的央行和政府。

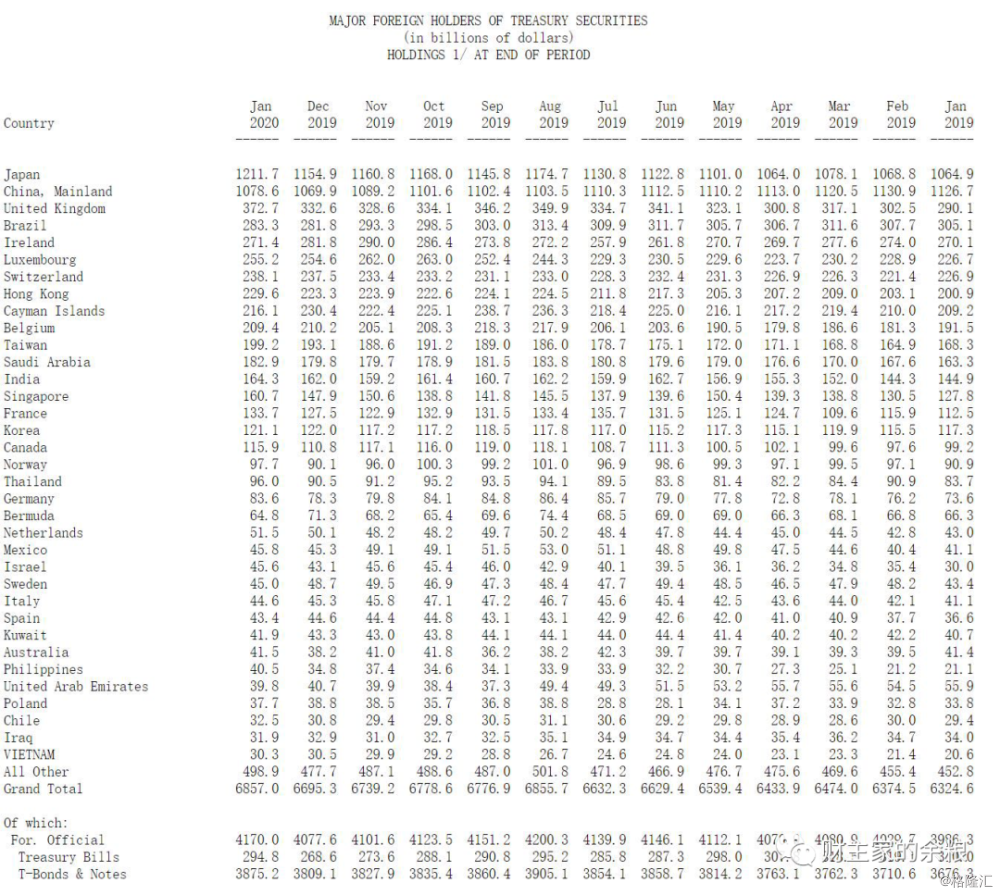

截止到2020年1月份,这些所谓的FIMA中,日本持有1.21万亿,中国持有1.08万亿,而英国、巴西、爱尔兰、卢森堡、香港、开曼群岛、比利时、台湾、沙特、印度、新加坡、法国、韩国、加拿大等国的持有量也都超过了1000亿美元(具体见下表),合计高达6.86万亿美元。

然鹅,就在刚刚过去的3月份,这些FIMA就出售了超过1000亿美元的美国国债。

接下来,如果这些FIMA机构,因为各种原因而持续出售美国国债,那绝对意味着美国国债市场的巨大灾难——这意味着美国国债收益率的持续上升,这意味着美国联邦政府的融资成本会成倍增加,这更意味着美元国际信用的逐渐衰竭。

有人问了,这些国家干嘛要出售美国国债?

美国国债不是当代国际社会流动性最好、最安全的资产么?

原因分为两种情况:

第一,美国国债价格太高,值得出售,美国国债再好,也没有美元现金好;

第二,这些国家的政府遇到了问题,需要美元,不得不出售美国国债换回美元。

第一种情况,我举个例子。

比方说中国,觉得现在美国国债价格足够高,再接下来涨到天上去也涨不了多少了,而原油的价格却这么低,从国家战略的角度出发,自然就可以选择卖出一部分国债,然后,用这些国债购买原油储备起来,你说这是不是好事情?

第二种情况,我也举个例子。

比方沙特,因为开启了价格战而导致油价暴跌,自己的美元收入当然是急剧减少,现在疫情来了,还要维护7000多个王子的奢华生活,还要维持王室对沙特的绝对领导,还要来收买沙特民众,这都需要大把大把的美元,那怎么办呢?当然只能是出售美国国债了。

对美联储来说,第一种情况是可以处理的。只要确保美国国债收益率不低到0或负值,只要维持国际上以美元计价的多数商品价格不会大涨(特别是原油),其他的央行和政府,拿着美国国债依然觉得有利可图,自然就不会卖了。

第二种情况比较麻烦,因为每个国家的情况不一样,不管是不是因为疫情啥的,只要我现在急需美元,我就不得不选择出售美国国债,这个,你美联储总不能不让我卖吧?

哎,美联储的FIMA回购便利,就是针对这种情况而设计的。

你不是急着用美元么?

Ok,你不用抛售你的美国国债,只需要把国债送到我这里做抵押,我借给你钱,利率只要0.35%,等你处理完了事情,把美元还回来,我就把国债还给你,你照样可以得到美国财政部按时支付的国债利息……

OMG,这相当于什么啊?

雪中送炭、绝渡逢舟,美联储就是你遇难之时的救命恩人啊!

而且,人家还不趁火打劫,美元还是良心价,利率0.35%,这,这,这简直是活雷锋啊!

美联储当然不是活雷锋。

前美国财政部部长康纳利早就说过:美元是我们的货币,但却是你们的问题!

表面上看,美联储是为了那些有美国国债的央行和国际机构,让它们更方便地从美联储这里借到美元,但实际上,美联储只是为了避免你到国际市场上抛售国债,吸引美元资金,这也正是美联储声明中那句大实话“维持美元信贷流向美国的家庭和企业部门”的由来。

更重要的是,根据刚才提到的美国联邦政府的情况,特朗普政府的第一个2万亿美元马上就要发行国债(借债)推向市场了,这意味着国际金融市场马上会多出来2万亿美元的国债;如果特朗普政府再发行2万亿美元的基础建设国债,那意味着市场上会额外多出4万亿美元的国债……

现在,美国国债市场总容量是23万亿美元,基本处于供需平衡状态,如果额外出现4万亿美元的国债,你想想会是个什么样的情况?

如果FIMA机构,这个时候也来凑热闹,把它们7万亿美元的国债也推向市场,大家互相大打价格战,美元国债价格直线下跌,收益率暴涨……

嗯,画面不要太美哟!

你觉得,美国国债收益率会被推升到什么地步?

美国国债收益率如果飙升到10%以上,你觉得美元在国际上还会有什么信用么?

想想1979年,美国国债收益率飙升到10%以后发生了什么,你就明白,为什么美联储一定会想方设法阻止这种情况的发生。

下图就是1970年以来的美国国债收益率的变动情况。

俗话说得好:

“韭菜才是真正的国有资产!”

不管是买国债的美国韭菜,还是买房子的中国韭菜,都一样一样滴!

更绝妙的,是这个FIMA回购推出来之后,可以料想到的另外一些结果。

首先,购买美国国债,就相当于随时拥有美元,外国的央行和政府从此会更加依赖于美元,而且更加愿意采用美元作为基础货币,来发行本国货币,进而让本国的金融体系彻底融入美元的金融体系中来,如此一来,美元作为世界货币的地位就会更加牢固和不会动摇——美联储也由此变成了正式的、公开的、不用再遮遮掩掩的全球央妈的央妈。

其次,只要美国财政部的国债收益率,高于美联储给FIMA的0.35%的回购利率,其他国家的央行和金融机构就有动力来套利:

用得到的美元做抵押,再去购买美国财政部的国债,这样就会进一步推高美国国债的价格,降低美国国债收益率,进一步提升美元的信用,同时为美国联邦政府提供更低成本的融资。

更进一步的,因为有美联储和美国财政部的担保,美国国债不会出现违约(最差的情况是你得到贬值的美元),我们不排除某些国家的央行,会利用美联储的这个政策,加杠杆进行套利(这可能也是美联储和美国财政部内心最乐于见到的情况,反正他们所赚到的“钱”,不过都是美联储在电脑上凭空增加的数字而已):

用国债做抵押得到美元,再去购买国债,然后再抵押,再得到美元,再买国债……按照0.35%的回购利率,理论上说,这些央行可以加100倍以上的杠杆,通过购买美国国债来“赚钱”,这样一来,这些央行就渐渐的被美联储“培养成”只知道埋头赚钱的“对冲基金”——而且是加了高杠杆的对冲基金,他们最终一定会更加依赖美元(众所周知,对冲基金极其依赖于现金流),更加不可能离开美元货币体系。

……

不得不说,美联储可真特么是天才!

总是能在一堆的不可能中,开辟出来新的、顺应人性和政府选择的、特别有效的为美元续命思路!

在“美元的赌命时刻”一文中,我曾经怀疑,无底线印钞的美联储+不要脸借债的特朗普,是赌上了美元的命。但,技术上该如何为美元信用续命,我一直没想到什么思路。

没想到,美联储就用了一个“FIMA回购便利”,就瓦解了持有美国国债的各国央行出售美债的意愿,还能持续将美国国债收益率死死压在地板上,为联邦政府天量融资提供最低成本的便利,还能把各国央行给变成无比依赖于美联储的“对冲基金”……

如果非要找出一段历史来进行类比,我会把“FIMA回购便利”,比作1961年肯尼迪政府为挽救美元信用而推出的“黄金总库(Gold Pool)”计划(文末会附有相关资料)。

接下来,不管新冠疫情如何发展,对美联储而言最重要的事情,就是和联邦政府合作,控制住美元体系的通货膨胀,只要美元购买力能够维持,其国际信用能够维持,美元主导的国际金融体系就将持续,至少几年之内,就依然还是股照炒、舞照跳、马照跑……

读者们可能会问我,你相信美联储的FIMA能搞定各国央行么?

我的回答是:短期内我非常相信!

因为,对各国央行来说,整个信用货币体系,都是系在一根绳上的蚂蚱,只有美元信用不倒,各国政府才能施展“点纸成金”法术,我的地盘我做主,利用印钞权自主分配国内财富。只要美联储做得没那么过分,大家还是在这个体系下最舒服,美联储可以割全世界的韭菜,我可以割国内的韭菜啊,而且肯定会比它割得更狠一些……

至于,韭菜们的财富和命运——

韭菜,韭菜,韭菜难道不就是用来一茬一茬收割的么?!

-----------------------------------------------------

附:“黄金总库”的故事

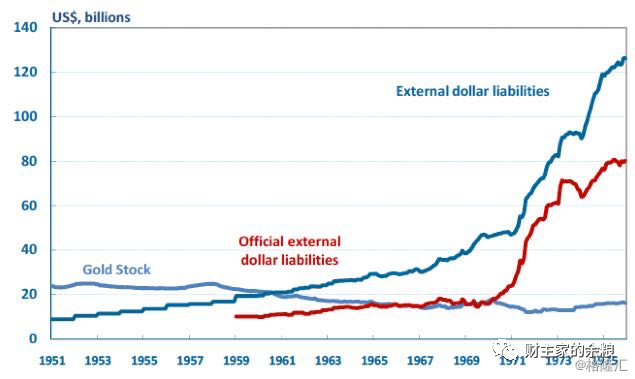

1960年10月,35美元=1盎司黄金的布雷顿森林体系已经在西方世界运行了15年。但,随着美国政府花钱越来越多、美元外部负债越来越多,美国国际收支状况不断恶化,美元的信用遭到了人们的质疑。

伴随着质疑而来的,是国际金融市场出现抛售美元、抢购黄金的风潮,导致金价猛涨到45.50美元/盎司,比美国官方售价35美元/盎司高出20%还多,这动摇了人们对于美国政府维持35美元=1盎司黄金比价的信心。

为了平息抢购黄金风潮,需要提供大量黄金在市场出售,但此时美国却已难以拿出足够多的黄金来应付市场的抢购。美国肯尼迪政府认为,西方其他各国都占了布雷顿森林体系的便宜,所以,要求其他西方主要国家也“必须分担成本”。

经过谈判,美国联合英国、瑞士、法国、西德、意大利、荷兰、比利时等7国一起,于1961年10月建立了黄金总库(Gold Pool):八国央行共拿出2.7亿美元的黄金,其中美国分担50%,联邦德国分担11%,英、法、意三国各自分担9.3%,荷、比、瑞各3.7%,由资格最老的英格兰银行作为黄金总库的代理机关,负责维持伦敦黄金价格,当市场的金价超过(或低于)每盎司35美元官价时,英格兰央行选择卖出(或买入)黄金。

黄金总库计划中,还明确反对外国政府持美元外汇向美国兑换黄金。

黄金总库运行6年之后,1967年7月,一直对美国用废纸换其他国家财富极度不满的法国,宣布退出黄金总库,其份额由美国承担,其他6国名义上仍承担41%。但实际上,这些国家也已经不再信任美国,它们所分担的黄金,也都是用美元按官价向美国政府兑换而来——这等于是,总库的黄金到头来还是由美国独自承担,由此导致了美国的黄金储备再度开始大量减少。

1968年3月,全球爆发抢购黄金风潮,半个月内美国流失黄金14亿美元,伦敦的黄金市场被迫关闭,其他7国开始实施“黄金双价制”,不再按官价干预黄金市场,黄金总库正式结束。

也正是从这一天开始,才有了黄金的市场价格,很多人应该知道,他们看到的黄金历史价格,都是从1968年算起的。

不管怎样,截止到1971年尼克松宣布关闭黄金兑换窗口和布雷顿森林体系垮台,黄金总库计划,为布雷顿森林体系下的美元信用,续了大约10年的命。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员