作者:许树泽

来源:许树泽树我直言

多年以前,查理芒格应邀去一所大学给毕业生演讲,主题当然是小伙子们最喜爱的成功学啦!可是倔强的芒格先生偏不,给大家讲了一堂生动的"失败学":如果你想要失败,最好的办法,就是仅仅从自己的经历吸取教训,千万不要学习别人犯过的错误。

当然,你知道,这是查理在正话反说,目的是让大家避免那些可能导致失败的事。

正巧在前几天,处于华尔街风暴中央的达利欧发表长文,也表达了同样观点:我职业中最大的错误,常来自我未亲身经历,但在历史上却反复发出的信号。

如今,每天正在发生的,是我们一生都从未经历过的事件,面对这些外界的未知和不确定性?历史上是否已经发出了信号?有人说,历史才是真正的未来学,那么,你坐好了吗? 咱们马上开始一段跨越100年的穿越之旅!

01、一切始于繁荣

1928年12月4日,柯立芝发表国情咨文:我们从未遇到比现在更加令人鼓舞的繁荣景象!我们迎来了前所未有的繁荣年代!

上世纪20年代的科技革命,将美国经济带入了最好的时代,1919-1929年,收音机销售额从4500万美元增加到8.42亿美元,汽车产量从150万增加到540万辆!1929,被后人称作大萧条,但1929在当时的年代,是一个神话之年,梦幻之年!

令人振奋的口号,通过热销的收音机,传遍了千家万户。当时的收音机就好比今天的互联网,当时美国股市最热的股票之一就是AT&T(美国电报电话)就和今天那些互联网巨头一样。

一切都像热气球一样在慢慢上升,可是唯独一样东西,就像发条松了劲的时钟,似乎不再增长了:那就是工资。

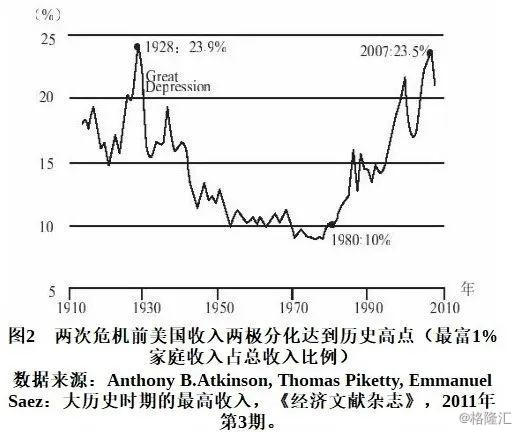

在20年代的美国,股东(企业)收入年增长16.4%,而工资年增长仅为1.4%。1917年到1928年美国最富有的10%的家庭收入占总收入的比例由40%上升至50%,美国收入差距在大萧条爆发前达到历史高点。

02、致命的停滞

为什么企业收入和工资增长并不同步呢?

其中一个很重要的背景是,当时整个经济中信贷非常宽松,利率很低,借钱非常容易,这当然也促使了企业更多投资和更多生产。为了获得规模效应,大量企业之间的并购开始出现:公用事业、银行业、制造业和采矿业的近12000家企业牵涉其中;26个行业中的1591家连锁店吞噬了10519家零售店。这其中最著名的案例,就是通用汽车。通用汽车在20年代的一系列并购,终于在1927年超过了汽车的发明者福特公司,成为了美国汽车业的霸主。

当大型企业之间强强联合,规模效应让各行各业出现了一大批垄断企业,他们具备极强的竞争优势,对上下游、当然也包括工资,都具备巨大的议价权。

正因为工资增长有限,在繁荣景象和各种成功故事的诱惑之下,一夜暴富的投机潮开始上演了。1921年8月-1929年10月,美国股票指数平均上升了334%,相比仅1.4%的工资增速,股票被认为是暴富的捷径,为了能更快、更大的成功,人们纷纷上了杠杆借钱投资。

03、金河

在当时缺乏监管的时代下,银行给股市提供了大量的贷款,纽约的银行以5%的利率向储备银行借款,然后转手就是12%,把它贷给路边排队,急于借钱投机的人,一个转手躺着就是7%,无数银行前赴后继参与了这种天上掉馅饼的好生意。

一时间,蒙特利尔、伦敦、上海和香港都在谈论纽约12%的贷款利率,一条流淌不息的"金河"开始从世界各地流向华尔街。面对如此之高的无风险回报,企业也不再生产了,而是将资金借给华尔街,于是金融机构再以杠杆保证金的形势,再次借给投机炒作的人群。

当时还出现了一种叫做"投资信托"的新事物,人们只要掏100块钱,就可以参股投资信托,后者会通过杠杆借更多的资金,投资于500-1000家公司的股票。人们拿着借来的钱,又再次参与了借钱投资的杠杆信托,杠杆层层叠加,就像一个陶瓷制作的俄罗斯套娃,精美、却无比脆弱。

随着利率不断抬高,能够负担起如此昂贵资金的后知后觉的人,在慢慢变少。企业的利润增速,也在高成本和过热之中,悄悄放缓增速。银行、企业、华尔街、杠杆投机客,所有人就像一出盛大的交响曲,在1929年10月,奏响了整个繁荣时代的最强音,于是卡擦一声,那是杠杆断裂的声音,大崩溃开始了。

经济繁荣、股市过热、杠杆过度,这无非都是熟悉的配方和熟悉的味道。当杠杆资金全部清理完毕,股市大不了哪里来,再哪里回去就好了,可为什么一场股市的投机和崩溃,演变成了一场持续多年的经济大萧条呢?

04、最昂贵的围墙

答案依然是不平衡。不是工资和企业利润增速的不平衡,而是经济体之间的不平衡。

1929年10月的大崩溃开始之后,由于股价暴跌,银行的资产开始缩水-因为资金是银行提供的,而这些钱随着股指的下跌,已经覆水难收。于是,大量的银行开始倒闭,人们希望在倒下之前,还能拿回属于自己的那一份,于是挤兑在华尔街就像病毒一样开始泛滥。

换做今天,央行救市的典型操作,是开着飞机撒美钞,印钱搞量化宽松,在2008年,他们正是用这样的操作,救活了AIG和两房,避免了一次1929年般的大危机。

可是在100年前的危机漩涡中,印钞根本行不通。因为当时世界普遍实行的是金本位制-法定每一块钱背后,都有固定的黄金蕴含其中,这意味着如果没有更多的黄金,就不可以凭空印更多的钞票。他们突然发现,金本位,就像一双手铐把各种救助措施牢牢锁死。

当时,美国作为黄金储备量最大的经济体之一,可谓是瘦死的骆驼比马大。为了维持货币的信用,美国央行出面宣布提高利率,可是利率越是收紧,股市就跌的越凶。

大西洋对面的欧洲大陆,同宗的兄弟们已经撑不下去了,欧洲的经济更加糟糕,而欧洲经济体们持有的黄金更少,面对无比危急的局势,欧洲各个国家纷纷宣布放弃金本位。于是,货币贬值就像多米诺骨牌一样,在各经济体中竞相出现。

在当时,经济的增长除了靠本土的消费之外,贸易也是非常重要的手段。可是当各个贸易伙伴之间,竞相开始货币贬值,谁贬值,谁的产品就相对更具有价格优势。欧洲那些贬值厉害的经济体,把更便宜的产品出口到美国本土,于是进一步加速了美国产品的过剩和经济的衰退。

在这种情况下,时任美国总统胡佛宣布提高关税壁垒,一度提高到了近50%!当大家相互之间纷纷修墙不再行商,导致所有人的出口都受损严重,进一步加剧了危机,于是从一场最初的股市流动性危机,演变成了金融危机,从金融危机,发展成为了席卷全球持续近十年的经济萧条。

04、历史的教训

这些过往经历给了我们什么样的启示呢?

· 警惕一夜暴富、远离杠杆

· 企业要赚与价值匹配的钱,绝不能靠压榨

· 真正的长期利益是有关所有人的利益

· 平衡方可持久

· 经济体之间,要修桥而不要筑墙

基辛格在他的名著《大外交》中讲到一个重要规律:世界每隔百年会出现一个新的全球大国。大萧条后世界经济重心由欧洲转向美洲,美国在世界经济中发挥主导作用,美元占据支配地位,联合国、国际货币基金组织和世界银行产生,世界经济格局发生重大变化。而21世纪的这次危机之后,全球发展的重心向亚太地区转移。这个判断可能再次被历史证实。

历史给我们最大的教训就是:人类的经济,就像一颗巨大的心脏。每一次心脏的跳动,都是财富不断集中的过程;而心脏的收缩,是每一次财富集中到极致,带来的被动再平衡的过程。历史就在心脏的跳动和收缩之间,滚滚向前。

参考资料:

《两次全球大危机的比较研究》刘鹤

《疯狂惊恐和崩溃》金德尔伯格

《1929年大崩盘》加尔布雷斯

《历史的教训》杜兰特

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员