今天是4月1日愚人节,根据媒体公开报道,不少互联网公司都发布了全新的「愚人节彩蛋」。

作为深受年轻人欢迎的视频平台,哔哩哔哩(纳斯达克代码: BILI)也发布了最新的彩蛋:今天,B站所有「大会员」会发现自己的变成了「小会员」,而且大会员的配色也从此前的粉色变更为绿色。

有些不明真相的吃瓜群众还被官方吓了一跳,甚至以为自己的大会员被降级。其实只是哔哩哔哩公司借愚人节变相玩的「梗」。

美东时间3月17日,国内领先的年轻人文化社区哔哩哔哩(以下简称B站)公布了截至2019年12月31日的第四季度和全年未经审计的财务报告。B站在3月17日季报发布当日上涨9.88%,收盘$24.35。当晚9点业绩发布后,第二日股价回落至21.01美元,跌幅达13.7%。截止发稿,B站价格还处于16-17日23-24美元价格区域。

对于B站的股价表现,笔者认为一方面受大盘影响,B站近期估值偏低。另一方面,部分投机者在业绩发布前买入B站股票,赌的是新冠疫情对B站的超预期的正面影响,然而管理层在电话会议中没有给出相应的预期,导致季报后股价回调。

笔者认为,B站的价值不在于新冠疫情这样一次性的突发事件。B站2019年Q4业绩出色,20Q1营收指引强劲(21.5 - 22人民币),管理层对2020全年1.8亿的月活目标表现出了很强的信心。

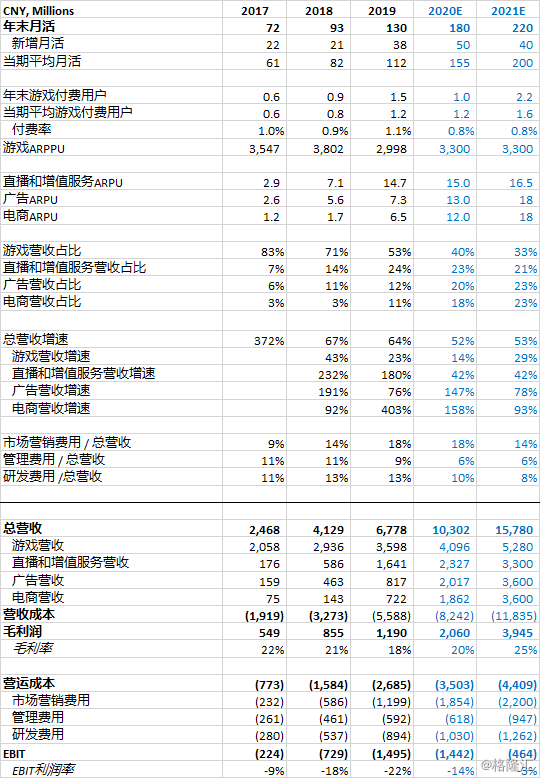

笔者以当前股价对比2020年的营收预期(见文末表格)计算,B站企业估值63亿美元,静态企业价值营收比(EV/Rev)为大约6.5倍,动态EV/Rev为大约4.3倍。笔者认为6倍以上的动态EV/Rev能比较恰当的反应B站今年用户增长和商业化的机会。

在笔者看来,B站不只是对标YouTube,而且是中国社区文化最浓、最贴近年轻人的互联网公司,商业化潜力巨大。长期而言笔者认为它未来在新一代文娱产业中会有很多的机会。只要B站在商业化过程中不背离自己的核心价值,值得投资者长期持有B站股份。

以下是笔者基于B站基本面、商业模式、短期投资逻辑、潜在商业预期、和估值分析的角度展开的思考,仅供交流探讨。

尽管B站在2018年初上市时就在对标YouTube,但投资者却并不买账,认为它只是一家在二次元圈地自萌、商业化价值不高的视频平台。不过这样的认知在2020跨年晚会后终于出现了反转,BILI 股价在过去三个月中的提升是一个典型的「认知反转」的过程。

一、用户结构的演变

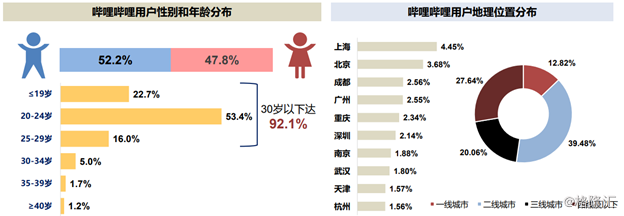

B站的核心用户是Gen Z(1990 - 2009年间出生的年轻人)。不过在B站的成长过程中,随着核心用户年龄增长,和对其他年龄层用户(80后、甚至70后)的渗透,B站用户年龄结构也出现了显著的变化。根据公司披露,在2016年,B站25岁以上用户占比仅为10%;而到了2019年,18-35岁的用户占比达到了78%,主要集中于一二线城市,三四五线城市的渗透率不高。这也代表着B站有着巨大的下沉空间。实际上,在2019Q1,54.3%的新增用户都来自于三四线城市和乡镇。

分析B站的价值,要理解其用户年龄结构演变的影响。在B站的目前的用户群体中,85 - 95年出生的这一代人(25 - 34岁)已经开始组建家庭、成为各个行业的中流砥柱。而95 - 00年出生的人(20 - 24岁)也正在走出校园、步入社会。根据极光大数据和方正证券的2018年的调研,前者占比21%,后者占比达到了53.4%。而在2020年的今天,高年龄层的比例已经更大了。可以说在未来的5年中,B站的大部分用户会逐渐步入人生中社会影响力最大、消费需求为旺盛的一个阶段。这是B站最大的商业化价值之所在。

来源:极光大数据,方正证券,2018年7月

二、竞争优势

B站目前的核心功能/属性包括UGC/PUGC视频、互联网社区、和动漫引进/发行,同时其新闻媒体属性也在不断加强。在动漫引进/发行方面,B站与优爱腾三家长视频平台存在着一定竞争,不过这方面不是优爱腾的重心,B站一家独大,因此版权采购成本上具有一定的优势;而在最重要的UGC/PUGC视频领域,B站与西瓜视频竞争颇为激烈(西瓜视频此前就从B站挖了不少up主),不过具有互联网社区属性的视频平台,B站独此一家。

根据第三方机构的估计,西瓜视频的月活在100M - 200M之间。西瓜视频最大的竞争优势在于它背靠字节跳动,可以通过今日头条、抖音这些巨大的流量分发器引流。因此其竞争策略是获取尽可能多的内容,通过强大的分发能力将内容展现在用户面前。然而相对的其缺点是没有足够的用户粘性和活跃度。

相比之下,B站通过十年积累而建立的社区文化是其他视频平台所难以复制的。在B站,用户会遵从一定的社区规范发弹幕、评论、与up主和其他用户互动。这样的社区规范和社交性使得B站用户具有非常高的参与度和粘性,也让up主获得更多的正反馈,使得B站在获取和培养长尾中小up主上具有非常大的成本优势。另一方面,B站是一个兴趣导向的平台。其竞争策略是让用户在平台上挖掘自己感兴趣的内容和up主,通过社区功能与up主以及其他用户建立社交关系。因此,B站用户12个月的用户留存度基本可以达到85%左右,笔者认为B站的留存会远高于西瓜视频。

此外,笔者认为B站的新闻媒体属性正在不断增加,在这个方向上甚至动摇了微博的基本盘。在过去两年里,由于各方面竞争失利,微博上不少垂直内容领域的KOL转移到了B站、头条等平台。不过,微博在内容上的基本盘是新闻媒体,它依然是中国最大的公共媒体平台和品牌方的舆论阵地。

而随着B站规模扩大,越来越多的媒体和品牌已经开始把B站看做了一个新阵地。很多媒体和品牌的官方号已经入驻了B站,并开始有针对性的制作适合B站的视频内容。近期火遍全网的《钉钉本钉,在线求饶》就是一个很好的例子。同时B站在文字和图片方面的功能也越来越丰富。比如其「动态」页面让用户可以发布文字、图片、和视频内容,并关注自己喜欢的up主。这个页面在功能上几乎等同于微博。

这样的演变动摇了微博的基本盘。因此在过去的一年里,微博大大增加了对UGC/PUGC视频的投入,不断优化产品,也在与B站等平台争夺视频内容创作者。或许未来微博与B站在新闻媒体和UGC/PUGC视频这两个领域会发生更激烈的竞争。

尽管随着越来越多的互联网公司开始重视起UGC/PUGC视频,这个市场中的竞争只会变得越来越激烈。不过这个市场足够广阔,足以容得下多家平台,而B站独特的社区属性和完善的内容生态让它处在了最佳的竞争位置。西瓜视频、微博、或者其他对手都无法阻击B站的扩张。

三、短期投资逻辑——可以预见的用户规模快速增长(已反映在股价上)

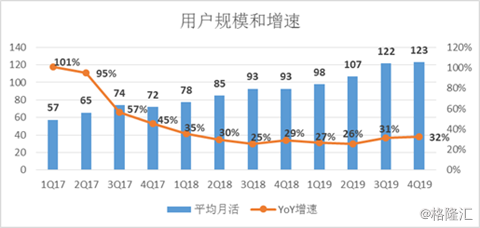

来源:公司财报,(已对Bilibili漫画和猫耳FM)

B站直到2019年Q3之前都没有进行过大规模的推广,现有用户主要来自于过去十年发展期间的自然增长。在2019Q2,B站提出要将未来的发展重心放到扩大用户规模上,通过如手机预装、广告营销等方式进行推广,其效果预计会在2020年开始显现。随后,B站将2020年和2021年的月活目标提高到了1.8亿和2.2亿。其用户规模扩大的方向有两个:一是「出圈」,从核心的ACG(动画/漫画/游戏)用户拓展到圈外的其他群体和更高的年龄层;二是下沉,从一二线城市下降到三四五线城市。

B站出圈和下沉的基础是其内容的广度和深度。尽管核心是ACG,在过去用户自然增长的过程中,随着用户年龄逐渐上升,兴趣爱好开始变得广泛,他们在内容消费和产出上越来越多样化,这些推动着B站向更多的垂直内容进行拓展。而在这段积累时期,其他主流视频平台(优爱腾)将他们的发展重心放在了长视频上,忽视了UGC/PUGC市场。而另一家UGC/PUGC视频平台AcFun由于管理层混乱,几近关站,这给B站的发展腾出了空间。

而今B站在艺术、科技、影视、生活、财经、教育等等领域都有着非常丰富的内容,形成了现在出圈和下沉的基础,足以吸引和满足圈外(尤其是更高年龄层次)、和三四五线用户群体的需求。可以说,B站今后两年用户规模快速增长是其长期积累后的一个自然演变,确定性是相当高的。2020跨年晚会就是B站实力的一个佐证。随着更多人接触到B站,笔者认为它的用户量会迎来一个爆发式增长,完全能实现2021年2.2亿月活的目标。

不过值得注意的是,目前短期用户量快速增长的预期已经一定程度反映在了股价上。未来更需要注重B站的商业化和长期逻辑。而且用户规模扩大和商业化势必会对B站的社区文化造成一定的稀释。B站是否能维持其社区的凝聚力,是长期持有B站股票的一个重要考量。

四、四大业务之商业化前景

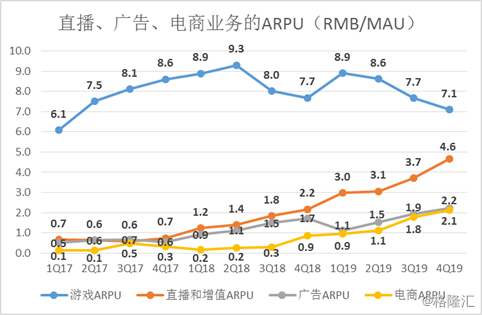

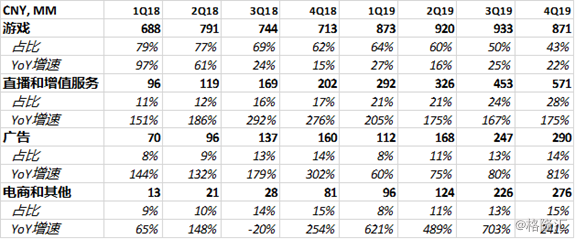

B站通过游戏、直播、广告、和电商业务进行商业化变现,而四种业务这也是互联网经济中最为成熟的变现方式。在2017年以前,B站的游戏业务占了总营收的80%以上。因此当它刚上市时,外界对它的看法是「披着弹幕视频外皮的游戏公司」。不过在随后几年里,B站开始发展直播、广告、和电商业务,它的ARPU(每用户平均收入)从2017年Q1的7.4元提高的到了2019年Q4的15.4元,主要增量就来自于直播、广告、和电商业务

来源:公司财报

在笔者看来,B站用户粘性高,活跃度高,消费需求旺盛,随着用户规模扩大和年龄结构演变,其在游戏以外的业务上的商业化价值只会越来越高,ARPU还有很大的上升空间。具体分析它的四项业务,我们可以发现,由于网络效应,新业务(主要是广告,其次是电商)的增长相对用户规模的增长是边际递增的。因此笔者认为B站的营收和利润正处在S型增长曲线的下端,将在未来两年里随着用户规模实现一个爆发性增长。

来源:公司财报

1. 游戏业务增速一般,或20%

B站主要代理的游戏有FGO、碧蓝航线、BanG Dream、重装战姬等等。代理分成为50%,属于行业平均水平。它也有一款自研手游神代梦华谭,但热度不高。这些游戏中FGO和碧蓝航线这两款手游分别给B站游戏贡献了75%和11%的流水,支撑起了公司过去用户积累过程中的开销。随着其他业务的发展,游戏营收占比已经从2017年的大约85%降低到了现在的大约43%。

受到18年初政府暂停游戏版号申请的影响,B站游戏业务在过去六个季度里的增速大幅降低。不过随着版号重新发放,新游戏发布,预计游戏营收增速会有所回升。然而B站游戏自研能力不强,笔者也不看好未来它能再代理一款像FGO这样火爆的游戏的机会。长期而言,笔者预期B站游戏营收的增速不会非常高,在未来两年里能够维持在20%以上就已经很好了。

2. 直播业务成本低,边际收益高

B站在2014年就开启了直播功能,之后随着整个直播行业逐渐成熟,B站直播在2018中期开始发力变现。目前直播和增值业务(也就是大会员)合计贡献了总营收的大约28%,增长在170%左右。

陈睿曾在电话会议上指出「直播是B站视频功能的一个自然延伸」,笔者很认同这个说法。不同于斗鱼、虎牙这样的纯直播平台需要花费大量资金签约头部主播,大部分B站的主播原本就是up主,用户首先是通过UGC(社区付费平台)/PUGC(纯付费平台)视频内容来认识这些主播的。直播业务为相当于为up主提供了一个额外的变现方式,而用户也多了一种消费途径。这让B站在直播上的内容和用户获取成本相比竞品非常低,边际收益相当高。

3. 广告业务后两年或爆发性增长

B站广告的主要形式有App启动广告、位于推荐视频中的信息流广告、和进入视频页面后的banner。为了维护社区环境,管理层对广告业务的发展(尤其是增加广告库存和选择广告商方面)非常保守。徐逸甚至曾在2014年承诺「bilibili购买的正版新番,永远不加视频贴片广告」。这句话甚至已经被很多用户理解为了B站不会在所有视频上加贴片广告。尽管理论上来说在UGC/PUGC视频内容还是有加贴片广告的空间的,这会对公司的形象和社区环境造会成很大影响,笔者不认为B站会选择这么做。

互联网广告行业的毛利率普遍都非常高,其主要成本是平台建设和用户获取。而对B站来说,广告业务的成本对其运营支出的增量并不明显,因此,可以其每一点营收增长对EBIT的边际贡献都会非常高。

而另一方面,广告是一个网络效应非常明显的业务——用户规模越大,多样化越高,平台越能覆盖更多用户以及做好用户细分和定向投放,相应的广告商也越愿意在平台投放广告。举个例子,B站在过去展现的大多都是游戏或者绘画培训类广告,而随着用户规模扩大,越来越多的品牌和广告商已经开始尝试在B站投放广告,笔者已经观察到了不少电子产品,化妆品,快消品的广告。

广告业务在最近一个季度中占了B站总营收的14%,在2018和2019年分别增长了35%和76%。中国的广告行业在过去两年中始终处于一个「寒冬时期」,主要原因是1)国际贸易形式响了广告需求;2)头条系(主要是抖音)广告库存大量进入市场影响了供给。不少平台的广告收入出现了衰退。在这样的大环境下,B站广告业务的高速增长足以证明其对广告商的吸引力。尽管未来还有着新冠疫情的影响,随着B站用户规模扩大和「出圈」,笔者认为其广告业务在今后两年会出现爆发性增长。

4. 电商业务预计在2020年增速保持150%

B站电商包括两个方面:1)它在2017年开始自营「会员购」业务,通过手机app可以进入,主要面向年轻人出售ACG(动画、动漫、游戏)周边产品;2)它在2018年中旬开展了「up主开店」业务,与阿里巴巴合作(50/50分成),引导up主店出售个人IP相关产品,用户可以从视频页面通过小程序进入up主的网店。

对现在的电商行业来说,视频/直播电商是非常重要的一个增长点。而作为一个兴趣导向的视频平台,B站有有一条非常清晰的电商导流路径:用户经常会在网上搜索自己感兴趣的商品,B站有很多up主会分享这些商品的制作/开箱/使用的视频,而在B站这样社区文化浓厚的平台,用户对这些up主信任度相对较高,他们开店的转化率也普遍会很高。随着用户规模的扩大和多元化笔者认为B站电商业务(尤其是up主开店)也会像广告业务一样逐渐扩展到更多品类。

B站电商GMV(成交总额)在2019年全年突破了10人民币,2019年Q4营收占比15%,增速为241%。其超高速增长主要是因为2018年电商营收的基数太小,笔者预计在2020年增速会保持150%的增长。

五、长期逻辑——面向年轻人、与用户一起成长的平台

每一代人在青年时代接触的文娱内容都有着自身时代的烙印,而Gen Z这一代(以及很多85后)受到ACG文化的影响非常深。随着年龄增长,他们会把自己年轻时的兴趣也带入一个更高的年龄层,促进相关行业的成长,也影响着下一代的文化环境。

长期而言,笔者看好中国新一代在动漫、音乐、游戏等文化娱乐产业的发展。在这方面中国是个巨大的市场,有着旺盛的需求和充沛的资金,而且在过去几十年里积累了大量的ACG人才。作为ACG文化的大本营、最贴近年轻人的互联网公司,B站在视频领域之外,在新一代文娱产业链的各个环节(制作、引进、分发、推广)上获益。比如说,尽管没有数据支持,我认为中国绝大部分的具有绘画、视频剪辑、游戏制作能力的年轻人(尤其是这方面的从业者)都在使用B站。

纵观B站的历史,除了视频内容之外,笔者认为B站对自身的定位不只是一个视频平台。在视频之外,它还在组织各种漫展、游戏展、音乐节活动;投资漫画(bilibili漫画)、电台(猫耳FM);参与制作各种国产动漫。在我眼中,B站打造的是一个基于互联网,覆盖多渠道,面向年轻人、与用户一起成长的文娱品牌。更长期的看,如果B站能保持与老用户一起成长、同时抓住下一代年轻人(这并不冲突,B站新增用户平均年龄21.3岁),笔者认为它不只是会成为一个中国的YouTube,而且有机会成为迪士尼这样的文化品牌公司。

六、业绩预测和长期估值

笔者认为B站是一家高速增长、网络效应明显、边际收益高、商业化机会丰富的企业,股价至少将超过前期历史高点29美元。2020和2021年是它扩大用户规模的两年,预计在此之后其商业变现会进一步提速(尤其是广告和电商业务),EBIT会很快由负转正,其估值有较大概率在2021 - 2022年翻倍。

图注:黑色数据为历史数据,蓝色数据为预期数据

作者:Yang

PS: 文中观点系基于历史和公开数据,不构成直接投资建议,欢迎指正交流

欢迎关注微信公众号:StansberryChina 获取更多专业美股研究机构报告。

Stansberry Research系拥有20年历史的美国独立第三投资研究机构,专注于为美股投资者提供最前沿的分析报告。

贝瑞研究已同时入驻腾讯自选股、新浪财经、摩尔金融、老虎证券、招商银行社区、今日头条、百家号、富途证券、格隆汇、摩尔金融、老虎证券、微博、抖音、小红书、哔哩哔哩、爱奇艺

版权声明: 本文为贝瑞研究原创,如需转载,须获授权。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员