2020年3月30日,重庆银行2019年度业绩发布会在重庆银行总行大楼成功举行。数据显示,截至2019年底重庆银行资产总额突破5000亿元,达到5012.32亿元,同比增长11.3%;全年实现营收117.91亿元,实现净利润43.21亿元,同比增长13.1%,增速均创近五年新高。银行ROA 0.91%, ROE 13%,较去年分别提升0.03个百分点、0.2个百分点;净息差、净利差分别为2.11%、2.03%,较去年分别提升32BP、25BP;不良贷款率1.27%,同比下降0.09个百分点,拨备覆盖率279.83%,同比提升53.96个百分点。

经营业绩强劲提升,各项核心经营指标持续向好,重庆银行交出来一份亮眼的成绩单。

一· 加大对实体经济投入,资产扩张为盈利增长打下坚实基础

作为全国第一家在港交所主板上市的内地城商行,重庆银行扎根成渝地区双城经济圈的核心城市重庆,依靠自身区位及业务优势,借力近年来成渝经济圈的腾飞,取得了快速的增长。

一方面,重庆银行积极融入经济社会发展大局之中,跑出了支持当地实体经济发展的加速度,同时也实现了自身的快速超越。

2019年底,重庆银行总资产成功突破5000亿元大关,达到5012.32亿元,较上年末增加508.63亿元,增幅11.3%,比去年提升4.8个百分点。其中客户贷款及垫款总额2473.49亿元,较上年末增加349.18亿元,增幅16.4%,增速继续高于总资产增速,贷款及垫款总额占总资产比重提升至49.3%。

图表1:贷款增长与占比

数据来源:公司业绩公告

另一方面,在经营规模持续扩大的同时,重庆银行聚焦主业,切实推进差异化、特色化、综合化发展,持续提升金融服务质效,助推地区经济社会高质量发展。

1· 服务“更小更微”,持续聚焦助农、扶贫

重庆银行高度聚焦民营企业和小微企业,其中小微金融服务作为该行特色品牌业务,业务发展持续深化。从贷款投向看,截止2019年末,该行公司贷款余额1550.52亿,较上年末增长8.9%,其中小微贷款余额798.67亿元,占公司贷款余额51.51%,继续保持在50%以上。

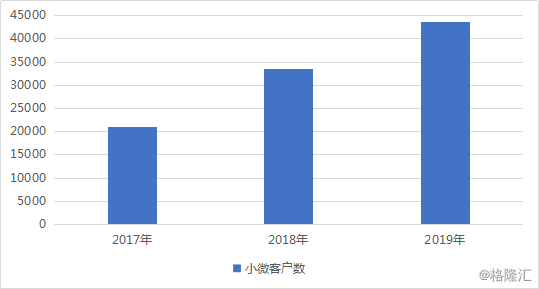

2019年该行创新小微服务体系,新推出多个小微批量业务,受到市场青睐和广泛好评。凭借优异的经营策略,在小微贷款余额高基数情况下2019年仍然实现6.6%的增长,与此同时,客户数43657户,同比增长30.62%,客户数增速远超贷款余额增速,反映该行在服务小微客户上进一步下沉,将信贷资源投向“更小更微更草根”客户上。

在服务小微,做好普惠金融服务的同时,该行继续聚焦乡村振兴和精准扶贫,研发推广“新六产·助农贷”、“支困贷”等特色产品,贷款余额分别增长39%、69%。截至2019年末,涉农贷款、精准扶贫贷款余额分别为310.13亿元、23亿元,保持较高增长。

图表2:公司贷款与小微贷款变化

数据来源:公司业绩公告

图表3:小微客户数变化

数据来源:公司业绩公告

2· 消费金融引领零售转型

2019年重庆银行继续坚定实施零售转型战略,持续发力零售贷款和消费金融业务。截至2019年底零售贷款余额达907.8亿元,同比增长32%,远高于公司贷款和总资产增速,占贷款比重提升至36.7%。零售贷款增长的主要驱动力来自消费贷款,2019年内,该行不断推进消费贷款产品和服务提档升级,推出了服务高端人才的“人才贷”,同时积极推进线上消费贷款产品智能化建设、开放式智能化营销体系建设,不断丰富线上获客渠道、扩大客户流量。2019年个人客户增长超100万户,期末个人消费贷款余额411.72亿元,同比增长32%,贡献了零售贷款增量的45%。

图表4:零售贷款占比

数据来源:公司业绩公告

3· 树牢“存款立行”理念,优化负债结构

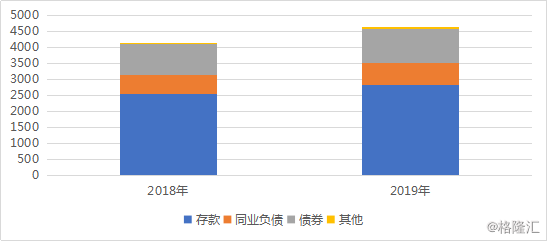

存款是银行的“立行之本”,也是最大的负债来源。报告期内该行牢固树立“存款立行”理念,全力营销绿色存款、储蓄存款,负债业务规模稳健提升,截至2019年底,该行客户存款较上年末增加246.55亿元至2810.49亿元,增幅9.6%。

在全力营销存款的同时,该行抓住获得MLF资格的机会,从中央银行拆入122.8亿元,同业及其他金融机构存放和拆入较上年末增加130.59亿元至701.49亿元,增长22.9%;同时利用银行间低利率的条件发行同业存单,截至2019年底,该行发行的同业存单余额为885.09亿元,较上年末增长10.5%。

图表5:负债结构

数据来源:公司业绩公告

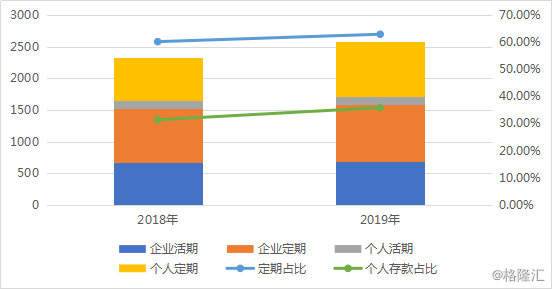

从存款结构来看,公司加大了个人存款和定期存款的揽款力度,个人存款余额1008.13亿元,较上年末增加203.28亿元,增幅25.3%。定期存款1769.27亿元,较上年末增加225.41亿元,增幅14.6%。存款结构优化为资产端扩张提供更强保障。

图表6:存款结构

数据来源:公司业绩公告

二、业务扩张与费用管控“双管齐下”,盈利水平提升

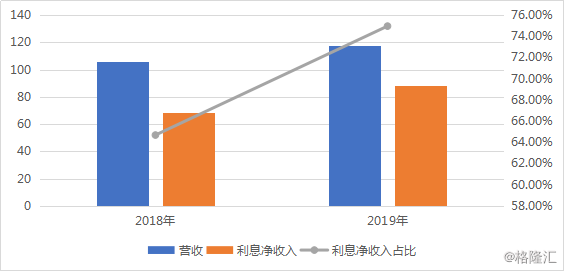

规模迈上新台阶的同时,重庆银行的经营效益也实现了新飞跃。2019年该行实现营收、净利润分别为117.91亿元、43.21亿元,同比分别增长10.9%、13.1%,增幅分别比去年提高4.8%和11.6%。其中利息净收入88.39亿元,同比增长28.6%,成为营收和净利增长的主要来源。

图表7:利息净收入变化

数据来源:公司业绩公告

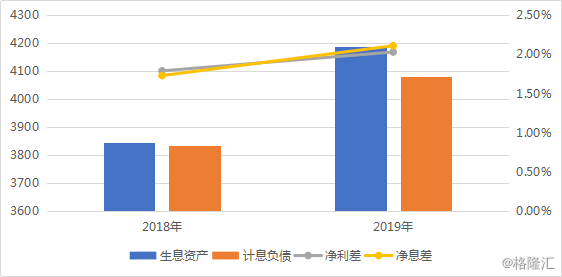

一方面,盈利水平的提升主要是公司加大了对实体经济的支持,贷款扩张明显,在服务实体经济的同时也实现了自身效益的提高。2019年该行平均生息资产4188.66亿元,较上年增加341.45亿元,增幅为8.9%。同期平均计息负债4080.61亿元,较上年增加246.83亿元,增幅为6.4%。综合来看,2019年该行净利差、净息差分别为2.03%、2.11%,分别比去年高25BP、32BP。资产“量价”齐升助推了该行净利息收入大幅增长。

图表8:净利差、净息差变化

数据来源:公司业绩公告

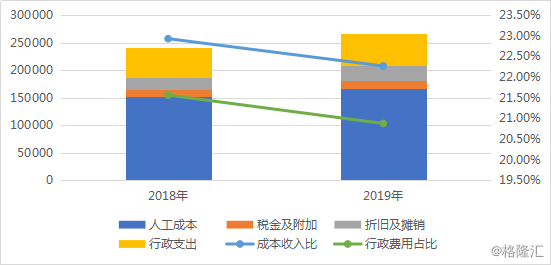

另一方面,在经营管理上,银行持续推进提质增效也带来了利润的提升。2019年该行营业支出27.68亿元,同比增加7.7%,增幅低于营收。成本收入比22.27%,同比下降0.66个百分点。一般及行政费用5.78亿元,同比增加4.25%,低于营业支出增速。各项支出占比的下降表明该行在费用管控上卓有成效,在业务扩张的同时,成本收入比、行政费用占营业支出比持续下降,增厚了公司收益。

图表9:成本结构

数据来源:公司业绩公告

三、严格风险管理,资产质量改善

面对宏观经济金融形势的压力,在业务快速扩张的同时,重庆银行高度注重风险管理,资产质量得到全面改善。

过去一年,重庆银行加快推进全面风险管理体系建设,持续加强信用风险防控,对信贷资产进行滚动风险排查,加大风险处理力度,加强预警跟踪与贷后管理,信贷资产质量继续保持在同业较好水平。截至2019年底,不良率1.27%,较上年末下降0.09个百分点;关注类贷款比例3.12%,较上年末下降0.21个百分点。

图标10:不良率及关注贷款率变化

数据来源:公司业绩公告

盈利提升和资产质量好转背景下,重庆银行的风险监管指标全面回升。截至2019年末,该行核心一级资本充足率8.51%,较上年末上升0.04个百分点,资本充足率、一级资本充足率与上年末基本持平,持续满足监管指标。

四、疫情冲击有限,长期趋势向好,期待A股上市后再次腾飞

回顾重庆银行的发展,2013年在H股上市后,资本实力大大增强,进入了快速发展阶段,主要财务指标均超出同业。该行始终聚焦服务实体,坚持零售转型战略,强化风险管控,同时内部降本增效,2019年经济回暖时各项指标迎来全面回升。

2020年初,“新冠”疫情在全国扩散,经济活动按下“暂停”键,对实体经济带来不小冲击,银行业短期表现承压。然而从过去2003年的非典疫情经过来看,当时疫情也对整个经济金融带来了负面影响,不过很快在国家强力管控下,疫情逐步得到控制,复工复产快速推进,一系列强有力的刺激政策持续推出,鼓励银行业加大对企业贷款的支持,银行业实现迅速回血,取得了高增长。由此可见,疫情对经济的冲击是暂时的,疫情过后,银行业面临着友好的货币政策环境,经济刺激将带来大量融资需求,银行业也将迎来快速发展的机遇。

就重庆银行而言,该行A股上市在即,上市后资本实力将大大增强,支持实体经济发展的能力也将进一步提升,而其所扎根的成渝经济圈,近年来经济发展势头持续强劲。在多重机遇之下,重庆银行有望复制H股上市后的快速扩张,迎来新一轮的高速增长。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员