作者: 辣笔小强

来源:东方财富网

3月28日,中国证券投资者保护基金有限责任公司发布《2019年度全国股票市场投资者状况调查报告》。其中55.2%的散户2019年是盈利的,而专业机构投资者则有91.4%是盈利的;29.1%的散户加了杠杆,而机构只有27.6%;散户约7成是自主决策投资,而机构超8成靠专业机构进行决策……详细的,我们一一来看。

55.2%的自然人盈利,超九成专业机构盈利

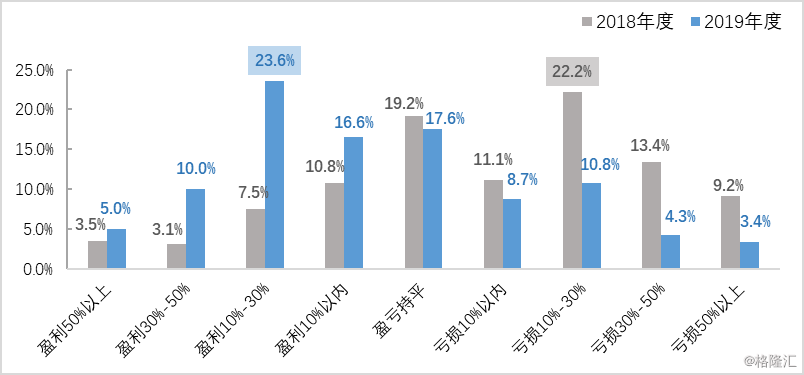

从投资结果看,2019年,受调查投资者中股票投资盈利的合计占比55.2%(2018年为24.9%),盈亏持平的占比17.6%,亏损的合计占比27.2%。

盈亏区间上,“盈利10%-30%”的投资者最多,占比23.6%;其次是“盈亏持平”的投资者,占比17.6%;“盈利10%以内”的投资者占比次之,为16.6%。

图1:2019年投资者盈亏情况调査结果

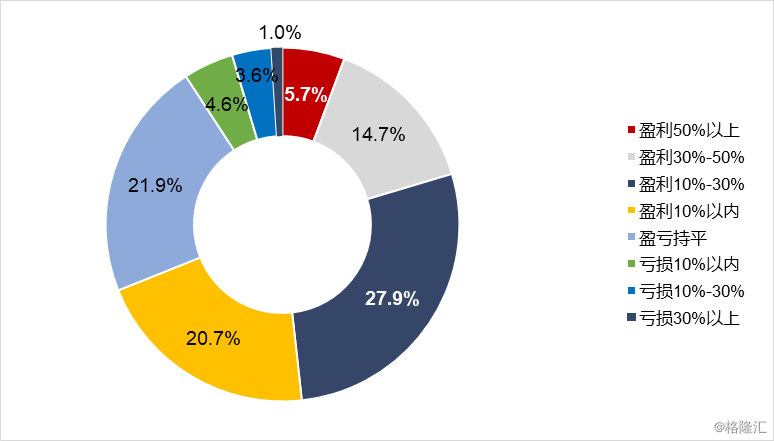

对于一般机构投资者来说,获利情况好于自然人。调查显示,2019年共有68.9%的一般机构表示盈利,其中盈利30%以内的占到48.6%,21.9%的一般机构表示盈亏持平,表示亏损的一般机构仅占9.2%。

图2:受调查一般机构投资者2019年股票投资获利情况

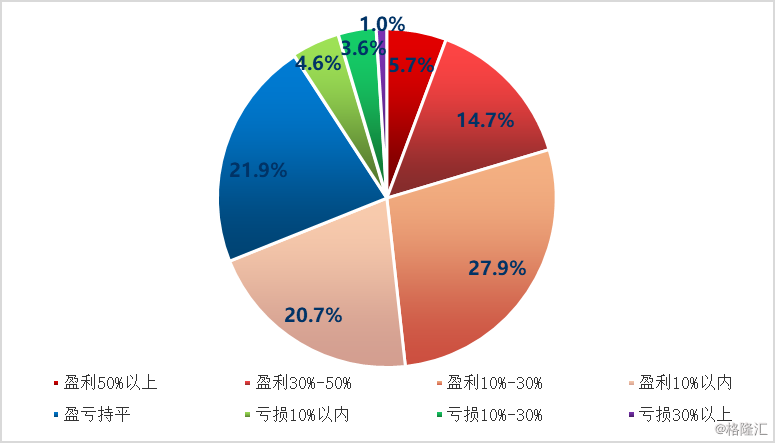

专业机构2019年盈利表现最好。调查显示,年度有盈利的专业机构或产品合计占比高达91.4%,其中盈利10%-30%的占35.6%、盈利30%-50%的占25.5%;年度盈亏持平的机构或产品占5.9%,而年度亏损的合计占比仅为2.7%。

图3:受调查者所在机构或所管理的产品2019年股票投资获利情况

“新手上路”占比明显下降

证券知识水平方面,属于“新手上路”的占比15.3%,较2018年下降13个百分点;48.6%的人“对投资有基本认知”,占比最高,较2018年提高1.5%。而“对投资产品较为熟悉”的人占比明显提高,2019年占比28%,较2018年增加9.1%。

图4:受调査投资者对证券投资知识的了解程度

股票仍是最爱,基金成“新宠”

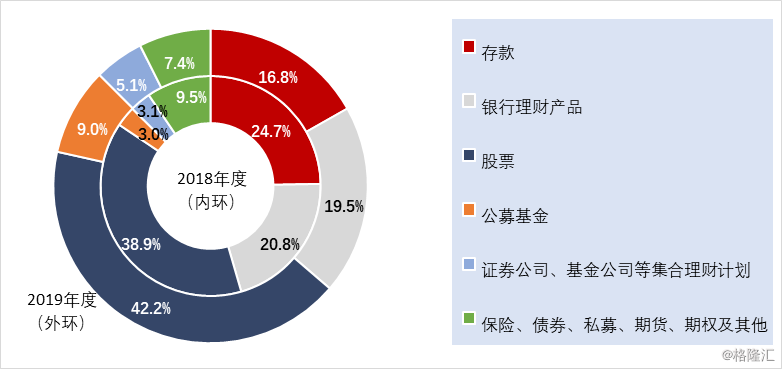

资金配置方面,42.2%的自然人在股票上配资最多,较2018年提高3.3个百分点;现金配置比例最大的人占比16.8%,较2018年降低7.9个百分点。而配置公募基金比例最大的人从2018年的3%上升到2019年的9%,是所有金融产品中上升比例最多的。

图5:受调査投资者资金配置比例最大的金融产品分布

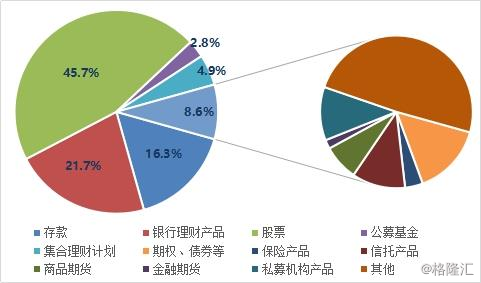

与自然人相似,一般机构投资也主要布局股票。调查显示,45.7%的受调查者投资金额最多的是股票,21.7%的受调查者投资金额最多的是银行理财产品,而投资存款最多的受调查者占16.3%。

图6:受调查一般机构投资者投资金额最多的金融产品分布

而专业机构投资者投资股票更多。调查显示,其所在机构或所管理的产品中股票投资金额在各类型投资中占比较大。其中股票投资金额占比在80%以上的有44.1%,股票投资金额占比在50%-80%之间的有28.2%,股票投资金额占比在50%以下的合计为27.7%。

图7:受调查者所在机构或所管理的产品中股票投资金额的占比分布

投资者加大了股票投资比重

炒股不是生活,那么投资者会拿多少钱出来炒股呢?调查显示,2019年66%的自然人投资者用来买股票的钱不超过家庭年收入的30%。

不过与2018年相比,股票投资比重低于10%的下降了13个百分点,而比重为10%-30%、30%-50%、50%-70%的则有不同程度的上升。表明投资者进一步加大了股票投资在家庭年收入中的比重。

图8:受调査投资者投资金额占家庭年收入比重的分布

一般机构投资者的股票持仓占比也多在30%以下。调查结果显示,股票投资金额占所有类型投资金额比重在30%以下的有40.6%,介于30%-50% 之间的有28.2%,介于50%-80%之间的有20.1%,高于80%的有11.1%。

图9:受调查一般机构投资者股票投资金额所占比重的分布

而与2018年相比,受调查的专业机构投资者所在机构或所管理的产品在2019年的股票持仓仓位明显提升,仓位在50%以上的机构合计占比从2018年的62.7%提升至2019年的77.7%,其中 仓位在80%以上的机构占比从27.1%升至46.8%。

图10: 2019年受调查专业机构投资者所在机构或所管理产品的股票持仓仓位变化

近半自然人持股不超过半年

持股时间方面,32.8%的受调查自然人选择“1-6个月”,占比最大;24.6%的人选择“6个月-1年”,占比次之,而持股时间短于1个月的占比为14.3%。

与2018年比较,持股时间在“1个月以内”的投资者占比下降4.5个百分点,持股时间在“1-6个月”和“6个月-1年”的投资者占比分别提升3.2和2.4个百分点,而持股时间在1年以上的投资者占比变化不大。

图11:受调查投资者的持股时间分布

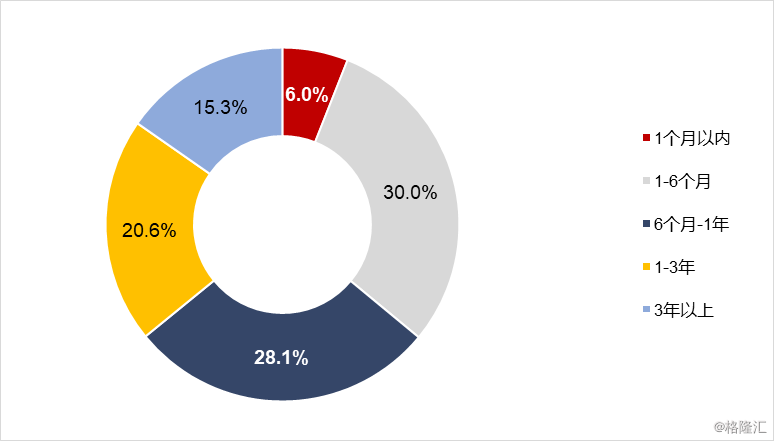

对于一般机构来说,平均持股时间较自然人更长。具体而言,平均持股时间在1-6个月的受调查者占30.0%,6个月-1年的占28.1%,1-3年的占20.6%,3年以上的占15.3%,而1个月以内的仅占6.0%。

图12:受调查一般机构投资者的平均持股时间分布

自然人中线为主,机构长线为主

投资风格方面,受调查的自然人倾向于中长线投资。其中,38.1%的人倾向于“波段操作,中线为主”,占比最高,较2018年减少0.1个百分点;35.2%的人倾向于“价值投资,长线为主”,较2018年下降3.1个百分点;而“快进快出,短线为主”的人占比17.9%,较2018年大幅下降10.3个百分点。

在股票标的选择上,部分投资者有“喜欢打新”、“喜欢ST和重组股票”的倾向。其中,“喜欢打新”的人占比18.6%,较2018年增加2.6个百分点;“喜欢ST和重组股票”的占比2.8%,较2018年增加0.5个百分点。

图13:受调査投资者的操作风格分布

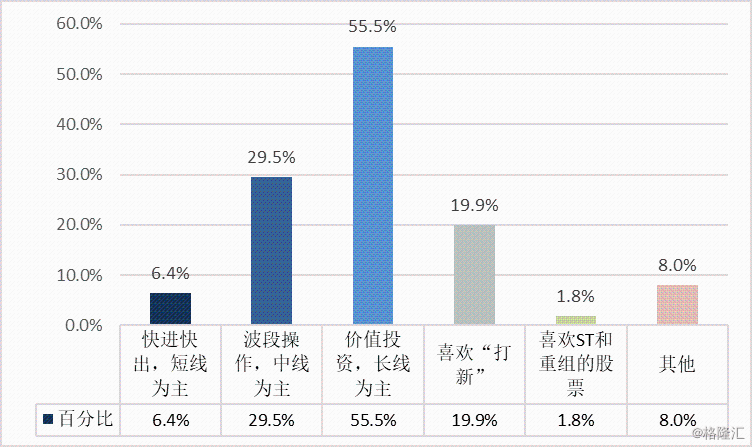

而对一般机构投资者来说,则更倾向于“价值投资,长线为主”。数据显示,55.5%的受调查一般机构投资者倾向于“价值投资、长线为主”,选择“波段操作、中线为主”和喜欢“打新”的占比分别为29.5%和19.9%。

图14:受调查一般机构投资者买卖股票的操作风格

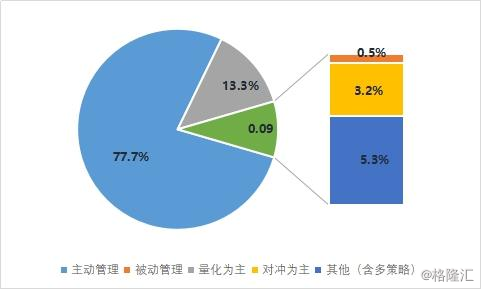

至于专业机构投资者,在股票投资风格上,对于受调查者所在投资机构或所管理的产品的股票投资风格,77.7%是主动管理,13.3%是量化为主,被动管 理、对冲或其他(含多策略)的占比较少。

图15:受调查机构的股票投资风格

科创板、创业板投资偏好加强

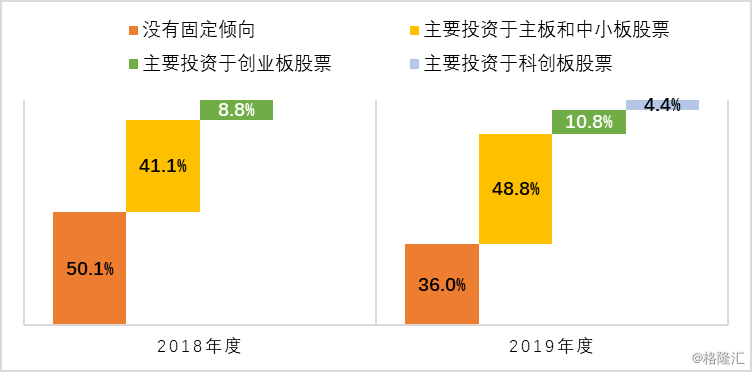

板块倾向方面,2019年自然人的板块倾向性明显加强。调查显示,48.8%的人表示“主要投资于主板和中小板”,占比最多,较2018年增加7.7个百分点;而36%的人对投资板块“没有固定倾向”,较2018年大幅下降了14.1%。

此外,10.8%的人表示“主要投资创业板”,较2018年增加2个百分点;至于2019年年中新开市的科创板,有4.4%的人表示“主要投资科创板”。

图16:受调査投资者对投资板块的倾向性

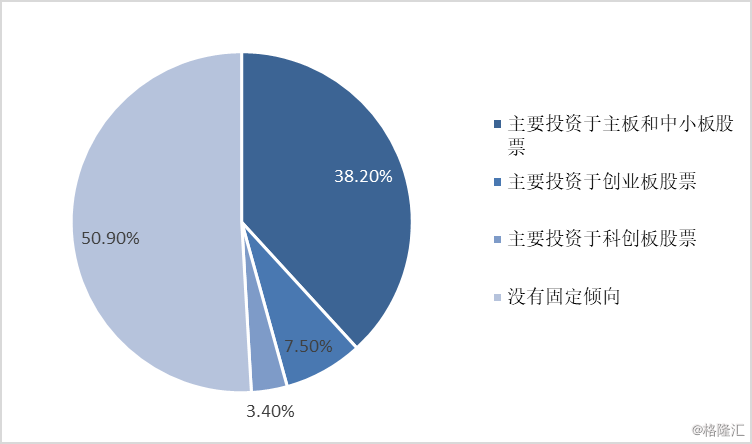

而一般机构投资者与自然人投资者的调查结果有所差异。调查中,有50.9%受调查一般机构投资者表示没有固定倾向,38.2%的受调查者主要投资主板和中小板股票,主要投资创业板和科创板的受调查者占比较少。

图17:受调查一般机构投资者的板块投资偏好

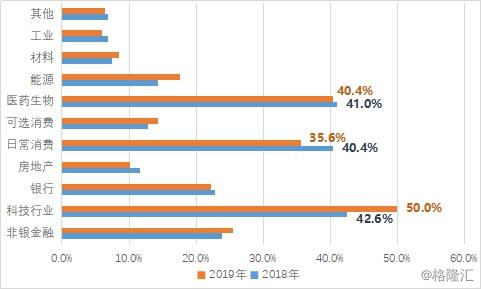

而专业机构投资者则主要表现在行业配置变化上,调查显示,2019年专业机构投资者重点配置了科技行业。

图18: 2019年受调查专业机构投资者重点配置行业的分布变化

加杠杆的人在变多

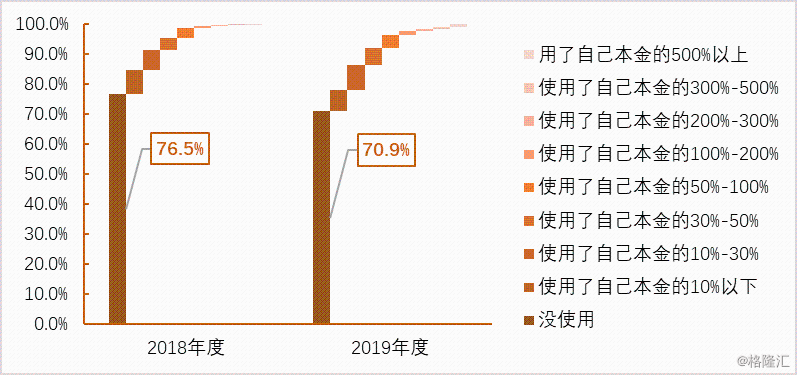

至于是否加杠杆方面,调查显示,自然人对利用杠杆资金炒股的态度仍较为谨慎,但2019年杠杆投资占比有所增加。数据显示,受调查者中,2019年有29.1%的人使用了杠杆资金,较2018年的23.5%增加了5.6个百分点。

图19:受调査投资者使用杠杆资金的情况

而受调查的一般机构投资者投资股票时使用杠杆资金的比例比自然人还低,仅27.6%的受调查者表示使用了杠杆资金,且杠杆资金占本金的比例不高,基本在本金的50%以内。

图20:受调查一般机构投资者的杠杆资金使用情况

自然人自主决策,机构靠专业机构

投资决策方式上,67.1%的自然人投资者依靠自己分析做出投资决策,占比最多,但较2018年略微下降5.8个百分点;根据朋友推介或网上专家专家推介合计占比22.8%,较2018年略微上升2个百分点;接受专业投资顾问辅导的投资者比例由6.4%提升至10.1%。

图21:投资者进行投资决策的方式

对于一般机构投资者来说,在做出投资决策的方式上,59.9%的受调查者表示通常情况下是由企业内部讨论分析决定投资决策,25.0%的受调查者表示会参考券商研报或分析师推荐,根据网上投资专家推介或接受专业投资顾问辅导的占比不高。

图22:受调查一般机构者做出投资决策的方式

投资者更加注重长期收益

至于投资的目标方面,51.6%的自然人投资者表示“注重长期受益, 希望稳定增长”,13%的受调查投资者表示“注重短期受益,追求高波动”,剩余投资者认为自己的投资目标介于上述两者之间。与去年相比变化不大。

图23:投资者的投资目标

而受调查的一般机构投资者,较自然人更加重视长期收益。调查显示,58.6%的受调查者表示注重长期收益、希望稳定增长,只有6.0%的受调查者表示注重短期收益、追求高波动,余下35.4%的受调查者表示投资目标介于前两者之间。

最看重收益率和风险程度

在投资金融产品时主要考虑的因素方面,“收益率”和“风险程度”依然是自然人关注的主要方面。数据显示,78.5%的受调查者选择“收益率”,54.1%的受调查者选择“风险程度”。

当然,与2018年相比的话,“买卖的便利度”、“投资期限”的关注度有所提升,二者的选择比例由2018年的17.3%和9.2%分别提升至2019年的21.5%和11.3%。

图24:受调査投资者对各类投资因素的关注程度

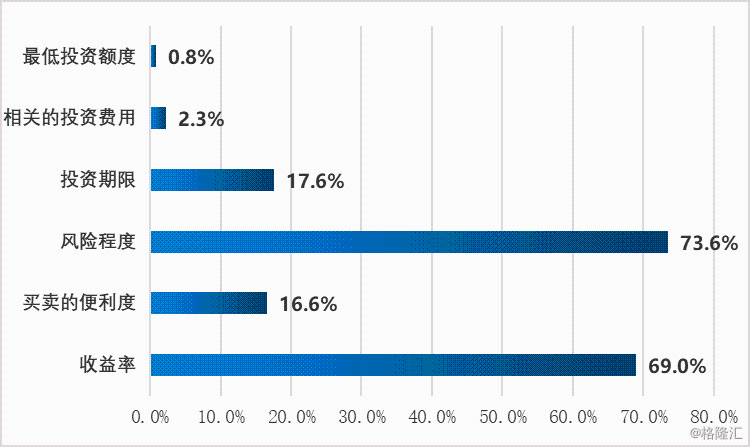

相对自然人而言,一般机构投资者则更加关注风险程度。受调查的一般机构投资者表示在投资金融产品时主要考虑的因素是风险程度和收益率,且对风险程度的选择占比(73.6%)略高于对收益率的选择占比(69.0%)。而相关投资费用和最低投资额度则不是一般机构投资者考虑的主要因素,选择比例很低。

图25:受调查一般机构投资者投资金融产品主要考虑的因素

投资者风险偏好有所上升

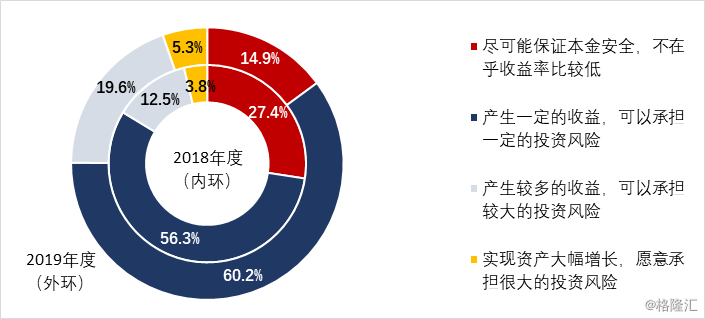

对于期望收益与风险,“产生一定的收益,可以承担一定的风险”仍然是自然人选择最多的,比例为60.2%,较2018年继续增加3.9个百分点。

但与2018年比较的话,可以发现投资者的风险偏好有所上升。其中“尽可能保证本金安全,不在乎收益率比较低”的投资者比例由27.4%降至14.9%,而“产生较多的收益,可以承担较大的投资风险”的投资者比例由12.5%升高至19.6%。

图26:受调査投资者对投资风险和收益的偏好情况

而与自然人投资者相比,一般机构投资者更加注重本金安全,承担较大投资风险的意愿更低。调查显示,54.2%的受调查一般机构投资者选择产生一定的收益、可以承担一定的投资风险,26.6%的 受调查者选择尽可能保证本金安全、不在乎收益率比较低,只有19.2%的受调查者期望产生更高收益并愿意承担更大的投资风险。

图27:受调查一般机构投资者进行投资的期望收益情况

止盈变现的预期收益率在上升

而股票投资的盈利方面,多数受调查的自然人投资者选择在10%-30%和30%-50%两个盈利区间卖出变现,其选择比例分别为38.8%和32.1%,合计占比70.9%。

与2018年相比较,选择在30%-50%和50%以上两个高盈利区间卖出变现的投资者占比分别提升5.0和1.8个百分点,选择在10%以内和10%-30%两个低盈利区间卖出变现的投资者占比分别下降4.7和2.1个百分点。表明2019年投资者卖出止盈的预期收益率有所提高。

图28:投资者卖出变现的盈利区间分布

而九成以上的受调查一般机构投资者表示在投资股票盈利10%以上才会卖出变现,选择在盈利10%-30%、30%-50%和50%以上时卖出变现的受调查者占比分别为33.9% 36.2%和 22.2%。

图29:受调查者一般机构投资者会卖出变现的股票盈利区间分布

承受的股票亏损比例有所提高

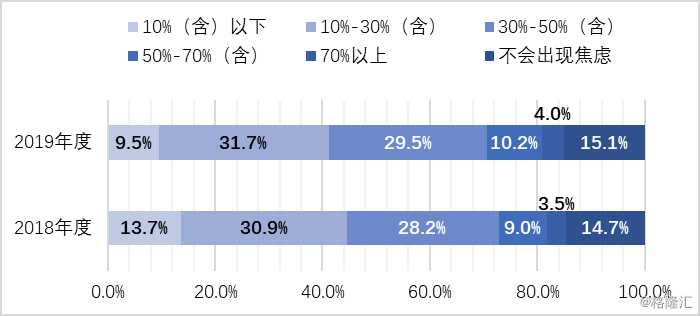

对于股票投资亏损方面,受调查的自然人投资者产生焦虑情绪的亏损比例集中在10%-30%和30%-50%两个区间,其选择比例分别为31.7% 和29.5%,合计占比61.2%。

与2018年相比较,在亏损10%以下时会出现焦虑的投资者占比由13.7%降至9.5%,而在10%以上的各个亏损区间出现焦虑的投资者占比均有所增长。表明受调查投资者能够承受的亏损比例有所提高。

图30:投资者产生焦虑情绪的亏损区间分布

处理亏损方式更加理性

在处理股票亏损方面,受调查自然人投资者更倾向“短期 低买高卖,对套牢的股票高抛低吸”和“卖掉一部分,并考虑换 股”的止损方式,选择比例分别为39.8%和25.1%。

而与2018年比较,明显变化在于选择“低买高卖”方式止损的投资者占比增加8.3个百分点,而选择“做死多头,一直持有”的投资者占比减少6.4个百分点。表明投资者处理亏损更显理性。

图31:投资者减少股票亏损的方式

而面对亏损,一般机构投资者会比自然人投资者更为积极的采取措施减少亏损。多数受调查的一般机构投资者会通过高抛低吸或换股等方式减少亏损,选择比例分别为34.7%和31.8%。

图32:受调查一般机构投资者应对股票亏损的措施

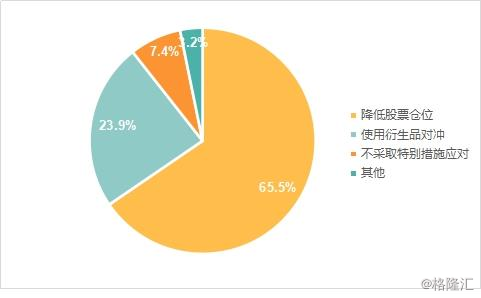

当然了,专业机构投资者在出现风险时,同样会降低股票仓位。调查显示,65.4%的受调查者表示当市场出现风险释放、大幅下跌时,其所在机构通常会降低股票仓位,23.9%的受调查者表示会使用衍生品对冲,仅有7.4%的受调查者表示不会采取特别措施应对。

图33:市场大幅下跌时受调查者所在机构采取的措施

年龄越大,持股时间越长且越倾向价投

若是结合年龄来看的话,调查显示出3方面的特征:

1、投资者的年龄与平均持股时间基本呈正相关,年龄越大的投资者平均持股时间越长;

2、随着年龄的增长, 投资者买卖股票的操作风格越倾向于长线为主;

3、老年投资者更喜欢“打新",各年龄区间投资者对ST和重组股票都没有特别偏好。

学历越高,风险偏好越高

再考虑学历的话,调查发现,投资者的学历与风险偏好呈现明显的线性关系,投资者的学历越高,风险偏好程度越高。

在“尽可能保证本金安全,不在乎收益率比较低”选项上,投资者的学历越高,选择该选项的比例越低;而在“产生较多的收益,可以承担较大的投资风险”选项上,投资者的学历越高,选择该选项的比例越高。

图34:受调査投资者对投资风险和收益的偏好情况

证券知识和对市场的理解是盈亏的关键

而什么是影响盈亏的关键呢?调查显示,64.8%的受调查投资者将股票投资盈亏的原因归结于“自身证券知识储备以及对市场的理解”;紧随其后的是“国家政策和监管部门的政策影响”,有55.1%的受调查者选择该项。而在2018年,“国家政策和监管部门的政策影响”剧首位。

图35:受调查投资者对股票投资盈亏原因的看法

而专业机构投资者则更看重宏观经济和基本面的变化。调查显示,分别有62.2%和60.1% 选择“宏观经济预期”和“行业基本面变化”。而“场内外资金变化”、“国际经济金融环境”以及“技术指标”的选择比例分别为21.8%,19.1% 和 14.9%。

图36:影响受调查专业机构对市场整体预期的主要因素

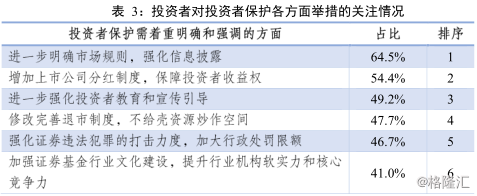

投资者希望强化信息披露

至于投资者保护工作方面,“进一步明确市场规则, 强化信息披露”是投资者认为最应明确和强调的方面,与上一年 度调查结果一致。投资者对“增加上市公司分红制度”、“进一步强化投资者教育和宣传引导”、“修改完善退市制度”、“强化证券违法犯罪的打击力度,加大行政处罚限额”和“加强证券基金行业文化建设”的关注度也较高,均排在前六位。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员