作者:IWang

来源:财经早餐

航空运输市场存在这样一个矛盾的现象:在过去半个多世纪里,市场需求一直保持着高速增长,但全行业的利润水平却始终微乎其微。

近十几年来,全球航空运输周转量增速已经呈现逐渐下降趋势,根据国际民航组织发布的数据显示出上一次周转量翻倍花了10年,而空客的《全球市场预测(2019-2038)》显示,未来每翻倍一次大概要花费15年。

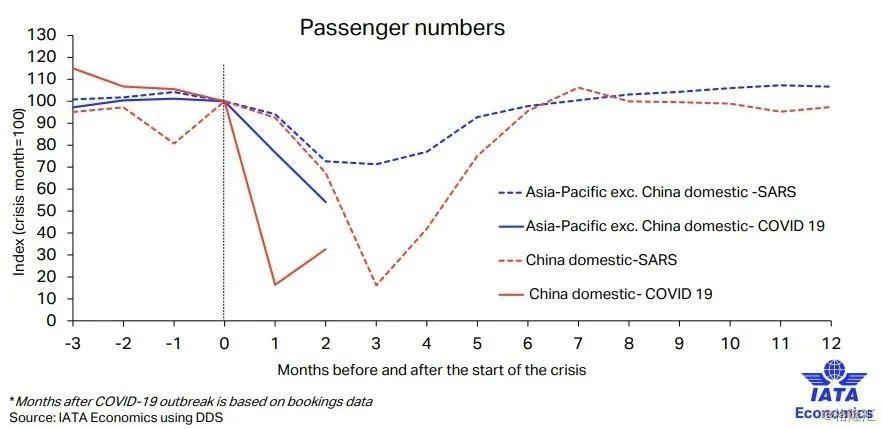

此次疫情,给本就增长趋缓的航空市场一击重锤。航空数据咨询公司Ascend的最新数据显示,今年以来全球航空运力已下降2.8%。IATA发布疫情影响报告预测,如果旅行限制持续3个月,全球航空业损失将会高达2520亿美元。

行业周期底部?

根据预测,影响最严重的是亚太、欧洲及北美,其中亚太业绩将下滑37%,损失880亿美元,北美下滑27%,损失500亿美元,欧洲则会损失760亿美元。

来源:IATA

中国三大航占据国内航空市场约60%的市场,从二月航空公司的运营数据来看,可以说是遭遇毁灭性打击。

根据公司公告,2020年2月,东方航空客运运力投入同比下降72.66%,旅客周转量同比下降83.74%;南方航空航空客运运力投入同比下降73.07%,旅客周转量同比下降85.11%;中国国航客运运力投入同比下降68.1%,旅客周转量同比下降80.5%。

作为中国民航第一家在上海、香港、纽约三地上市的航空公司,东方航空的股价自2月以来,下跌超过16%。

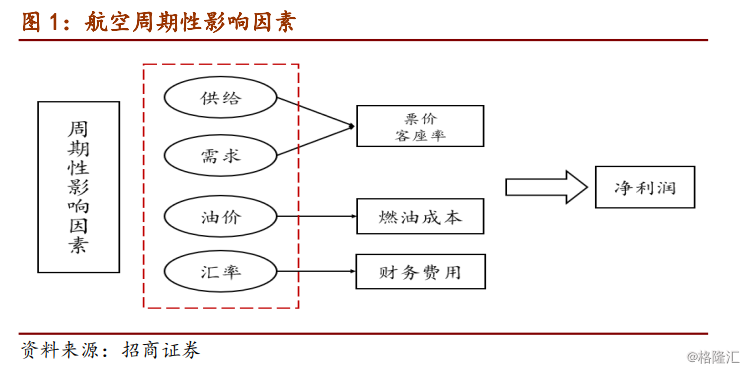

航空运输业的发展具有典型的周期性,同时又很容易受到外部因素的影响,是供需关系、油价和汇率的综合作用。

燃油费用占据航空公司三分之一左右的成本。2018年东方航空飞机燃油成本为336.8亿元,同比增长34.2%;东航并没有采取燃油的套期保值业务,平均油价同比提高24.93%,因此而增加的航油成本67.2亿元。

最近国际市场市场油价暴跌,一度利好航空公司。3月9日,布伦特原油期货开盘大幅跳空低开25%,盘中跌幅一度超过30%,当日收盘WTI原油期货跌超24%,创1991年以来最大单日跌幅。“全面油价战争”让原本长时间盘桓在60美元左右的油价,开始在25美元左右盘桓,谁也不知道国际油价的底部在哪里。

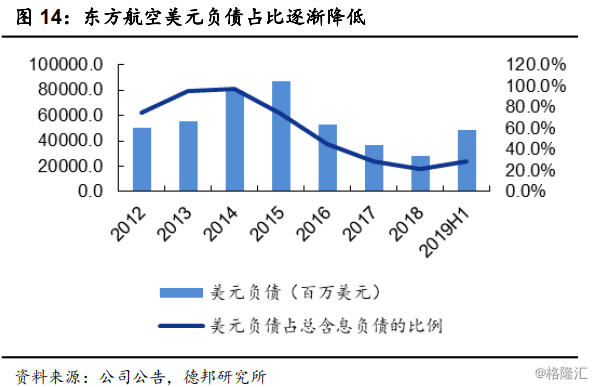

东航作为中美同时上市的公司,美元付息债比例颇高,也因此承受了巨大汇率影响,在2018年底美元付息债已经削减至21%。2017年人民币兑美元升值,公司因此产生汇兑收益20.01亿元,而2018年美元兑人民币升值,公司因此又汇兑损失20.4亿元。

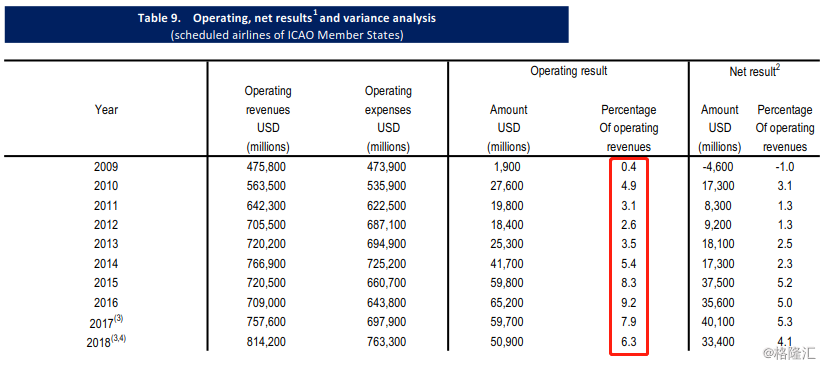

作为一个整体,全世界航空公司的财务表现一直不佳,即使是在市场受到高度规制和保护的时期也是如此。传统的评价企业盈利能力的指标,资产回报率,不太适用于评价航空运输业。

因为不同的航空公司采用的折旧政策不同,租用设备所占的资金比例不同,获得政府直接或间接补贴的形式也不同,这使得航空公司的实际资产价值很难得到准确的评估。以飞机以及核心发动机折旧为例,东航年折旧率为4.75%-5%,南航为4.8%-6.3%,国航为3.17-6.33%。别看比例变动不大,但是乘以一架飞机的价格,那就很大了,更别提三大航都有超过600架的飞机。

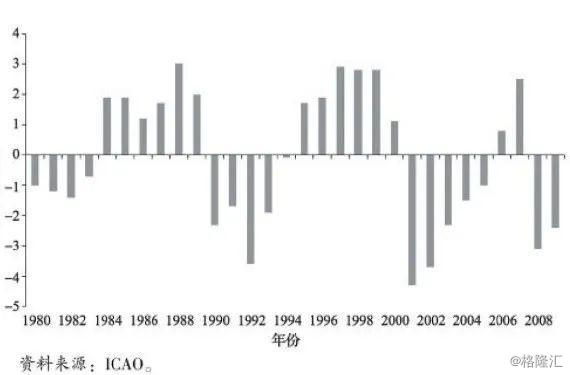

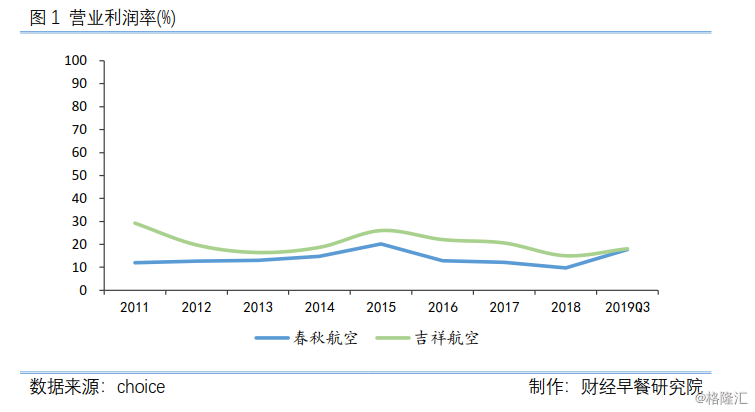

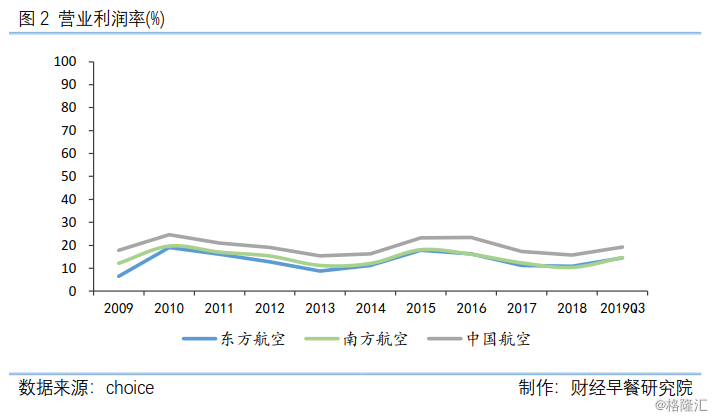

评价航空公司盈利能力比较常用的指标是营业利润率,即当期的营业利润(或亏损)与营业总收入的比值。

全球航空公司营业利润率

航空运输业的周期性非常明显,石油危机、金融危机,经过4-5年的低谷后必定会迎来5-6年的繁荣。

根据国际民航组织数据,自08年金融危机以来,航空运输业已经迎来了几乎8-9年的繁荣。此次受到疫情影响,整个行业或许已经处于这一轮周期的底部。

长期向好

航空公司的规划和管理就是实现市场供给(提供航空服务)与市场需求完美匹配。无论一家航空公司是低成本运营商还是高成本运营,都可以做好规划工作。虽然某些外部因素,如油价会影响到航空公司的运营成本,但是航空公司依然能在很大程度上控制其成体的成本水平。控制好成本,廉价航空业也可以很赚钱,比如春秋航空和吉祥航空,其营业利润率与三大航不相上下,某些年份甚至更高。

与全球趋缓的增速不同的是,在过去的20年中,我国民航客运量从1999年的1.9亿人增加至6.1亿人,年均复合增长率高达12.53%,处于高速增长中,航空公司营业利润率也高于全球平均水平。

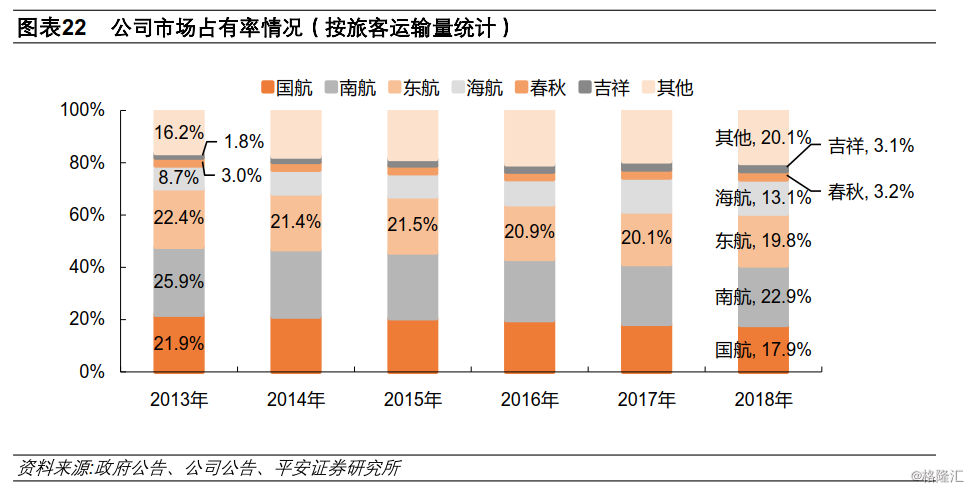

一个市场能获得相比较其他地区的超额利润时,竞争者蜂拥而入,海航、廉价航空以、地区航空以及境外航空公司强势挤入。头部三大航对市场占有率也出现了下滑趋势,2018年底,东航市场占有率从2013年的22.4%下降到19.8%,南航从25.9%下降到22.9%,国航从21.9%下降到17.9%。

2019年,东航向吉祥航空子公司发行H股,引入吉祥航空和均瑶集团作为战略投资者,同时认购吉祥航空的非公开发行A股。东航持有吉祥航空15%的股份,吉祥航空和均瑶集团共持有东航10.07%的股份,双方正式成为战略合作伙伴。

从机队方面来看,截止2019年6月30日,东航运营719架飞机,其中459架是租赁形式;南航运营849架飞机,其中566架是租赁形式;国航运营676架飞机,其中393架是租赁形式。航空业重资产,航企无法一次性承担高昂的飞机采购往往会采取租赁的形式,而这一部分的固定成本是不会随着运力投入的下降而下降,租金支出对当下航企而言,是一笔不小的现金流压力。

国际航空运输协会数据显示,全球75%的航企手头现金不足以负担今后3个月不可避免的固定成本开支。通过此次危机,全球航空业或将进入新一轮的重组期。一些实力较弱的航空公司在疫情发生前已经陷入运营困境,被大型航空公司收购甚至破产的可能性大大上升。

从各方面来说,东航或许不是最拔尖的,但是人家血厚。

截止到2019年上半年,东方航空在上海、北京、昆明和西安四大基地的市场份额分别为40.62%、18.53%、37.75%和29.03%。而北京大兴机场的完建,东航旗下子公司中联航整体迁入大兴机场,根据规划,大兴机场到2025年日均航班量将达到1570架次,基本实现7200万人次旅客的吞吐量,东航将承接机场30%的运输量。

IATA在报告中提到,随着中国逐步解封,中国国内航空客运市场开始显现改善信号。IATA首席经济师称,可以看到中国国内市场拐点的一些迹象,3月份的数据开始改善。

报告显示,3月前两周,中国国内航空市场客运收益开始稳定,同比略增,国际市场同比下降超过25%。

尽管疫情对国内民航业冲击尚未完全解除,同时国外航线受疫情冲击仍在发酵,但是短期冲击不改长期向好的趋势。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员