作者 | 水清浅

数据支持 | 勾股大数据

周四A股港股受到美股市场剧烈下行的冲击,盘中上证指数一度下跌3%,恒生指数一度下跌5%。招商银行盘中也走出了令人咋舌的走势,A股盘中最大跌幅6.59%,港股盘中最大跌幅8.72%,在中资银行股里跌幅排名第一。

招商银行过去几年凭借其零售业务的优势,股价涨幅大幅领先其他银行,一直是银行股里备受投资者追捧的标的。周四的这种走势,在招行历史上都极其少见。

但是随着周五港股市场止阴反弹,大涨5%;A股也维稳反转。招商又以银行股里最大涨幅收回失地,市场给周五晚上招行的年报打满了预期。

招行的年报总体来看,依旧是交出了不错的成绩单,但是也有很多值得担忧的地方。

1

营收分析

2019年,招商银行实现营业收入2697亿元,同比增长8.51%;净利润934亿元,同比增长15.6%,增速创2013年以来新高。

分季度来看,前三季度招行营收和净利润基本保持稳定,但是第四季度出现了大幅的下滑。

最主要的原因是四季度开始,招行的净利差出现了大幅收窄。四季度与前三季度相比,招行的成本率没有发生改变,维持在1.92%;但是贷款和垫款、存拆放同业和其他金融机构款项的收益率出现大幅下滑,从而使整体的生息资产收益率下滑了0.15个百分点。

四季度主要受实体经济下行、企业融资需求疲弱影响,所以招行大幅下调了贷款利率20个基点。招行四季度继续加大结构性存款、大额存单等利率成本较高的存款产品,从而导致净利息收益率回落。

而2019年全年招行净息差为2.65%,同比提升1个基点,最主要的原因是央行今年三次降准,有更多的生息资产投入到信贷市场。但是全年净息差处于整体下滑的趋势。

2019年,招行利息收入占比总营收64.18%,非利息收入占比26.51%,其他收入占比9.31%。利息收入占比整体呈现缓慢下降的趋势。

2019年招行净利息收入1,730.90亿元,同比增长7.92%。其中,零售贷款规模进一步大幅增长18%,而信用卡透支及小微贷款收益率较高,使得零售贷款的收益率保持在6.07%的高位,量增收益率高,贡献了净利息的主要收入。

净手续费及佣金收入714.93亿元,同比增长7.54%。其中,银行卡手续费收入195.51亿元,同比增长16.88%,主要是银行卡交易量增长,带动收入增长;结算与清算手续费收入114.92亿元,同比增长11.93%,主要是电子支付收入增长;代理服务手续费收入136.81亿元,同口径较上年增长4.51%,主要是代理保险收入和附属公司证券经纪等代理业务收入增加。

其他净收入251.20亿元,同比增长15.81%。其中投资收益157.71亿元,同比增长24.81%,主要是股权投资上的获利所得。

2019年,招行总资产74172.4亿,同比增长9.95%。其中贷款总额42773亿,同比增速14.06%。总负债67995.33亿,同比增长9.63%。其中,客户存款48749.81亿,同比增加10.11%。其中零售存款的增速高达15.57%,突出招行零售业务继续保持优势。

值得关注的是,招行的存款成本上升还是蛮快的,个人存款成本提高了25个基点,同时招行的活期存款占比下降了不少,从2018年的65%下降到现在的59%。活期存款占比高一直是招行轻资产运营的基础,如今下滑如此之快也是一个担忧之点。

2

资产质量整体转好

2019年,招行不良贷款率下降0.2%个百分点;但是损失类贷款占比却提升了4个基点。

自2016年以来,招行的总体不良贷款率处于下行区间,说明招行在贷款的风控能力上越来越强。

2019年,招行资本充足率15.54%,较上年末下降0.14个百分点,一级资本充足率和核心一级资本充足率分别为12.69%和11.95%,较上年末分别上升0.07和0.17个百分点。

虽然招行的风险加权资产增长了12%,但分红后股东权益依旧增长了14%,这说明招商银行2019年在分红33%、资产规模扩大10%的基础上可以实现内生性增长。

而现在大多数的银行,依旧需要再融资手段补充资本金从而去扩大资产负债表,不停地摊薄股东的收益。而招行开始逐渐走上稳步发展回馈股东的良性循环。

2019年招行的拨贷比和覆盖率继续增长,4.97%的拨贷比、426.78%的覆盖率,就意味着2231亿的贷款拨备总额和2447亿的资产拨备总额,这为招行未来的报表业绩增长奠定了坚实基础,可以保证招商银行未来三五年维持两位数的净利润增长。

而且全年贷款拨备总额增加了311亿,但不良贷款是减少的,关注贷款和逾期贷款变化也不是很大,而招行的拨备率一直远超监管要求的150%,这就说明招商银行的拨备是在隐藏利润。

3

零售业务依旧是招行最大的亮点

2019年,招行零售业务实现税前利润664亿元,同比增长14%,利润贡献达到56.7%,同比提升约2个百分点。零售金融业务成本收入比则连续两年下降至33.74%。

截至2019年末,招行零售客户数达1.44亿户,较年初增长14.8%;管理零售客户总资产余额(AUM)约7.5亿元,增长10.2%。其中,金葵花及以上客户近265万户,较年初增长12.1%;金葵花及以上客户对全行零售AUM的贡献超过81%,这也奠定了招行财富管理业务的基础优势。

2019年,招行零售贷款总额、零售存款总额分别较年初增长17.6%、15.6%,零售贷款占比和存款占比也分别提升至52.6%、37.5%。其中,零售贷款客户数大增35.6%至642.2万户,客群增长以线上轻型获客为主。

招商银行App累计用户数达1.14亿户,借记卡数字化获客占比25%;掌上生活App累计用户数达9126.4万户,信用卡数字化获客占比达64.3%。两大App也已成为招行客户经营的主要平台,截至去年末,两大App的MAU达1.02亿户,较年初增长25.6%。

4

招商银行可以抄底吗

我国上市银行几十家,全国大大小小银行几千家。集中度受限,资本密集,传统的五大行及优秀的股份行已形成行业的中流砥柱,但是行业内没有任何一家可以占绝对优势,拥有强势定价权。

这种情况下,要想获得更高的收益,只能通过两条路提高其收益:更低的成本,及差异化服务获取一定的定价优势。

成本端的利率是由监管机构决定,想要降低成本就要扩大活期存款占比,而活期占比的提高离不开深耕客户群体。并且,对公活期基本差别不大,只有零售活期才能提高定价权。

招行长年维持在60%以上的活期贷款占比,位列行业第一,就大大在成本端实现轻资产运营。

而扩大非息收入是另一个保证银行不受经济周期影响的增长点,而且非息收入不用消耗银行的资本金,是银行实现轻资产增长的必争之地。19年前三季度招行中间收入规模571.6亿元,仅次于中、农、工、建四大行;在营收中占比达27.5%,仅次于中信和民生,较10年提升11.6pct。

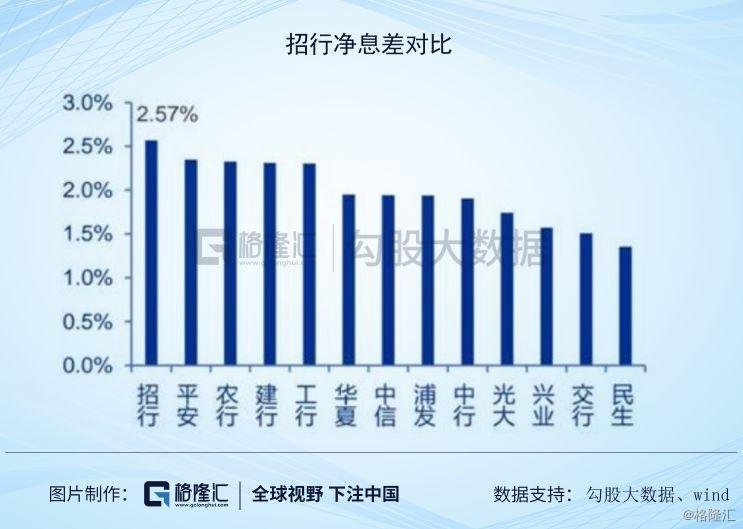

截至2019年三季度,招行的净息差位列与国有银行和股份制银行第一。

这就是市场为什么一直会给招行更高估值的理由。

目前招商银行从高点回调了21个百分点,是不是可以抄底了呢?

2020年,国内经济增长面临持续下行压力,叠加新冠肺炎疫情冲击,宏观经济金融形势难言乐观。同时,随着LPR的持续推进,利率中枢将进一步下移,商业银行资产定价将面临一定下行压力,所以整个行业的净息差都会缩小。

同时,由于宏观经济的压力,今年对公贷款利率的下行和不良率的提升,会使更多的银行发力零售业务,招行原有的优势也会受到负面冲击。

2019年,招行的净息差的不断下行和成本端的上行,在2020年更加严峻的环境下只会愈演愈烈。所以,今年的银行股整体都不看好,虽然招行是受宏观经济和疫情影响较小的一家,但是估值上1.7倍的PB依旧不便宜。

长期而言,利润保持较快增长、资产质量持续向好、零售业务依旧遥遥领先的招行,依旧是较好的投资标的。但是,今年的大环境使得招行现有的基本面发生了短期的变差,所以不建议现在就抄底。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员