作者 | 数羊

数据支持 | 勾股大数据

今年来港股消费电子整体表现都相当不好,很多公司跌幅早已超过30%,整体跌幅比恒指要高不少,龙头舜宇回调幅度也有30%左右。港股这个市场毕竟更追求确定性,即使不考虑疫情对市场的本身的情绪影响,供应链直接受疫情冲击的消费电子板块,第一时间被市场抛弃也也很容易理解。

现在借着舜宇刚出的业绩,讨论一下舜宇的投资价值。同时这段时间刚好赶上全世界股指大跌,脱离整个市场去讨论板块和个股表现肯定是没有意义的,我们也结合这次下跌,理一理舜宇的投资逻辑。

1

从投资游戏的本质说起

从交易角度来讲,投资的预期收益=成功概率*成功时的收益,也就是所谓的概率和赔率。

这右边的两项来看,不同流派各有侧重,有人关注事件概率和确定性(如长期业绩稳定,公司基本面好),而有人关注赔率(估值,股价弹性,成长空间),能算出一项对投资也是帮助莫大。

现在海外疫情还在进一步发酵的情况下,其实要说舜宇业绩的确定性,基本上大家都算不出来,谁也没办法预料到之后疫情会走成什么样,但我们可以大致通过推理,算一算舜宇的赔率。

先看业绩,舜宇2019年公司营收378亿元,同比增长46%,净利润40.2亿元,同比增加60%。毛利率20.5%,同比上升1.55个百分点,整体表现超出市场预期。

从2010年以来,舜宇的营收和净利润同比增速长期保持20%以上,2017年全年甚至达到了近50%的营收增速,129%的净利增速。而2018中期报告时,舜宇的营收增速直接下降到了19%,同时毛利增速为12%,净利润增速只有2%,直到2019年上半年才开始慢慢修复。

按公司业务板块来分,舜宇有光学零件、光电产品、光学仪器三个营运分部。光学零件部分主要有手机/车载/安防等镜头和蓝玻璃业务,光电产品主要是手机摄像头模组(CCM)。

2019年三个部分营收分别为108.9亿元、287.7亿元、4.0亿元,可以看到光学零件和光电产品是公司核心产品。

其中光学零件事业的毛利率约45.2%(2018年同期约41.5%),光电产品事业的毛利率约9.3%(2018年同期约8.4%),及光学仪器事业的毛利率约41.3%(2018年同期约40.5%)。

细拆一下下半年分部溢利情况,光学零件的业务营收占比只有公司总营收的23.3%,但贡献了2/3的溢利;而营收占比76%的光电产品却只贡献了1/3分部溢利。

其实从历史的数据来看,光学零件的盈利能力其实一直很好,而之前抑制舜宇估值的主要因素也是因为2018年和2019年上半年CCM的毛利率的确是相当低,因为摄像头模组营收体量较大,毛利率下降会导致盈利绝对值变化较大,很容易拉低业绩,这次手机模组毛利率的提升基本打消了市场的疑虑。

相对去年,舜宇盈利调整过程是这样的:

1.光电产品营收增长91亿,+7.6亿毛利;

2.光电产品毛利率上升0.9pct,287亿营收,+2.58亿毛利;

3.光学零件营收增长33.3亿,+13.7亿毛利;

4.光学零件毛利上升3.7pct,+4.0亿。

其实可以看到,舜宇2019年利润大幅增长,一是自身营收增速增加,二是CCM矛丽改善比较明显,在较大的营收基数下,贡献了不少利润增量。在2019年毛利率提升之后,CCM这部分利润同比增速今年多少回有所下降。

2

明年会怎样?

我们再来推断明年上半年公司的利润结构情况,毕竟投资看的是未来。

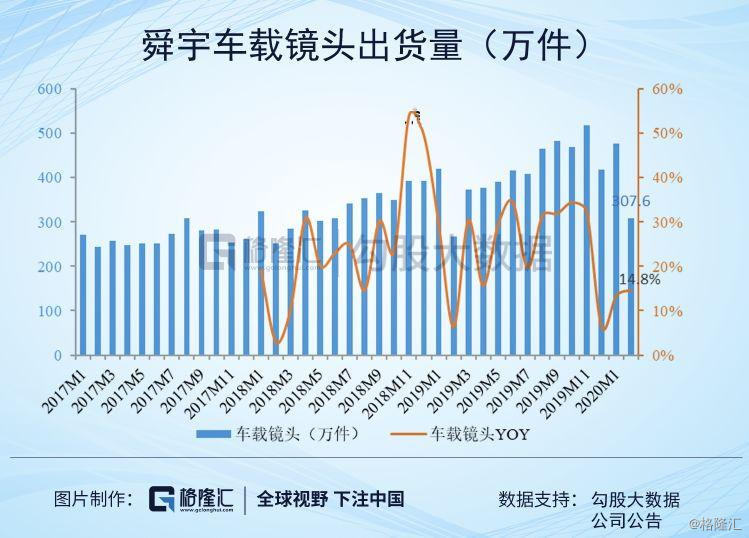

首先观察舜宇的出货量数据,可以看到1-2月份公司手机镜头(属于光学零件)的出货量了保持良好的增速水平,2月份出货量依旧有48%。同时公司车载镜头整体增速虽然一般,但也比较稳定,CCM出货量方面,同比增速也相当优秀。

根据以上数据,同时考虑到今年的疫情影响,先全方位下调舜宇的出货量增速。对光学镜头、车载镜头、手机模组三大核心板块年出货量增速分别预计为10%,20%,15%.

ASP和产品结构方面,考虑到舜宇6400万像素大像面(1/1.7”)手机镜头、5倍光学变焦手机镜头、超小头部(头部尺寸为1.865mm)手机镜头实现量产,6P以上占比会提升。同时10倍光学变焦手机摄像模组(潜望式)完成研发,5倍光学变焦手机摄像模组实现量产,超大像面(1/1.3”)的和超大光圈(FNo.1.4)的手机摄像模组实现量产,整体的ASP还有提高空间。

现在算下来,2020年业绩增速预计在30%,估值现在25左右,2020年PE在20倍左右,已经算是可以接受的价格,如果出现更严重情况,还可能会出现半年内升级逻辑都会受影响。

短期大致推算完毕,但也还需要考虑长期的业绩和赔率。

长期业绩增长这事,不仅得靠公司的奋斗,也得考虑历史的行程。

光学领域算是电子领域成长性最好的子行业了,有人总结移动端摄像头的几轮升级过程:

1.2016年双摄引入,单机摄像头增加到三个;

2.VR/手机3D sensing模组的引入,以及2017年iphoneX首次搭载面部识别;

3.2018年上半年华为推出三摄。

4.2019年四摄旗舰,结构化进步更多,潜望式镜头出现,工艺难度提高

可以看到的是,手机的每轮性能升级,基本都提升了对镜头的需求。一是为了追求更好的成像素质而导致的单机镜头数量增长,二是摄像头本身质量的升级对于镜头质量和数量的需求提高。这个是长趋势,很难改变,毕竟手机直观的两个提升,一个是屏幕,一个是摄像头,品牌厂没办法逆这个趋势,因为友商都升级。

当然高发展前景自然面临高竞争,但现在来看头部旗舰手机摄像头升级较快,对头部供应商有更高的要求,实际上龙头在中高端上的份额可能依旧会比较牢固。

3

结语

从业绩确定性和成长弹性来看,舜宇是绝对可以长期看好的,现在这个阶段估值在25倍左右,赔率已经算是比较有吸引力了,即使上半年可能因为肺炎会被客户砍单,或者压低毛利率,但镜头的整体的升级路径不会变,只是时间会往后靠。

这里的涉及到另外一个点,在海外肺炎发酵的这个阶段,你需要放多少仓位?

回答这个问题之前,我们必须明白,世界上有好公司,但没有没有绝对的“好股票”,只有相对的“更适合你的好股票”。

你要重仓的公司,一定要是你很了解,同时又符合你自身特点的公司,必须要能力圈的匹配,同时必须对自身限制有很充分的理解。

什么叫自身限制?比如自己的资金属性如何?预期收益率如何?有稳定的现金流吗?资金使用时长是多少?这些问题在自己开始投资游戏之前,就要理清楚。

如果你只能用一个月的资金入场,谁知道短期股价如何走?这种情况下,你即使买了是世界上最好的公司,也一样属于投机。想明白自身限制之后,再重新去思考,仓位如何配置。

其实从经验看,行业龙头公司2-3年的确定性可能比1年期的要大很多,稍微看长点,现在舜宇这个位置上完全可以重点关注。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员