作者:浅夏

来源:创业邦

史无前例,4天2次熔断!

当地时间3月12日,美国三大股指暴跌至熊市,道指、标普500指数跌幅破9%,创1987年来单日最大跌幅。12日早间标普指数开盘下跌7%,周内第二次触发熔断机制,也是史上第三次熔断。

高盛等机构及市场分析人士认为,延续11年的美国股市历史最长牛市已基本确定终结。

就连“股神”巴菲特也不禁感叹:我活了89岁,也是第一次见这种场面。新冠肺炎和原油动荡就是一记“组合拳”,锤晕了市场。

据“数据宝”3月12日计算,全球股市市值自2月19日以来,已经蒸发达到百万亿元人民币量级。

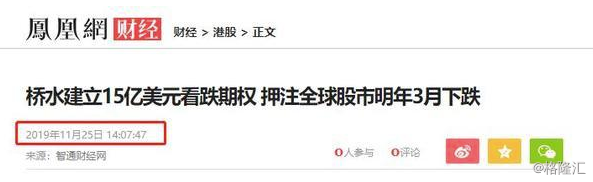

全球市场惊魂之下,全球第一大对冲基金桥水(Bridgewater)几个月前的操作简直成为了神预言:

早在去年11月,全球第一大对冲基金桥水已针对全球股市到今年3月时会下跌押注15亿美元。知情人士称,这一仓位是在数月内建立的,执行方是几家华尔街金融机构,其中包括高盛集团和摩根士丹利;如果标普500指数或欧洲斯托克600指数出现下跌,或是两个指数均下跌,该仓位将令桥水获利。

桥水基金成立于1975年,目前管理的资金超过1600亿美元,是全球最大对冲基金之一。

其创始人瑞·达利欧(Ray Dalio),也即《原则》一书的作者,在长达40多年的时间里为其投资者创造了巨大的财富,统计数据显示,自成立以来,桥水基金总计取得接近500亿美元的收益,超过了包含索罗斯量子基金在内的所有同行。

达利欧独特的眼光和分析能力为业界所公认,其投资方式主要是通过对影响各国宏观经济形势的要素进行研判,包括政治、监管、货币政策等,在货币、商品、国际股市之间进行不同程度的套利交易。

今天就为大家揭秘全球最大、最会赚钱的对冲基金桥水的“神奇预见性”,它如何从危机中崛起成为最赚钱基金?针对这次疫情对经济的影响及对资本市场影响,创始人达利欧又有什么样的见解?

划重点:

2008年的金融风暴中,多家大型基金损失甚至破产,桥水基金整体收益竟然达到了正值14%。

梳理过去一百年全球发生过的48次债务危机,达利欧得出了两个可怕的结论:1、债务危机总是一次又一次地发生。2、只有少数国家成功躲过了债务危机。

债务危机得到完美化解的结果,就是“漂亮去杠杆”。

达利欧谈新冠疫情:不要指望降息,美股投资者要做最坏打算。

经济问题会像病毒一样扩散。在这样的情形下提供援助不仅是出于人道主义,援助的规模应该匹配危机程度。

我研究过西班牙流感病例,我们最坏的情况就是发展成当时的西班牙。

危机中崛起成为最赚钱基金

从2008到2018,桥水的神奇“命中”

先从桥水的诞生说起。

1971年夏,时任总统尼克松宣布,停止美元兑换黄金,美元迅速贬值,27年的布雷顿森林体系名存实亡。

当时还在华尔街打工的达利欧认为,明天股市要暴躁。然而,第二天,道指和黄金双双飙涨,年轻的的达利欧迷惑了。

于是他潜心研究美元贬值和市场大涨之间的关系,很快悟出宏观经济运行的周期性规律,并将自己的认识融入到投资理念当中。

1975年,达利欧创办桥水,为客户提供每日市场观察。很快,获得世界银行青睐,并在1987年获得世行500万美元债券管理权,桥水基金由此正式走上资产管理之路。

与其他对冲基金的掌门人不同,达里奥是从各种维度对经济分析。始终如一的目标就是“弄懂经济这台机器是如何运作的”。

他曾多次奇迹般地成功预测出全球经济和市场的巨大变动,最著名的手笔是在2008年金融危机前夕,向客户发出市场即将崩盘的预警。

我们都知道,次贷危机是2008年美国金融危机最大诱因。

次贷危机的根源在于上世纪90年代起美联储为促进经济增长、增加就业而推行的低利率政策。

过低的利率政策导致信贷规模快速扩张,加上人们对经济前景的乐观估计,贷款买房的人越来越多,房地产市场呈现一片繁荣景象。

为了得到更多贷款,很多放贷公司悄悄降低了贷款标准,一批本来不符合贷款条件的人通过贷款买到了房子。

然后,放贷公司又把这些贷款卖给华尔街的投资银行,快速变现,转移风险。

2008年9月15日,华尔街巨头之一雷曼兄弟银行因为投资次级抵押住房贷款产品不当,遭受了巨大的经济损失,宣布破产。破产的这一天,也被称为“雷曼时刻”,自此开始,美国的次贷危机上升为全球性金融危机。

达利欧在《债务危机》中对2008年金融危机做了更详细的阐述。其中提到,

2006年中被布什总统任命为财政部长的鲍尔森已经看到了泡沫的问题。他此前是高盛的CEO,对于金融市场过热非常敏感。在那个时候,他就持续和美联储主席伯南克,纽约联储主席盖特纳召开会议。他们看到了次贷问题,但没有人看到整个房地产市场问题。

2007年时,股市波动率走低,大家依然在歌舞升平中。3月28日,美联储主席伯南克发表声明,认为次贷对于市场的影响已经被控制住了。美国股票在4月到5月继续上涨,创了历史新高。6月中旬,十年期国债收益率创了2002年最高点,达到了5.3%。到了7月中旬,90天国债利率达到了5%。

由于短端利率水平上行,导致持有短周期的资产吸引力变大,持有长周期的资产吸引力变小。资产价格下跌,带来了财富效应的负反馈!

2007年9月18日,美联储降息0.5%,超出市场预期的0.25%。美股以巨大的反弹反应此次降息。回头看,这是下跌之前的最后一次反弹。当时整个标普500距离历史新高仅差2%。但是次贷危机的根源没有被拔掉。

2008年的开年就很糟糕,花旗和美林分别计提222亿和141亿美元的坏账损失,经济数据也在恶化。最终雷曼成为了美国历史上最大的金融企业倒闭事件,倒闭时持有的资产超过6000亿美元。美国财长鲍尔森在之后其自传“峭壁边缘”中写过内心的无力感。

覆巢之下,应无完卵。凭着对宏观经济的超前判断,在2008年的金融风暴中,多家大型基金损失甚至破产,桥水基金整体收益竟然达到了正值14%。

除了2008年金融危机,几次全球性金融危机中,桥水基金都是逆流而上。

1987年10月的黑色星期一,也就是促使熔断机制出现的那次股灾,单日跌幅达到20%,而桥水基金获得了22%收益。

2010年欧债危机爆发,桥水基金旗下绝对阿尔法(Pure Alpha)基金获得了45%的收益。

2018年,全球对冲基金平均收益率-6.7%,桥水旗下绝对阿尔法再次逆势获得14.6%的收益,创5年最佳表现,自1991年成立以来实现年平均净回报率12%。

桥水基金就是这样从危机中崛起并最终成为全球第一对冲基金的。

数据显示,对冲基金平均寿命只有四年。桥水屹立40多年不倒有一个重要的因素,即适度使用杠杆,其杠杆比率始终保持在3倍左右,而一般对冲基金为8-10倍。

梳理过去一百年全球发生过的48次债务危机,达利欧得出了两个可怕的结论:

1、债务危机总是一次又一次地发生。

2、只有少数国家成功躲过了债务危机。

债务危机得到完美化解的结果,就是“漂亮去杠杆”,也就是在债务负担下降的同时,经济仍保持增长,而且通胀不出问题。

“什么才是应对经济低迷的唯一途径?”

“什么才是应对经济低迷的唯一途径?”

关于新冠疫情,达利欧这样说

针对这次新冠疫情,桥水达里欧不久前专门发文,从病毒本身、对经济的影响及对资本市场影响三个方面分享了自己的看法。

1、The Virus,病毒

病毒本身有两个特点:

a、爆发,然后消失;

b、对所有人的情绪有巨大影响,从而产生巨大冲击。

这极有可能造成一场会带来高昂的人力和经济成本的无法控制的全球健康危机,尽管它的处理方式和后果会因地区而异 (这也会影响他们的市场走势)。拥有以下几点要素的国家和地区能最有效控制病毒传播:

1、有能力且能够很好、很快做出执行决定的领导者。

2、国民能听从指令。

3、有能力的政府机构来执行和管理计划。

4、有能力的卫生系统来迅速识别并治疗病毒。

这将要求领导人在病毒加速蔓延前迅速有效地开启“社会隔离”,并在疫情结束时迅速取消。我相信中国将在这方面出类拔萃,主要发达经济体将做的不那么好但也还行,那些在这些方面比他们弱的国家将更加危险。

出于这个原因,我得知,在其他国家,疫情很可能会迅速发展,与我刚才提到的这四个因素和天气具有较大相关性(此时南半球的炎热天气被认为可以抑制病毒)。

由于它正在迅速向许多国家蔓延,确诊病例和死亡人数可能迅速增加,这一消息可能迅速加剧人们的恐慌反应。

此外,在未来几周内美国将进行更多的检测,这将大幅增加确诊感染者的数量,可能会导致更严重的反应和更大的社会隔离控制。

据我所知医院的压力可能会变得非常大,处理所有病人的病例变得更加困难。简而言之就是我们应该预料到未来会出现更严重的问题。

2、The Economic Impact,经济影响

应对病毒的措施(例如“社会隔离”)可能会导致经济在短期内大幅下滑,然后出现反弹,这可能不会对经济造成巨大的持续影响。

事实是,历史已经表明,即使是大量死亡病例,带来的更多是情绪影响而非持续的经济和资本市场影响。我研究过西班牙流感病例,我们最坏的情况就是发展成当时的西班牙。

虽然我不认为疫情会对经济产生长期影响,但我不能肯定地说它不会,因为正如你们所知道的,历史告诉了我们当以下几项叠加时情况会变得更糟:

a、有巨大的财富/政治差距,激烈对抗的左右派民粹主义者

b、经济下行期,可能产生更多和更激烈的无序争端从而削弱决策的有效性

c、有巨额债务和无效的货币政策

d、有新兴大国挑战现有的世界大国时

上一次是在20世纪30年代,也就是第二次世界大战之前,再上一次是在第一次世界大战之前。当然,在这个超级星期二,贫富差距和可能导致政策变化的政治冲突,以及冠状病毒都将是人们最关心的问题。

3、The Market Impact,资本市场影响

当下,全球杠杆化程度很高,但仍有大量在场外的资金。限制商业活动的措施肯定会削减收入,直到疫情得到抑制及商业活动出现逆转,从而导致收入反弹。对于大多数公司来说,这应该(但不一定会)导致V型或U型财务数据走势。

然而,在股市下跌期间,受影响最严重的经济体中,市场对杠杆较高公司的影响可能是非常严重的。

我的猜测是,市场可能无法准确区分哪些公司能承受短期冲击,而过多关注疫情对收入的暂时冲击,并低估信贷冲击(一个拥有大量现金并受到暂时重大经济打击的公司,相对于那些经济打击较轻但有大量短期债务的公司,可能会被夸大受打击的程度)。

此外,在我看来,这是百年一遇的灾难性事件,这些灾难性事件摧毁了那些为此提供保险的公司和那些没有买保险来保护自己不受它影响的人。

就央行政策而言,降息和增加流动性不会实际性提升那些不想出去消费的人的消费活动。在美国是如此。在欧洲和日本,货币政策实际上已经耗尽,因此很难想象纯货币政策将如何发挥作用。

在欧洲,在这种政治环境下,财政政策刺激是否能奏效将是一件有趣的事情。此外,在所有国家,都不要期待降息会带来更多刺激,因为大部分降息早已通过债券和票据收益率的下降而体现了,股票和众多资产也已经为此定价。

因此,在我看来,遏制经济损失需要协调一致的货币和财政政策,更多地针对债务/流动性受限的实体的具体情况,而不是更多地全面降息和广泛增加流动性。

你最重要的资产,最需要照看好的资产,其实是你自己和家人的健康。如果非要说到投资,我希望大家能够照着最坏的可能性去打算,为自己安排好实实在在的保护机制。

在特朗普表达要对薪酬税阶段性豁免后,达里欧表达出目前对经济状况的担忧。

他称,任何有远见的人都会坦率地告诉你,冠状病毒爆发对经济的负面影响可能会很大,而货币政策难以抵消这种影响。政府领导人和央行行长之间的协调既是必要的,但也是难以实现的。

经济问题会像病毒一样扩散。在这样的情形下提供援助不仅是出于人道主义,也是一个很好的经济政策来救助那些具有生产力的个人和公司,否则他们会被击垮,从而导致整个社会生产的下降。

援助的规模应该匹配危机程度,当然,它将增加赤字并导致利率上升。这就需要美联储通过印钞和货币化债务来维持低利率。

尽管这种财政-货币协调存在争议,但在当前经济负债累累、其它刺激措施无效的情况下,这是最佳政策。这也是我们所有人都需要适应的政策,因为在这个接近零利率的时代,这是经济政策制定者能够应对经济低迷的唯一途径。

对我来说,唯一剩下的问题是,我们支离破碎的政治体系——由那些更倾向于互相争斗而非合作的人所领导的体系——能否完成需要完成的任务?

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员