作者:Aaron

来源: TechSugar

对于传统投资人来说,半导体三个字就是一个大门槛,想要在半导体圈投出水平,必须得知道里面的道道,都有哪些坑呢?

昨天,云岫资本董事总经理&IBD首席技术官赵占祥线上分享了半导体投融资那些事儿,在介绍概念的同时,也点明了背后的一些坑。所谓一坑更比一坑深,坑坑埋着投资/创业人。那么到底该如何做好融资呢?哪些坑需要避开?

一脸懵逼的投资人

赵占祥用一张冰山图告诉大家,半导体公司远远比传统企业复杂,投资半导体有非常大的挑战,行业门槛很高,想要把技术和行业搞清楚,非常有挑战性。

行业有四大投资人,占比最多的是金融、财务背景投资人,他们芯片基础知识匮乏,对行业没有感觉;其次是互联网公司背景,在半导体圈缺少人脉;接着是理工科专业出身的人,但由于缺少半导体从业经验,看不到各种坑;最少占比的微电子相关专业人士,他们能看懂技术,预判未来发展,但凤毛麟角。

除去这批凤毛麟角,更多的投资人看得到半导体公司,犹如看一本《十万个为什么》,“都说自己牛,到底谁牛?”“到底能卖多少颗?”“既然芯片参数这么好,为什么客户不全换成你的产品?”

一堆问号环绕着投资人,就是因为对半导体成长规律和特点不了解,也没有行业预测方法。

半导体公司并不像传统企业那样,只需看准想象空间和商业模式两方面,有想象空间就可以扩张到别的领域。

而半导体公司更看中的是,技术门槛、团队背景、市场空间以及大客户进展。这些决定了公司是否可以活下来,毛利是否好,大客户有新产品导入则说明未来出货量空间很大。

投资半导体难点还不止这些,不同时期的公司也有不同的难点:

比如,已经规模盈利的公司,虽然估值高,但已经错过时机点,收益低。这样的公司不缺钱,更没有额度。

成长型公司已经流片,估值已经偏贵,但未来收入能否继续增长,投资人仍不好判断。

早期公司就更难,不好判断是否能做出芯片,流片后是否能卖出去,以及到底能卖多少量。

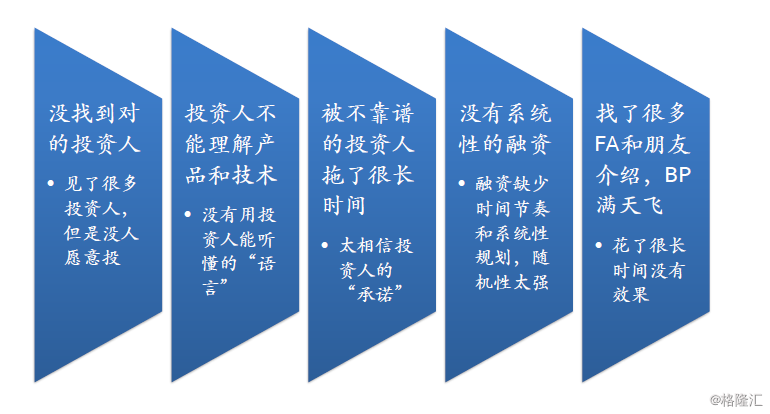

下面这张图展示了那些半导体企业融资时踩过的五个典型坑:

如今疫情严重的情况下,客户砍单、投资人观望、供应商产能不足以及员工不能上班,给企业更是带来了非常大的压力。

半导体企业估值问题

企业估值的目标是要让投资人赚到钱,如果估值太高,投资人就很难赚到钱,赚不到钱就不会去投资。投资人需要看,投入价格和卖出价格。其中核心指标是ROI(投资回报率),也就是年利润或年均利润/投资总额*100%。

那么半导体公司财务模型该怎么计算呢?这财务模型的目的就是通过未来每年收入利润,计算出估值的增长。其中有四个关键数据:

1,收入:数字芯片,需要计算不同产品和市场未来5年每个月或每个季度的出货量、单价;模拟、混合信号芯片,需要计算不同市场未来5年每个月或每个季度的销售额;其中最近一年的收入需要订单、合同、客户访谈等来都非常重要。

2,成本和费用,可以根据未来流片成本的变化,计算未来5年每个月或每个季度芯片的生产成本;根据员工数量、平均工资、IP/EDA支出计算出每个月或每个季度费用情况。

3,利润:通过未来每个月或每个季度的收入和支出,计算出净利润。

4,融资金额:根据账期、备货、支出等计算出未来每个月或每个季度的现金流,按照未来2年以上的资金需求确定融资额。

融资方法论

关于半导体企业融资方法论,首要要清楚BP三要素,首先是Why,为什么要创业?是否存在一个很大且高速增长的市场,传统方案存在哪些痛点;其次是What,公司研发的芯片如何解决痛点,芯片又有哪些优势;最后是How,公司未来如何发展壮大,所对标的大公司是谁。

赵占祥表示差的融资漏斗口很大,如下面左图,所谓饥不择食,来了就聊,见了很多人,转化率非常低。好的融资则是需要和专业机构合作,寻找适合方向。

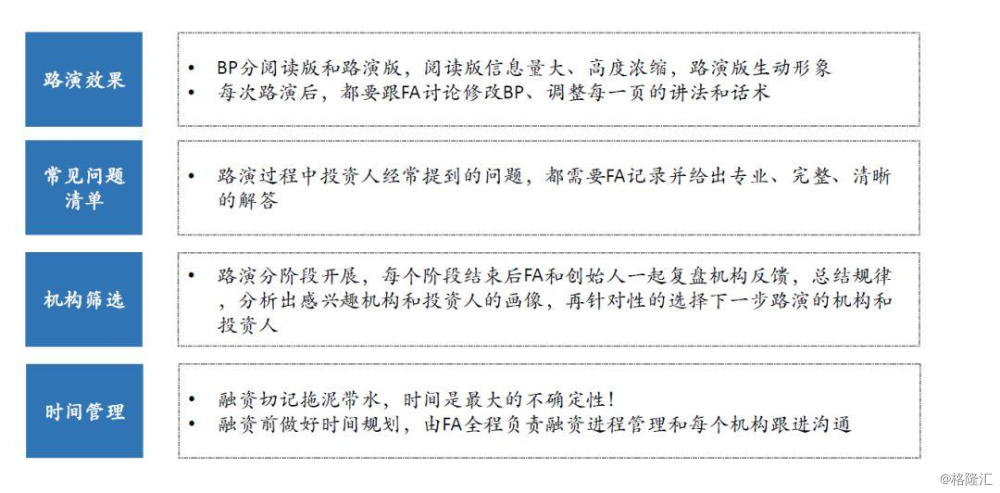

融资是一个不断学习和调整的过程,企业需要珍惜每一次路演和访谈。

在选择融资财务顾问时也很讲究,首先需要融资FA也就是芯片项目经理,没有项目经理或多个项目经理都可能导致项目Delay;再者是一定要选择半导体行业经验或专业背景、丰富的知名半导体项目融资经验、强大的产业资源的半导体财务顾问;最后还要提供BP、行业研究、财务模型、估值分析、立项报告、投资建议书等专业的材料。

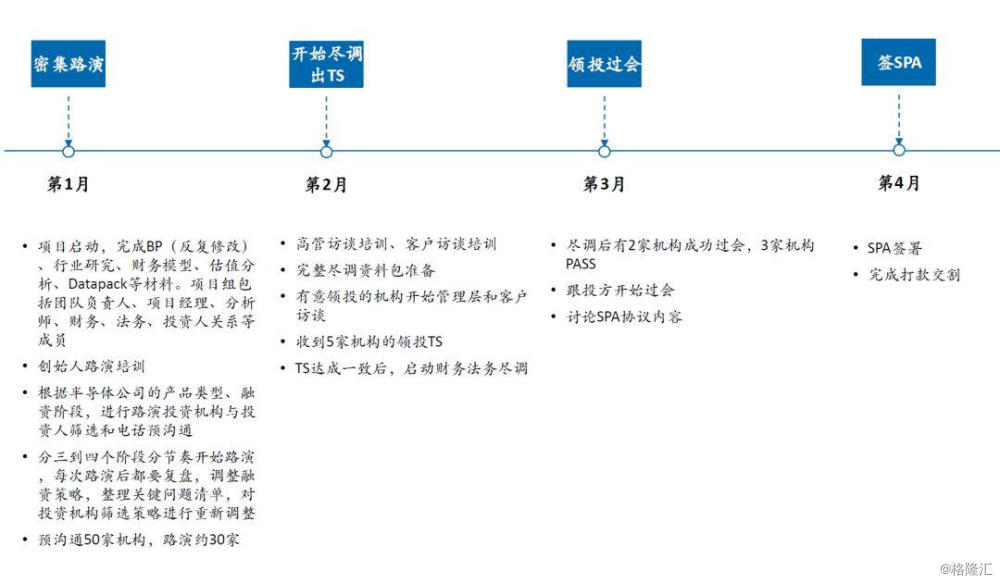

赵占祥还分享了一个半导体项目融资案例的过程,如下图。

疫情之下该如何进行半导体融资:

1,提前启动:正常是在现金储备不够1年时启动融资,疫情之下现金储备不够一年半时启动;不要等到下半年再融资!全年的项目集中到下半年融资,会有项目堰塞湖

2,适应线上路演:通过Zoom、腾讯会议、钉钉等在线会议系统进行线上路演;

3,释放利好:如果已经有之前接触的投资机构,可以适当释放一些大客户进展、新产品进度、业绩恢复情况等利好消息,坚定投资人信心。

4,小步快走:拿到钱最重要,可以适当降低估值,先储备现金,确保公司安全;不用一次融完一大笔钱,确定一家机构之后,快速close,后面再分阶段持续融资。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员