作者:张夏

来源:招商策略研究

近十多年A股更多的时候以结构性行情为主,所以大多数时候,A股策略的主要问题是解决风格、结构和行业问题。但如果能够规避一段时间内超过20%的跌幅,将为组合带来明显超额收益,这种级别的大跌是值得做减仓操作的。本文以历史九次大跌为参考,从金融变量、政策、估值总结了值得减仓的大跌的五大信号,核心是“金融紧缩”。目前这些信号不具备,外部冲击下的下跌是短期的,2021年二季度前后值得重点关注。

核心观点

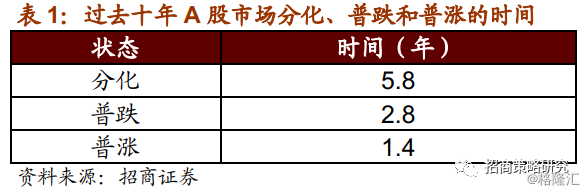

⚑ A股投资大部分时候结构重于方向。A股自2009年以来更多的时候是以结构性行情为主,也就是说大部分时间都有投资机会,系统性下跌(一段时间内跌幅超过20%)的时间占比只有28%。因此,大部分时候结构重要性远大于择时。

⚑ 什么是值得减仓的大跌?越小的下跌幅度就越与情绪和事件相关,而与基本面和流动性越不相关,由于情绪或者事件造成的调整很快就能涨回原来的位置。因此,我们定义在一段时间内跌幅超过20%,减仓是值得的,本文讨论的正是跌幅在20%以上的历史和减仓信号。

⚑ 历史上A股出现过九次值得减仓的大跌,包括六次趋势性下跌和三次短期大跌。6次趋势性下跌基本每三年半左右发生一次,下跌时间为半年至一年,期间跌幅至少30%以上,所以要警惕三年半周期中的下行趋势。

⚑从九次高点出现的时间来看,四次发生在4月中旬,三次出现在6月,两次在1月。通过分析九次大跌的时间窗口发现,值得减仓的大跌有以下五个信号:

⚑第一,利率快速上行,十年期国债利率通常在3.5%以上还在上行(这个阈值可能未来需要调整),但如果未来十年期利率快速上行突破3.5%,无疑需要高度警惕;

⚑第二,新增社融增速下行,多数是在前期社融大幅上行后,杠杆率明显提升,此时货币政策会边际转向紧缩,带动利率明显上行,新增社融增速会回落;

⚑ 第三,央行货币政策执行委员会报告或者最近的政治局会议讨论经济中,货币政策出现了明显的调整,例如,出现“流动性闸门”“去杠杆”之类的词句;

⚑第四,政策描述变化前后有提准、加息、提高公开市场操作利率,公开市场回收流动性,此时超额流动性增速明显下行甚至转负,确认央行货币政策的变化;

⚑ 第五,A股估值中位数在30倍以上,且风险补偿为负,进一步确定顶部。A股估值中位数在30倍以下的时候未出现过重要顶部;但下跌趋势中30倍并不是安全的。A股所有顶部出现时风险补偿为负,但风险补偿不能作为抄底标准。

⚑ 综上,造成A股大跌的核心原因只有一个,就是“金融紧缩”,其他事件或情绪造成的下跌,往往会迅速修复,但是在金融紧缩环境下,负面冲击或者情绪造成的影响会明显放大。

⚑ 对比当前时点,以上条件一个都不具备,由于外部风险造成的冲击,很难使得A股持续大跌,这使得我们对A股相对乐观。我们认为A股当前处在2019年1月以来的两年半上行周期过程中。

⚑ 从A股运行的三年半周期和七年周期规律,结合当前利率、社融、流动性数据,我们预判2021年二季度是非常重要的观察时间节点,需要注意2021年4月14日和2021年6月14日这两个时间窗口,尤其后者。

⚑ 风险提示:经济不及预期,政策扶持力度不及预期,疫情扩散超预期。

01

前言——大部分时候结构重要性大于方向

作为一名策略研究工作者,很多时候被问到的问题是看涨还是看跌,笔者此前醉心于研究择时模型,也有一点小的心得。但是,随着研究的推移,我们发现一个事实:A股自2009年以来越来越多的时候是以结构性行情存在,也就是说大部分时间都是有投资机会,系统性下跌(一段时间内跌幅超过20%)的时间占比只有28%,而这些系统性下跌很多时候来的非常剧烈,可能还没来得及反应,就跌完了。

从数据来看,过去十年,分化是常态,普涨和普跌的时间都比较少。而普跌的时间只占不到28%的时间。而即便普涨,不同行业涨幅也会差距巨大,实际还是结构问题。也就是说对于A股72%的时候需要解决结构问题。

因此,对于策略投资来说,大部分时候结构重要性远大于择时,拍点位更是毫无意义。但是关键节点做出减仓判断,会有效提高超额收益,降低回撤。下面我们就尝试探讨一下,出现什么样的信号组合,是值得减仓的信号。

越小的下跌幅度就越与情绪和事件相关而与基本面和流动性越不相关,由于情绪或者事件造成的调整,很快就能涨回原来的位置,如果频繁做择时和仓位调整,不仅可能搞坏情绪,没有把精力放在关键的事情上,还可能卖飞看好的股票,错过看好股票的买入时机。卖飞和错过牛股的懊悔带来的负面效用要远大于阶段性净值回撤10%以内,因为回撤是暂时的,卖飞的牛股不断创新高会持久的带来懊悔和痛苦。

所谓值得减仓的大跌,我们认定是在一段时间跌幅超过20%,减仓是值得的。本文所讨论的就是跌幅在20%以上的历史和减仓信号。

02

值得减仓的高点出现的历史

股票的长期价值取决于管理水平,中期价值取决于周期,短期价值取决于事件和情绪。策略研究无法覆盖长期价值,因此,策略研究大部分时候关注中期价值,也就是周期。

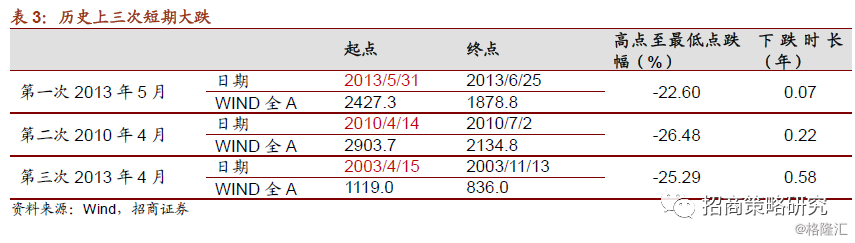

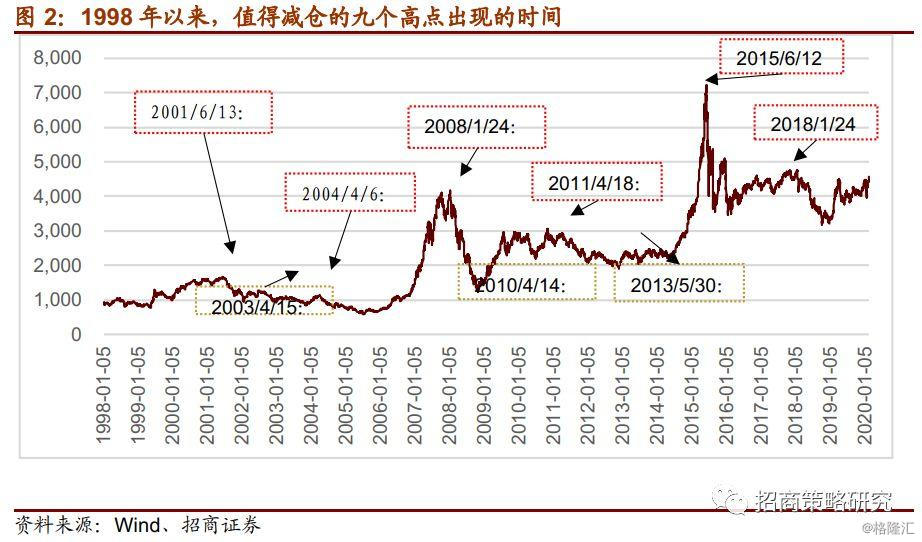

在A股历史中1998年至今,大幅下跌超过20%出现过九次,其中,有六次是趋势性下跌,有三次是短期大跌。

六次趋势性下跌基本每三年半左右发生一次,前期上涨一般是两年半左右,下跌时间在半年到一年时间。这半年至一年的下跌,幅度最少也是30%以上,因此,三年半周期律中的下跌趋势要特别小心。这个三年半左右的周期规律,

也就意味着,如果将2018年1月24日看成上一个小周期的高点,这意味着,本轮上行周期顶部出现时间推演会发生在2021年二季度前后。

三次短期下跌分别发生在2013年5月,2010年4月和2013年4月,大跌总发生在5-6月,似乎印证了“五穷六绝”,这背后有着非常重要的政策节奏的基础。

这九次高点有四次发生在4月,这提醒我们4月中旬是非常重要的时间窗口,策略前辈有过《人间四月芳菲尽》的经典策略报告。4月中旬是一季度经济数据和金融数据公告的时间,一季度数据出后,政府和央行就会根据全年经济目标调整货币政策,这也使得4月中旬非常关键,成为趋势的终结。

除此之外,6月有三次(2013年那次非常接近6月)成为高点出现的窗口。有一种说法五穷六绝,六月是接近半年末,可能会出现流动性冲击。

1月出现两次,分别是2008年和2018年,这两年在开完中央经济工作会议后,都收到不同程度的紧缩信号,直接导致一月就见顶,没有所谓的“春季攻势”。

总的来看,A股的典型高点出现的月份就是1月、4月和6月。马克·吐温曾经说过,股市最危险的月份是10月,以及3月、5月、8月、12月、9月、11月、2月、4月、6月、7月和1月,虽然他是调侃股票市场。但是对于中国股市来说,最危险的时候确实就是出现在1月、4月和6月。

如果具体到日期,我们发现九次大跌有六次都是发生在中旬,这是因为经济金融数据一般都是在中旬公布,数据的拐点将会成为重要的信号。

以上讨论过程中,隐含了经济金融数据和政策是大拐点最重要信号。

那么综上,单纯从周期运行的简单规律来说,我们需要注意2021年4月14日和2021年6月14日这两个日期,考虑到2021年7月1日的重要意义,那么2021年6月14日这个时间非常关键。那么我们需要进行重点综合评估,套用后面的模型进行分析。

A股自1998年以来的高点如下图所示。

03

值得减仓的大跌都会有哪些信号

1、值得减仓的大跌变量信号

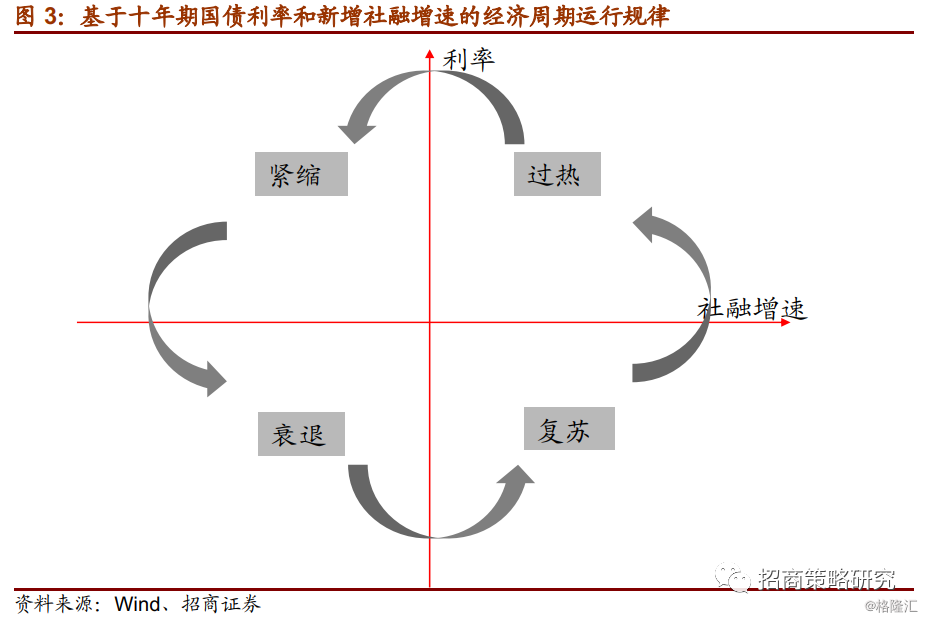

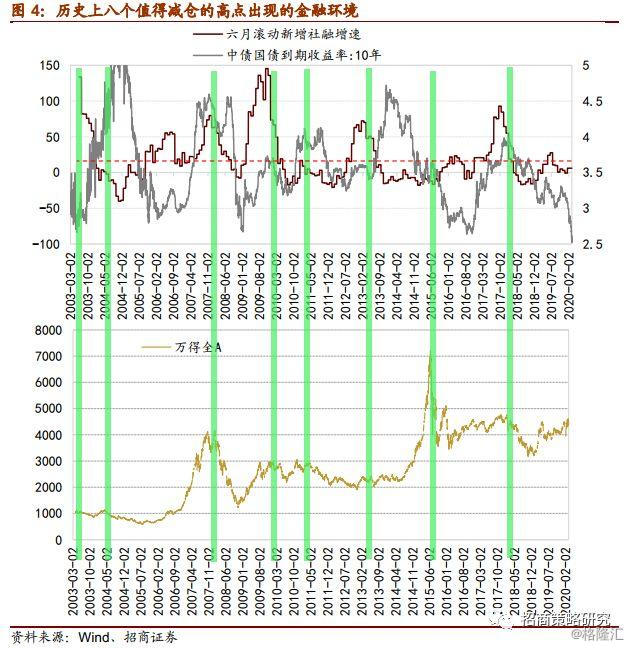

第一个指标是利率水平,在实战中,我们发现十年期国债利率具有非常好的指示效果,3.5%是非常重要的分水岭,在历史复盘分析中,我们以3.5%作为上下分水岭。关于3.5%当前有很多争议,普遍认为随着中国利率中枢下移,未来利率上限不会再超过3.5%,因此这个标准要降低,这个我们后续再论述。在回溯历史过程中,我们先暂时用3.5%作为上下象限的分水岭。

第二个指标是新增社融增速,实战中有两种计算方法,第一种,用六个月滚动新增社融计算同比,称之为“六个月滚动新增社融增速”,第二种,用当年累计同比增速,称之为“新增社融累计增速”。新增社融向上为右象限,新增社融向下为左象限。

于是,我们可以画出一个四象限图:分别是

■ 利率3.5%以下,社融上:复苏

■ 利率3.5%以上,社融上:过热;

■ 利率3.5%以上,社融下:紧缩;

■ 利率3.5%以下,社融下或负增长:衰退

我们将上述八个高点(2001年无新增社融数据和十年期国债利率数据)和两个指标对应看,规律非常明显:

特点一:十年期国债利率在3.5%以上还在上行;

特点二:新增社融增速掉头向下。

以上两个特征符合我们所描述的紧缩的金融环境,只有金融紧缩信号出现的时候,我们可能需要作出减仓。

也就是说,在新增社融大幅回升后,往往经济改善,杠杆率明显提升,此时货币政策会边际转向紧缩,这时,利率会明显上行,新增社融增速会回落,这种组合信号出现的时候,我们认为后续出现明显调整的概率较大。

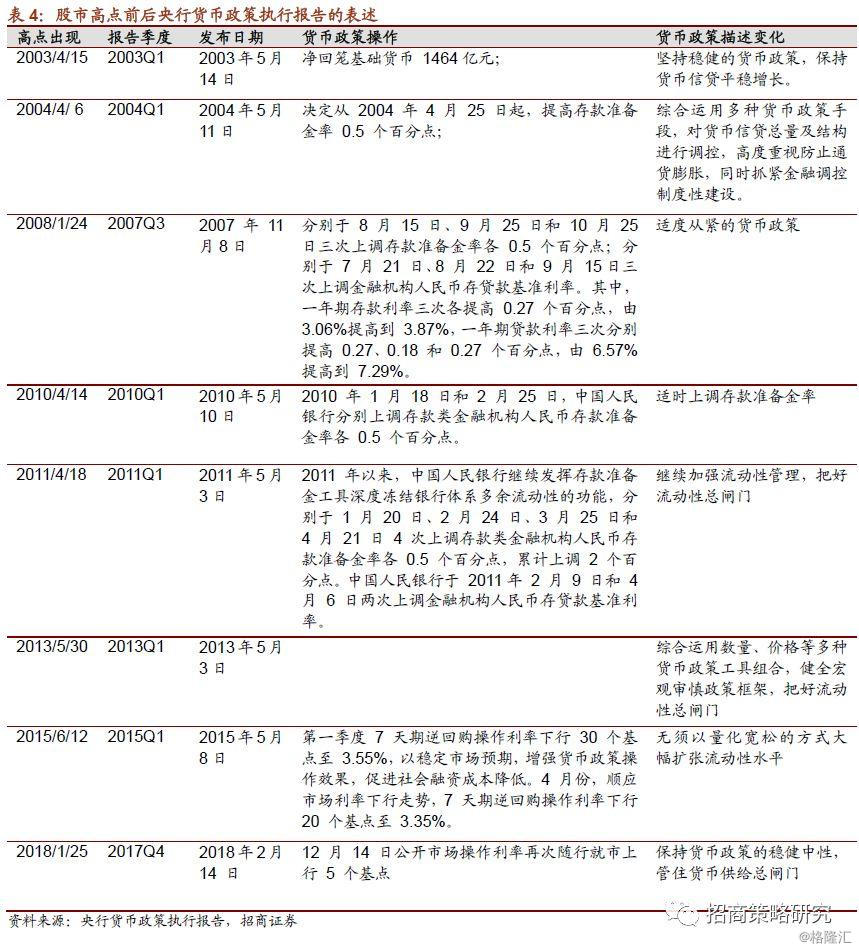

2、值得减仓的大跌政策信号

我们也可以通过央行的货币政策执行委员会报告中的论述作为佐证:

央行的货币政策执行委员会每个季度发布报告会回溯上一个季度的货币政策,以及为下一个季度定下基调。

在这些关键时间节点前后,我们可以发现,货币政策做了一些边际紧缩的表述,最典型的例子就是“把好流动性总闸门”。

当央行对于货币政策的口径明显收紧,我们应该会看到银行间超额流动性的明显回落或转负,从有数据以来,央行在政策口径调整后,确实出现了银行间超额流动性的明显回落或转负的情况,如果再叠加新增社融增速明显回落,则几乎可以认定已经转为紧缩的金融环境。

那么我们判定减仓的证据链已经很清晰:

首先,我们看到利率快速上行,在3.5%以上(这个水平还可以再讨论);

然后,我们看到新增社融增速回落,我们通过数据附近的央行货币政策执行委员会(或者政治局会议讨论经济)的报告,如果发现了明显紧缩的语调,而超额流动性已经在前期回落,并在报告前后超额流动性继续回落甚至转负,确认央行货币政策的变化。

这种组合出现的时候,我们知道大概率需要降低仓位了。

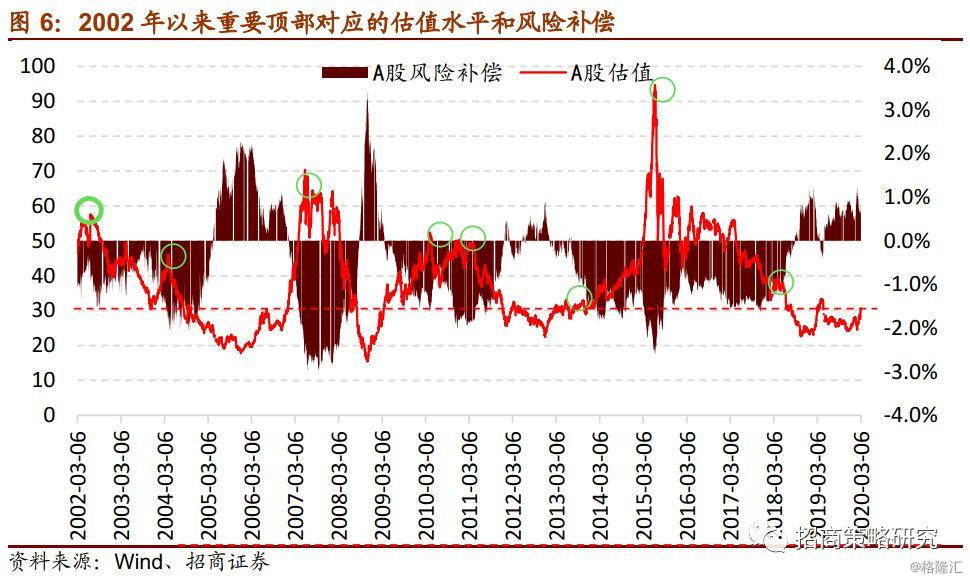

3、值得减仓的大跌估值信号

可以通过估值帮助我们判断是不是在顶部吗?答案是否定的。2002年之后的八个高点对应的估值均不相同,最低的是2013年5月30日A股估值中位数是33倍,最高的是2015年6月12日A股估值中位数是94.7倍,在这里用A股中位数而不是沪深300指数或者上证指数,也不用创业板指,因为这些指数都是有偏的。

根据历史经验,我们只能得出两点:

第一, A股中位数在30倍以下,未出现过重要顶部;但是反过来,30倍并不是安全的,一个下跌趋势中,估值低到30倍并不是安全的。

第二, A股所有的顶部出现时,风险补偿都是负的,这里风险补偿的公式是1/PE-十年期国债利率。在风险补偿为正时,未出现过重要顶部。同样,市场在下跌趋势中,风险补偿可以负值很大。也不能以风险补偿作为抄底的标准。

也就是说,估值只能给我们做一个简单的参考,比如上面描述的顶部出现的时候正好估值已经在30倍以上,风险补偿为负,那么可以进一步确定这个顶部的可靠性。

04

总结:值得减仓的大跌信号有哪些

对于A股来说,大部分时间至少会有结构性机会,尤其在2010年之后,整体下跌时间不到30%,所以大多数时候,A股策略的主要问题是解决风格、结构和行业问题。

但是,如果我们能够规避一段时间内超过20%的跌幅,比如我们能够降低50%仓位, 那么将会为组合带来10%以上超额收益贡献,我们认为这种级别的大跌是值得做减仓操作的。

如此一来,策略投资的思路就变成两个问题:

第一, 把握最强风格、主线、行业和主题;

第二, 识别减仓信号,如果减仓了,就要识别加仓信号(报告《A股投资三段论:兼论市场底部信号与市场风格》讨论过)

1998年之后A股一共出现了9个值得减仓的时间窗口,这9个有6个是趋势性下跌,幅度超过20%,平均每三年半出现一次;此外,还有三个短期下跌超过20%的情况。

我们总结了这九个时间窗口的共同特征:

第一, 利率在快速上行,十年期国债利率通常在3.5%以上,未来是否要根据实际情况调低这个阈值可以再讨论,但是如果未来十年期快速上行突破3.5%,无疑需要高度警惕;

第二, 新增社融增速下行,多数是在前期大幅上行的基础上;

第三, 央行货币政策执行委员会报告或者最近的政治局会议讨论经济中,货币政策出现了明显的调整,出现类似“流动性闸门”“去杠杆”之类的词句;

第四, 前后有提准、加息、提高公开市场操作利率,公开市场回收流动性,此时我们可以测度超额流动性增速明显下行甚至转负;

第五, A股估值中位数在30倍以上,风险补偿为负;

如果以上五个条件同时出现,这个位置很有可能是一个顶部。

简单的说,造成A股大跌的核心原因只有一个,那就是“金融紧缩”,其他事件或情绪造成的下跌,往往会迅速修复,但是在金融紧缩环境下,负面冲击或者情绪造成的影响会明显放大。

当前时间窗口以上条件一个都不具备,由于外部风险造成的冲击,很难使得A股持续大跌,这使得我们对A股相对乐观。我们认为A股当前处在2019年1月以来的两年半上行周期过程中。

从A股运行的三年半周期和七年周期规律,结合当前利率、社融、流动性数据,我们预判2021年二季度是非常重要的观察时间节点,我们需要关注2021年4月14日和2021年6月14日这两个时间窗口,尤其是后者。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员