作者:光大海外研究TMT(信息科技):付天姿/吴柳燕

来源:EBoversea

【文章摘要】

◆2019年营收大幅增长,盈利改善超出市场预期

2019年实现营收131.7亿元人民币,同比大幅增长61.9%,主要由于CCM出货量大幅增长叠加高阶产品占比提升、及FRM产品结构改善。盈利能力来看,全年毛利率同比上升4.7个百分点至9.0%,主要由于产能利用率提升、自动化升级改造渐见成效以及产品结构明显改善。受主营业务毛利率大幅增长及联营公司盈利改善影响,归母净利润为5.4亿元人民币,超出此前盈利预喜5-5.2亿元区间,较彭博一致预期的5.1亿高约6%。

◆光学赛道维持高景气度,升级趋势持续有望对冲终端出货压力

短期疫情冲击导致公司2-3月复工率逐步爬升,供给端受限抑制CCM出货量表现、但仍维持正增长。光学行业仍维持高景气度,尽管疫情带来全球手机出货量下滑压力,然而单机配备摄像头数量继续增加、同时主摄、广角、长焦等镜头规格继续升级,有利于光学供应链表现优于其他环节。一季度行业产能整体受限背景下,下游客户产能需求大于其自身交付能力,供需格局较为健康,产品价格及利润率情况尚佳;后续关注疫情发酵对下游客户需求调整以及国内供应链产能释放影响。

◆市场位势上移驱动公司延续强势增长,结构升级对ASP及利润率拉动作用凸显

公司技术及服务能力比肩一线阵营,有机会参与核心客户的所有项目,市场位势上移趋势持续有利于其表现继续优于同业。公司CCM出货量有望维持较快增长,公司指引20年CCM出货量增速超20%;同时产品结构升级对ASP及利润率的拉动作用更加凸显,公司指引32MP及以上高端产品出货占比超25%,量价齐升有望驱动其CCM业务于2020年延续强劲增长。

◆估值与评级

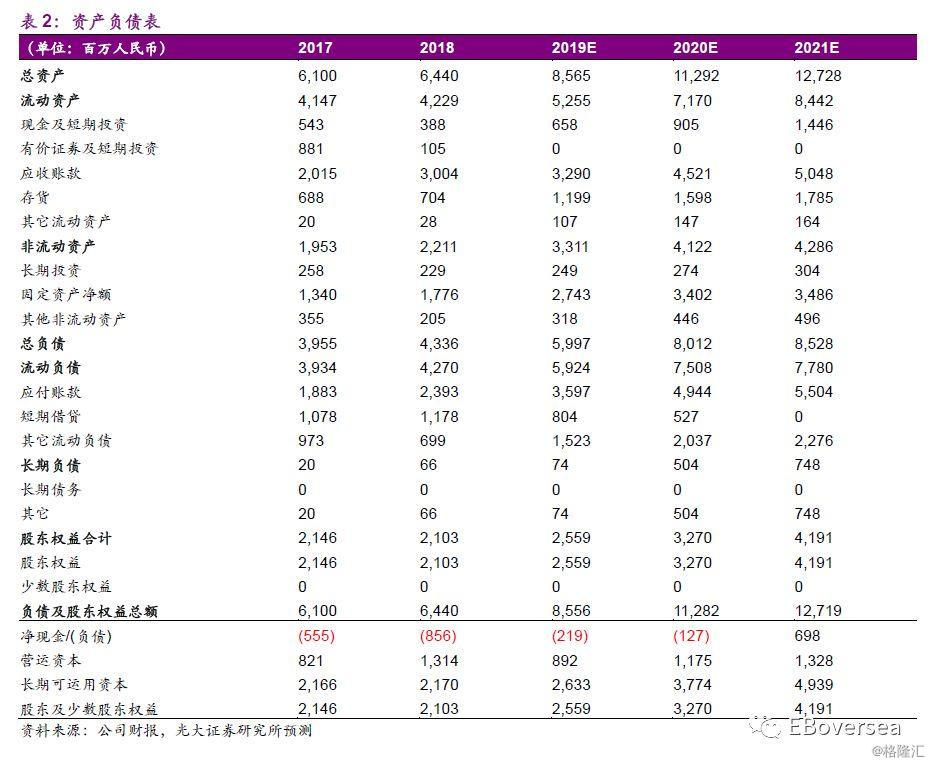

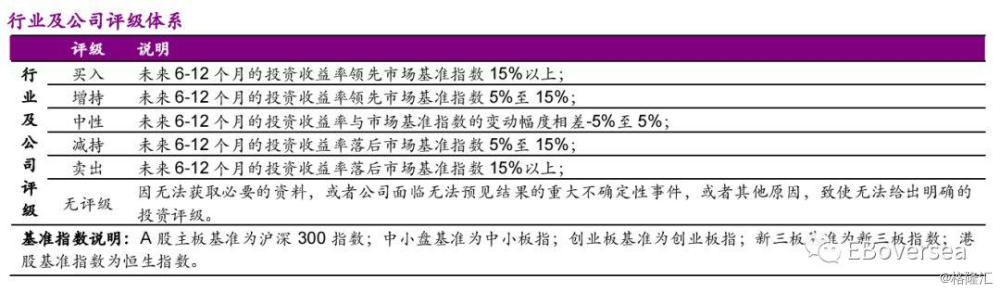

根据公司已披露数据,上调19年EPS预测为0.48元人民币;综合公司供应链地位提升驱动CCM业务量价齐升、有望对冲疫情对全球手机终端出货下滑压力,维持20/21年EPS预测分别为0.61/0.80人民币。光学行业维持高景气度,公司技术服务能力比肩一线阵营、同时产能规模差距缩小,市场位势上移驱动量价齐升有望驱动其20年延续高速增长,参考舜宇及欧菲光一线龙头20年PE分别为24/29倍PE,认为给予20年25倍PE为合理估值水平,维持目标价17.1港币,维持“买入”评级。

◆风险提示:摄像模组行业竞争加剧;产品结构升级不及预期

【附录】

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员