作者:张夏 陈刚

来源:招商策略研究

2020年以来,随着新冠疫情爆发,经济下行压力加大,逆周期政策再度加码,作为逆周期政策之一的“新基建”近期在高层会议中频繁被提及,根据高层定调,新基建是发力于科技端的基础设施建设,包括5G基建、特高压、城际高速铁路和城际轨道交通、新能源汽车充电桩、大数据中心、人工智能、工业互联网等七大“新基建”板块,预计相关板块将持续获得政策支持。

核心观点

⚑ 5G基础设施:投资规模到2025年合计大致在2-2.5万亿之间,从产业链上下游以及各行业应用投资的带动来看,例如对各类5G应用的带动,在线教育、在线办公、在线诊疗、政务信息化等领域的基础设施建设,到2025年累计带动投资规模或将超过3.5万亿。

⚑ 特高压:目前处于在建和待核准的特高压工程共16条线路,具有明确投资规模的共7条,总投资规模1128亿元,平均每条线路投资规模为161亿,按照这样的平均值来算,目前7条待核准的线路和2条2019年开始开工建设线路投资规模预计共1449亿元,加上目前在建的线路,总投资规模预计为2577亿元,其中2020年开始增量贡献规模至少1500亿以上。

⚑ 高铁、城际轨交:在经济下行压力加大的背景下,高铁、城际轨交投资规模的加大将成为托底经济的有力手段之一。根据对线路的统计预测,2020年拟通车线路共14条,其中专线250和专线350各7条,通车有望为3696公里,对应投资规模为6207亿元。

⚑ 充电桩:预计2020年充电桩规模上限/下限将达到177亿元/140亿元,2025年充电桩规模上限/下限将达到1290亿元/770亿元,2020-2025年累计规模CAGR达到48.8%/40%,2020-2025年新增规模CAGR达到50.3%/25%,因此从2020年至2025年新能源汽车充电桩新增投资规模达700-1100亿。

⚑ AI:相关底层硬件和通用AI技术及平台的基础设施投资至2025年累计规模预计达2000亿元左右,其中AI芯片新增投资规模预计累计增加800亿元左右,机器视觉领域新增投资规模累计增加250亿元左右,因AI带来的云平台/数据服务/OS新增投资规模累计增加1000亿元左右。

⚑ 工业互联网:预计20至25年历年新增投资规模合计在6000亿-7000亿之间。

⚑ 按照各个细分领域综合估算来看,对于2019年,如5G基建15万个基站总投资规模在800亿左右,特高压投资规模500亿左右,高铁城际铁路通车规模6200亿左右(平滑建设期以及考虑新增预计2019年在4200亿投资规模,以及高铁中长期路网规划,预计至2025合计规模3.5万亿),充电桩投资规模60亿左右,大数据中心投资规模200亿左右,人工智能新增投资140亿左右,工业互联网700亿左右,合计七大领域2019年新增投资规模在6600亿左右,对应到各个领域的后续投资节奏,我们做出估算,整体而言,悲观/乐观预测2020年至2025年“新基建”7大领域以及5G带动的上下游基建新增投资合计规模为6.9万亿/10.3万亿,复合增速CAGR悲观/乐观预测为8.5%/16.1%,考虑到5G基础设施投资高峰主要为2020-2022年,估算2020年至2022年复合增速CAGR悲观/乐观为22.5%/40.2%。

风险提示:政策力度不及预期,全球经济下行超预期。

01

“新基建”——新时期的逆周期

自2018年12月中央经济工作会议特别明确了5G、人工智能、物联网等新兴产业“新型基础设施建设”的定位后,“新基建”被市场熟知。2018年底的中央工作会议定调2019年的工作重点非常明晰,其中关于投资领域“我国发展现阶段投资需求潜力仍然巨大,要发挥投资关键作用,加大制造业技术改造和设备更新,加快5G商用步伐,加强人工智能、工业互联网、物联网等新型基础设施建设,加大城际交通、物流、市政基础设施等投资力度,补齐农村基础设施和公共服务设施建设短板,加强自然灾害防治能力建设”。这是首次将5G、人工智能、工业互联网、物联网等相关新兴产业建设定义成“新型基础设施建设”,政府会在财税政策、金融政策、产业政策、资本市场政策等一系列政策进行鼓励和扶持。政府专项债规模的扩大,开支重点也会在5G、工业互联网、人工智能、物联网等相关领域的制造技术改造和设备更新。

2020年以来,随着新冠疫情爆发,经济下行压力加大,逆周期政策再度加码,特别是近期,“新基建”在高层会议中频繁被提及,20天内4次提到“新基建”相关内容,其中5G网络有2次被提及。此前,2月21日中央政治局会议就强调过要加大试剂、药品、疫苗研发支持力度,推动生物医药、医疗设备、5G网络、工业互联网等加快发展。随后在3月4日召开的中央政治局会议上再次强调要把复工复产与扩大内需结合起来,把被抑制、被冻结的消费释放出来,把在疫情防控中催生的新型消费、升级消费培育壮大起来,使实物消费和服务消费得到回补。会议指,要加快推进国家规划已明确的重大工程和基础设施建设,要加大公共卫生服务,应急物资保障领域投入,加快5G网络、数据中心等新型基础设施建设进度;还要注重调动民间投资积极性等。

为何在当前时点多次提及包含5G、人工智能等新兴产业在内的“新型基础设施建设”?

一方面,当前正处在新一轮的技术进步上行期,“科技基建”的加码符合当前科技环境。

5G引领下的第四次信息浪潮将带来智能革命时代。信息革命时代,科技进步体现在通讯方式的变化以及数据量的爆发,信息革命时代大体经历了三次技术浪潮,第四次浪潮大幕已经开启,这一轮由5G引领下的第四次信息浪潮,属于智能革命时代。

我们在《复盘近30年历次科技周期,兼论本轮新科技周期如何布局》中分析过,每一轮科技革命,都带来了从硬件到软件的爆发,这一轮的5G通信技术革新下的智联网智联网革命将实现万物数据化、万物互联化,利用人工智能处理上述过程产生的海量数据,并形成智能化的应用场景和应用模式,替代部分人力工作,并大幅改进生产效率和生活质量。

当前我们当前正处在新一轮科技革命爆发进程中。这一轮“智联网”革命将会在未来5到10年内再次改变人类的生活和生产,迄今为止互联网已经经历了三次变革:第一次是以IBM硬件和MS软件为代表的互联网时代;第二次是以苹果移动设备和腾讯社交软件为代表的移动互联网时代;第三次正是我们现在经历的以英伟达的人工智能和亚马逊云计算为代表的万物互联时代。同时,互联网产业的盈利模式也经历了三个阶段——信息变现,流量变现和数据变现,而日益膨胀的数据在采集(传感设备、智能硬件)、传输(光通信、5G等)、计算(云计算、服务器(存储器/芯片)等)、应用(ARVR、自动驾驶、工业互联网等)各个环节都将带来硬件设备以及软件需求的爆发。

因此,在这样的环境下,“科技基建”的加码有望借助于科技上行周期的力量,加速新科技消费品的供给,从而拉动经济增长。

另一方面,2020年也是十三五战略性新兴产业规划最后一年,新兴产业有望实现冲刺。而当前经济下行压力随着疫情的爆发而加大,疫情的冲击导致2月制造业PMI剧烈回落至35.7%,一季度经济可能明显失速,在这样的环境下,加速布局新型基础设施建设具有紧迫性。

从新基建的细分领域来看,根据高层定调,新基建是发力于科技端的基础设施建设,包括5G基建、特高压、城际高速铁路和城际轨道交通、新能源汽车充电桩、大数据中心、人工智能、工业互联网等七大“新基建”板块,我们预计相关板块将持续获得政策支持。

02

“新基建”到底能带动多大投资规模?

1、5G基础设施:至2025基础设施2-2.5万亿,累计带动超3.5万亿

测算方法一:5G基站建设投资规模测算法

2月21日中国联通召开全国疫情期间投资建设工作推进视频会,明确要求各省公司突出重点、加快5G建设,上半年与中国电信力争完成47个地市、10万基站的建设任务,预计前三季度与电信合作完成25万站建设,比原计划提前一个季度。2月29日,中国移动表示,2020年建设30万个5G基站的目标不会变,今年将在全国地级以上城市建设5G网络。3月6日,中国移动发布2020年5G二期无线网主设备集中采购公告,正式启动旗下28个省、自治区、直辖市共232143个基站的采购招标,拉开2020年5G大规模建设的序幕。

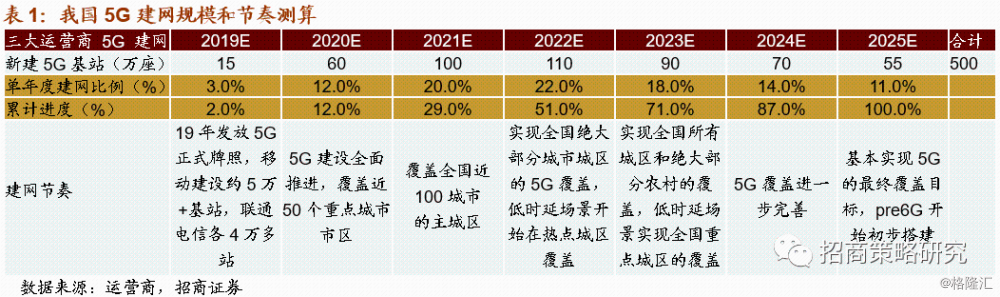

预计2021-2023年或为我国5G建设高峰期,根据招商通信组,5G的宏基站总数约495万座,取整预计为500万座。参考4G的建网节奏,预计三大运营商对5G的建网进度如下表所示。

而此前中国移动表示计划在2019年投入240亿,拟建设5万个5G基站,测算出建设一个5G基站大致需要50万元左右,而根据韩国5G运营商公布的数据测算,一个5G宏基站的部署成本约为35万元至87万元人民币之间,取平均大致在60万元人民币左右,而随着未来5G基站的大规模建设,成本降低的可能性较大,预计未来5年5G宏基站的平均建设成本为40-50万元之间。而至2025年,国内5G的宏基站总建设数约495万座,测算出5G基础设施投资规模大约为2-2.5万亿之间。

测算方法二:运营商资本开支法

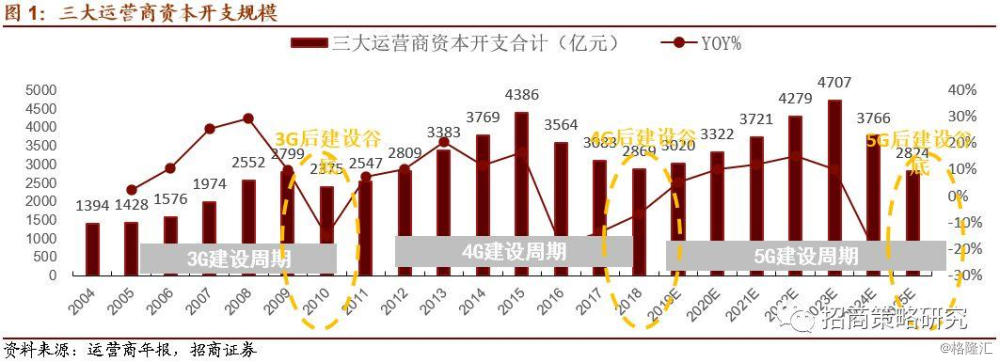

从运营商资本开支的角度看,2019年运营商资本开支已重回上升通道,预计2020年基础设备建设将进入全面落地的高景气周期。3G、4G阶段运营商资本开支具有较强的周期性特点,2019年进入5G建设周期,运营商资本开支走出投资谷底,整体资本开支达3020亿元,增幅达5.26%,反转确立,2020年的资本开支将延续增长的趋势。中国信通院预计,网络设备支出预计在我国5G在商用后的第四年(2023年)达到最大,预计5G建设周期的十年内,运营商用于网络设备的支出将达到2.64万亿,5G建设规模将超过4G。

测算方法三:信通院测算

据中国信通院预计,到2025年,5G网络建设投资累计将达到1.2万亿元,仅网络化改造一项,未来5年的投资规模就有望达到5000亿元。另外5G网络建设还将带动产业链上下游以及各行业应用投资,预计到2025年将累计带动超过3.5万亿元投资。

总结,综合以上三种测算方法,5G基础设施的投资规模到2025年合计大致在2-2.5万亿之间,从产业链上下游以及各行业应用投资的带动来看,例如对各类5G应用的带动, 在线教育、在线办公、在线诊疗、政务信息化等领域的基础设施建设,到2025年累计带动投资规模或将超过3.5万亿。

2、特高压:“在建”+“待核准”投资规模超2500亿

在当前经济环境下,预计电网公司将更多的承担社会责任,展开逆周期调节,加强电网投资力度。

经过过去几年的消化,发电、用电资产的利用率企稳并略有回升;同时,主要电网公司的负债都比较低,国家电网公司目前负债率56%左右,带息负债率20%左右,有较强的投资支撑能力。

特高压、配网建设将加速,招投标可能加快特/超高压等重大工程是近几年刺激的主要方向。1998-2002年的大投资刺激过程中,电网公司的投资相对更侧重配网,那一轮投资解决了户户通电问题,大幅提升了居民用电的可靠性。在2007年之后的3次经济刺激中,电网的重点可能更多是在特高压环节(还包括比较多的超高压直流等联网、水电送出项目)。特高压直流从2006-2007年以云南-广州、向家坝-上海项目为起点就已经开始建设和发展,基础是超高压直流技术,特/超高压直流输电在国内外得到了广泛的应用。而特高压交流的应用是2006年从晋东南-荆门示范项目开始的,之后分别在2014年通过“大气污染防治十二通道”推动了一系列项目上马。2018年下半年,为加大基础设施领域补短板力度,启动了白鹤滩至江苏、白鹤滩至浙江特高压直流等9项重点输变电工程建设,其中包括5条特高压直流、7回特高压交流项目的准备工作。

目前,处于在建和待核准的特高压工程共16条线路,具有明确投资规模的共7条,总投资规模1128亿元,平均每条线路投资规模为161亿,按照这样的平均值来算,目前7条待核准的线路和2条2019年开始开工建设线路投资规模预计共1449亿元,加上目前在建的线路,总投资规模预计为2577亿元,其中2020年开始增量贡献规模至少为1500亿以上。

3、高铁轨交:2020年拟通车线路投资规模超6000亿

2019年9月18日,国家发改委等五部门联合印发了 《关于加快推进铁路专用线建设的指导意见》旨在推动铁路专用线加快建设,进一步开放专用线建设以及运维市场,调动社会资本参与的积极性以拓宽融资渠道。具体而言,《意见》指出,预计到2020年,一批铁路专用线开工建设,沿海主要港口、大宗货物年运量150万吨以上的大型工矿企业、新建物流园区铁路专用线接入比例将均达到80%,长江干线主要港口基本引入铁路专用线;到2025年,上述接入比例均达到85%,长江干线主要港口全部实现铁路进港。

2019年9月19日中共中央、国务院印发了《交通强国建设纲要》。其中提到至2020年,完成决胜全面建成小康社会交通建设任务和“十三五”现代综合交通运输体系发展规划各项任务,为交通强国建设奠定坚实基础。从2021年到本世纪中叶,分两个阶段推进交通强国建设。到2035年,基本建成交通强国。现代化综合交通体系基本形成,人民满意度明显提高,支撑国家现代化建设能力显著增强;拥有发达的快速网、完善的干线网、广泛的基础网,城乡区域交通协调发展达到新高度;基本形成“全国123出行交通圈”(都市区1小时通勤、城市群2小时通达、全国主要城市3小时覆盖)和“全球123快货物流圈”(国内1天送达、周边国家2天送达、全球主要城市3天送达)。到本世纪中叶,全面建成人民满意、保障有力、世界前列的交通强国。

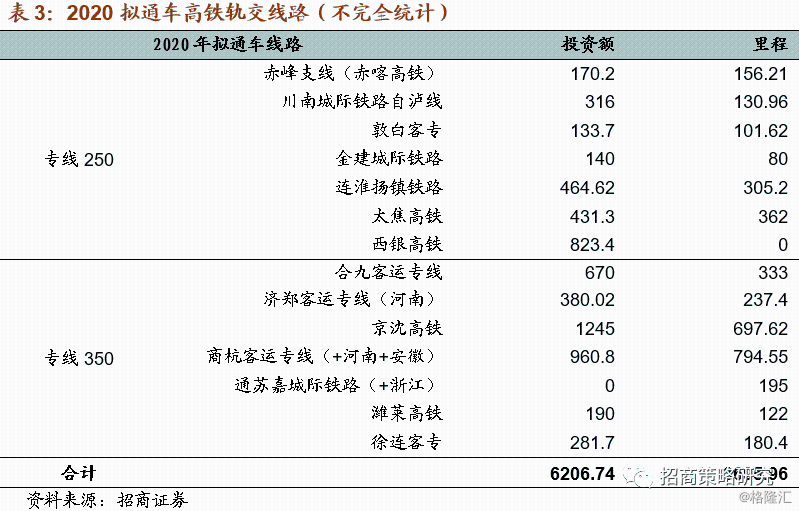

在经济下行压力加大的背景下,高铁轨交投资规模的加大将成为托底经济的有力手段之一。根据对线路的统计预测,2020年拟通车线路共14条,其中专线250和专线350各7条,通车有望为3696公里,对应投资规模为6207亿元。

4、新能源汽车充电桩:至2025年新增投资规模达700-1100亿

根据中国电动汽车充电基础设施促进联盟在2020年1月发布的《2019-2020年度中国充电基础设施发展年度报告》中的测算,预计2020年新增公共充电桩15万台,其中公共直流桩6万台,公共交流桩9万台。预计新增私人桩约为30万台,新增公共充电场站8千座。

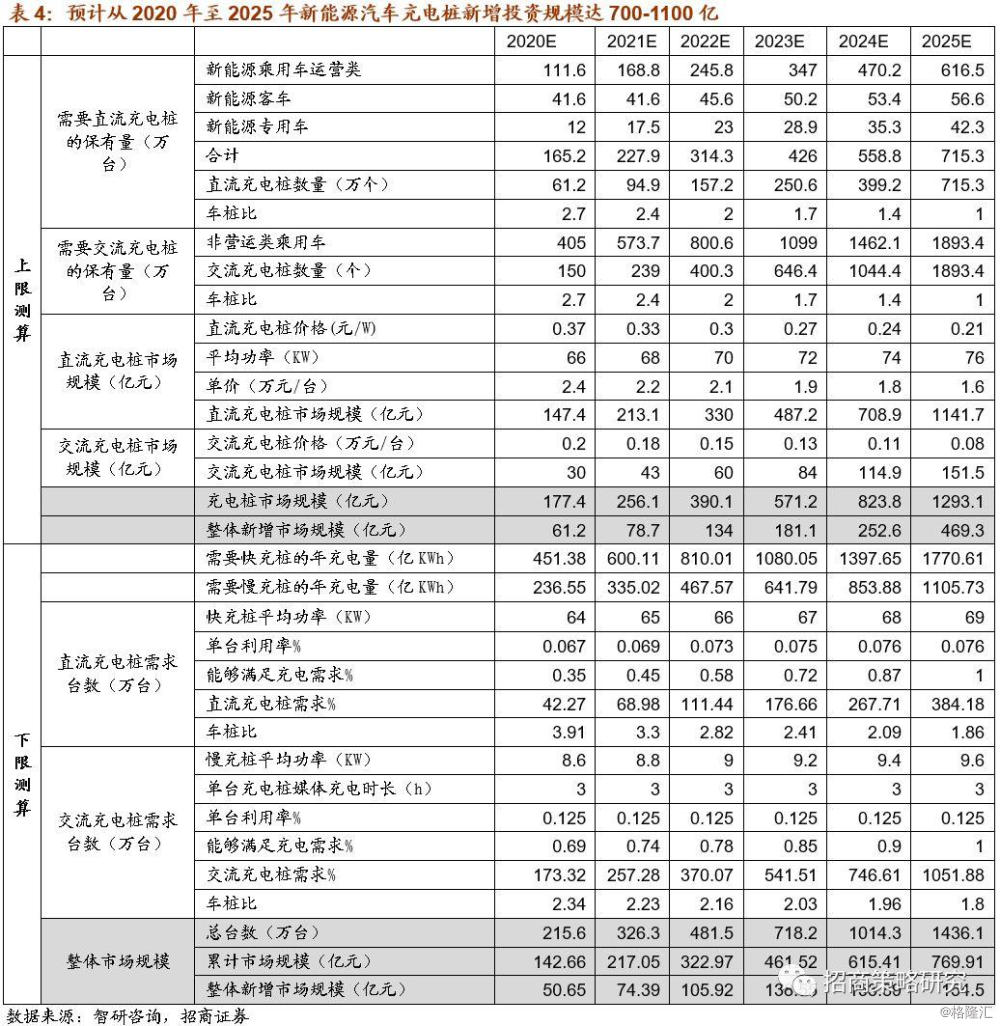

根据测算,预计2020年充电桩规模上限/下限将达到177亿元/140亿元,2025年充电桩规模上限/下限将达到1290亿元/770亿元,2020-2025年累计规模CAGR达到48.8%/40%,2020-2025年新增规模CAGR达到50.3%/25%,因此从2020年至2025年新能源汽车充电桩新增投资规模达700-1100亿。

5、大数据中心:至2024年新增投资将超过1100亿元

随着5G、云计算等新技术的广泛商用,IDC市场有望持续保持快速增长。从全球来看,2018年全球IDC市场规模(包括托管业务、CDN业务及公共云IaaS/PaaS业务)达6253.1亿元,同比增长23.6%,公有云的发展是拉动IDC增长的主要原因,其中北美IDC市场保持稳定增长,基础电信运营商全面退出IDC市场,云服务商需求向主要区域市场集中。

从IDC发展阶段来看,我国IDC发展尚处于以新建为主的粗犷式发展阶段,国内IDC市场增速远高于全球,尚具备较大发展空间。全球最大的IDC市场美国已经进入行业整合阶段,我国目前仍以新建为主,市场增速高于全球水平。从全球IDC占比来看,美国占比约45%,我国占比约6%,日本占比约8%,从人均机房面积看,美国是我国的约20倍,日本是我国的约10倍,从带宽数看,我国是美国约2倍,是日本约9倍,反差巨大,也说明我国IDC发展空间较大。

从国内来看,2018年国内IDC业务市场总规模达1228亿元,同比增长29.8%,互联网行业的需求是推动我国IDC发展的主要驱动力。而到2024年,中国IDC业务规模达到2558亿,相较于2019年新增1160亿元,意味着从2020年至2024年中国数据中心的新增投资规模超过1100亿元。

6、人工智能:至2025年预计新增投资超2000亿元

2019 年 9 月,科技部印发的《国家新一代人工智能创新发展试验区建设工作指引》提出,推进人工智能基础设施建设, 到 2023 年建设 20 个左右试验区,随着经济下行压力加大,我国对于人工智能产业的投入将快速提升。

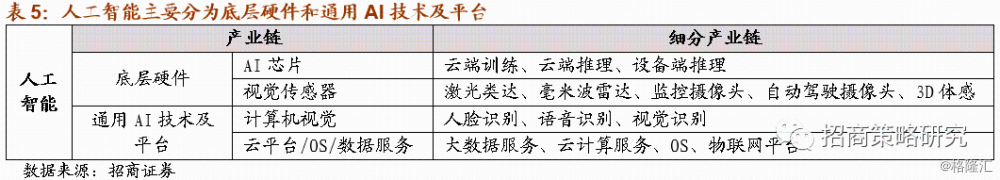

从人工智能细分产业链来看,主要分为底层硬件和通用AI技术及平台,其中底层硬件主要为AI芯片和视觉传感器,通用AI技术及平台主要为计算机视觉和云平台/OS/大数据服务等。

▶ AI芯片

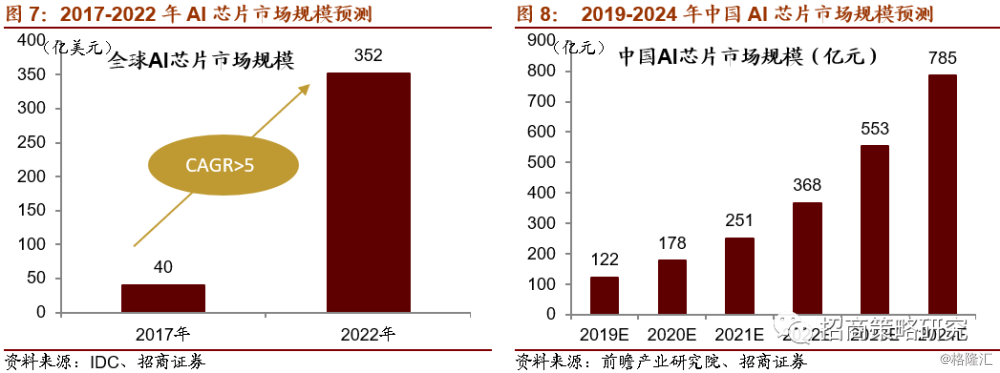

根据IDC数据显示,2017年,整体AI芯片市场规模达到40亿美元,到2022年,整体AI芯片市场规模将会达到352亿美元,CAGR大于55%。随着技术进步与升级、人工智能应用普及等众多利好因素的影响,中国AI芯片市场将进一步发展成熟。预计未来几年内,中国AI芯片市场规模将保持40%-50%的增长速度,2024年市场将达785亿,2025年将达到1000亿左右。

▶ 机器视觉(视觉传感器+计算机视觉)

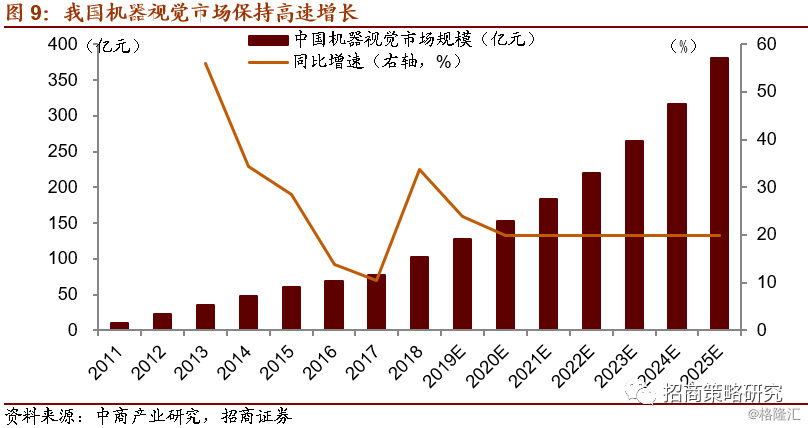

人工智能的发展首先就要发展机器视觉技术。Forrester、Tractica 公司分别预测未来全球机器视觉市场空间将超过200 亿美元、260 亿美元。近年来我国在机器视觉产业发展有了很大的进步,自2011年到2018年,我国机器视觉市场从10亿元上升至超过100亿元,年平均复合增长率CAGR为23.8%,若按照2019年23.8%的增速、2020-2025年20%的复合增速来测算,到2025年我国机器视觉市场规模将达到381亿元。

▶ 云平台/数据服务/OS

根据中国信通院的预测,到2022年我国公有云市场规模将达到1731亿元,假设按照AI需求提升带来的云计算增量为5%,则因人工智能需求的云平台新增投资规模在2022年将达到87亿元,考虑复合增速为30%,则到2025年因AI带来了云需求累计增加投资规模为590亿元左右,加上AI系统(如自动驾驶系统开发)以及相关数据服务带来的投资需求,预计至2025年新增投资规模累计达1000亿元左右。

总结来看,AI的快速发展以及国家对AI领域投资的提速,相关底层硬件和通用AI技术及平台的基础设施投资至2025年累计规模预计达2000亿元左右,其中AI芯片新增投资规模预计累计增加800亿元左右,机器视觉领域新增投资规模累计增加250亿元左右,因AI带来的云平台/数据服务/OS新增投资规模累计增加1000亿元左右。

7、工业互联网:至2025年累计投资规模将超过6000亿

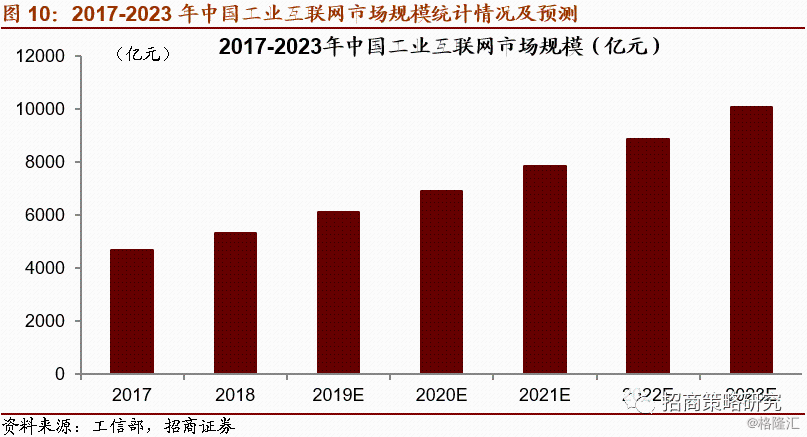

根据工信部数据显示,2017年中国工业互联网市场规模达到了4677亿元,预计未来五年(2019-2023)年均复合增长率约为13.3%。随着产业政策逐渐落点,市场空间将有望加速,并预测在2023年中国工业互联网市场规模将突破万亿元。

按照工信部的规划,我国工业互联网发展将按照“三步走”战略推进,到2025年,实现覆盖各地区、各行业的工业互联网网络基础设施基本建成,标识解析体系不断健全并规模推广,形成若干家具有国际竞争力的工业互联网平台等;到2035年,我国工业互联网重点领域实现国际领先;到本世纪中叶,工业互联网综合实力进入世界前列。

2025年属于第一个规划期,重点是进行工业互联网基础设施和平台建设,预计5G+工业互联网将是投入的重点和突破口。

从工业互联网对整个产业效率提升的角度来看,如工业互联网能提高1%的效率,即意味着每年超过3000亿工业增加值的提升。2018 年中国工业增加值 30.52万亿,按照 6.5%增速预测,2019 年 32.50 万亿,2020 年按5.5%计算34.29万亿,1%等于 3429 亿元。

考虑两种不同的测算口径:

第一,若按照不同工业产值的省份对应不同规模的投资于工业互联网,如超过万亿的省市政府每年投入15亿元(共 11 个省市),超过5000亿但不足1000亿的省市政府每年投入10亿元(共 10 个省市),年工业产值不足 5000 亿的省份政府每年投入5亿(10 个省市),则年政府补贴投入可达到315亿元,按照30%的补贴比例,有望引导整体工业互联网年均投资规模达1050亿元,若不考虑增长,则2020年至2025年累计投资于工业互联网建设的规模将达6300亿左右。

第二,若按照2019年工业互联网6110亿规模以及13.3%的复合增速来测算,2020年至2025年历年新增投资规模合计约为6800亿左右。

因此,根据以上假设和测算,预计2020至2025年历年新增投资规模合计在6000亿-7000亿之间。

8、 总结:“新基建”到底能带动多大投资规模?超7万亿!

根据我们上文对每个领域的测算:

5G基础设施:投资规模到2025年合计大致在2-2.5万亿之间,从产业链上下游以及各行业应用投资的带动来看,例如对各类5G应用的带动, 在线教育、在线办公、在线诊疗、政务信息化等领域的基础设施建设,到2025年累计带动投资规模或将超过3.5万亿。

特高压:目前处于在建和待核准的特高压工程共16条线路,具有明确投资规模的共7条,总投资规模1128亿元,平均每条线路投资规模为161亿,按照这样的平均值来算,目前7条待核准的线路和2条2019年开始开工建设线路投资规模预计共1449亿元,加上目前在建的线路,总投资规模预计为2577亿元,其中2020年开始增量贡献规模至少1500亿以上。

高铁、城际轨交:在经济下行压力加大的背景下,高铁、城际轨交投资规模的加大将成为托底经济的有力手段之一。根据对线路的统计预测,2020年拟通车线路共14条,其中专线250和专线350各7条,通车有望为3696公里,对应投资规模为6207亿元。

充电桩:预计2020年充电桩规模上限/下限将达到177亿元/140亿元,2025年充电桩规模上限/下限将达到1290亿元/770亿元,2020-2025年累计规模CAGR达到48.8%/40%,2020-2025年新增规模CAGR达到50.3%/25%,因此从2020年至2025年新能源汽车充电桩新增投资规模达700-1100亿。

AI:相关底层硬件和通用AI技术及平台的基础设施投资至2025年累计规模预计达2000亿元左右,其中AI芯片新增投资规模预计累计增加800亿元左右,机器视觉领域新增投资规模累计增加250亿元左右,因AI带来的云平台/数据服务/OS新增投资规模累计增加1000亿元左右。

工业互联网:预计2020至2025年历年新增投资规模合计在6000亿-7000亿之间。

综合估算来看,按照各个细分领域大致测算,对于2019年,如5G基建15万个基站总投资规模在800亿左右,特高压投资规模500亿左右,高铁城际铁路通车规模6200亿左右(平滑建设期以及考虑新增预计2019年在4200亿投资规模,以及高铁中长期路网规划,预计至2025合计规模3.5万亿),充电桩投资规模60亿左右,大数据中心投资规模200亿左右,人工智能新增投资140亿左右,工业互联网700亿左右,合计七大领域2019年新增投资规模在6600亿左右,对应到各个领域的投资节奏,我们做出如下估算表,悲观/乐观预测2020年至2025年“新基建”7大领域以及5G带动的上下游基建新增投资合计规模为6.9万亿/10.3万亿,复合增速CAGR悲观/乐观预测为8.5%/16.1%,考虑到5G基础设施投资高峰主要为2020-2022年,估算2020年至2022年复合增速CAGR悲观/乐观为22.5%/40.2%。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员