作者 | 粽哥2025

数据支持 | 勾股大数据

当大家都在关心新冠疫情、企业复工的时候,一则“赛诺菲将整合成立全球第二大原料药公司”的消息,引起了医药行业疯狂刷屏。

2月25日,赛诺菲首席执行官韩保罗(Paul Hudson)宣布:计划将其在欧洲的六个原料药(API)生产基地合并,创建一家独立的API生产公司,构成世界第二大API生产业务。

赛诺菲此次雄心勃勃的要新组建全球第二大原料药公司,一方面是公司内部的战略调整,另一方面,正是为了缓解药物短缺的问题,特别是要改善欧洲对亚洲地区原料药过度依赖的现状。

1

原料药的“危”与“机”

事实上,赛诺菲率先走下来的这步棋,已经给很多跨国制药巨头提示了“危机”。

早在2015年底,原料药市场就已经开始提价模式,随后几年各品涨价延续。再加上受此次新冠肺炎疫情的影响,中国的原料药产能受损,诸如印度市场的扑热息痛、头孢曲松等原料药价格飙升30%到80%。涨价最凶猛的苯酚更是在这几年时间里,从230元/kg涨到23000元/kg,涨了100倍。

不过,危机,危机,有危也有机。

从2011-2018我国化学原料药企业整体的经营数据可以看出,随着环保趋严以及供给侧改革的影响下,自2015年开始由于原料药产品的紧缺导致价格不断上涨,也带动了原料药企业业绩高速增长。

例如,以新和成为代表的维生素类原料药企业,就由于全球维生素生产巨头巴斯夫的德国柠檬醛工厂发生火灾事故,使得公司的股价暴涨。还有,以鲁抗医药的头孢曲松为代表的抗感染类抗生素企业也是受益方。粽哥在2月5号发文《抗生素龙头之争:选择价值股还是成长股投资?》,就详细解读了抗生素行业的投资策略,其中诸如头孢菌素作为抗生素发展最快的品种,临床需求是否得到满足跟原料药市场缺口密切相关。特别是那些从事特色原料药类的上市企业都会受益于供求关系的影响。因此,根据行业周期的演变逻辑,原料药公司下半年大概率会上演“一出好戏”。

而原料药行业作为药品制剂行业的上游行业,在全球药品销售额的快速增长下,其未来发展趋势也随之向好。

根据数据显示,我国作为全球第一大原料药生产和出口大国,占全球仿制药原料药商品市场27.7%的份额。我国拥有1500种原料药,占全球原料药生产种类的75%。从产值上看,全球原料药市场总值约为1550亿美元,我国原料药市场总值占到全球的总规模的一半左右。尤其是发酵类药物产品的产能产量位居世界第一,现在全球70%-80%的原料药在中国生产。

从市场增速来看,国内原料药市场的平均增长维持在8.4%以上,远高于全球原料药市场的4%-5%增长。最近几年,我国原料药企业已经逐步完成了向特色原料药的产品结构调整,一些实力强劲的企业更是进行了CMO一站式服务的布局,这也意味着我国在原料药方面还存在很大的发展空间。

2

国内主要原料药公司

接下来,我们选取海普瑞、新和成和司太立这三家公司所经营的不同原料药品种来进行解读。

先以肝素原料药为例。我国海普瑞、健友股份、千红制药、东诚药业和常山药业五大上市公司。根据中国海关提供的统计数据,2018年这五家企业肝素原料药出口额占全国出口总额的94.4%。其中,由于海普瑞拥有技术、质量、产能和资本优势,公司的肝素API出口量居于行业领先地位,全球市场份额占到40%,是全球肝素原料药的绝对龙头。

1月22日,海普瑞(002399.SZ)发布2019年业绩预告,预计净利润为9.5亿元至11.3亿元,同比增长54.17%至83.38%,全年业绩增长超出市场预期。

公司能够获得如此靓丽的业绩,一方面是由于肝素粗品采购价格上涨对肝素原料药盈利的影响进一步减少,最终使得公司原料药业务的毛利率大幅提升。另一方面,由于公司此前更改了价格传导模式,才使得肝素的价格受到非洲猪瘟的影响而上涨,因此盈利能力已经逐渐恢复,外加CDMO业务的收入也获得了平稳增长。

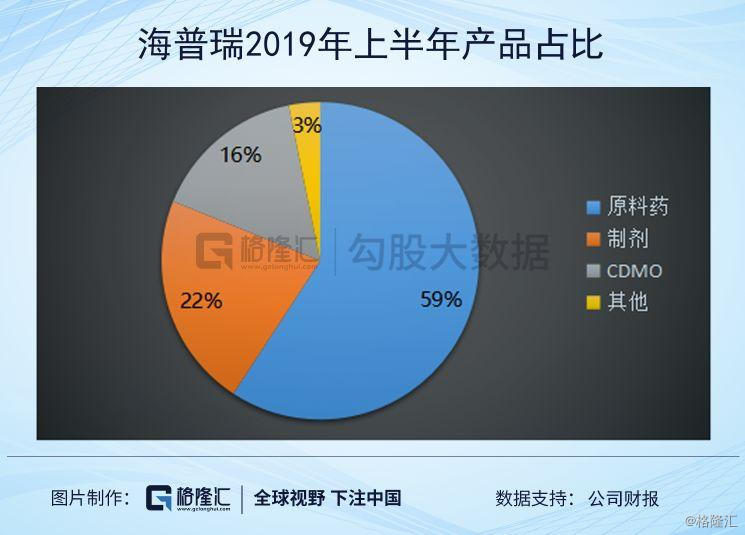

从2019年全年业绩来看,作为海普瑞新的业绩增长点,CDMO业务表现非常好,由公司在2015年花2亿美元收购的美国赛湾生物所贡献。根据财报显示,2019年上半年公司实现营业收入21.3亿元,同比下降3%;但是实现净利润5.46亿元,同比增长144.08%。其中,占总营收比重为15.69%的CDMO业务实现收入3.34亿元,同比增长68.60%,毛利率24.28%,同比提升16.30%。

但是,公司中报出现总营收同比下降的情况,是因为受到非洲猪瘟疫情的影响。在非洲猪瘟疫情带来的生猪出栏量下降、限制生猪产品跨省调运措施,以及原材料价格上涨预期的共同影响下,肝素粗品供应趋紧,猪小肠、肝素粗品采购价格有较大幅度上涨,导致公司上半年肝素业务的成本上升、毛利下降。另外,客户药政注册进度的调整,导致胰酶原料药销量及均价比上年同期下降,因而影响了收入和毛利。不过,由于海普瑞拥有非常强的实力和竞争优势,所以2020年业绩基础保持稳定是大概率事件,投资者也不必过于担忧。

反倒是维生素龙头新和成(002001.SZ),受猪瘟疫情的影响非常大。

新和成(3万吨)与帝斯曼(DSM,3万吨)、巴斯夫(BASF,2万吨)和浙江医药(2万吨),并称为全球维生素E“四大家族”,合计控制着全球超过70%的产能。其中,新和成2018年出口维生素E占比为30%。目前,公司的主要产品包括维生素E、维生素A、维生素D3、生物素、虾青素、辅酶Q10等。

先来看看公司过去的业绩表现情况,自2015年底开始,在维生素涨价的利好刺激下,公司2016-2018年的总营收增速分别为22.86%、32.77%、39.27%,同期净利润增速为199.11%、41.72%、80.64%。可见其成长速度非常快。

与之相对应的,正是维生素价格的走势。从2016年3月份,维生素价格开始上升。特别是由于2017年10月受巴斯夫位于德国的柠檬醛工厂事故的影响,VE价格大幅攀升至130元,直到复产之后,价格才下降到40元左右的正常水平。截止到2019年4月,维生素A价格报收375元/kg,同比增长-65.12%;维生素E价格报收在43元/kg,同比增长-49.41%,基本保持稳定,这也意味着行业位于历史底部区域。

但是,预混料作为维生素等添加剂的直接下游,自2018年受到非洲猪瘟的影响,我国生猪及母猪存栏量持续下滑,这无疑导致了我国维生素E需求量的下滑。根据数据显示,2018年5月生猪存栏数约为3.30亿头,2019年5月生猪存栏量下滑至2.55亿头,同比下降约22.7%。另外,根据中国海关的数据显示:2019年1-11月中国维生素C 出口数量为141734吨,同比增长8.4%;2019年1-11月中国维生素C 出口金额为525788千美元,同比下降31.7%。

在这些利空消息的刺激下,新和成的业绩急剧反转。2月27日,公司发布2019年业绩快报称,实现营收76.07亿元,同比减少12.40%;归属于上市公司股东的净利润22.18亿元,同比减少27.95%。导致业绩下降的主要原因正是由于主要产品的价格下降,使得营业总收入、营业利润、利润总额及净利润减少。

不过,由于随着全国25个省区的疫区全部解除封锁,国内防控措施进一步加强之后,补栏量增加和配方改变带来需求增量,所以市场预期维生素E的需求有望回升。这点也可以从资本市场对公司的预期进行验证。

自2019年1月市场见底以来,公司的股价就一直突飞猛进,进入2020年更是不断创出历史新高,最近一年公司的股价涨幅高达90%。不过,也有投资者表示,新和成的股价已经提前兑现了业绩预期,因此未来有可能会走出“下跌模式”。但是从估值来看,目前新和成PE为24.51倍,PB为3.4倍,处于行业中等水平,暂时没有高估的风险,加上维生素行业向上的趋势明显,因此安全边际也相对较高。

另外,随着我国人口老龄化的加速,人们对健康诊断观念不断提升,促进了造影剂市场尤其是 X 射线造影剂市场稳步发展。

根据数据显示,2016年全球造影剂市场规模为44.5亿美元,预计2021年达到54.4亿美元,CAGR为4.1%。从具体地区来看,美国是世界上最大的造影剂消费市场,约占全球造影剂市场总值的32.39%,其次是欧洲和日本,欧美合计占比56.25%。反过来,中国和印度占比就比较小,但也意味着增长空间非常大。

从造影剂品类看,X线造影剂占比84.5%,是国内造影剂市场的主体;磁共振造影剂市场占比14.8%,超声造影剂市场占比0.7%。而司太立(603520.SH)作为深耕X射线多年的公司,是我国非离子型碘造影剂原料药的龙头。1月22日,公司也发布了2019年度业绩预告,实现净利润预计为1.7亿元到2.1亿元。与上年同期(法定披露数据)相比,增加7632.36万元到1.16亿元,同比增加81.48%到124.18%。

业绩预增的主要原因有两方面:

1、主营业务影响:公司2019年度经营业绩增长,主要因公司各生产基地实现战略协同价值,加强精细化管理,产品整体毛利率水平稳步提升。另公司主营产品碘造影剂系列原料药销售持续增长,其中碘克沙醇、碘帕醇原料药增长幅度较大。

2、会计处理影响:公司控股子公司浙江台州海神制药有限公司2019年度1-12月纳入合并报表范围。

以司太立自2014年以来的经营数据来看,公司的净利润增速整体保持着稳定的增长,而2019年以公布的业绩下限1.7亿元来看,更是获得了质一般的飞跃。

作为多年从事非离子型碘造影剂及喹诺酮类抗菌药等药物的原料药及中间体的研发、生产和销售的公司,造影剂产品占公司总营收的比重高达89.73%,其次为喹诺酮产品,占比6.54%。目前,公司造影剂主要产品为碘海醇、碘帕醇、碘克沙醇等;喹诺酮类属于抗生素药物,主要产品为左氧氟沙星、盐酸左氧氟沙星等。截至报告期末,公司已与恒瑞医药,北陆药业,扬子江药业,日本 Fuji,德国 Midas 等国内外制药企业建立了紧密的合作关系。

最近几年,司太立对主营业务造影剂进行了销售品种的调整,除了保证碘海醇产品的稳定销售稳定之外,还加强了碘帕醇、碘克沙醇等高利润品种的销售。另外,公司还加强与下游客户的粘性,通过学术合作,参加展会的形式,不断进行品牌推广。

更重要的是,在外延式扩张方面,公司还积极的进行了兼并收购战略。于2018年11月以8.05亿元完成对同行业竞争对手海神制药94.67%股权的现金收购,不仅巩固了公司的行业地位,还实现了行业资源再分配,拓宽下游客户群体的目的。

3

行业整体估值较低,股价趋势向好

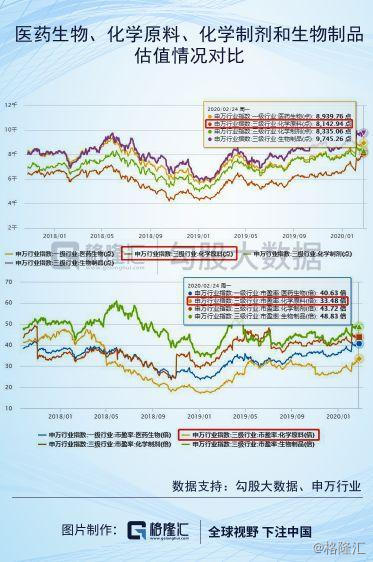

根据申万行业指数统计显示,化学原料药指数从2019年1月2日的4350.92点一路上涨至2020年2月24日的8142.94点,涨幅为87.2%,同期生物制品和化学制剂的涨幅分别为63.2%、63.4%,而整个医药生物行业的累计涨幅为57.61%。

更让人欣喜的是,化学原料药的市盈率PE还是最低的,仅有33.48倍,远低于化学制剂的43.72倍,以及生物制品的48.83倍。

综合来看,化学原料药板块在过去两年的表现中非常出色。另外,由于估值相对较低,再加上目前医药行业已经公布的2019年业绩预告中,原料药企的业绩普遍实现盈利。那么,可以预见,在受到供求关系的利好刺激下,有望迎来“戴维斯双击”。

4

结语

综合前面所论述的,我们发现原料药行业会随着医药研发的推进而水涨船高,在疫情的刺激以及各品种涨价的预期下,由于估值相对较低,原料药企的业绩趋势向好,因此原料药行业未来会具备比较强的投资价值。

但与此同时,一方面原料药行业受国际形势、大宗交易等影响非常大,因此波动周期比较明显,所以自然风险相对其他医药子板块也较高。另一方面,由于原料药行业有很多品种,不同的品种涨跌程度也会不一样,这就需要投资者擦亮眼睛,深入研究分析过后,才能找到合适的标的进行投资。

但不可否认,原料药行业始终对于医药行业来说,是基础也是发展的关键。在CMO/CDMO逐渐被资本市场认可之后,对原料药企的估值和业绩的提升,自然会给予不错的投资机会。毕竟,目前我国原料药企业还处于快速成长期,相对欧美等发达国家,我国的市场集中程度低,自然上升的空间会非常大。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员