今日,会德丰(00020.HK)午后复牌暴涨,一度涨超43%,截止发稿前,暂报66.45港元,成交额4亿港元,最新总市值超过1300亿元。

(行情来源:富途)

公司复牌后的暴涨,源于一条私有化的重磅消息。

据会德丰(00020.HK)公布公告称,Admiral Power Holdings Limited建议以协议安排的方式私有化会德丰有限公司,应付代价约为81.5亿港元。

(来源:会德丰公司公告)

要约人Admiral Power Holdings Limited及公司作出联合公告,於2020年2月25日,要约人要求董事会向股东提呈由以下各项组成的建议事项:就股东於记录日期持有的每股股份分派一股九龙仓置业股份及一股九龙仓股份;及要约人将以现金按每股协议安排股份12.00港元协议安排代价减股息调整为代价向协议安排股东支付款项并将公司私有化。

於建议事项完成时,公司将由要约人拥有32.51%、由受托人(为信托的受托人(信托为吴光正家族的有连系信托)及一名要约人一致行动人士)拥有48.48%,及由其他要约人一致行动人士(即吴光正及吴光正实体)拥有19.01%,且股份的联交所上市地位将被撤销。

据悉,建议事项的效果是在分派下以分派九龙仓置业股份及九龙仓股份的方式将公司分拆,以及就公司持有的余下资产作出私有化要约。

公告称,于公告日期,四名认股权持有人合共持有股份认股权计划下授出的400万份股份认股权,行使价为每份股份认股权36.60港元,当中150万份已归属、250万份尚未归属。

不过,会德丰旗下的附属公司—九龙仓置业(01997.HK)午后复盘下跌超过5%,总市值仍超1100亿元大关。

另外,会德丰旗下的另外一家公司—九龙仓集团仍然处于停牌的状态。

会德丰创立于1857年,总部位于香港,并于1980年1月正式挂牌港交所。

会德丰的第一大股东是HSBC Trustee (C. I.) Limited,持股比例为48.58%,另外吴光正、吴包陪容持股比例为14.01%。而公司实际控制人即吴光正。

(来源:Wind,下同)

吴光正家族是香港主要华资财团之一。至1993年底,其家族所控制的8家上市公司市值达1007.61亿港元,在香港上市公司十大家族财团中排名第七位。2019年福布斯全球亿万富豪榜排名第129位,财富值108亿美元。

会德丰是香港最具实力的上市的投资公司。该公司兼营物流和通讯,媒体以及与娱乐方面的业务,以及集团地产分支之一会德丰地产。

会德丰主要投资于九龙仓集团和香港举足轻重的地产投资公司。集团其它资产,则主要包括直接的物业以及其它投资。

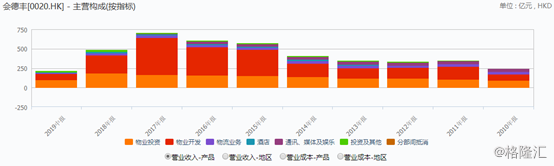

据2019年年中报显示,会德丰物业投资营收96.1亿港元,占总营收比例为44.27%;物业开发营收为78.4亿港元,占总营收的36.1%,两者占比超过80%。物流业务和酒店业务总计占比在10%左右。

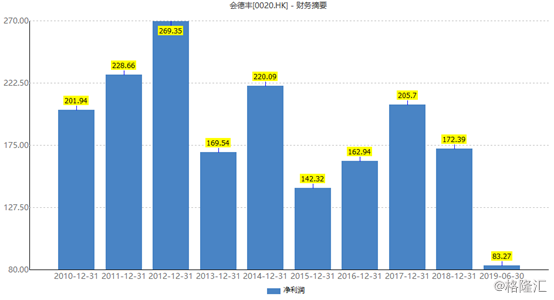

2019年上半年,会德丰总营收为216.78亿港元,同比增长23.33%,净利润为83.27亿港元,同比下滑3.22%。尤其是净利润,最近10年,忽高忽低,盈利不是很稳定。

2019年上半年,公司销售净利率为54.75%,与过往几年相差不大。

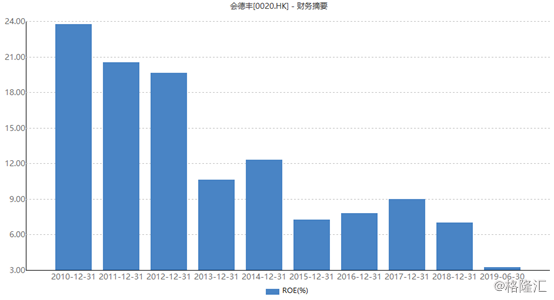

另外,2014-2018年及2019年上半年,净资产收益率(ROE)分别为12.3%、7.25%、9%、7%、3.23%。很显然,该司ROE处于一个非常明显的下滑趋势之中。

截止2019年6月末,会德丰账上现金为258.29亿港元,存货968亿港元,还包括其他应收款等会计科目,总计流动性资产为1376.97亿港元。

另外,公司固定资产净值215.76亿港元,权益性投资545.65亿港元,以及其他长期投资3975.81亿港元,加之商誉等等科目,总计非流动资产为4762.67亿港元,总资产为6139.64港元。

另外,短期借贷及长期借贷当期到期部分122亿港元,其他流动性负债为628亿港元,以及长期借贷1143亿港元,还包括其他项负债科目,总负债为2116.01亿港元。

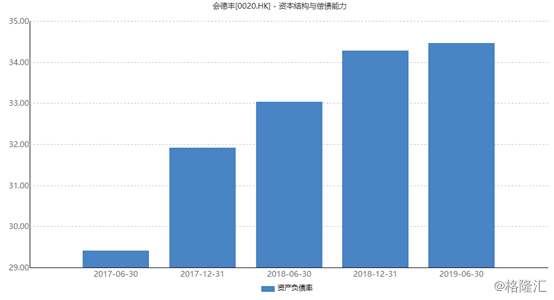

可知,公司资产负债率为34.46%,与过去3年保持在一个水平,稍稍有所抬升。

此外,银河联昌近日发研报称,九仓(0004.HK)母公司会德丰可能将其私有化,潜在的关于私有化的讨论可能会提振公司股价。该行认为,九仓的低估值为会德丰提供了一个好的私有化机会,潜在私有化也为九仓股东提供了一个溢价退出的机会。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员