机构:华创证券

评级:强推

目标价:60.00港元

事件:2月24日,融创中国公布,2019年,公司归母净利润同比增长超50%。

点评:

19年业绩同比超50%,对应归母净利润超248.5亿元,高预收望业绩高增

公司公布2019年正面盈利预告,2019年,公司归母净利润同比增长超50%,对应实现归母净利润超248.5亿元,符合预期。截至2019H1末,公司预收账款达2,159.5亿元,较18年末+8.3%,可覆盖18年收入达1.73倍,可结算资源丰富,有望保障公司后续业绩释放的可持续性。

19年销售5,562亿元、同比+21%,一二线布局,20年销售有望稳增

2019年,公司全年销售金额5,562.1亿元,同比+20.7%,销售目标完成率达101%;销售面积3,828.5万平米,同比+26.4%;累计销售均价14,530元/平米,同比-4.5%。本次新冠肺炎疫情对于一二线城市的影响预计相对较小,购房需求更多是延后,而非消失,考虑到公司布局聚焦于一二线城市及环一线热点城市,可售货值充裕,并且近期收购环球世纪及时代环球优质资产包,增加2020年可售货值弹性,预计2020年销售有望维持较高增速。

低价收购优质资产包,确权/含未确权未售货值2,400、6,000亿,增厚土储

19年末,公司收购云南城投集团持有的环球世纪及时代环球各51%股权,在成都、武汉、长沙、昆明等城市补充优质土储,合计未售建面约2,390万平米,对应未售货值约2,400亿元,估算地价仅约1,900元/平米,占比预估销售均价仅19%。此外,考虑已达成意向协议但尚未正式获取的土储后,合计可售建面约6,304.9万平米,估算未售建面约5,923.4万平米,对应未售货值超6,000亿元。本次收购以较低的土地成本补充大量优质的土地储备,进一步丰富公司土储,并加大今年可售货值弹性,确保后续销售稳步增长,保障较高利润率表现。

投资建议:业绩高增、销售稳增、土储充裕,重申“强推”评级

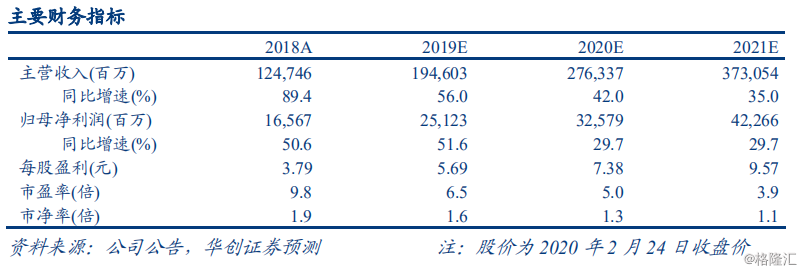

融创中国坚持深耕一二线,以逆周期扩张策略,成功在15-17年逆势加杠杆扩张,并借以并购扩张的标签优势,打造了厚实优质土储以及低廉土地成本的强大优势,利于实现快周转及高毛利率,预示后续销售和业绩“量质提升”,同时随业绩集中释放,净负债率望显著下降、带动融资成本下行,形成锦上添花。此外,公司作为行业龙头之一也有望充分受益“融资、拿地、销售”集中度三重跳增。我们维持公司2019-21年每股收益预测5.69、7.38、9.57元,目前对应19/20年PE仅6.5/5.0倍,我们继续看好公司销售和业绩的持续双双高增,维持目标价60.00港元,重申“强推”评级。

风险提示:房地产市场销量超预期下行以及行业资金超预期收紧。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员