随着流动性预期改善以及资本市场持续深化改革,今年来港股、A股牛市预期强烈,作为牛市旗手的金融板块也迎来了阶段性配置机遇。当下如何选择金融股把握其中的机会成为投资人要做的功课。在一众股票中,笔者看中了东英金融。

之所以选择这家公司有如下几个方面的原因。

一方面,东英金融此前受被剔除出MSCI香港小型指数影响,股价下杀严重,当前的估值较有吸引力,同时也具备较高的安全边际。在当下时点选择押注这样的标的,伴随牛市的到来其反弹的动能也将更为强劲,可以说不失为一项进可攻退可守的不错选择。

另外一方面,从公司的发展动向来看,东英金融的基本面表现也较为稳健,各项经营指标向好,企业战略成功升级在新兴行业内持续有所表现,其长期资产增长空间可观,是一家具有较高成长潜力的优质金融公司。

此外随着港股即将步入财报季,市场的投资热情上扬,市场对于新一期业绩出炉的公司也将有新一轮的估值调整,东英金融作为去年底就已经公布新一期财报的先头部队,相信也将得到重新审视,优异的业绩表现下,其值博率也较高。

接下来不妨对公司基本面及投资价值予以重点探讨。

1、领先的跨境跨界投资公司

东英金融是一家领先的跨境跨界投资公司,其早在2003年就已于香港联交所主板上市。作为金融投资公司,公司的核心业务为投资管理。公司在行业内有着极强的投融资和行业整合能力,透过借助自身海外上市平台的优势和资本优势,东英金融积极捕捉投资机会并取得了快速的成长,在投资领域有着不俗的表现。

从公司的投资项目来看,东英金融的投资组合覆盖医疗与健康,金融,TMT,材料与工业,能源与环境以及消费等多个领域。其中在医疗与健康领域,东英金融投资了大健康领域的独角兽碳云智能;而在金融板块,东英金融则分别持仓全球最大RQFII基金公司南方东英,中国大型非银金融机构北京信托,以及亚洲领先的对冲基金平台东英资管;在TMT领域,东英金融则分别投资了全球前3大独角兽公司滴滴出行以及中国最早成立的Fintech公司之一的挖财。

由上不难看出,东英金融投资的企业以及持仓的基金基本上都是巨头级别或者是新兴行业中高成长的企业,这反映了东英金融在投资领域不仅具有稳扎稳打的特点,同时也能有策略地寻求高回报的优质项目。而能够有机会介入到这些领域并能够取得不错的投资成绩,也体现了东英金融在行业内独特的资源优势和独到的投资眼光。

结合公司此前中期财报披露的投资板块分类和投资年期分类可以看到,东英金融的投资领域覆盖类别广泛,并重点聚焦医疗与健康、金融板块以及TMT,投资期限长短不一,目前占比最大的是一到两年。值得注意的是,债务及其他投资工具在其投资组合中也占据了不小的比例,不难理解这正是公司战略的一部分,藉此在不同的市场环境下灵活运用资金并产生利息收入,为公司提供日常运营资金。公司坚持以稳健+高成长性为核心的投资策略,确保了其能够持续取得较高的收益率水平,并具备穿越周期的能力,以期实现自身经营规模的不断扩张。

2、历经周期考验,受益多元投资,长期增长可期

作为一家金融投资机构,东英金融的收入主要来源于所投资产带来的股息、利息、资本收益及资本增值等。受会计期间差异影响,公司已经公布了新一期的2019/2020财年中期业绩。数据显示,截至2019年9月30日止6个月,东英金融实现营业额1.74亿港元,净利润2.66亿港元。在所投核心项目的估值变化方面,南方东英由截至2019年3月31日的9869万港元上升至1.17亿港元,东英资管由5802万港元上升至1.02亿港元,碳云项目受权益奖励的影响估值也上升到15.92亿港元。在去年整体宏观环境不佳,市场动荡的条件下,可以看到东英金融仍然取得了稳健的业绩表现,展现了自身不俗的经营及投资实力。

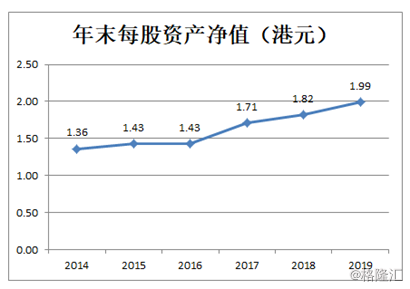

回顾东英金融过往的经营表现,其基本保持着稳健的增长态势,并具备了跨越周期的投资能力,这一点也反映在公司每股资产净值的不断提升上。从此前2月中旬公布的最新数据来看,截至2020年1月31日,东英金融每股股份的未经审核资产净值约为2.00港元,较上年同期的1.84港元同比上升8.7%;而相较于2015年1月末的1.36港元,则上升了47.1%。公司资产净值逐年高升一方面反映了公司长期投资取得了不错的回报,而另一方面,也为公司综合实力的日益壮大带来了持续的正向反馈。

在过往优异的成绩下,东英金融也在不断变革创新,当下公司已经形成了以长期核心持股为核心的投资战略。公司重点关注由生物科技、大数据和人工智能等科技进步催生的新兴行业以及在中国新的发展阶段面临新机遇的产业和其他受益于中国内需市场增长的行业。东英金融积极与内地经济共舞,押注代表中国未来的核心资产,不断在新商业形态和新兴产业中,寻找具备高增长潜力的企业,同时借助自身作为上市公司长期资本的优势,支持核心持股企业实现长远战略目标,利用资本向产业的赋能,谋求多方共赢。

透过多元化的投资布局,尤其是在具备高成长潜力的新经济地带的持续发力,东英金融也正不断积聚新的成长动力,迎来自身新一轮的加速发展期。

3、过往派息稳定,大股东持续增持或成股价上涨催化剂

投资金融股,市场往往更注重看公司的分红能力。作为一家上市近20年的金融公司,东英金融一直保持着较高的分红水平,过往股利支付率长期维持在高位,当前股价下,股息率也已经达到了近5%。

另外根据wind的分红统计,东英金融从2006年至今累计分红达到5.2亿港元,分红率为46.4%。可见公司高度关注股东回报,并为股东带来了可观的收益。

值得一提的是,过去很长一段时间公司鲜有回购的动作,而自2019年以来,公司一改常态,开启了一系列的回购,去年累计回购金额超过7800万港元。一般而言,上市公司回购往往意味着其认为公司价值被市场低估,因此有动力选择"抄底",并向市场传递信心。

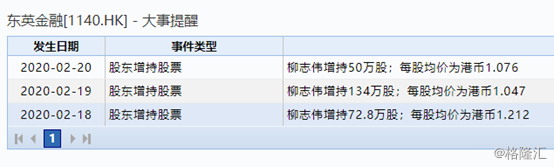

而除了回购动作外,亦有公司大股东在资本市场展开增持行动。仅在今年2月18日到20日三天内,大股东柳志伟共计就增持了公司256.8万股。

不论是回购还是增持都可以充分看到,公司大股东及管理层对其自身发展前景的看好,而这也将在资本市场对股价形成强力支撑,并有望成为推动估值修复行情的催化剂。

4、结语

虽然受到新冠肺炎疫情的影响,但当前对牛市的呼喊声依然不减,作为金融投资公司,其投资业务与整个市场行情也具有较高贝塔系数相关性。回顾过去一年整个资本市场整体动荡的环境下,东英金融仍然取得了稳定向上的业绩表现,而随着当下整个市场长期向好,推动资产价格上升,东英金融的投资回报也将获得更乐观的预期。

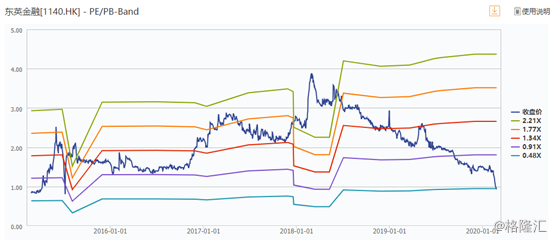

回顾公司过去几年的股价表现,东英金融自18年初创下历史高位后股价便一蹶不振,持续呈现下行姿态,这其中主要也与整个外部市场环境动荡带来的悲观预期有关,尤其是在这期间公司还因21章公司的属性而被相继剔除恒生小型股指数、港股通以及最近的MSCI香港小型指数等利空因素的影响,在被动资金流入上承受较大压力。不过尽管如此,公司基本面仍始终保持在稳健状态。而随着公司探底多时,当下市场宏观环境和资本市场逐步向好,公司的盈利能力也在进一步提升,其估值修复的预期也正不断加强。

从估值表现来看,当前东英金融的估值已经处在了历史低位,动态PE在5倍水平,而PB不到0.5倍,较市场同类型标的具备明显优势,同时也有着足够的安全边际。

值得留意的是,伴随公司部分项目近期内将要退出等利好消息的刺激,东英金融也将有望迎来新一轮的价值重估。这其中需要关注到的是,公司此前投资的天业通联已于去年末顺利完成与晶澳太阳能的资产重组事项,晶澳太阳能实现借壳上市,该股现已变更为晶澳科技。与此同时,东英金融投资的建业新生活也已经于去年11月初成功在香港联交所递交上市申请表。随着这些项目后期顺利退出,其也将为公司带来可观的回报,进一步增厚东英金融的利润,而资金回笼也将为公司后续新项目的投资提供充足弹药。最后,项目的圆满收官也能进一步体现公司的战略眼光和投资实力,并向市场传递积极信号。而这一系列因素也都将对上市公司的估值表现带来积极的作用。

此外,就长远而言,正如巴菲特所言,投资就是投国运。当前东英金融正积极把握中国经济的发展机会,加码布局在国内巨大内需市场中快速增长的新兴产业。其透过跨界跨境进行多元投资,不断借助资本的优势为企业成长赋能,积极打造核心持股公司的投资生态,创造跨行业的协同效应,助力企业更快速的成长。东英金融作为资本方也将受益于此,取得更丰厚的回报,实现自身成长的加速,其未来的实力也将不容小觑,不妨拭目以待。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员