机构:东方证券

评级:买入

目标价:50.60港元

事件

公司发布正面盈利预告,2019年归母净利润预计同比增长超过50%。

核心观点

业绩高增长持续兑现,销售增速领跑龙头房企。公司发布正面盈利预告,其2019年归母净利润预计将实现同比超过50%的增长。公司自2017年来,销售端的跨越式增长逐步开始传导至业绩端,已连续3年实现50%以上的业绩增速。与此同时,公司在2019年实现了5562亿元的销售金额,同比增长21%,突破5000亿销售规模的同时进一步巩固了全国第四的行业地位,在整体市场情况一般的2019年仍实现了销售端的高增长,增速领跑TOP5龙头房企。我们认为,公司在销售端仍然维持较好的成长性,未来将确保其业绩增长的持续性,公司业绩端的高增长仍后劲十足。

投资端优势显著,多元化拿地各显神通。截止至2019年9月公司累计获取项目176个,其中通过公开市场招拍挂获取的项目仅72个,占比40%;通过一二级联动获取12个项目;通过并购获取51个项目;通过合作获取34个项目。其中在11月收购云南城投优质资产包,一次性获得了接近2600亿可售货值,同时收购楼面价仅1794元/平。我们认为今年一季度受疫情影响,中小房企现金流面临严峻考验,后续在收并购市场的潜在机会将会远多于前几年,融创收并购拿地模式的竞争优势在当前的市场环境中将会越发明显。

财务预测与投资建议

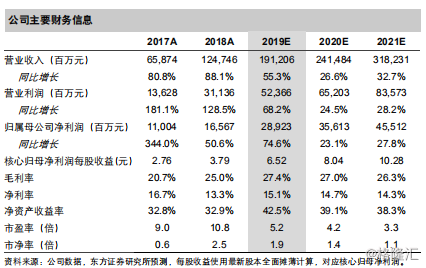

维持买入评级,调整目标价至50.60港元(原目标价为52.46港元)。我们预测公司2019-2021年核心净利润每股收益为6.52/8.04/10.28元。可比公司2019年PE估值为7X,我们给予公司2019年PE倍数7X,对应目标价45.64元,由于汇率因素,折合目标价调整至50.60港元(1港元=0.902人民币)。

风险提示

房地产销售规模不及预期。布局城市调控政策力度超预期。

土地储备的拓展不及预期。其他收入及收益等非经常性损益的大幅波动。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员