作者:钟凯锋、李晓渊等

来源: 农业凯歌

本报告导读

国内与国际糖价景气度向上,公司作为我国最大食糖生产和贸易商之一,有望充分受益景气度回升。

投资要点

投资建议:由于公司产品主要集中在食糖的生产与销售上,公司将受益行业景气度回升,我们维持预计公司2019-2020EPS为0.43元、0.73元,预计2021年EPS为0.95元,维持目标价11.25元,对应2020年15.41倍PE,维持“增持”评级。

全球产需缺口达600万吨,糖价景气度向上。全球性减产下,印度:受极端天气影响,后又因选举推迟榨糖进度,甘蔗产量骤降,预计2019/20榨季印度糖产量2630万吨,减产超过600万吨。巴西:由于糖价处于低位,乙醇价格较高,巴西糖醇比维持35%左右的低位。其他国家由于糖价低迷,叠加天气影响,全球其他地区减产:泰国干旱过后甘蔗收割延迟、美国遭寒流霜冻、欧盟旱情严重或成为净进口国。在产需缺口推动下,国内和国际糖价景气度向上。

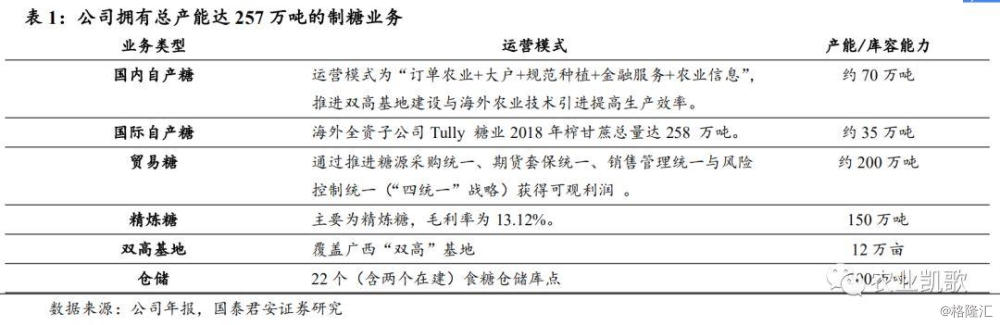

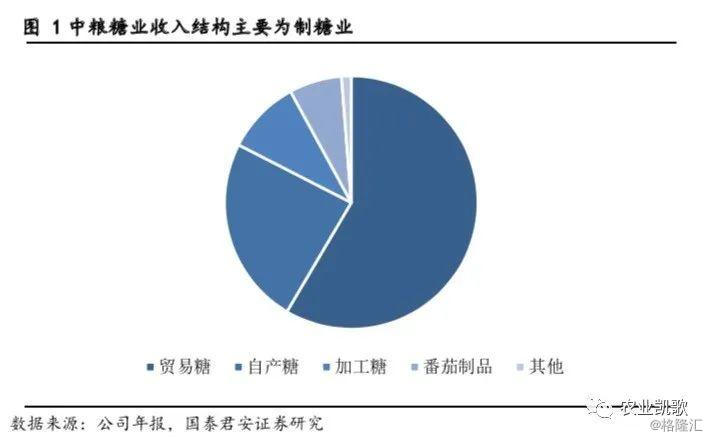

中粮糖业是我国最大食糖生产和贸易商之一。公司拥有总产能达257万吨的制糖业务,其中国内自产糖约70万吨、海外糖约35万吨、炼糖约150万吨,进口糖超过200万吨,覆盖广西“双高”基地约12.8万亩,有22个(含两个在建)食糖仓储库点,总计200万吨的库容能力。公司食糖业务贡献超九成收入,随着糖周期景气度向上,公司盈利将大幅提升。

未来发展方面,公司竞争优势不断加强,随着公司在精益化管理能力、原料种植技术能力、糖源掌控能力等方面持续提升,核心竞争力不断增强,通过提升自身的核心竞争力,公司成本和费用有效下降,也将有效提升公司的盈利能力。

风险提示

国内国际产量超预期增长、新冠疫情影响超预期。

正文

1

中粮糖业:全产业链布局的行业龙

1.1. 公司简介:国内龙头糖业公司

中粮糖业是中粮集团食糖业务专业化公司,主要业务包含自产糖,贸易糖、番茄酱三大板块,其制糖业务占公司收入的92%,受糖价低迷影响,制糖业的毛利率较低,番茄业居中,农业、 农资、电力等其他业务最高,公司主业为食糖生产加工及贸易,主要营业利润来源依赖制糖业占比83.7%。由于公司拥有总产能达257万吨的制糖业务,公司成为我国最大的食糖生产和贸易商之一,其食糖品质优良获多家著名机构认可,主要客户为可口可乐、蒙牛、雀巢等国内外知名企业。并且旗下的中粮番茄是目前国内最大、世界第二的番茄加工企业。

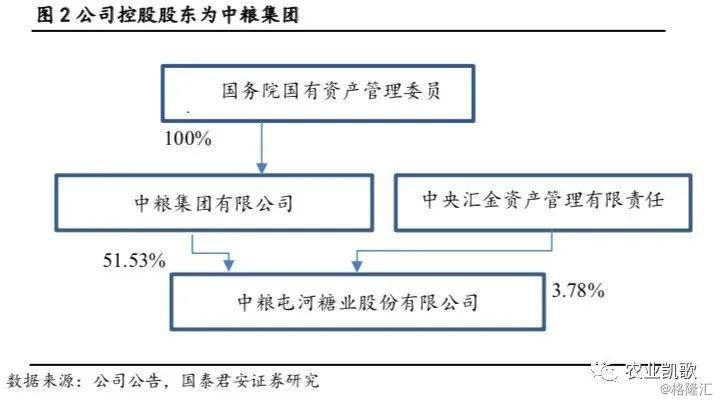

1.2. 中粮集团持股过半、国资委实际控股

中粮糖业实际控制人是国务院国资委,控股股东是中粮集团。2005 年,中粮集团收购37.2%股权成为第一大股东,调整生产线并装入旗下糖厂资产,强化番茄制品和甜菜糖两大主业。将公司定为食品加工和贸易业务单元整合平台,公司逐渐发展为世界第二番茄制品生产商和国内最大甜菜糖生产商。2016 年中粮集团全面启动新一轮国企改革,确立“大粮油、高食品、全金融、强地产”四大业务板块,集团制定全产业链发展战略,整合、实现产供销一体化。2017 年 2 月,公司正式更名为中粮糖业,成为中粮系旗下糖业专业化平台。中粮糖业正是在此背景下不断布局食糖相关产业,逐步发展,成为行业龙头。

1.3. 多种方式降本增效,竞争优势显著

经过多年努力,公司在精益化管理能力、原料种植技术能力、糖源掌控能力等方面持续提升,核心竞争力不断增强,通过提升自身的核心竞争力,公司成本和费用有效下降,从而有效提升公司的盈利能力。

成本和相关费用方面。在制糖成本主要包括糖料成本、加工成本、运输成本、费用、税收五个部分,原料成本是最主要部分,我国制糖企业糖料成本占比70%左右,由于糖料成本相对稳定,而公司糖料成本占比高预示公司费用控制较高,因此中粮糖业糖料成本偏高,占比约80%。从期间费用来看,公司期间费用从2014年以来持续下降。公司销售费用处于行业中游水平。由于企业品牌影响力增强以及与其他企业建立良好的合作关系等原因,近年来持续平稳下降。2018年因为番茄酱业务销售成本较高,番茄酱一项业务对于公司销售费用的影响约为1.5%,因此销售费用有小幅回升;如果不考虑番茄酱的影响,那么公司销售费用大约为2%,处于在行业较低水平。公司在管理费用上显著领先,优于同行。

由于公司竞争能力强,成本控制能力高,公司盈利能力更强。同时公司得益于贸易糖为主的业务结构,公司整体毛利波动相对同业较小。对比来看公司在近五年整体ROE均处于行业较高水平,高于其他糖业公司。即使2018年末ROE为5.3%,较上年有所下降,主要受到糖价低迷拖累,但是仍然高于同业。

2

自产糖决定弹性,贸易糖决定盈利中枢

2.1. 自产糖-决定公司利润弹性的核心

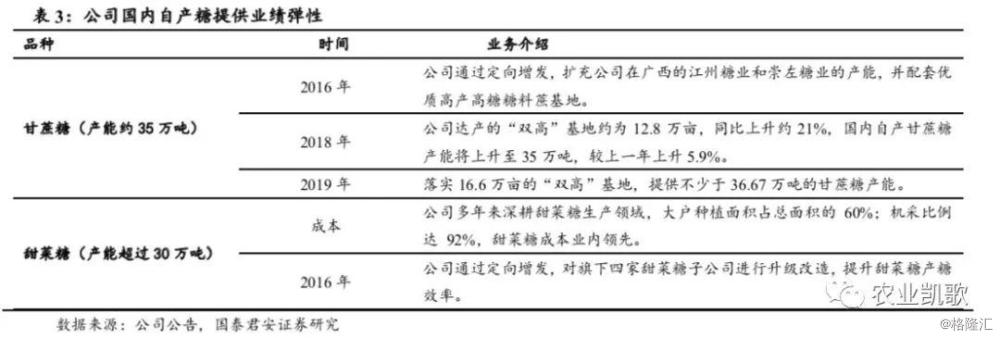

公司的制糖业务在国内外具有完善的产业布局,拥有从国内外制糖、进口及港口炼糖、国内销售及贸易、仓储物流并管理中央储备糖的全产业运营模式。其中自产糖在公司制糖业务中占很大比重,自产糖主要分为甘蔗糖和甜菜糖。目前,公司国内自产糖中,甜菜糖产能分布在新疆的8座工厂,合计产能超过30万吨,甘蔗糖产能分布在广西和云南的5个厂中,产能超过35万吨,国际自产糖以公司海外Tully糖为核心,产能约35万吨,公司产能稳步提升,包含国内和国际自产糖产能可达约100万吨。

公司糖料成本相对稳定,在相对稳定的糖料成本下,糖价波动导致了公司利润弹性。制糖成本主要包括糖料成本、加工成本、运输成本、费用、税收五个部分,由于公司费用管理优异,因此公司糖料成本占总成本比例较高,而随着公司完成重大资产重组,公司各项费用大幅减少。其中中粮资本投资有限公司及其下属子公司置入资产过户纳入公司合并报表,将导致2019年公司营业成本及费用发生极大变动,预计营业成本同比减少六成,费用同比减少九成。

2.2. 贸易糖-利润稳定器

目前公司是国内第一大糖贸易商,2018 年贸易糖约200万吨,其中大部分为进口,公司进口量占国内糖进口总量的约一半。我国对食糖进口采取的政策是“配额+关税管理”的模式,配额内的食糖进口关税仅为15%;配额外的食糖进口关税50%,由于配额内关税率较低,公司贸易糖有一部分为低成本的配额内进口糖,因此整体贸易糖一直处于盈利状态。而贸易糖业务因为国内外糖价基本处于联动状态,因此毛利率相对稳定,近3 年来维持在7%以上,盈利能力较强。

2.3. 番茄酱-收入利润相对稳定

中粮糖业在番茄业务上拥有国内最大、世界第二的加工能力,主要从事生产及出口大包装番茄酱,并向上下游延伸,构建了从种子研发、种植、初加工、深加工、销售等为一体的番茄制品产业链。

2017年4月公司成立全资子公司中粮屯河番茄有限公司,致力于打造成为“全产业链番茄专家”。在稳定大包装番茄业务的同时,积极向下游番茄制品转型,扩展国内市场及客户。番茄业务是公司历史最悠久的业务,近年虽然有边缘化的趋势,收入占比不断下降,但公司番茄业务趋近成熟,整体创收稳定。在2017年全球番茄产品消费低迷,市场持续疲软的情况下,中粮番茄能够稳固长期合作客户采购量,积极开拓非洲等新市场。公司业务主要面向出口,汇率风险控制较为出色。

3

行业看点:行业景气度向上,公司直接受益

3.1.国际出现产需缺口,推升国际糖价

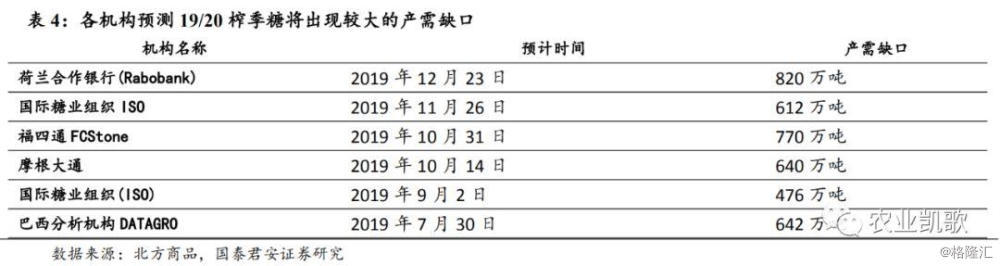

全球糖产量连续3年大于需求,库销比持续上升等导致糖价连续3年下跌。但随着糖价下跌,全球主要产糖国(除印度)纷纷减产,根据USDA预测,2019/20榨季,全球糖产量下滑至1.74亿吨,总消费量约1.76亿吨,出现自16/17榨季后的首次产需缺口,而根据ISO预测,19/20榨季产需缺口将达600万吨,甚至部分机构预测产需缺口将超过800万吨。

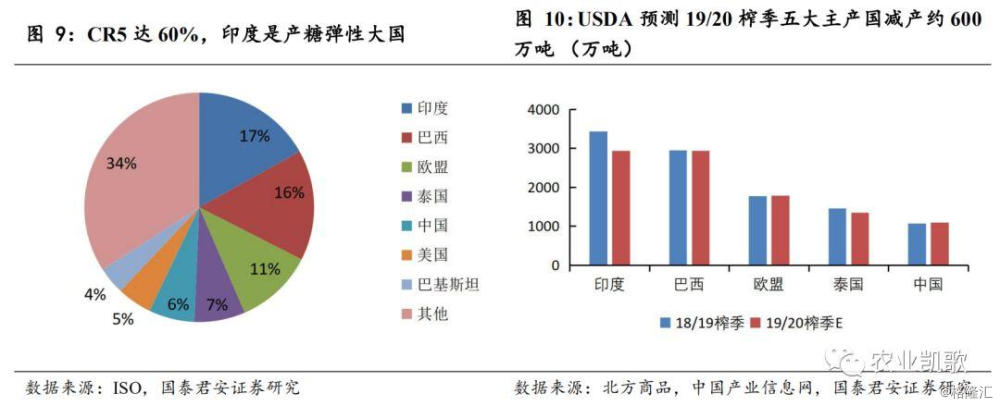

产量结构方面:18/19榨季印度成为第一大产糖国,目前产量前五的国家(地区)为印度、巴西、欧盟、泰国和中国,合计产量达全球的60%。根据USDA预测,2019/20榨季,五大主产国产糖量减少约600万吨(根据北方商品最新统计数据,前五大产糖国糖产量减少量超过700万吨)。其中,印度作为第一大产糖国,19/20榨季产量下降至2930万吨,下降约500万吨,同比下降约15%,成为本轮国际糖价上涨的主要动因。

根据USDA预测:

巴西:产量维持在2935万吨,糖醇比同比下降,甘蔗种植面积稳定。

印度:产量大幅下滑至2930万吨。2019年先是严重干旱,而后19年主要产区又发洪水导致减产,预计20/21榨季恢复生产水平。

泰国:产量小幅下降至1354万吨。2019年旱情严重,甘蔗种植依赖降雨导致减收。

欧盟:预计产量1785万吨。连续两年产需缺口且旱情影响甘蔗生长。

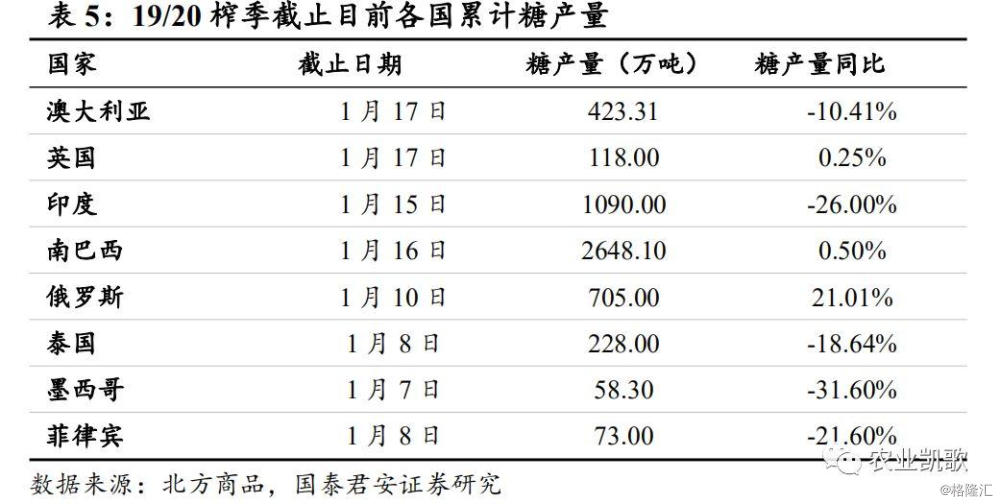

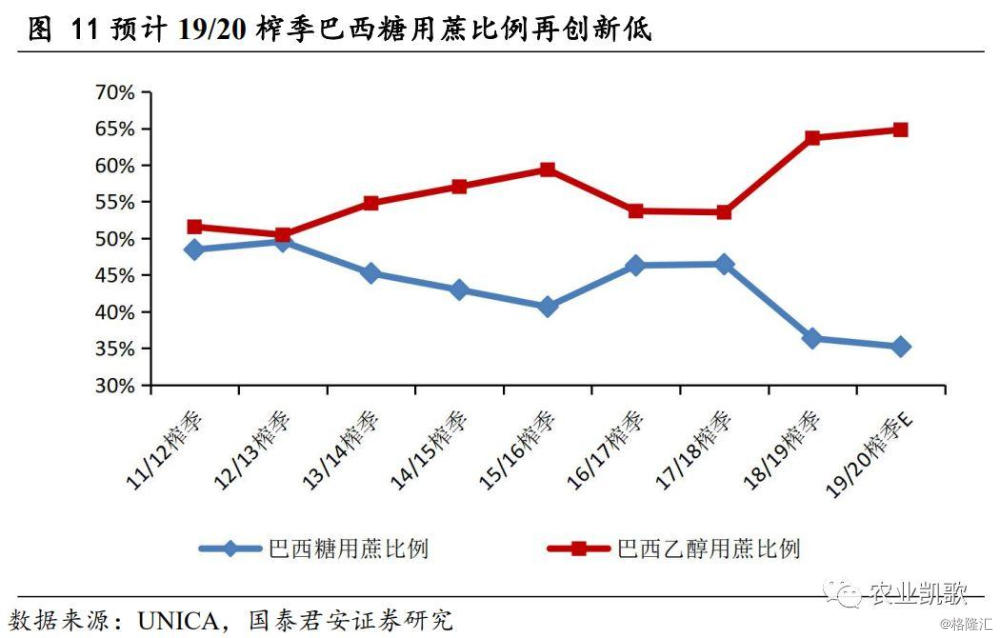

巴西:糖醇比是决定巴西糖产量的核心。巴西糖醇比不断下滑,糖产量创近年来新低。由于(1)糖价长时间低迷,产糖亏损,糖用蔗比例下滑;(2)美国玉米减产,导致国际乙醇价格再升,利益驱使下巴西乙醇产量增加,糖用蔗比例进一步下降;(3)巴西政府通过积极的补贴优惠措施鼓励企业进入乙醇燃料生产行业,巴西糖醇比持续下滑,根据巴西糖业咨询机构预计,19/20榨季巴西仅用34%的甘蔗生产食糖,为历史最低水平。但由于巴西甘蔗产量和含糖率上升,截止2019年12月31日南巴西产糖2648.1万吨,同比提升0.5%,而与此同时,乙醇产量提升6.5%。预计整个榨季巴西糖产量与18/19榨季产量持平。未来,我们认为即使糖收益可以追上乙醇的收益,但乙醇市场资金流动性极好,乙醇销售仅3天就能收回货款,而食糖需要45天时间,因此即使糖盈利追平乙醇盈利,并不一定会导致糖厂多生产糖。

印度:天气影响下,印度糖产量大幅下滑。印度糖产量大幅下滑,是本次糖周期景气度向上的核心因素。根据北方商品统计,截止2020年1月15日,印度19/20榨季糖产量1090万吨,同比减少26%,而根据印度糖业协会(ISMA)预估,19/20榨季印度糖产量预计为2600万吨,与18/19榨季相比下滑近700万吨。新榨季印度减产的主要原因是:(1)三大主产区中,马邦与卡邦受干旱影响,甘蔗种植面积下降约20%,此外,干旱使甘蔗单产与含糖量下降;(2)临近榨季,马邦发生洪涝灾害,致使榨季推迟约1个月;(3)部分入榨甘蔗被洪水侵蚀,不仅使甘蔗糖分进一步损失,还导致开榨后半数糖厂无法开工。从目前情况来看,马邦将提前收榨,印度糖产量下滑幅度有超预期的可能。

泰国:同样由于低价和天气因素影响,泰国糖产量超预期下滑。根据USDA预测:18/19榨季泰国糖产量为1458.1万吨,19/20榨季或将为1354万吨,预计2019/2020年度甘蔗产量下降7%,是自15/16榨季以来的首次下降。截止到2020年1月6日,泰国19/20榨季累计榨蔗3922万吨,同比下降16%,累计产糖405万吨,同比下降13%,后续泰国糖产量有望超预期下滑。

其他国家:不同幅度减产。欧盟糖产量小幅下降。自欧盟食糖配额制度结束以来,USDA预计2019/2020榨季欧盟糖产量约1785万吨,将出现连续两年的产需缺口。美国:食糖进口量或上升。美国是全球第三大食糖进口国,11月受寒流影响可能减产。寒流贯穿美国中西部地区,全美有300多地出现创纪录的低温天气。并且,美国南部的霜冻也对产量造成影响。

3.2. 国内产区减产,需求相对稳定

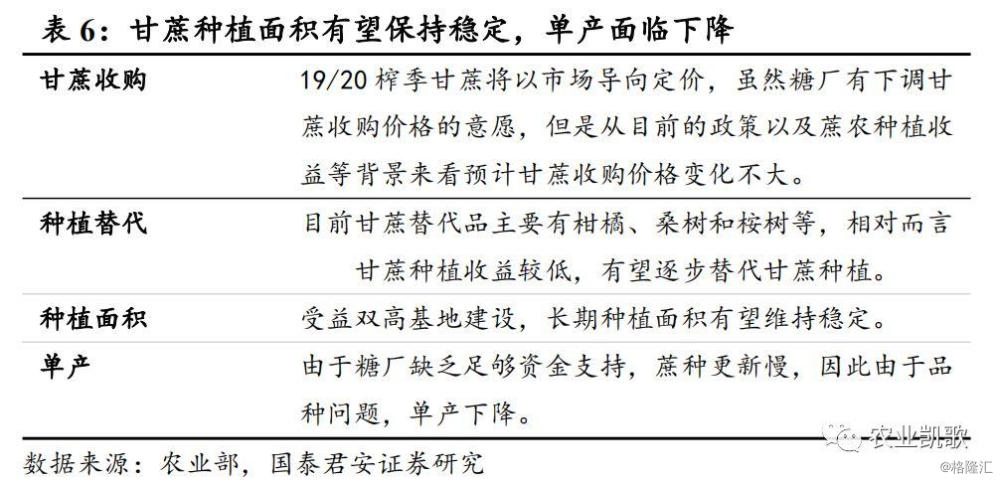

国内各产区小幅减产,总量同比减少2.4%。在国内种植面积相对稳定的情况下,2019年天气干旱、虫害原因导致广西、云南等主要产糖地甘蔗减产,产糖率提高部分弥补产量减少。而此次新冠疫情在一定程度上对食糖产量上起到减产的效果。第一季度本是食糖生产的旺季、销售的淡季,但受开工影响,对甘蔗运输和糖生产造成了影响,预估产糖量或大幅下调。

进口量稳定,关税税率下调无碍价格上涨。目前国内严打走私,控制进口量,预计进口约300-400万吨。国内实行配额进口,配额外进口量加收85%税收,并进行总量控制。政府加强力度严查走私,目前管理成效明显。进口端,我国糖进口实行总量控制和增加配额外进口关税两种政策来控制进口量。我国食糖缺口长期依赖进口,糖进口量约占消费量的25%。主要进口来源国为巴西、泰国和古巴,三国占我国进口食糖总量的90%左右。由于保障性关税政策即将在今年5月22日退出,配额外关税税率将降低至50%,市场对此有所担忧,但在总量管控和关税管控的政策下,从边际定价的角度上来看,关税税率下调无碍国内糖价上涨。

3.3. 边际成本定价决定国内糖价站上6300元/吨

边际成本定价驱动糖价超过国内生产成本。国内需求量稳中有增,预计为1500万吨需求,由于国内糖的需求量较大,无法单靠国产糖或进口糖满足,而国产糖与进口糖的价格存在差异,因此国内糖价是由糖供给的边际成本决定。而主要的供给边际是国内糖生产和配额外进口成本。

因此在边际成本定价的情况下,国际糖价驱动国内糖价,糖价有望继续上行。国内制糖现金成本约5100元,形成了国内现货糖价底部,而国际糖价的上涨能够驱动国内糖价上涨。通过分析历史白砂糖现货价格以及泰国巴西配额内和配额外进口糖成本价可以发现,在国际原糖价格低迷时,国内糖价格很少低于国内现金成本(在偿还蔗农蔗款时除外),而国际糖价突破国内糖价时会跟随性上涨。由于全球糖减产,产需缺口大增,从而带动国际食糖价格上涨,随之带动进口糖价,后续糖价一旦超过国内成本,国内价格将跟随国际糖价一起上涨。

4

盈利预测与估值

4.1. 周期景气度向上,预计公司盈利进行上行周期

盈利方面,由于公司业务范围广,其他业务利润较高,公司具有很强的抗波动性。其中贸易糖业务盈利能力强,在糖价水平较低的情况下也能获得正利润。而自产糖由于成本相对稳定,自产糖盈利更多由糖价决定的,糖价弹性较高从而决定了公司利润弹性更多由自产糖决定,根据我们测算,糖价每上升100元/吨公司糖产业净利润提升约7000万元,将充分享受糖价上升带来的红利。

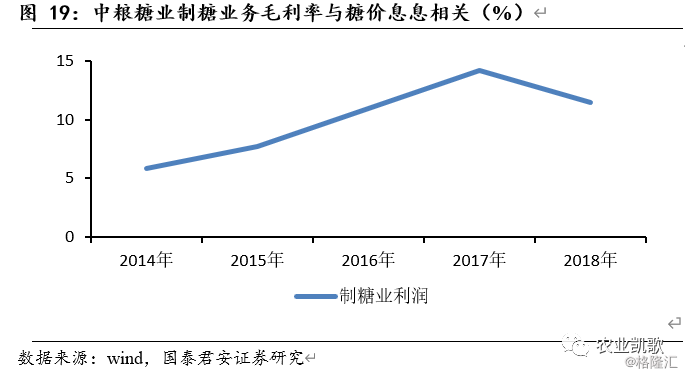

从公司盈利情况上来看,中粮糖业毛利率以及ROE与白糖价格走势具有相关性。2014年Q3食糖价格回暖,公司毛利率也随之上升。2016年年末食糖价格达到五年峰值,中粮糖业毛利率和ROE也处于历史高位。随后,食糖价格达到拐点,进行下行通道,毛利率和ROE也随之下降。

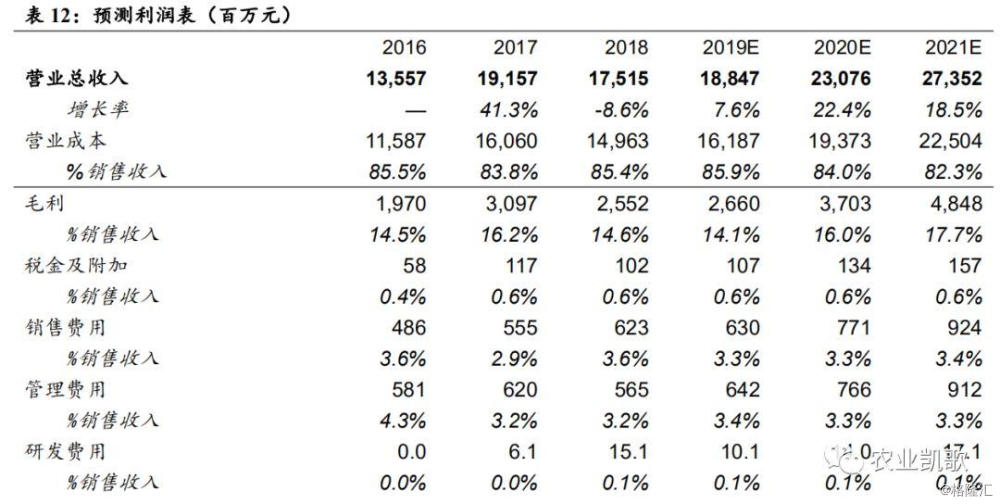

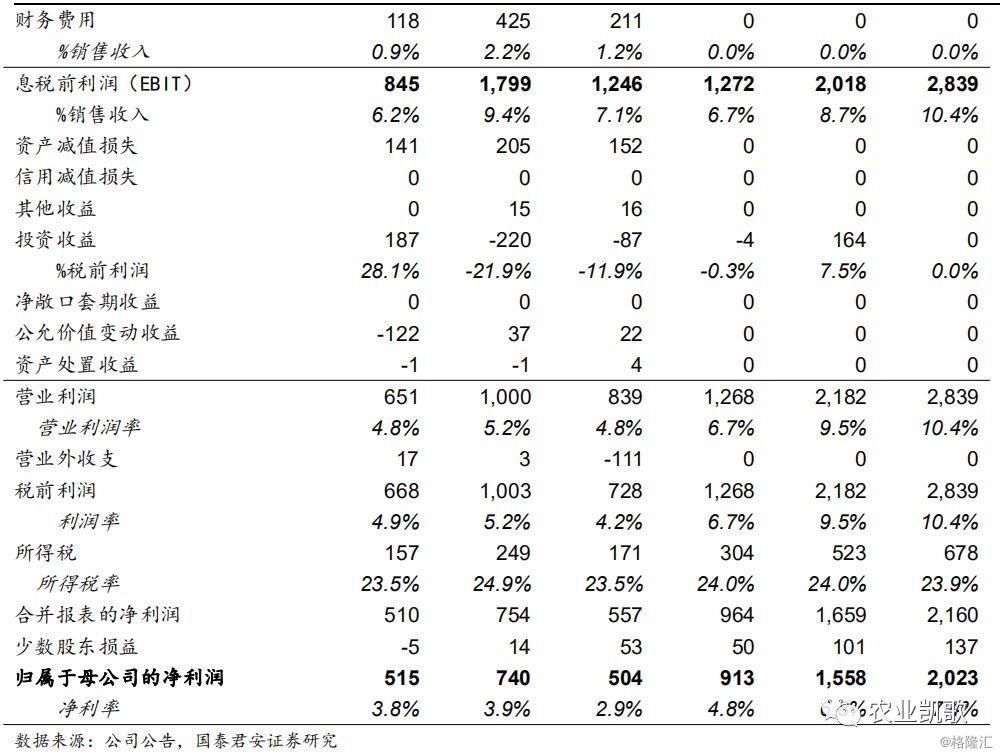

4.2. 预计公司2019-2021EPS为0.43元/0.73元/0.95元

4.2.1 自产糖&加工糖业务盈利预测

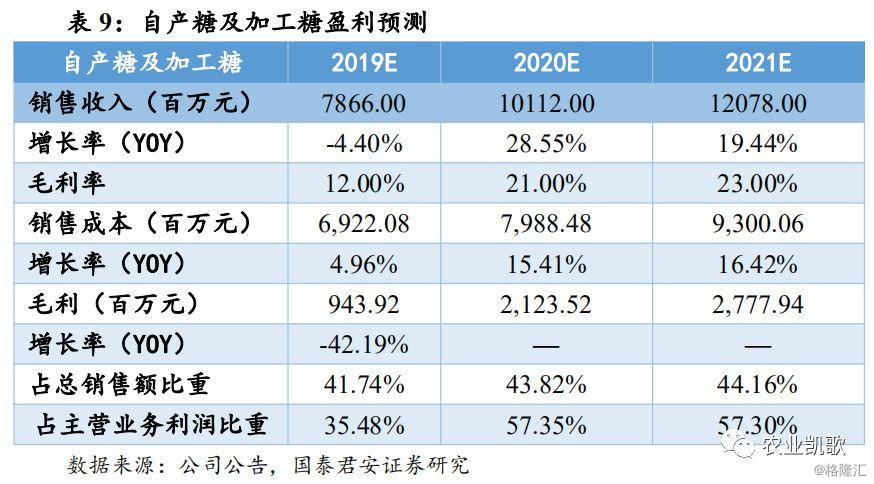

公司的自制糖业务将直接受益于16.6万亩的“双高”基地的落实,进而提高甘蔗糖产能,另外,随着订单农业推行,获得更多的糖料供给,进一步提高生产效率。预计19-21年自产糖及加工糖收入78.66、101.12和120.78亿元,贡献毛利9.44亿、21.24亿和27.78亿元。

4.2.2. 贸易糖业务

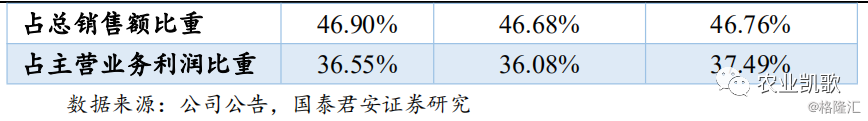

目前公司是国内第一大糖贸易商,贸易糖一直处于盈利状态,是公司的利润稳定器。预计19-21年贸易糖收入88.40、107.73和127.89亿元,贡献毛利9.72亿、13.36亿和18.17亿元。

4.2.3.其他业务

其他业务主要包括番茄业务等。公司番茄业务历史悠久,虽然收入占比较低,但公司番茄业务比较成熟,整体创收稳定。预计19-21年其他业务收入为21.41亿、21.91亿和24.85亿元,贡献毛利7.44亿、2.43亿和2. 53亿元。

4.2.4. 盈利预测

我们认为,由于公司产品主要集中在食糖的生产与销售上,随着糖周期反转,公司将受益行业景气度回升,我们预计,2019-2021公司收入为188.47亿元、230.76亿元和273.52亿元,预计公司2019-2021年实现归母净利9.13亿元、15.58亿元和20.23亿元,对应EPS分别为0.43元/0.73元/0.95元。维持目标价11.25元,对应2020年15.41倍PE,维持“增持”评级。

5

风险提示

5.1. 天气引发的减产低于预期

由于印度等国家减产与天气有直接关系,如果天气状况好转,20/21榨季的产量回升并抹平产需缺口,将对糖价造成较大的压制作用,从而影响公司盈利。

5.2. 疫情影响导致销量下滑超预期

新冠疫情虽然对食糖产量上起到减产的效果,但销量方面也造成了一定打击,糖消费旺季是夏天,如果新冠疫情持续,将会对餐饮、饮料等行业需求造成较大影响,需求面临萎缩。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员