作者:李湛 邓思思

来源:湛述宏观

摘要

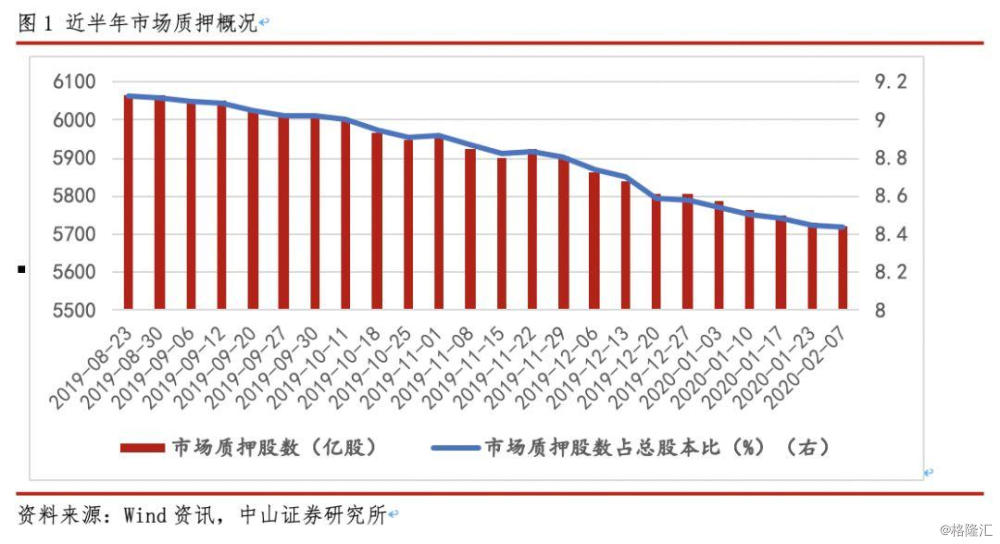

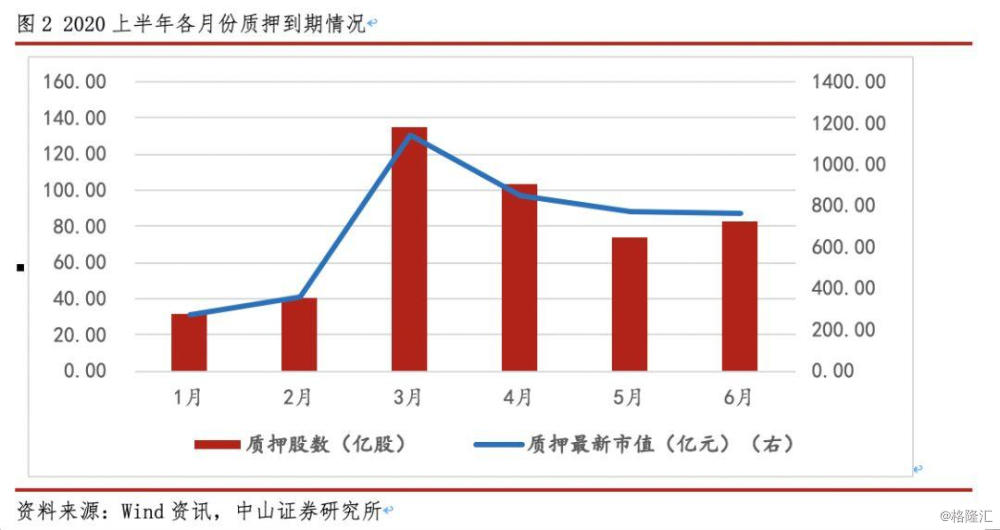

截至2020年2月14日,市场质押股数占总股本比自2018年底大幅下调,质押规模连续近14个月呈下降趋势,2020年3月份股权质押到期规模将迎小高峰。据wind统计,市场质押股数5720.34亿股,市场质押股数占总股本8.44%,市场质押市值为45406.6亿元,当前股票质押业务规模稳中有降。从A股市场股权质押的到期规模来看,3月份到期的质押股数为135.30亿股,质押市值为1133.94亿元,股权质押到期规模将达到小高峰。

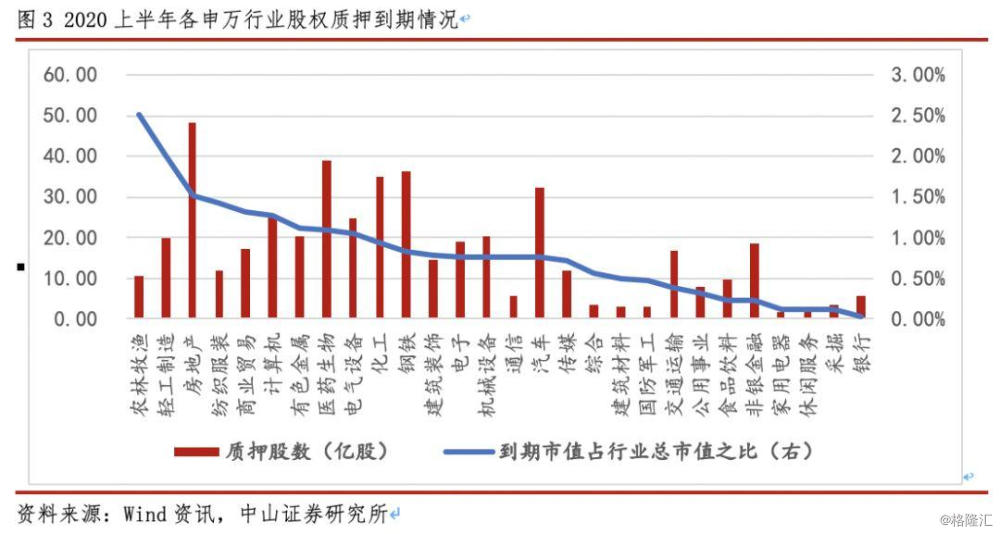

从到期压力来看,到期质押市值占行业总市值前五的行业为农林牧渔、轻工制造、房地产、纺织服装与商业贸易,占比分别为2.52%、2.00%、1.51%、1.43%与1.33%。此外,新冠肺炎疫情短期内将会对餐饮、旅游、电影、交通运输、商业贸易等行业造成直接冲击,同时由于延期复工,影响钢铁、煤炭、有色金属、建筑材料、建筑、白酒等传统周期制造业,若质押交易属于前述行业,谨防发生个股与行业的爆仓风险。

疫情防控期间,部分企业和个人的经营活动和现金流动将受到一定影响,造成相关企业和个人的流动性困难,从而无法按期对质押股票进行回购。若疫情持续到2月底甚至3月底,叠加股权质押到期规模3月份的小高峰,将对市场造成一定的流动性冲击。对此,证监会采取了质押协议到期客户可申请展期等相关措施,一定程度上能有效应对股权质押的潜在风险,防止市场出现异常波动。

若A股市场受新冠肺炎疫情影响大幅下调,多家企业股价逼近甚至低于平仓线,将有可能影响投资者情绪,出现个股与行业的爆仓风险,增加证券公司的股权解押风险。因此,我们对A股进行了压力测试。

压力测试结果表明,若上证综指受新冠肺炎影响下调至2800与2700点,2020年到期的质押交易将由低风险向中高风险转移,但违约规模均不超过2000亿元,与2019年相比有所缩小,且目前A股市场情绪相对企稳,股权质押风险整体可控。上证综指下调至2800点时,券商部分2020年的违约规模为792.20亿元,全市场违约规模为1760.45亿元;若上证综指下调至2700点,券商部分2020年的违约规模为884.46亿元,全市场违约规模为1965.48亿元。

正文

一、股权质押最新动态一览

截至2020年2月14日,市场质押股数占总股本比自2018年底大幅下调,质押规模连续近14个月呈下降趋势,2020年3月份股权质押到期规模将迎小高峰。据wind统计,市场质押股数5720.34亿股,市场质押股数占总股本8.44%,市场质押市值为45406.6亿元,当前股票质押业务规模稳中有降。从A股市场股权质押的到期规模来看,2020年上半年股权质押到期总股数为468.08亿股,最新市值为4168.65亿元。从各月份来看,3-4月股权质押到期规模较大,3月份到期的质押股数为135.30亿股,质押市值为1133.94亿元,股权质押到期规模将达到小高峰。

从申万行业来看,到期质押股数居前列的主要有房地产、医药生物、化工、钢铁与汽车5个行业,到期股数分别为48.19亿股、38.92亿股、36.14亿股、35.10亿股与32.41亿股;从到期压力来看,到期质押市值占行业总市值前五的行业为农林牧渔、轻工制造、房地产、纺织服装与商业贸易,占比分别为2.52%、2.00%、1.51%、1.43%与1.33%。

此外,新冠肺炎疫情短期内将会对餐饮、旅游、电影、交通运输、商业贸易等行业造成直接冲击,同时由于延期复工,影响钢铁、煤炭、有色金属、建筑材料、建筑、白酒等传统周期制造业,若质押交易属于前述行业,谨防发生个股与行业的爆仓风险。

二、新冠肺炎疫情对股权质押业务的影响与压力测试

上市公司股东的股权质押一般会设置警示线、平仓线,当股价下跌穿透警示线(或平仓线)后,质押方可采取补充质押、增加担保物、提前还款等方式应对。如不及时采取措施,质押股份或被强制平仓。当市场连续下跌时,对质押方而言,需要追加担保品或补充保证金,将直接导致股东的短期流动性下降;对券商而言,需承担质押方的违约风险,且当股价跌破警戒线甚至平仓线时,市场悲观预期极有可能进一步扩大,导致所质押股票的变现能力下降,即存在流动性风险,券商将遭受更大的资金损失。

疫情防控期间,部分企业和个人的经营活动和现金流动将受到一定影响,造成相关企业和个人的流动性困难,从而无法按期对质押股票进行回购。若疫情持续到2月底甚至3月底,叠加股权质押到期规模3月份的小高峰,将对市场造成一定的流动性冲击。对此,证监会于2月2日公布了疫情防控期间应对股权质押潜在风险的相关措施,即:股票质押协议在疫情防控期间到期,客户由于还款困难申请展期的,如是湖北地区客户(即注册地在湖北省内的企业或者住所地在湖北省内的居民,下同),可申请展期6个月,由证券公司协助办理展期事宜;如是其他地区客户,可与证券公司协商展期3至6个月。此措施一定程度上能有效应对股权质押的潜在风险,防止市场出现异常波动。

此外,若A股市场受新冠肺炎疫情影响大幅下调,多家企业股价逼近甚至低于平仓线,将有可能影响投资者情绪,出现个股与行业的爆仓风险,增加证券公司的股权解押风险。现对A股市场进行压力测试,根据公式:距平仓线跌幅空间=[(最新股价-疑似平仓价)/疑似平仓价]*100%,当距平仓线跌幅空间小于0时,视为高风险;当距平仓线跌幅空间>0且<20%时,视为中风险;当距平仓线跌幅空间>20%时,视为低风险。

据万得统计,2018-2019年发生的场内质押交易中,于2020年到期的共有3663笔,质押股数为548.17亿股,参考市值为5722.73亿元,与2019年相比,到期规模环比减少22.54%,出现显著下降。如表1所示,截至2020年2月10日,2020年到期的交易中以低风险为主,低风险质押交易参考市值为3593.02亿元,所占比例为81.78%;中风险质押交易参考市值为629.70亿元,所占比例为11.01%;高风险的交易有497笔,质押股数为70.43亿股,市值为412.73亿元,占比7.21%。假设券商部分高风险质押交易的违约率为90%,中风险的违约率为20%,低风险部分违约率为5%,计算可得券商部分2020年的违约规模为731.41亿元,以券商部分质押交易占比为45%推算,2020年股权质押违约规模为1625.35亿元。

对A股进行两次压力测试,其结果表明,若上证综指受新冠肺炎影响下调至2800与2700点,2020年到期的质押交易将由低风险向中高风险转移,违约规模均不超过2000亿元,与2019年相比有所缩小,且目前A股市场情绪相对企稳,股权质押风险整体可控。如表2与表3所示,同理可测得上证综指下调至2800点时,券商部分2020年的违约规模为792.20亿元,全市场违约规模为1760.45亿元;若上证综指下调至2700点时,券商部分2020年的违约规模为884.46亿元,全市场违约规模为1965.48亿元。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员