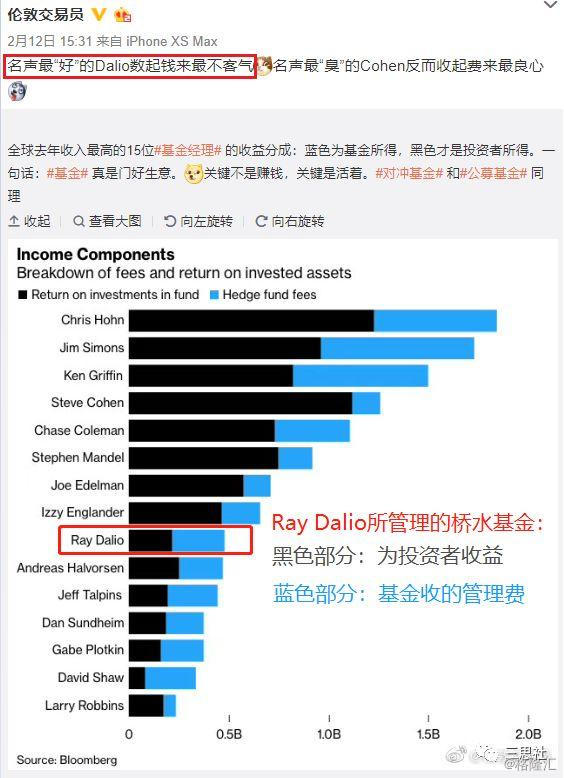

但过去还不到一周,大家又被桥水报告给刷屏了。在它上周发布的策略报告中,桥水基金战略性地看多中国和亚洲市场,被国内媒体广泛截取转载。

需要注意的是,桥水的公开报告并不适合用来直接指导投资,但其全球资产配置的思考框架和逻辑很值得国内同行参考。

在这里,我们挑出报告中被媒体所忽略的“亮点”进行解读,同时在交易层面提供补充,以帮助大家更全面的理解新兴市场的投资性。

#桥水报告亮点解读#

桥水敏锐地感知到了欧美市场正在悄悄发生着重要变化:

1.央行提高通胀容忍度,货币政策将持续宽松

由于美国通胀水平长期低于目标,央行将容忍通胀超调一段时间后再收紧货币政策(两周前的美联储会议上鲍威尔已经明确表态)。

这意味着低利率和流动性宽松会维持很长时间,经济扩张不会因“年老”而终结,也不会因货币政策提前紧缩而终结。

2. 货币政策不再单打独斗,财政扩张将协同作战

货币扩张的实际效果已遭到广泛质疑,下一次衰退来临时,货币政策还能否提供充足弹药令人担忧。

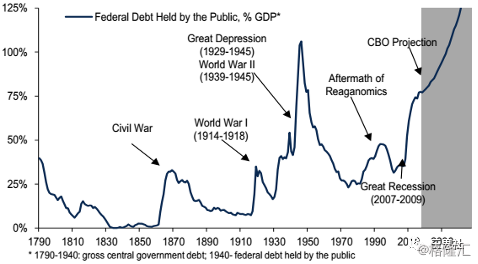

去年,欧美央行和市场已转向讨论财政政策,但欧美政府债务高企(下图),扩大财政赤字仍需央行印钞来支持,即财政赤字货币化。

不过,受议会掣肘以及财政赤字率红线约束,短期内欧美国家财政扩张可能性很小。

图:美国联邦政府债务占GDP比重将持续攀升

3. 民粹主义势力上升,传统政策逻辑遭遇挑战

贫富差距的扩大,社会冲突的加剧,民粹主义领导人的极端政策,可能会打破传统政策逻辑,颠覆经济周期的规律。

这将冲击后冷战时代所形成的企业资本主义,逆转企业在利润蛋糕中分大头的政策。

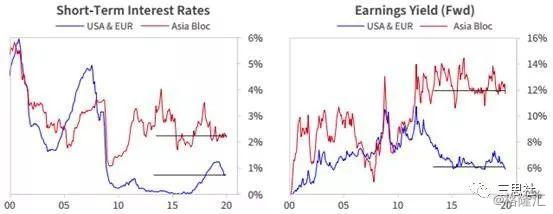

4.在实际利率极低和风险溢价大幅压缩背景下,欧美市场资产价格上涨空间非常有限(下图)。

图:全球资产信用利差、隐含波动率、市盈率(左)和全球实际利率(右)

欧美国家虽然能靠货币宽松维持经济的弱复苏,但民粹主义风险,地缘政治风险,以及债务危机风险,都犹如达摩克里斯之剑时刻高悬。

这些风险如何演化,将直接影响经济结果和投资回报。投资者要想取得超额收益,必须得在不同地域分散化投资。

因此,桥水更看好以中国为主导的亚洲新兴市场。

相比欧美成熟市场,亚洲经济体不仅能分散风险,还能提高组合回报,理由在于:

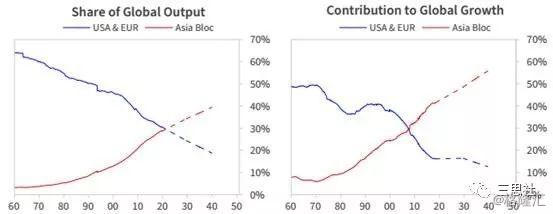

1. 经济体高度融合,经济总量不断增长,对世界经济的拉动将逐渐超越欧美总和;

2. 经济增速和生产率增速远高于欧美国家,与欧美国家处在债务周期不同阶段;

3. 货币政策宽松弹药充足,利率和资产回报率均高于欧美市场;

实际上,这已不是桥水第一次在公开报告中看多亚洲新兴市场。

但需注意的是,即使桥水能做到言行一致,它的观点也是基于长期资产配置的战略视角。

中短期而言,更重要的是当下是否应该入场。

(以下为三思社的内部思考)

#战术层面:如何看待新兴市场#

自去年底开始,超配新兴市场&欧洲股市,低配美股成为了外资行共识,但这已被市场打脸。

市场看好新兴市场和欧洲股市的逻辑在于估值便宜+经济复苏,但这些逻辑存在几个瑕疵:

1. 估值抬升逻辑

尽管新兴市场和欧洲股市估值比美股便宜很多,但这不能决定它是否会跑赢美股。

若缺少催化剂,一个市场可以长期保持低估或高估状态。

1.1. 欧洲估值:

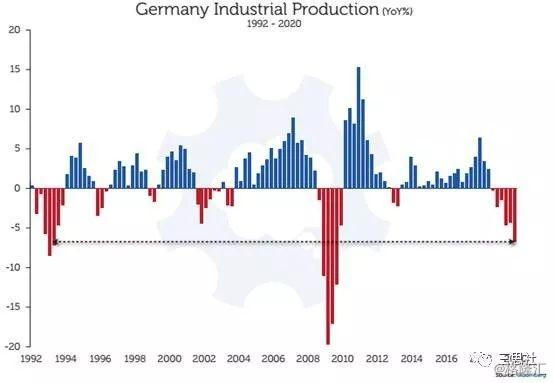

央行的负利率伤害了欧洲银行体系,居民储蓄率不降反升,且在欧盟约束下欧洲财政宽松希望渺茫,目前难以看到欧洲股市估值抬升的催化因素。

1.2. 亚洲估值:

亚洲新兴经济体的差异较大,既存在经济金融化程度低、金融市场不健全、投资环境不成熟的共性问题,也存在一些独特风险如中美的织毛衣比赛等地缘政治风险,这些因素都会抑制亚洲市场估值的抬升。

1.3. 美国估值:

美国经济是全球增长和创新的引擎,美股是全球最成熟的股市。货币宽松带来充裕流动性,催生上市公司大量的股票回购和收购兼并,这将支撑美股的高估值。

图:美国部分上市公司市值抵得上MSCI国家指数市值

2. 经济复苏逻辑

美联储宽松、中国再通胀政策发力、中美织毛衣比赛的'缓和',是驱动新兴市场和欧洲经济复苏的动力。

但疫情的爆发打乱了这一节奏,虽然金融市场已收复最初的恐慌下跌,但新兴市场和欧洲的经济复苏能否重回轨道仍是未知数。

美国经济方面,未来两年中国增加进口美国产品,有望给美国经济带来不小的增量刺激。在经历总统弹劾事件后,特朗普的民意支持率不降反升,连任概率很高。

同时,为赢得更多选票,特朗普打算今年降低工资税率以换取更多中产阶层选票。因此,大选年背景叠加美联储的货币宽松,美国经济有望比亚洲和欧元区更加强势。

(而与上述观点相反的是,目前海外的各大投行的主流共识仍是看空美国和美元。三思社在宏观交易上的理念始终是:人多的地方反而危险)

3.强美元抑制风险偏好

不仅估值便宜和基本面复苏这两个逻辑存在疑问,另一个关键逻辑:弱美元,自去年形成市场共识以来,也同样被打脸。

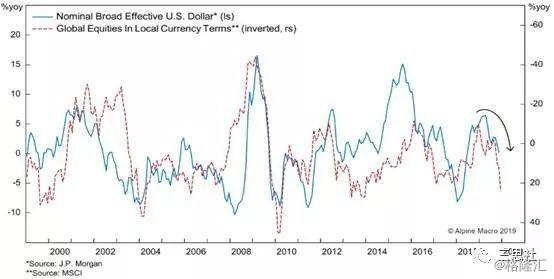

历史上,美元是逆周期货币,弱美元是全球经济复苏和再通胀交易的基础(下图)。

如今亚洲和欧洲经济持续疲弱, 美国经济仍保持“一枝独秀”。若如此格局持续,美元仍会走强,进而抑制新兴市场风险偏好。

因此,对新兴市场而言,尽管桥水的战略性视角仍然积极看多,但在近期金融市场的高速反弹过后,战术性层面应保持谨慎态度。

还是那句话,要相信市场,别相信市场权威。

若需要桥水两篇报告的原文,请在公众号后台回复关键字:'桥水' 即可。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员