作者:李湛 中山证券首席经济学家

王静瑶

摘要

春节期间,源于武汉的新型冠状病毒肺炎疫情快速发酵,为了控制疫情的蔓延,全国范围内实施了禁止集体活动、居家隔离和延长复工时间等举措。疫情的爆发对2019年底以来逐渐企稳的经济和资本市场走势造成了冲击。自疫情发酵以来,监管层采取了加大公开市场操作力度、给与民营及小微企业融资支持等措施以稳定资本市场,各类资管机构也纷纷启动大额自购以稳定市场预期,多方维稳下疫情对资管行业的整体冲击有限。但疫情的爆发切实冲击了企业经营,资管产品底层资产或发生局部风险暴露。资管产品资产质量的下降加大了资管业务转型的难度,资管新规过渡期延长预期增强。允许适当延长资管新规过渡期或对不同机构及产品制定差异化整改措施能够降低资管转型可能带给金融机构的压力,起到提振市场信心,稳定资本市场的作用。

风险提示:疫情发酵程度超预期;监管政策变化超预期

正文

一、监管提前布局下疫情对资管行业稳定性整体冲击有限

资产管理行业的稳定性有赖于资本市场的稳定。自新型冠状病毒疫情发酵以来,监管层采取了多项举措稳定市场。一是春节假期结束后公开市场操作价量齐松,开市前两日投放流动性累计达1.7万亿元,7天期和14天期逆回购中标利率分别较上次下降10BP;二是加大对疫情防控重点企业及区域的差异化融资支持力度;三是加大对小微、民营企业的融资支持力度;四是改善金融业务流程,提高金融服务效率以确保企业顺利实现资金链的正常运转。此外,基金、券商资管纷纷开启了自购以稳定市场,开市首周41家基金宣布自购基金近26亿元,东证资管、广发资管、国泰君安资管、兴证资管等券商资管也启动自有资金投资旗下产品,出资逾4亿元。A股市场在首日调整之后,市场整体走势平稳,市场信心得以巩固。后续预计在市场流动性充裕和资本市场平稳运行之下,疫情不会对资管行业稳定性整体造成较大冲击。

二、疫情冲击企业经营,资管产品底层资产局部风险或暴露

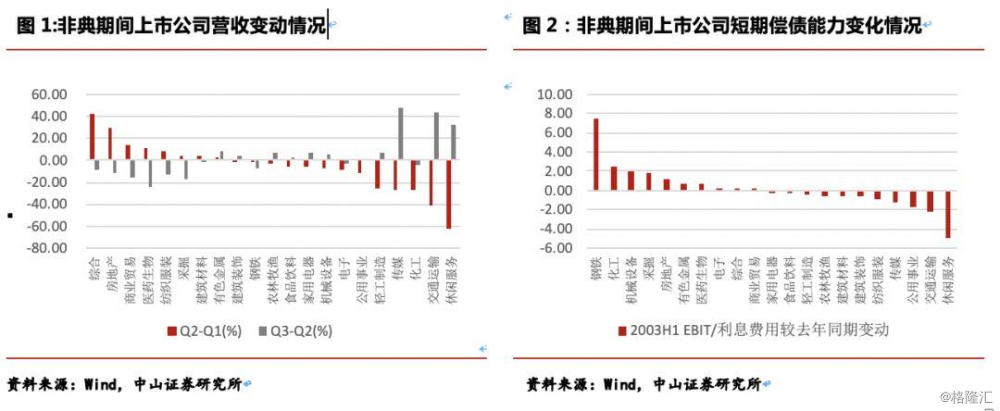

新型冠状病毒肺炎疫情的发酵冲击企业经营,资管产品底层资产局部风险或暴露。回顾2003年非典期间,在疫情爆发较为严重的2003年2季度,公用事业、轻工制造、传媒、化工、交通运输和休闲服务业的营收增速出现了明显的下行,但是在疫情逐步好转之后的3季度即出现了明显的修复,未对整个信用环境造成太大影响。而本次新型冠状病毒疫情的爆发对企业经营的冲击或大于2003年非典时期。一一是为了防止疫情扩散,全国范围内采取了较非典时期更为严格的防控措施,如限制人员出行、延长复工时间等。限制出行极大程度降低了消费,延长复工对制造业会形成明显的拖累;二是当前经济尚处于弱企稳阶段,经济的自身修复力弱于2003年,疫情的冲击或将打乱经济复苏的节奏;三是当前企业的债务率普遍处近年来的高位,金融市场的信用分层现象较为明显,市场避险情绪浓厚易导致企业再融资出现问题。监管部门近期施行的多项政策有助于缓解疫情给企业融资带来的困难,大规模信用风险的爆发概率不大,但局部信用风险仍需警惕。

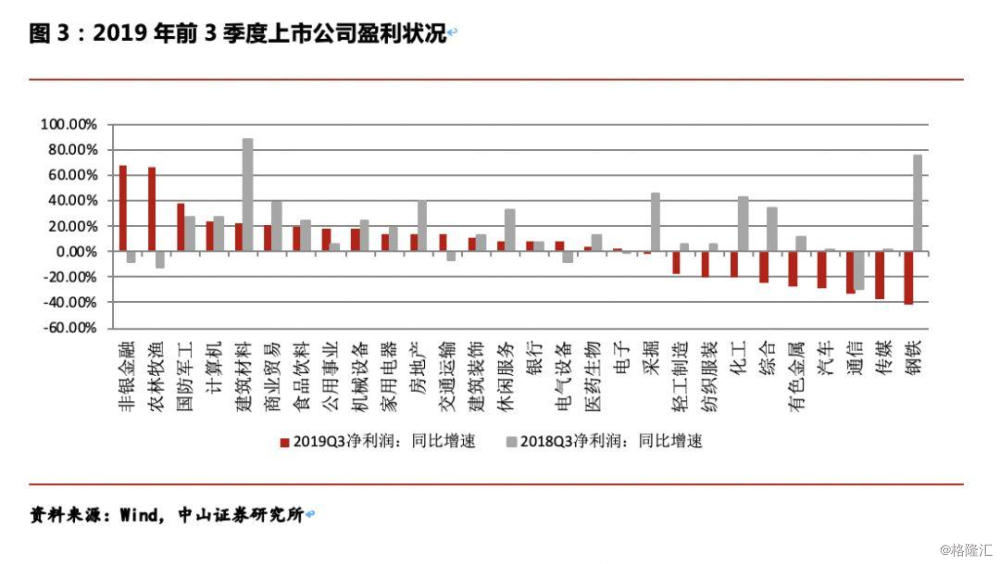

具体来看,本次疫情中休闲服务、交通运输、传媒、轻工制造和商业贸易等行业短期经营受冲击最为严重,且根据上市公司2019年3季度的最新财务数据显示,轻工制造、化工、传媒等行业盈利已出现了明显的弱化,而商业贸易行业对外部融资的依赖度较高,是近年来信用违约风险事件的高发行业,若疫情蔓延的态势未在短期内得到控制,则此类行业中弱资质企业风险暴露概率将增大。另一方面,资管产品中处置压力最大的非标资产有较大比例投向地方政府融资平台,短期内政策协调难度的上升和财政支持力度的下降或将加大地方政府融资平台的尾部风险,增大此类资管产品的管理压力。

三、突发疫情加大资管业务转型难度,资管新规过渡期延长预期增强,有助于稳定市场

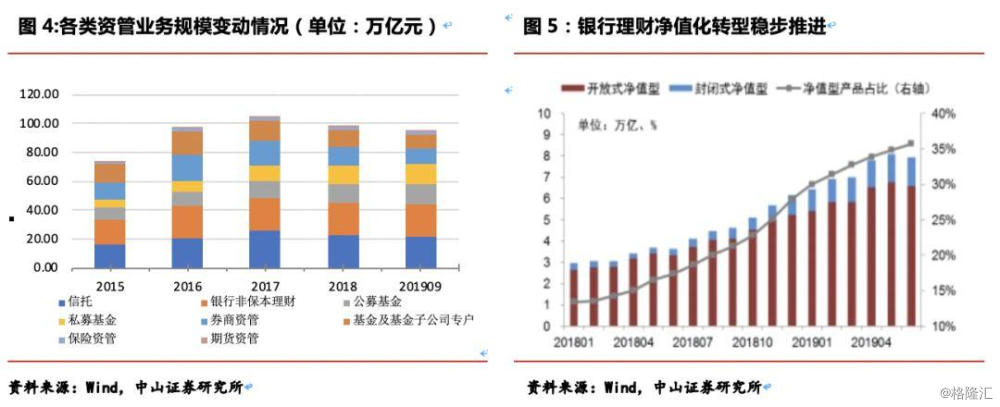

2020年是资管新规过渡期届满之年,自2018年4月末资管新规正式颁布以来,资管产品转型稳步开展。一是银行理财净值化产品比例提升。截至2019年6月末,净值型非保本理财产品存续余额7.89万亿元,同比增长4.30万亿,增幅达118.33%,净值型产品占全部非保本理财产品的比重超35%。二是券商资管、信托的通道业务显著压缩,主动管理产品占比提升。截至2019年9月末,以通道业务为主的券商定向资管计划规模9.12万亿元,较2017年末下降5.27万亿元;主要为银信合作通道业务的事务管理类信托占信托业务比重为52.75%,较2017年末下降6.87个百分点。三是公募基金规模快速增长。截至2019年11月末,公募基金净值达到14.20亿元,较2018年初增长2.03万亿元。

突发疫情加大了资管业务转型的难度,资管新规过渡期延长迫切性凸显。虽然自资管新规颁布以来资管业务的转型已有成效,但当前全市场资管产品要在2020年过渡期届满之后满足资管新规的要求仍存在着一定的障碍。一是当前全行业的产品改造进度不及预期,如银行理财的净值化率仅略超35%,在2020年结束后全面满足要求的难度较大;二是在银行理财的负债端规则尚未改变的情况下,资金期限难以匹配部分非标资产较长的到期期限,非标处置的难度较大;三是要改变资管产品的资金池运作模式,产品的历史欠账、浮亏问题难以妥善解决。若资管新规过渡期问题迟迟不能解决,诸多银行理财在2020年的产品发行和资产配置将存在障碍,非标资产面临的强制压缩压力也或将导致信用的过度收缩。突发疫情的出现冲击了企业经营,或将导致部分资管产品的资产质量下降,加大资管产品的整改和处置难度,使得资管新规过渡期延长的迫切性更为凸显,当前央行和银保监会也均已表态会根据实际情况研究资管新规过渡期的延长问题。允许适当延长资管新规过渡期或对不同机构及产品制定差异化整改措施能够降低资管转型可能带给金融机构的压力,起到提振市场信心,稳定资本市场的作用。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员