近日,CIS芯片再度传出缺货的消息。具体而言,据媒体报道,随着各ODM/OEM厂及系统厂的大陆营运据点在2月10日起陆续复工,缺工缺料问题逐渐浮现。库存水位在去年底大幅下降的CMOS影像传感器(CIS)等关键元器件,出现严重缺货危机。

值得注意的是,CIS芯片自去年上半年开始就面临缺货的危机,即便包括索尼、三星、豪威等前三大厂持续增加产能,但仍无法有效满足市场需求,而叠加国内许多手机组装厂早已将产地转移至越南或印度这一举动,国内的CIS芯片更是供不应求。

而针对于当前这种供应吃紧的状态,华创证券指出,随着电子产业链逐渐复工,因复工时间差异及需求上的结构问题,或将持续出现个别元件缺货和供应紧张问题。在供求关系的主导下,相关产品涨价潮或成为不可避免的事实,相关公司有望在此轮供需关系紧张中受益。

一场不可避免的CIS涨价潮?

据公开资料显示,CIS又名“CMOS传感器”,是模拟电路和数字电路的集成,主要由四个组件构成:微透镜、彩色滤光片(CF)、光电二极管(PD)、像素设计。需要指出的是,CIS芯片还是摄像头模组中价值量占比最高的核心器件,对拍摄效果起到重要影响,因此它广泛的应用于手机、医疗、汽车、安防等摄像技术领域。

不得不说的是,近些年来,在消费升级之下,随着技术的不断深化进步,各行各业面临着转型革新的挑战,其中,随着人们对摄像配置要求的提高,高像素摄像对CIS芯片的需求较为强劲,进而带动其增速显出增长之势。

智能手机方面,多摄像头的配置导致摄像头数量的增加,叠加5G手机换机潮的到来,使得CIS芯片需求大增。

具体而言,一方面受5G带动,今年三季度开始各手机厂商开始陆续推出新款5G手机,手机换机潮的出现助推了CIS芯片需求的增长;另一方面,目前智能手机采用多摄像头已成为行业共识,且高像素摄像头也成为行业趋势,一小米手机CC9 Pro为例,其主摄像头采用的像素高达108MP,后置摄像头采用全场景的五摄像头,同时还配备双闪光双柔光四闪光灯,由此可知,摄像头数量的增加一定程度上使CIS芯片需求大增。

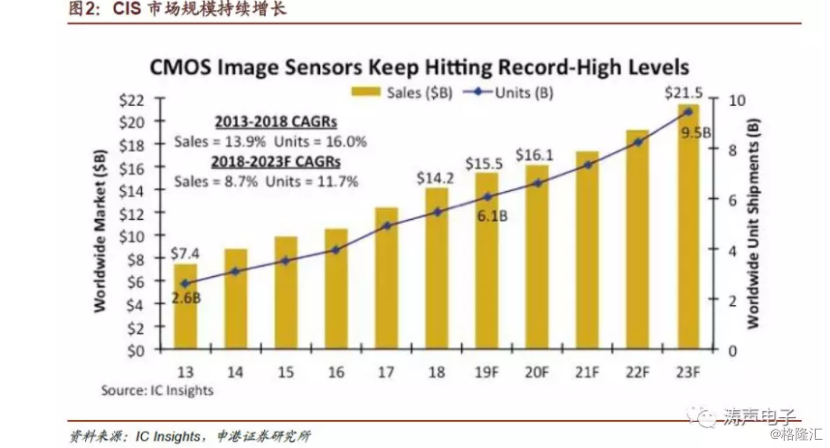

据IC Insights数据显示,2018年CIS行业市场规模为142亿美元,预计2019年市场规模增加到155亿美元。出货量方面,该机构预测,2019年CMOS图像传感器出货量将增长11%,达到全球创纪录的61亿颗。

(数据来源:wind)

与此同时,除智能手机市场外,摄像头在汽车电子、安防监控以及人工智能等多个领域的需求也持续增加。

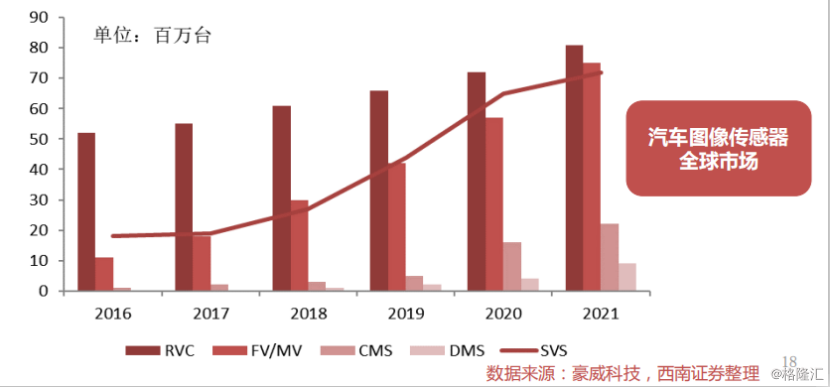

汽车行业方面,车载领域的CIS应用包括:后视摄像(RVC),全方位视图系统(SVS),摄像机监控系统,目前而言RVC是车载领域的销量主力军,2016年全球销量为5100万台,2018年为6000万台,2019年预计达到6500万台。

(数据来源:wind)

而安防行业方面,CIS芯片已经实现在普通安防摄像机应用上对CCD的替代,IC Insight的数据显示,2018年安防领域CIS市场规模为8.2亿美元,预计2023年将上升至20亿美元,年复合增长率高达19.5%。

基于上述,可以看出,CIS芯片的应用潜力是较为可观的,但就目前而言,我国入局的厂商在市场竞争的优势还未完全真正显现出来:日本索尼以49.2%的市占率成为行业的绝对龙头,而三星则以19.8%的市占率排名第二,而国内企业韦尔股份在2018靠收购北京豪威拿下“老三”的位置,市占率为11.2%。

与此同时,CIS缺货潮的袭来,使得索尼、三星等龙头企业纷纷扩产,目前索尼计划三年内实施6000亿日元规模的设备投资,该计划在2019年开始正式启动。三星也计划从2020年第一季度开始增加CIS的产能,可即便龙头厂商开始增加产能,但也无法有效满足市场需求,从而也导致了CIS产业链上下游价格频频上涨。

CIS行业相关标的质地如何?

值得一提的是,除索尼、三星、豪威前三大产商或受益于这轮有供需关系主导的涨价潮之外,其它产商似乎也有望同步受惠。有行业人士表示,在供求关系的主导下,国内工厂复工之后采购及回补库存订单纷飞,关键元器件急单涌现,市场有望提前复苏。与此同时,相关厂商也可以乘着这股涨价的东风,继续聚焦于产品创新研发,加强自身的竞争力。

结合相关券商给出的研报,相关以下个股或将可以关注:

韦尔股份(603501.SH):该公司主要从事于集成电路、计算机软硬件的设计、开发、销售等。2018年,其农以近130亿元收购北京豪威85.53%的股权布局CMOS图像传感器领域,这笔收购已于2019年7月份完成,北京豪威在安防CIS传感器市占率为全球第一,占比高达56%。

据财报显示,2019年前三季度该公司处于增收不增利的状态:实现营业收入94.06亿元,同比增长39.93%;归母净利润1.35亿元,同比减少45.40%。不过尽管该公司的业绩表现一般,但韦尔股份的股价却不断走高——自2009年以来,该股价涨幅累计为550%,最新总市值为1644亿元。

除此之外,一路走高的股价也使得韦尔股份面临估值过高的风险,目前其滚动市盈率(TTM)约为5945倍,远高于行业平均水平。

(行情来源:wind)

晶方科技(603005.SH):该公司一家主要从事集成电路的封装测试业务的企业.主要为影像传感芯片、环境光感应芯片、微机电系统(MEMS)、发光电子器件(LED)等提供晶圆级芯片尺寸封装(WLCSP)及测试服务。其CMOS影像传感器晶圆级封装技术,目前大量应用于智能电话,平板电脑,可穿戴电子等各类电子产品。

据财报披露,该公司前三季度也出现了增收不增利的状态,实现营收3.41亿元,同比下降19.77%;实现归母净利润0.52亿元,同比增长70.76%。单季度来看,Q3单季度营收1.41亿元,同比下降-4.4%;归母净利润0.30亿元,同比增长391%。此外,预计2019年全年实现归母净利润约为1.02亿元至1.09亿元,同比增长43.41%至53.25%。

(行情来源:wind)

从股价来看,晶方科技的股价是从2019年9月份以后才开始爆发,截止至今累涨414%,最新总市值为218.2亿元。估值方面,该股的滚动市盈率(TTM)为235.7倍,与韦尔股份一样具有估值过高风险。

除此之外,涉及CIS芯片的企业还包括大港股份、三安光电、民德电子、华天科技、力源信息、奥普光电等。其中,大港股份的子公司科阳光电CIS封装目前处于满产状态,华天科技的TSV—CIS产品封装技术处于国内先进水平,CIS产品产能每月2.5万片。由上述可知,以上企业或受益于此轮由缺货引起的涨价潮中。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员