作者:国海固收靳毅团队

来源:靳论固收

投资要点

当前美债指数供应市场,形成了以“彭博-巴克莱”、“洲际交易所-美银-美林”两大巨头为首,分别占据国债/投资级债券和高收益债券指数市场,“标普-道琼斯”、“摩根大通”、“富时罗素”在地方债、外国国债、“全球大类资产配置”等细分领域有所补充的格局。

形成如此格局的原因,主要有以下三点:1、债券交易数据具有一定的垄断性;2、指数制作具有明显的先发优势;3、新兴市场、细分领域是后来者破局的窗口。

我们认为,美国的市场经验也能够为中国债券指数供应商带来三点启示:1、提前发力,抢占先发优势;2、瞄准新兴赛道,填充市场空白;3、同债券指数基金紧密合作,助力市场、共同发展。

一、当今美国债券市场指数供应商情况介绍

1.1、彭博-巴克莱(Bloomberg Barclays)

现美国最大的债券市场指数供应商,债券指数制作历史最长,在国债、投资级债券指数制作方面领先。起源于1973年精品投行Kuhn, Loeb & Co.制作的两个指数(美国国债指数、投资级公司债指数)。该投行于1977年并入雷曼兄弟,随后雷曼兄弟公司成为美债市场最大的指数制作商。2008年雷曼兄弟破产,指数部门被巴克莱银行收购。2016年彭博收购了巴克莱银行指数制作部门,指数由彭博和巴克莱联合冠名。

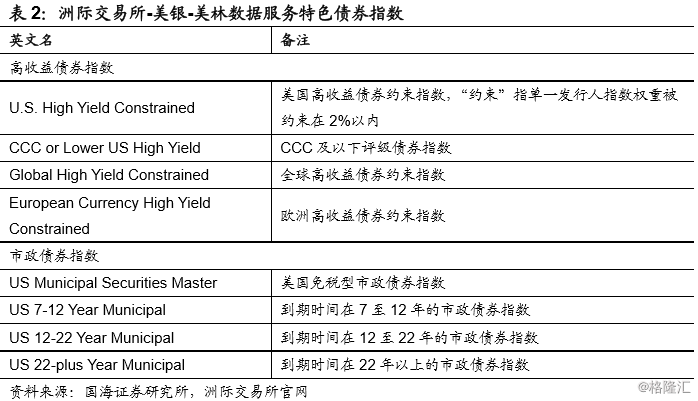

1.2、洲际交易所-美银-美林数据服务(ICE BofA ML Data Services)

美国债券市场第二大指数供应商,特色是高收益债券指数制作。1989年,美林证券Martin Steven Fridson领导创造高收益债券指数,2008年美林被美银收购,指数制作部门转入美银美林。2019年洲际交易所集团(ICE)收购美银美林指数部门。

1.3、标普-道琼斯(S&P Dow Jones)

美国最著名的股票指数供应商,同时在地方债券指数方面较有特色。2013年起开始制作债券指数,布局较晚,债券信息覆盖面略逊于前两家。

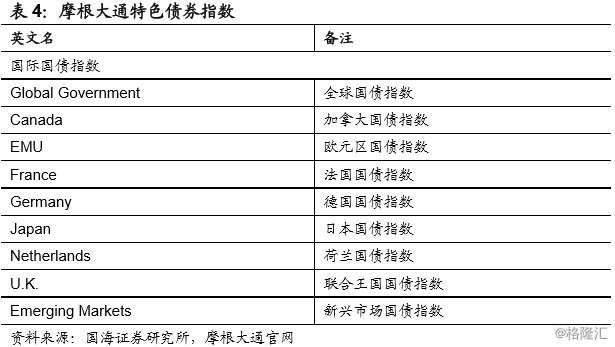

1.4、摩根大通(J.P. Morgan)

特色债券指数供应商,在海外政府债券指数制作方面领先。公司于1989年起开始制作发达国家国债指数,90年代初制作发展中国家国债指数。

1.5、富时罗素(FTSE Russell)

著名股票指数供应商,在全球大类资产配置、债券综合指数方面较有特色。富时罗素债券指数部门起源于70年代的所罗门兄弟(Salomon Brothers)。1998年所罗门兄弟被花旗集团收购,2018年伦敦证券交易集团(LSEG,富时罗素母公司)收购花旗指数部门,旗下债券指数随之更名为“富时罗素”。富时罗素债券指数的特点是种类少而精。

二、美国债券市场指数供应商格局及原因分析

当前美债指数供应市场,形成了以“彭博-巴克莱”、“洲际交易所-美银-美林”两大巨头为首,分别占据国债/投资级债券和高收益债券指数市场,“标普-道琼斯”、“摩根大通”、“富时罗素”在地方债、外国国债、“全球大类资产配置”等细分领域有所补充的格局。形成如此格局的原因,主要有以下三点。

2.1、债券交易数据具有一定的垄断性

由于美国债券交易主要在OTC市场内进行,决定了部分债券交易数据非公开,不易获得。在债券一级、二级市场深度参与的大型投行,更容易获得全面的债券交易信息,制成指数并获得市场认可。当前美债指数主要供应商,脱胎于雷曼兄弟、美林证券、摩根大通,基本上是美债市场的一线做市商和参与者。

2.2、指数制作具有明显的先发优势

当前美债指数市场的细分领域龙头,均是最早开始涉足该领域指数制作的公司,指数制作具有明显的先发优势。70年代雷曼兄弟率先占领了当时最主要的债券交易品种——国债和投资级公司债的指数市场。随着80年代垃圾债和外国债市场的迅速发展,美林证券和摩根大通相继跟进,瓜分走了细分领域的市场份额。

根据美债指数市场的发展历史可以观察到,一旦某一指数填补了市场空白,并获得主流认可后,后来的同质指数很难再撼动老牌指数的市场地位。例如标普-道琼斯公司同样制作美债综合指数,但因为入局较晚,跟踪其指数的基金较少。

2.3、新兴市场、细分领域是后来者破局的窗口

美林证券、摩根大通在80年代抓住了当时垃圾债、外国国债市场的发展机会,率先发力,从而在美债指数市场占据一席之地。“标普-道琼斯公司”虽然参与较晚,但凭借着在地方债这一领域的深耕,和在股票指数方面的口碑,其制作的按照不同区域、不同期限更加细分的地方债指数也获得了市场的认可。

就当前的全球债券市场环境来看,美国债券市场和债券品种已经较为成熟和固定,指数制作的市场空白不多。中国、印度等新兴国家债券市场规模迅速扩大,投资者关注度逐渐提高,且债券品种逐步完善、多样化,使得在债券细分领域的指数上仍有不少空白。这也意味着广阔的市场发展空间,是新兴的指数供应商打破老牌公司的先发优势、实现破局的窗口。

三、对中国债券指数供应商的启示

1、提前发力,抢占先发优势

参考美国债券市场指数供应商的历史,我们不难发现,在某一领域占据龙头地位的供应商,均拥有着最丰富的指数编制经验,是该领域的先行者。因此对于致力于编制中国债券指数的公司来说,早日入局并开展编制工作,在编制过程中不断完善经验、扩充指数体系,提高投资人的认可度,是攻占龙头地位的必经之路。

2、瞄准新兴赛道,填充市场空白

在当前中国债券指数市场中,中央结算公司(“中债”)与中证指数公司(“中证”)已经有了多年的债券指数编制经验,积累了较高的市场认可度,其市场地位一时难以撼动,它们是中国债券指数市场中的“先行者”。

但中国的债券市场仍在高速成长中,发展之下的新兴赛道给了后来者起跑的机会。例如当前的信用债市场、资产证券化市场容量增长迅猛,已有的指数尚不能满足投资人跟踪市场的需要。对于这一行业的后来者来说,效仿美林证券,在新兴赛道中率先发力,填充市场空白,是指数供应商后来居上的不二法门。

3、同债券指数基金紧密合作,助力市场、共同发展

彭博-巴克莱能够成为当今美国债券指数市场的龙头,不仅仅是因为其编制指数的历史最为悠久,更重要的是它获得了美国机构投资人的认可,跟踪其旗下指数的指数基金规模最为庞大。例如美国最大债券指数基金——规模约2500亿美元的 “Vanguard Total Bond Market”,跟踪的即是由彭博-巴克莱编制的“US Aggregate”债券指数。

考虑到当前国内债券指数基金市场仍处于高速成长阶段,现有基金的跟踪品种以政金债居多,信用债、可转债、证券化资产指数投资尚待开拓。在这种情况下,债券指数供应商需要和基金公司紧密合作,提供精细化、定制化的服务,共同开发符合市场投资需求的新产品,填补市场空白。如此一来,在未来债券指数投资市场大扩容的过程中,基金公司可以享受到市场红利,而指数供应商的市场影响力也能够随之增长。

四、

风险提示

市场波动风险。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员