作者 | 707的牛

数据支持 | 勾股大数据

地产股这么多,为什么会选金地?这是绝大多数投资者存在疑惑的地方。一线房企港股有中国恒大,碧桂园,融创中国;A股有万科,保利;它们也并不比金地差。但从弹性的角度考虑,金地会快于这些公司。

1

押注高增速的逻辑

“肺炎疫情”会对各个行业造成不同程度的冲击,是目前市场关注的焦点。房地产也是除了餐饮,旅游等服务业以外,受影响最大的行业之一。

房企现在不能卖房提前收预收款,也不能开工,但银行贷款的利息还是需要继续支付。所以负债率低,现金流好,有规模优势的地产商才能存活下来。这次疫情事件也会加速行业洗牌,并购重组,合作开发将是未来几年的趋势。在这个阶段,二线房企爆发力是最强的。

房企的真实情况也在资本市场得到充分反映。不同梯队的公司股价走势已经出现了分化,小地产股不涨甚至出现下跌,一线地产股涨幅不会太大;而第二梯队的地产股价涨幅明显超过了第一梯队的地产公司。

从2019年9月的低点开始计算,碧桂园累计上涨31%,中国恒大上涨34%,融创中国54%,万科A上涨24%,保利地产17%。而第二梯队的地产股,世茂上涨50%,阳光城47%,中国金茂43%,旭辉控股集团60%。

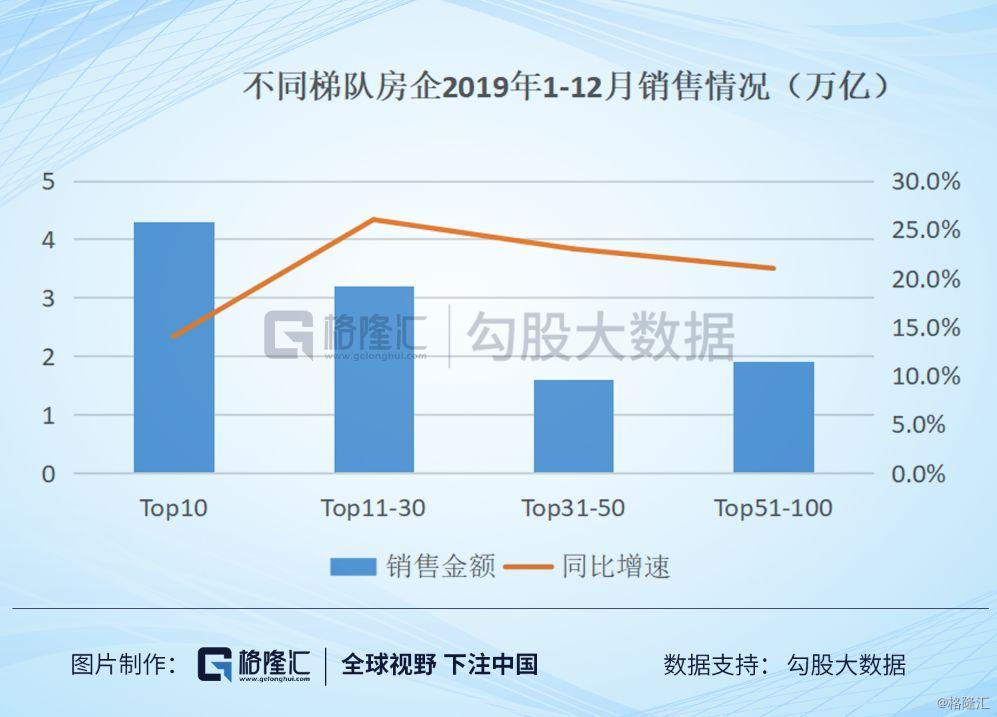

从市场表现看,二线房企的涨幅为什么可以完全跑赢一线房企?究其原因,还是因为2019年销售业绩增速前者可以大幅超越后者。

在第一梯队当中,2019年全年累计销售金额TOP5分别是万科,中国恒大,融创中国,碧桂园和保利地产。其中碧桂园5522亿元,同比增长10%;万科6308亿元,同比增长4%;中国恒大6011亿元,同比增长10%;融创中国5562亿元,同比增长21%;保利地产4619亿元,同比增长14%。

可以很清楚的看出,一线房企中,融创的销售增速是最快的,对应的涨幅也是在港股同等规模的地产股中最大的;保利2019年销售增速有14%,也是A股涨幅最大的。

重点房企的整体增速都有出现下滑,TOP100的地产公司增速从2018年的35%下滑到2019年的16%,第一梯队的房企增速基本保持在10%左右。二流房企当中会出现增速分化,部分公司的增速将会落在10%-20%的区间,当然也有少数公司增速会大幅加快,超出20%。

在第二梯队里面,根据各个房企已经公布的数据。有6家公司2019年全年的销售业绩增速超过30%,其中金地销售额达到2106亿元,第一次突破2000亿元的台阶,也有30%的高增速。剩余几家公司的销售额也相差不大,基本稳定在2000亿元附近。

二线房企2019年的销售业绩大幅跑赢一线房企,而且这种趋势在未来还会持续下去。为什么呢?基于这种判断大概有3点逻辑:1、行业调控趋严,地产商融资受限,加上疫情影响,多数小房企纷纷和更大房企合作,共同开发。2、二线房企较一线房企杠杆率更低,还有加杠杆的空间,所以合作项目后期还会加快。3、二线房企的销售基数比一线房企小,增速自然会快很多,龙头地产公司已经经历了这个时期。综合来看,二线房企增速更快,这是市场偏好这类公司的原因,也是投资这类公司能获得超额收益的原因。

金地能PK掉一线房企的逻辑已经已经解释明白了,至于在二线地产公司当中为什么偏偏挑中了金地,不仅因为它卖房子卖的最好,最快;其实这家公司还是存在不一样的地方的。

2

金地的差异化

金地作为国资背景的地产公司,似乎没有什么特点。但是近两年公司的基本面已经出现了明显改善,的确有可以挖掘的亮点。总的来说,金地有几点差异化的地方:1、销售业绩保持高增速;调整产品结构之后的量价齐升;2、加大土地储备,可以保证业绩的持续性。

2016年,金地销售金额突破千亿,相当于迈上了一个新台阶。方向和定位经过2015年的大调整之后,2016年也是销售增速最快的一年,销售额同比增长63.1%。2019年的销售业绩在第一梯队和第二梯队的房企当中都很出色,销售额突破2000亿元,同比增长29.7%。

经过几年的秣兵历马和调整之后,金地在国资背景的地产公司中又保持了高增速,最近公司销售额的增长是量带来的还是价带来的呢?

可以很清楚的看到,2016年公司的销售额增速是63.1%,销售面积的增速也达到了47.6%,说明销量贡献大部分的销售业绩。2017,2018年金地的销售面积稳定在15%左右,但是2019年达到了23%,可以说是超出市场预期的。

金地的销售业绩基本和销售面积是正相关的关系,特别是在销售单价涨幅变动不大的情况下。分析完销量对销售业绩的影响之后,再就是看销售单价的单边作用。

同样的,2014年到2017年是房地产的景气周期,商品房销售单价的持续上涨给房企贡献了不小的业绩。经过房住不炒,部分地区限价的调控之后,价格增速立即放缓,特别是在2019年多数房企都在打折卖房,但去年全年金地商品房的销售均价有5.6%的涨幅。

在没有降价保量的情况下,金地可以获得量和价的双增,说明公司在面对调控逆周期的时候,在同类公司当中还是有竞争力的,况且2019年的销售额已经突破2000亿元。

其次就是公司加大了拿地力度。2017年以后,公司根据规模增速也加大了拿地力度。金地2017年新增可售面积是1305.0万平米,同比增长144.8%。2018年的新增可售面积也一直保持在1000万平米以上。2019年上半年,新增可售面积675.0万平米,同比增长21.2%。

拿地力度方面,金地2017年的拿地力度高达71.3%,2018年和2019年上半年拿地力度都达到60%以上,明显快于2016年之前的数据,2019年上半年比2018年全年又提高了3.1%,随着公司增速进一步加快,金地的各项指标都在明显改善。

公司总的土储面积截止到2019年上半年,达到4760万平米,相比2018年全年同比增长8.2%。权益土储面积2550万平米,权益占比53.6%。2018年,公司总的土储面积和销售面积的比值是5.0,高于龙头地产公司万科和碧桂园。以现在的土地储备,可以满足公司未来持续发展5年。

3

复盘公司的阶段性行情

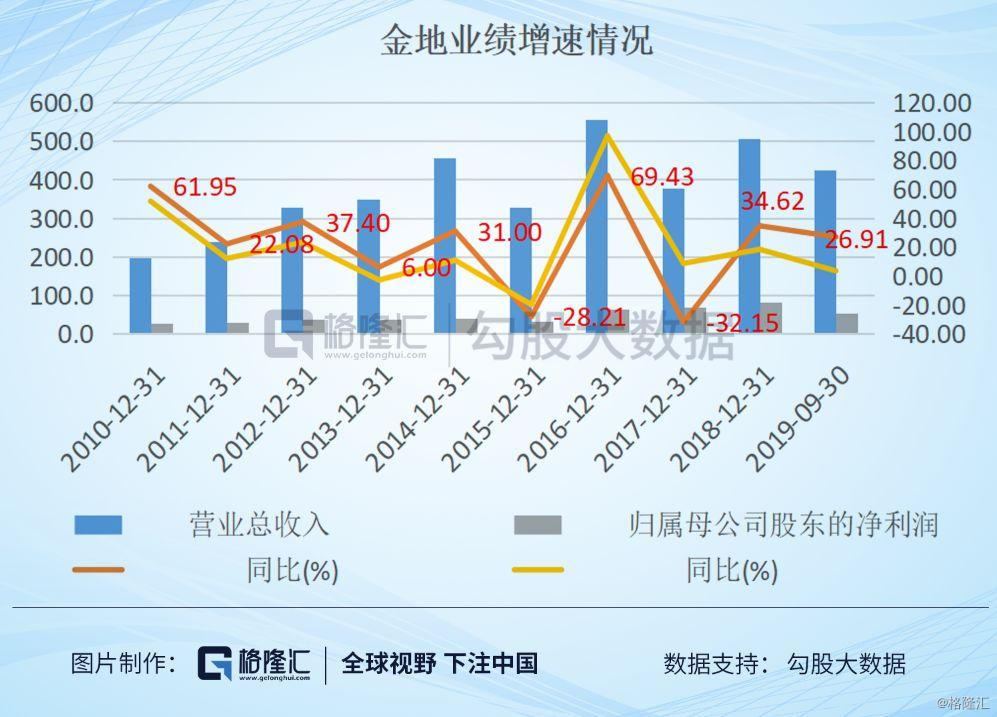

金地的最近两波行情可以分为两个阶段,2018年10月份到2019年4月份,最高涨幅76%;和2019年的6月到2020年1月份,涨幅也有30%。金地的第一波反弹可以理解为市场深度回调之后的补涨行情,地产板块在市场底部和股价低位,再加上2018年营收增速高达35%,明显开始加快。

金地的第二段行情是从2019年9月份开始。而这个时点正是房地产行业经历了政策调控趋严之后,整个地产板块的估值被打到底部的位置。加上地产股的三季报整体增速加快,超市场预期,整个板块就开始反弹了。

至于为什么金地第一阶段的涨幅会大超后半部分?除了市场和政策面的影响因素以外,也和公司基本面的重大反转有关。

过去几年金地出现了几个致命性的错误。首先拿地策略上的失误。旱则资舟,涝则资车;逆周期投资才能容易获取市场周期转换的红利。最理想的状态是在土地市场下行,土地溢价率低的时候补充土储面积;在房地产市场转暖的时候开发卖出,往往容易获取超额收益。

但是金地集团一直是顺周期拿地。2008年,2011-2012年,2014年土地市场行情差,土地溢价率低时,购置土地较少;2009年,2013年市场行情上行,公司会购置大量的土地。长期下来,拿地成本维持在高位,造成了库存和资金的压力,发展增速自然就放缓了。

其次就是产品定位的误判。2011年-2015年,金地开发的商品房面积都是在144平米以上的大户型,2011年这种户型的比例高达51%。当时的主流市场是以刚需为主,公司开发出来的户型与实际需求有所偏离,就直接导致了销售增速和楼盘去化率显著偏低。

2013年之后,公司才恍然大悟,于是开始调整产品结构。降低了大户型住宅的整体占比,提升中小户型住宅的比例。从2011年到2015年,金地花了五年时间才把产品结构优化。到2015年年末,公司90平米以下和90-144平米的产品分别占比24.3%和38.3%,一共占比62.6%。

前期的失误直接导致2017年金地业绩的扑街,同比下滑32.15%,公司股价也从那时候跌到了底部区域。但是公司在调整拿地策略和产品结构之后,2016年的销售业绩也爆发了,销售额同比增长63.1%,两年周期之后的结算也拔高了金地2018年的营收增速,同比增长34.62%。

第一阶段的业绩大反转,也使金地股价涨幅快于第二阶段。公司2019年销售额2106亿元,同比增长30%;依然保持高增速。同时早期的失误已经得到调整,金地的优势会继续持续。

选择金地,就是押注地产行业集中度提升的逻辑,而且这次肺炎疫情会加快调整的速度。这个时期受益最大的是二线房企,负债率低和合作项目趋势化,可以使这类公司增速最快。

金地2019年销售额2106亿元,同比增长30%。公司营收和净利润保持高增速,估值却不到7倍。同类公司中阳光城7.9X,旭辉控股集团8.2X,中南建设9.8X,估值更加便宜。选来选去,其他公司要么规模增速达不到,或者是估值显然高出20%。

而金地估值相对更便宜,增速又快,加上肺炎疫情的影响股价已经从高点回调15个点,预计金地2019年增速可以达到30%,再加上5%的股息率,显然是市场过度反应了。

欢迎在格隆汇APP公众号主界面左下角菜单栏中选择“下注中国”-“核心资产”查看“格隆汇2020下注中国十大核心资产”的全部股票及精彩分析。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员