作者:余盛佳

来源:清科研究(ID:pedata2017)

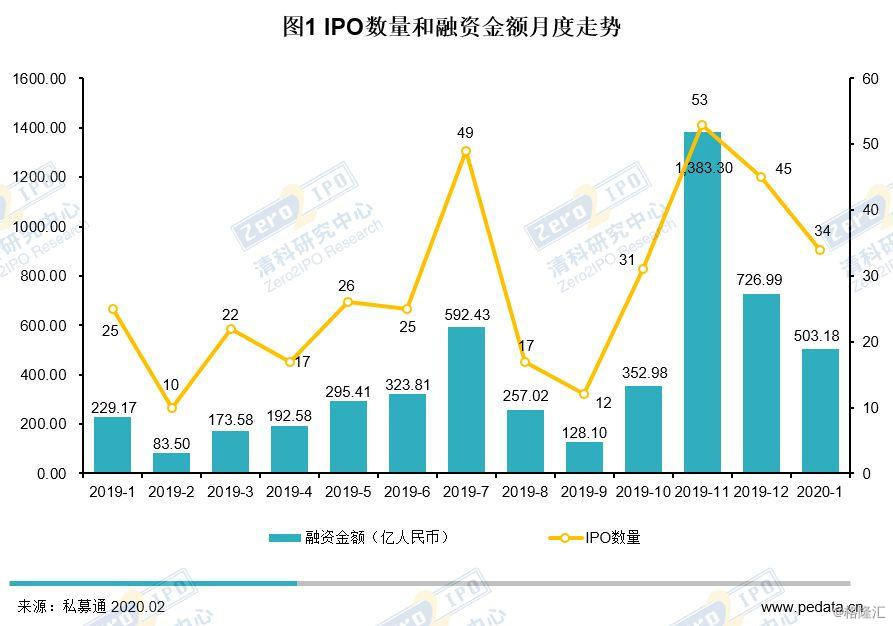

根据清科旗下私募通数据显示,2020年1月共有34家中国企业在全球各交易市场完成IPO,同比上升36%,环比下降24.44%。从融资金额上看,本月中企IPO总融资额为503.18亿人民币,同比上升119.57%,环比下降30.72%。本月完成IPO的中企涉及14个一级行业,登陆8个交易市场,中企IPO平均融资额为14.80亿人民币,环比小幅下降8.31%,单笔最高融资额为306.74亿人民币,最低融资额为0.52亿人民币。在34家IPO企业中,有22家企业获得了VC/PE机构支持,VC/PE机构渗透率为64.71%。IPO退出数量共163笔,环比小幅下降2.40%,涉及机构133家,基金88支。本月融资金额最大的三起IPO案例为:上交所主板上市企业京沪高铁(306.74亿人民币),上交所科创板上市企业泽璟制药(20.26亿人民币),港交所主板上市企业九毛九(19.76亿人民币)。

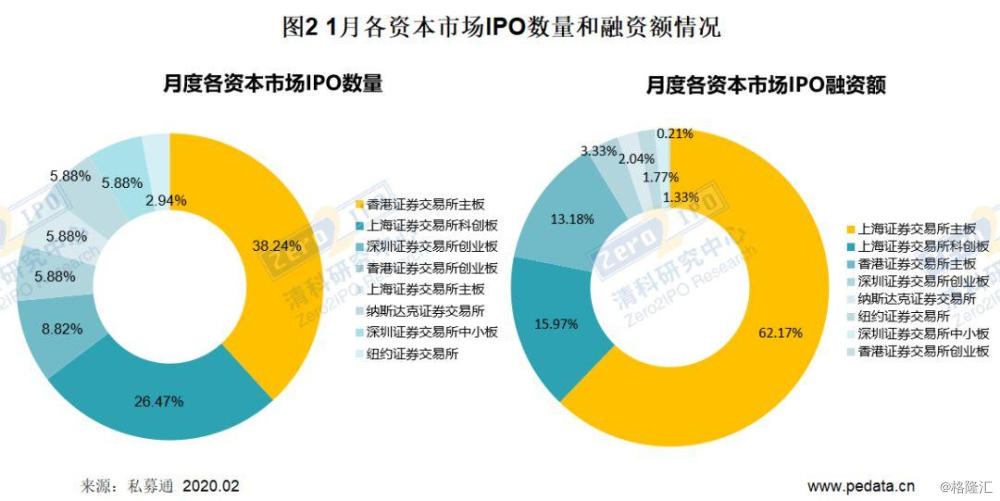

1月港交所中企IPO数量第一,上交所融资额拔得头筹

1月份共有34家总部在中国大陆的企业上市。从各交易市场IPO数量方面来看:本月登陆上香港证券交易所主板的中企有13家,位列第一;登陆上海证券交易所科创板的中企有9家,位居第二;同时,登录深圳证券交易所创业板的中企有3家,位居第三。此外,登陆香港证券交易所创业板、上海证券交易所主板、深圳证券交易所中小板及纳斯达克证券交易所的中企均有2家,登录纽约证券交易所的中企有1家。这也是港交所中企IPO自8月低迷后,连续5个月在数量方面呈领跑之势。

从融资金额来看,本月中企在上海证券交易所主板共募资312.82亿人民币,占中企IPO总融资额的62.17%,位居第一;在上海证券交易所科创板共募资80.36亿人民币,占比15.97%,位列第二;同时,在香港证券交易所主板共募资66.30亿人民币,占比13.18%,位列第三。另外,深圳证券交易所创业板共募资16.77亿元人民币,占比3.33%;纳斯达克证券交易所共募资10.25亿元人民币,占比2.04%;纽约证券交易所、深圳证券交易所中小板及香港证券交易所创业板分别募资8.93亿、6.68亿和1.08亿元人民币,分别占比1.77%、1.33%和0.21%。

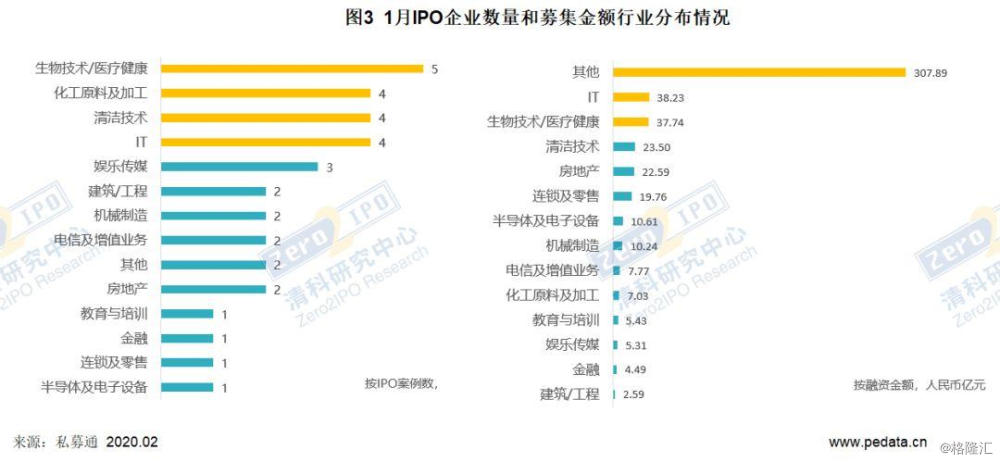

1月生物技术/医疗健康行业IPO数量位居首位,京沪高铁率交通行业领跑融资

根据清科私募通数据统计:1月IPO中企共涉及14个一级行业,从案例数量方面来看,生物技术/医疗健康行业完成5个案例,IT、清洁技术、化工原料及加工行业均完成4个案例,娱乐传媒行业完成3个案例,房地产、电信及增值业务、机械制造、建筑/工程及其他行业均完成2个案例,半导体及电子设备、连锁及零售、金融及教育与培训行业均有1个案例。

从融资金额方面来看,其他、IT及生物技术/医疗健康行业分列前三位,募集金额分别为307.89亿、38.23亿和37.74亿人民币,分别占比61.19%、7.60%和7.5%;累计占比76.29%。其他行业本月融资额之所以居首位,主要得益于二级行业交通运输行业企业的大额融资。其中,京沪高铁募资金额306.74亿元人民币,占本月中企总融资的60.96%。

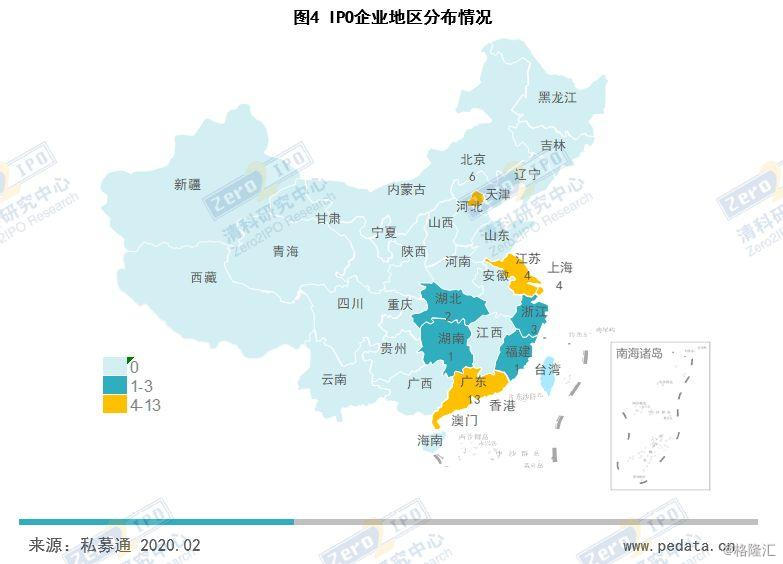

1月中企IPO数量广东位居首位,北京市融资额位列第一

根据清科私募通数据统计: 1月IPO中企共涉及8个省市,其中广东省以13家中企IPO位居第一,共计募资72.30亿人民币。北京市中企IPO数量为6家,以337.46亿人民币融资额位居本月所有省份之首,原因是京沪高铁为本月最大IPO,其融资额达到306.73亿人民币。江苏省、上海市、浙江省及湖北省中企IPO数量分别为4家、4家、3家及2家,融资额分别为27.91亿人民币、35.64亿人民币、9.62亿人民币及9.52亿人民币。福建省、湖南省均1家中企IPO,融资额分为3.83亿人民币、6.89亿人民币。

1月IPO数量和融资额均小幅下降

受假期与疫情影响,对比2019年11月、12月数据,中企IPO数量和融资额均环比下降。从募资金额来看,京沪高铁排在首位;泽璟制药获得20.26亿人民币的融资金额,位居第二;九毛九赴港上市,募集资金19.76亿人民币,位居第三。

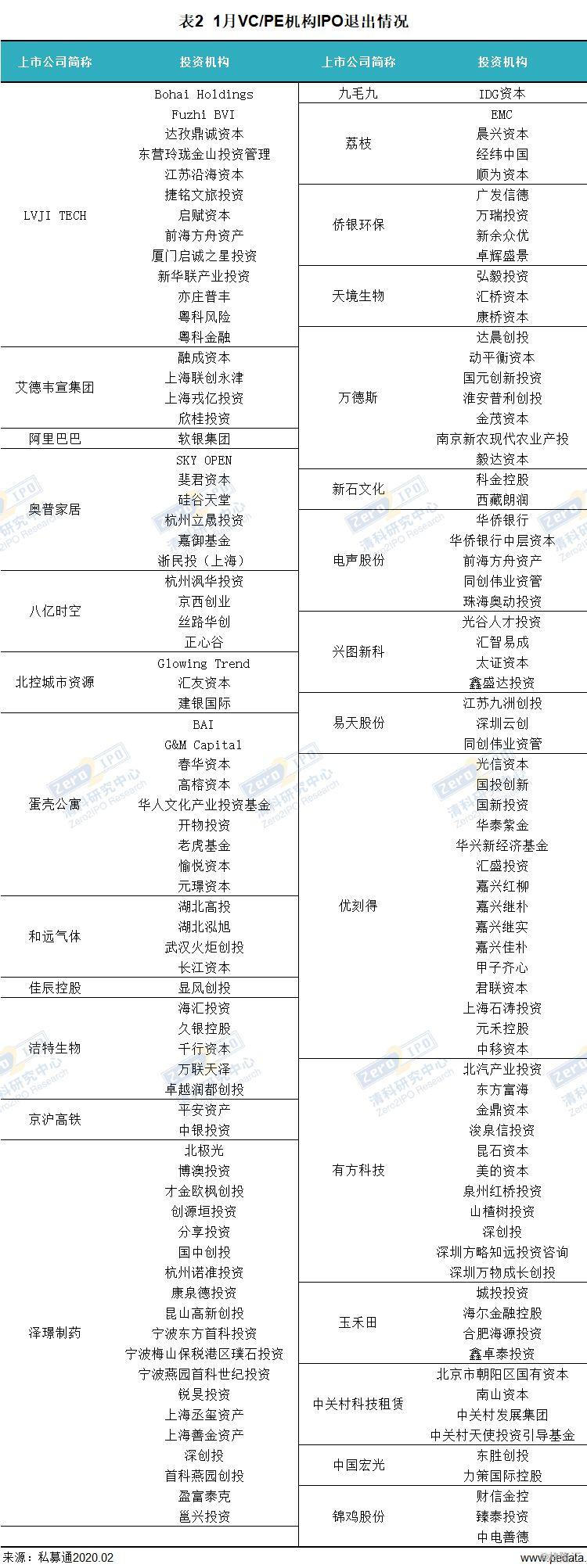

1月共发生163笔IPO退出,退出数量环比小幅下降

根据清科私募通数据统计:本月34家IPO企业中,22家企业有VC/PE机构支持,占比64.7%。其中上海证券交易所科创板有7家IPO企业获得VC/PE机构的支持,香港证券交易所主板有6家IPO企业获得VC/PE机构的支持,纳斯达克证券交易所、深圳证券交易所中小板、上海证券交易所主板、深圳证券交易所创业板分均有2家IPO企业获得VC/PE机构的支持,纽约证券交易所有1家IPO企业获得VC/PE机构的支持。本月IPO退出数量共163笔,环比小幅下降2.40%,涉及机构133家,基金88支。

A股市场将于2月3日开市,证监会全力支持做好疫情防控工作

A股市场将于2月3日开市,并于2020年2月3日当晚起暂停期货夜盘交易。就投资者关心的相关问题,中国证监会相关部门负责人接受采访。采访中表示,为提升证券交易服务的效率性和安全性,自2012年开始,证监会已在全行业范围内推动证券公司普遍实现了证券经纪业务信息技术系统大集中管理。目前,证券交易和结算系统以及相关数据信息,统一由证券公司总部负责运营和管理,证券营业部主要向客户提供开户、回访、问题应答等服务活动。目前,各证券公司原则上暂停了证券营业部的现场交易服务,引导投资者通过网络终端、手机APP等非现场方式进行证券交易。对于少数不熟悉网上交易的客户,继续提供电话委托等方式予以支持,确保满足投资者交易需求。

此外,面对部分企业的经营活动受到一定影响,相关股票质押、融资融券业务面临风险的情况。相关负责人表示,为纾解相关企业和个人的流动性困难,降低市场影响,拟根据不同地区受疫情影响情况,分类采取措施:一是,股票质押协议在疫情防控期间到期,客户由于还款困难申请展期的,如是湖北地区客户(即注册地在湖北省内的企业或者住所地在湖北省内的居民,下同),可申请展期6个月,由证券公司协助办理展期事宜;如是其他地区客户,可与证券公司协商展期3至6个月。二是,疫情解除前,对于湖北地区融资融券客户,以及因疫情实施隔离或者接受救治的其他地区融资融券客户,证券公司不主动实施强制平仓;对于其他客户,证券公司应按约定主动加强与客户的沟通,适当延长客户补充担保品的时间。

证监会强调,境内外市场已经对新型肺炎疫情有所反应。在党中央坚强领导下,全国上下共同努力,一定能够战胜这场疫情。疫情对市场的影响是短期的,不会改变中长期走势。而去年推出的“深改12条”是从资本市场长远发展考虑的,因此,推进改革的方向和决心不会因为疫情带来的暂时困难而改变。

本月重点案例分析:京沪高铁、泽璟制药、九毛九

A股首家高铁上市公司,京沪高铁登陆上交所主板

1月16日,京沪高速铁路股份有限公司在上海证券交易所主板挂牌上市,股票代码601816,每股发行价为4.88元,累计发行62.86亿股,募集金额306.74亿元人民币。2019年10月22日,京沪高铁首度报送招股书。11月14日首次上会顺利通过,累计用时23天,打破工业富联创下的36天最快IPO审核纪录。京沪高速铁路股份有限公司于2007年12月27日在北京创立,是铁路行业唯一引入社会现金投资者和中外合作经营的铁路公司,践行铁路建设投融资体制改革的新模式。公司作为京沪高速铁路及沿线车站的投资、建设、运营主体,通过委托运输管理模式,委托京沪高速铁路沿线的北京局集团公司、济南局集团公司和上海局集团公司对京沪高铁进行运输管理,并将牵引供电和电力设施运行维修委托中铁电气化局集团进行管理。

招股书显示,2016年至2018年,京沪高铁营收分别为262.58亿元、295.55亿元和311.58亿元;净利润分别为79.03亿元、90.53亿元和102.48亿元。预计2019年前三季度营业收入为205.02亿元,净利润为95.20亿元。所募集的资金在扣除发行费用后拟全部用于收购京福安徽公司65.0759%股权,运营管理其管内的合蚌高铁、合福铁路安徽段、郑阜铁路安徽段和商合杭铁路安徽段等高铁,增强辐射效应,带动相关线路持续发展,收购对价为 500.00 亿元,收购对价与募集资金的差额通过自筹资金解决。京沪高铁的挂牌上市,不仅预示着京沪高铁迈上了新的发展高点,也标志着中国铁路资产资本化、证券化、股权化实现了重要突破,有利于中国高铁建设事业蓬勃发展。

“第五套标准”上市第一股泽璟制药登陆科创板

1月23日,泽璟制药在上交所挂牌上市,正式登陆科创板,股票代码为688266。公司发行价格为每股33.76元,募集金额为20.26亿人民币。在招股阶段,泽璟制药成为热门新股,获得584.59倍的超额认购。

苏州泽璟生物制药股份有限公司成立于2009年,位于江苏省昆山国家高新区,是一家由中美医药界管理和技术团队创办的中外合资企业,致力于创新药物的自主研发、生产和销售,专注肿瘤、出血及血液疾病、肝胆疾病等多个治疗领域的创新驱动型化学及生物新药研发企业。核心产品多纳非尼是针对肝细胞癌、结直肠癌、分化型甲状腺癌等多种癌症的一类创新药,也是我国首个开展一线治疗晚期肝细胞癌III期临床试验的国产靶向新药。

清科私募通数据显示,泽璟制药的融资情况如下表所示:

招股书显示,泽璟制药2016年、2017年、2018年营业收入分别为20.03万人民币、0元、131.12万人民币,净利润分别为-1.2827亿人民币、-1.46亿人民币、-4.43亿人民币。允许尚未盈利企业上市是科创板重要特点之一,泽璟制药也是科创板申报企业中首家选用第五套科创板上市标准上市的企业,具有里程碑意义。这项标准是五套上市标准中唯一一套未牵涉到业绩情况的标准,也一直被业内认为是给未盈利生物科技类企业量身定做的标准。

泽璟制药本次募集资金将会全部用于公司主营业务相关项目及主营业务发展所需的营运资金,按轻重缓急顺序投资新药研发项目、新药研发生产中心二期工程建设项目以及营运及发展储备资金。科创板的推出,打破了A股市场“必须盈利”的藩篱。给需要研发投入、创新技术的生物医疗企业打开了大门。

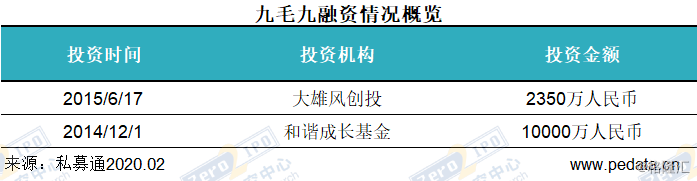

九毛九港股上市,首日市值超百亿

九毛九国际控股有限公司是一家以连锁经营为核心的中式餐饮企业,其前身为山西面王,1995年10月始建于海口,经营至今已逾24年。至今,九毛九餐饮集团旗下包括九毛九、太二、2颗鸡蛋煎饼、怂、那未大叔是大厨5个品牌,店铺版图覆盖华东、华南、华中、华北等区域。2016年,九毛九曾在A股递交招股说明书。2018年,由于整体A股审查流程延长并且上市时间表不确定,九毛九撤回A股上市申请。2020年1月15日,九毛九登陆港股,股票代码为09922,香港公开发售部分636倍超额认购,最终以招股价上限6.6港元/股发行上市。上市首日,股价收涨56.36%,收于10.32港元/股,总市值为137.61亿港元。

清科私募通数据显示,九毛九的融资情况如下表所示:

据招股书显示,九毛九集团在2016年、2017年、2018年的营收分别为11.64亿元、14.69亿元、18.93亿元。募集资金中约15.407亿港元将用于扩展餐厅网络,以便进一步提升市场份额,计划于2020年及2021年分别开设18家及20家九毛九餐厅、80家及100家太二餐厅。

综上,本月中企IPO数量和融资额均呈现小幅下降趋势。在34家IPO企业中,有22家企业获得了VC/PE机构支持,VC/PE机构渗透率超六成。交易市场方面:本月中企IPO数量中,登陆上香港证券交易所主板的中企有13家,位列第一;融资额方面,得益于京沪高铁的成功上市,本月中企在上海证券交易所主板共募资312.82亿人民币,占中企IPO总融资额的62.17%,拔得头筹。本月生物技术/医疗健康行业IPO数量位居首位。1月IPO中企共涉及8个省市,广东省以13家中企IPO位居第一,共计募资72.30亿人民币。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员