作者:樊继拓

来源:新时代策略

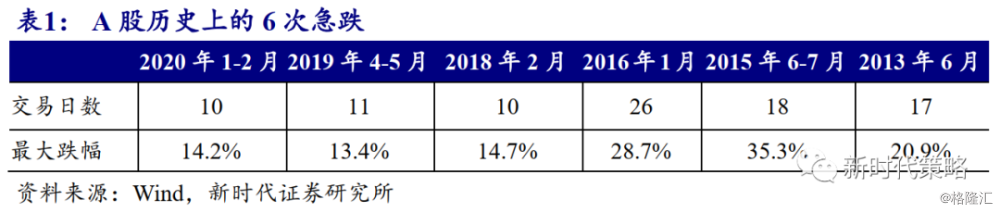

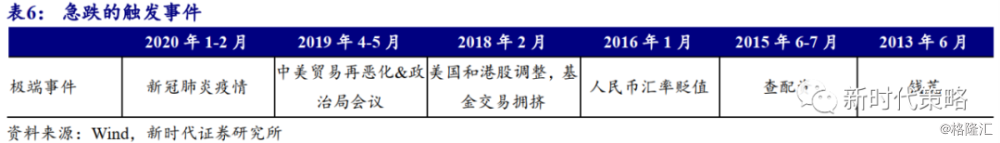

近期,市场出现一个比较明显的快速调整,共10个交易日,最大调整幅度14.2%,调整时间短,幅度大,是一次急跌。我们详细对比了2013年以来的6次急跌:2020年1-2月初、2019年4-5月、2018年2月、2016年1月、2015年6-7月、2013年6月。得到如下结论:

(1)2013年之后,随着杠杆资金、长线配置资金的增多,A股越来越容易在调整初期出现急跌;

(2)从盈利大趋势、流动性大趋势、估值、短期杠杆资金、长期配置资金5个维度来对比,相比历史,当下的每一个维度都是最好或者第二好的;

(3)从多维度综合对比,目前更类似2013年6月钱荒前后的市场格局。差异在于,钱荒对盈利预期和流动性产生双重冲击,而疫情只对盈利预期产生影响,所以跌幅应该会小很多。我们认为最近10个交易日的下跌,特别是节后第一个交易日的下跌,已经很充分地释放了风险了,市场可能会企稳;

(4)这一次急跌基本上封杀了2020年市场出现快牛的可能,但依然可以期待结构性牛市或者慢牛。

1

杠杆、绝对收益投资者增多导致A股容易出现急跌

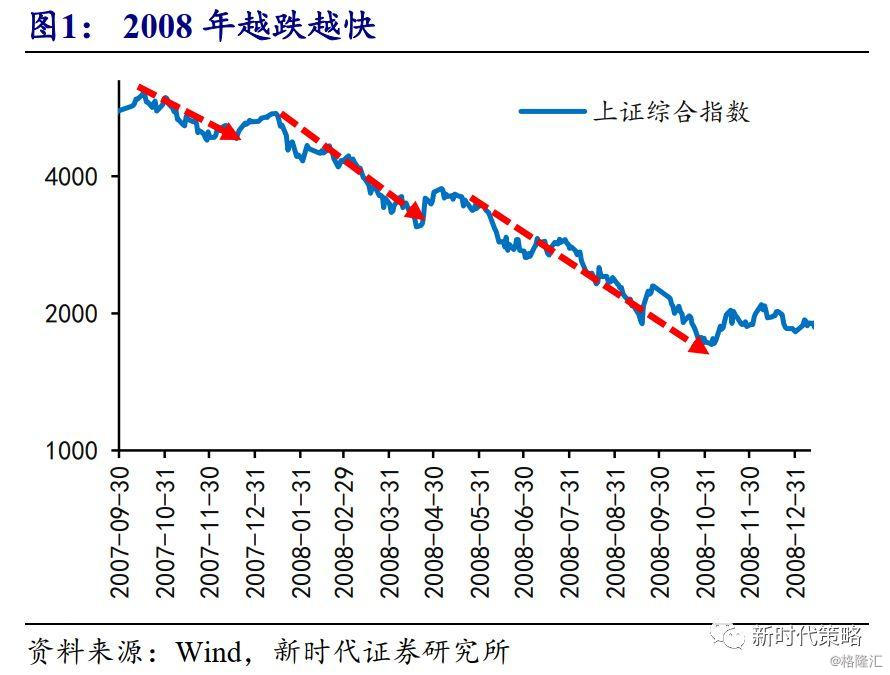

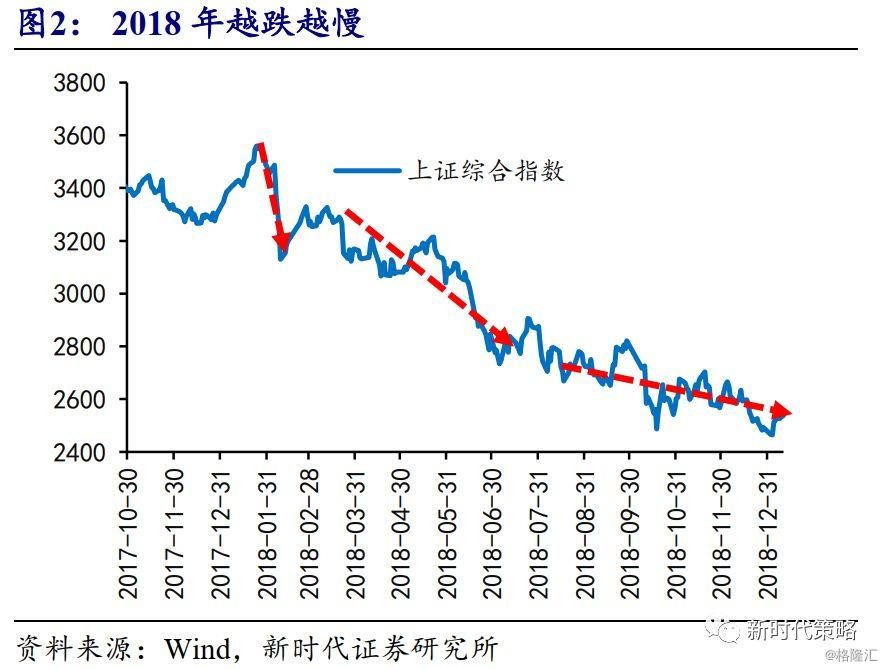

2013年之后,特别是2015年之后,A股特别容易在调整的初段出现急跌,之后会变慢或者调整结束。这和2013年之前非常不同。非常典型的是2008年和2018年熊市的对比,2008年熊市初期,市场跌速很慢,但之后不断加速。而2018年熊市第一波跌速非常快,之后却越来越慢。2019年4-5月的调整速度也很快,2020年最近半个月也很快。

我们认为,这背后反映的是绝对收益投资者增多和杠杆资金的影响,这种情况以后大概率是常态。

2

基本面角度对比6次急跌

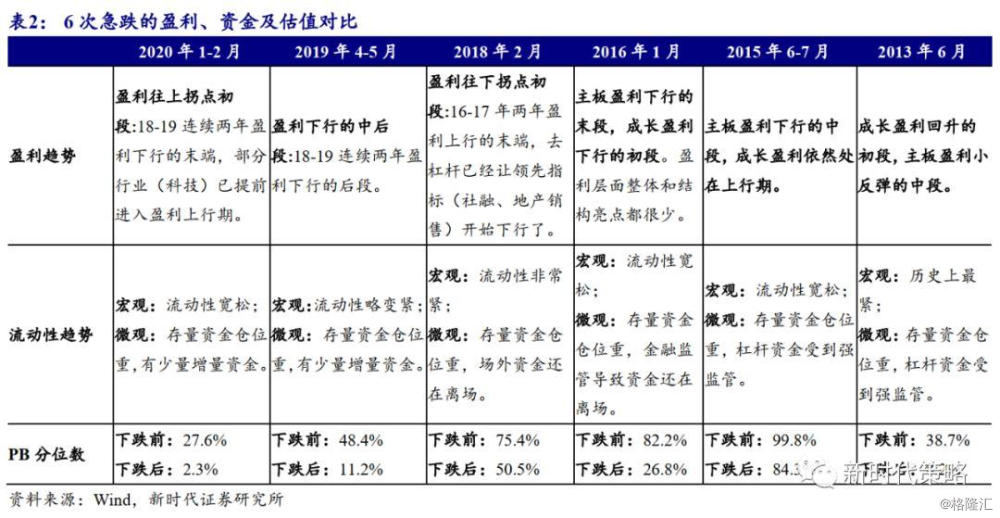

基本面大趋势的对比,我们重点分析了盈利、流动性和估值这三个维度。我们认为对比这6次调整,当下的市场盈利趋势能够排到第2位,流动性趋势能够排到第1位,估值能够排到第2位,具体排序如下:

(1)盈利趋势:2013年6月>2020年1-2月>2019年4-5月>2015年6-7月>2016年1月>2018年2月;

(2)流动性:2020年1-2月>2019年4-5月>2016年1月>2018年2月>2013年6月>2015年6-7月;

(3)估值:2013年6月<2020年1-2月<2019年4-5月<2018年2月<2016年1月<2015年6-7月;

2.1、 盈利趋势对比

对于一个板块或整个市场来说,如果它的盈利是处在上行趋势,受到短期负面冲击之后,之后的运行应该是比较强的;但如果市场是处在盈利下行的大趋势中,特别是在初段和中段,受到负面冲击之后,是很难恢复的。

当前盈利处在缓慢往上的拐点附近,如果看绝对数值其实还没有往上,但是因为有部分领先行业已经出现了盈利改善的趋势,比如说科技(包括新能源车)。而部分盈利预期比较差的板块应该处在一个下行的末端。对比之前的几次急跌,当下只比2013年6月稍微差一点,比其他几次都好。

2019年4-5月,市场处在盈利下行的中后段。2018年盈利下行,到2019年初盈利还没有改善的迹象,最近半年比较火的电子、传媒、计算机、新能源车,在2019年4-5月份还没有被市场发掘,那时候只挖掘出了养殖的盈利改善,盈利逻辑非常少。整体来看,2019年4-5月,不管是整体还是结构,盈利趋势都是没有太多看点的。

2018年2月,那时候盈利是处在上行的末段,下行还没有开始,但已经有领先指标开始变差。2018年2月是处在2016年到2017年连续两年盈利改善的末段,在2018年初,市场一致预期2018年全年的盈利环境很难持续超预期了,但自下而上还没有发现可能会低于预期的点。但如果看宏观指标,包括社融、房地产销售,发现其实已经下滑的比较厉害了,所以我们认为那个时候是处在盈利下行的初段。

2015年中和2016年初的调整,这两次主板的盈利是在下行的中段,成长盈利是到了上行的末段,如果去看上市公司业绩,其实成长的业绩到2015年甚至2016年初的时候还在改善,但如果是看并购等各方面的数据,已经逐渐转入往下的趋势了。我们认为2015年6-7月的时候成长盈利处在末段,主板盈利处在下行的中段,而到2016年初,主板是处在盈利下行的末段,到2016年2、3季度之后,很多经济的指标开始慢慢改善,特别是商品的价格在改善,但是在2016年1、2月市场展望主板的盈利时,还很难看到这些。

2013年6月,是由钱荒带来的冲击。如果看上市公司的盈利,主板是处在盈利上行的末段。因为从2012年开始到2013年,主板有一个盈利小幅反弹的周期,2013年年中主板的盈利是处在反弹的后段,钱荒后,市场担心未来经济的下行,但是主板盈利以及宏观同步指标,都还没开始下行。对于主板的盈利确定进入下行趋势2013年12月之后。而成长的盈利是处在上行的中段,或者说是初段略靠后一点。那个时候相对来说盈利的看点是比较多的,主板是盈利1年小反弹的末端,成长是盈利上行大趋势的初段。

如果把刚刚对比的这几次盈利格局做一个排序,我们认为2013年6月是最好的,2020年现在面临的情况排第2位,2019年4-5月排第3位,2015年6-7月和2016年1月分别排第4位和第5位,最差的情况是2018年2月。

2.2、 流动性趋势对比

从流动性的角度去看,对比这6次急跌,最大的共性是存量机构的仓位,在调整之前整体都是偏高。

不一样的地方是,现在至少宏观流动性是偏宽松的,而我们去看2019年4-5月是略微偏紧一点点,2018年2月是非常紧,2013年6月是史上最紧,2015年6-7月和2016年1月宏观流动性是偏宽松的,但微观流动性是非常紧的,因为当时查配资、金融监管的影响。

现在的资金格局目前来看是几次冲击中最好的一次情况,首先是没有宏观的负面冲击在,不像2013年年中或者2019年的4-5月份,那时候都有宏观的流动性收紧。目前的微观流动性也还可以,政策对股市也是很支持的。当然短期调整过多之后,必然带来杠杆资金的平仓,这个事没法避免的。这个每次调整都会出现的,但至少没有外部的比较大的因素来影响股市的资金情况。所以这次的资金格局是我们对比的6次案例里面最好的。

2.3、 估值对比

从估值来看,我们认为目前面临的情况可能能排到第二位,绝对估值处在历次调历次调整后最低。虽然2013年6月的静态估值比现在高一点,但那个时候的相对历史的估值是相对偏低的,就是站在2013年,去对比2013年以前估值是非常低的,那个时候不知道2014年上半年会到达一个很低的估值。我们说的2013年6月更低,是指2013年6月和2013年之前去比,2020年1-2月和2020年之前去比。

从基本面趋势来看,可以看到当下的基本面格局可以说是历次急跌中最好的,盈利趋势能排到第2,流动性趋势能排到第1,估值能排到第1或者第2。

这么多案例里面,相似度最高的是2013年6月。当时盈利的趋势有看点,但是流动性冲击比较大,估值上这两次都是处在历史很低的位置。但是这两次在短期事件上有一些差异,2013年6月的钱荒,不仅会冲击流动性,也会改变A股未来的盈利预期。而这次疫情造成的冲击,担心的是未来一两个季度上市公司的盈利。所以这一次急跌从,幅度上,会小于2013年6月。而冲击完成之后,指数可能会出现2013年6月之后市场的表现。

3

对比短期买卖力量的强弱

短期对比我们从三个维度来看:极端事件、杠杆资金、配置资金。我们认为,这一次急跌中,短期杠杆资金平仓压力有,但相比较来看,并不算大,长期配置资金可能最多的。

(1)杠杆资金平仓压力:2013年6月< 2020年1-2月< 2018年2月<2016年1月< 2019年4-5月< 2015年6-7月;

(2)长线配资资金:2020年1-2月> 2019年4-5月> 2013年6月>2016年1月> 2018年2月> 2015年6-7月;

3.1、 每一次急跌都伴随着大的事件冲击

每一次急跌,都伴随着一个大的短期利空事件,而且多数时候是大家跟踪比较少的变量。2019年4月–5月的中美贸易再恶化,2018年2月的美股和港股暴跌,2016年1月的人民币汇率快速贬值,2015年6-7月的查配资,2013年6月的钱荒。

3.2、 平仓盘的压力相对较好,长期配置盘很多

3.2、 平仓盘的压力相对较好,长期配置盘很多

短期影响调整时间和空间主要看两点:配置资金和平仓盘,如果抄底资金比较多而平仓盘不太多,理论上来说这个位置的下跌幅度就不会很大。

我们认为这一次短期平仓盘压力相对可控,因为在调整之前的一个季度,指数的上涨幅度,相比较之前的几次并不是很大。

从利率和估值的对比来看,当下的配置资金可能是历次调整后最多的。利率很低,估值也低,市场越调整,配置资金是越多的。历史上,外资可以作为一个很重要的配置资金观察指标。如果估值贵,几乎每一次调整前,都能看见外资在卖(2015年二季度、2019年4月是两个最典型的案例),在调整之后,如果估值便宜,外资就会买入。这一次急跌前,外资在调整之前就没怎么卖,调整后买的更多了,这说明当下市场的盈利和估值匹配的很好,能吸引很多长线配置资金。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员