今日新年后第一个交易日A股满屏原谅色,两市股指收市大跌沪指收跌7.72%,报2746.61点;深成指跌8.45%,报9779.67点;创业板跌6.85%,报1795.77点。两市成交额逾5000亿,3589只个股录得下跌,3209只个股跌停。

盘面上,行业板块除医药商业板块外,其余所有板块悉数沦陷走绿。此情此景,Beta属性较强的券商板块自然不能幸免。截至今日收盘,券商板块指数跌9.99%--板块43只个股全数跌停收市。

(图源:同花顺)

面对如此蔚为壮观的场景,除了可以截图合影留念外,不妨亦思忖券商板块全军覆没背后是否有投资的机会。

以非典为鉴:疫情对股市影响呈阶段性、短期性

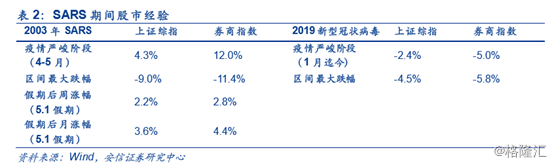

回顾2003年非典期间市场大盘及券商板块指数表现,在疫情最为严重的4至5月份,不论是上证指数或是券商指数,其实并未出现下跌,反而分别上涨4.3%及12.0%。且随着当时政府采取相应防疫措施,当年五一假期后上证指数及券商指数当月涨幅分别为3.6%及4.4%。

惟就单日而言,当年4月24日及5月13日上证指数及券商指数分别下滑2.5%及1.5%,3%及4.7%,录得期间两日最大跌幅。

故就非典对大市及券商影响而言,大概呈现阶段性及短期性特点,短期内影响甚大,但长期而言影响程度并不会太大。

但非典毕竟与这次的新型肺炎不同。今日市场出现全行业板块的恐慌性暴跌显然较非典期间任何一日要严重,故虽然SARS与新型武汉肺炎两个病有不少的相似之处,作用于不同时期的不同市场投资者, 产生的效果可能亦有所差异。今年1月份内,上证指数及券商指数分别跌2.4%及5.0%,抗跌能力显然不如2003年疫情最严重的4、5月。而目前武汉肺炎疫情暂时还未出现坚定迹象,其对市场未来造成的影响程度实际上亦较难说得准。

(图源:安信证券研报)

如横向对比SARS并作乐观预期的话,市场整体及与之关联程度较大券商板块当前跌幅在短期内有可能得以回复。具体市场情绪转折点可能与疫情高峰时间点存在较大关系。

如果按照钟南山院士的假设,疫情高峰将在2月13日前出现。

实际上,除市场自身的抗跌因素外,必要时上层在政策方面亦会给予扶持。昨日,央行就已发布公告称为维护疫情防控特殊时期银行体系流动性合理充裕和货币市场平稳运行,2月3日将开展1.2万亿元公开市场逆回购操作投放资金,确保流动性充足供应,银行体系整体流动性比去年同期多9000亿元。

哪些个股业绩弹性更大?

而不论这次疫情持续是长或短,最能抗跌的因素还是行业公司自身的基本面。在这一方面,整个券商板块去年表现实际上均较为理想。

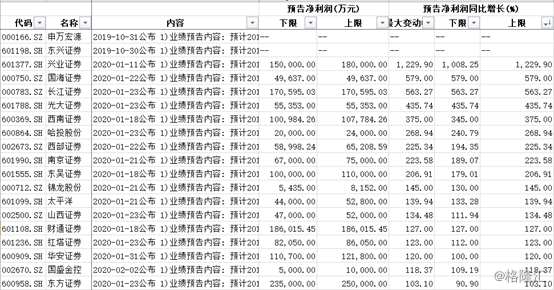

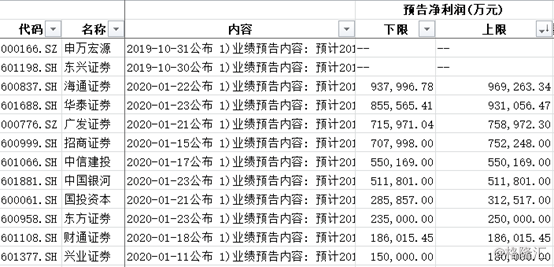

华创证券统计截至1月23日已公布2019年业绩快报的30家A股上市券商业绩预期显示, 板块合计合计归母净利润849.67亿元到886.77亿元,同比+73%~81%,增幅较18年转负为正(2018年同比增幅为-42%)。

而按同花顺iFinD统计,截至最新共有33家上市券商已披露2019年业绩预期。以预期利润上限同比增速统计,共有17家上市券商增速超过100%,分别为兴业证券、国海证券、长江证券、光大证券、西南证券、哈投股份、西部证券、南京证券、东吴证券、锦龙股份、太平洋、山西证券、财通证券、红塔证券、华安证券、国盛金控及东方证券。

其中,增速最快的兴业证券、国海证券及长江证券归母净利润较上年均实现显著增长,同比增速均超500%。天风证券则为板块唯一可能录得净利润同比下滑的券商,受投资及股权质押业务减值影响,公司预期归母净利润可能同比增加负17.45%至正15.57%。

(数据来源:同花顺iFinD)

而按预期净利润绝对值统计,两市最大券商仍为中信证券,公司预计去年实现归母净利润122.88亿元(同比增长30.86%),连续14年位列上市券商第一(下表只统计业绩预告披露的券商业绩,但中信证券披露业绩快报,故并无收录)。

其次则分别为海通证券、华泰证券、国泰君安证券、广发证券、招商证券、中信建投、中国银河、国投资本、东方证券、财通证券、兴业证券及长江证券。

其中,海通证券预计归母净利润为93.8至96.93亿元,同比增长80%至86%;华泰证券预计归母净利润为85.56为93.11亿元,同比增长70%至85%;国泰君安预计归母净利润86.26亿元,同比增长28.59%(因以业绩快报形式披露,下表亦无收录);广发证券预计归母净利润71.60至75.90亿元,同比增长66.5%至76.5%;招商证券预计归母净利润70.8至75.22亿,同比增长60%至70%。

总体而言,券商板块去年增长均较为理想,而头部龙头券商在录得可观净利润的同时,预期同比增速均高于50%,实现净利润量、速的双高速增长,基本面并不算差,甚至可以说较为理想,今日板块全军覆没跌停,一定程度上是受市场极度悲观情绪拖累。

(数据来源:同花顺iFinD)

而今年而言,行业相对明确的利好因素包括注册制推行,预期促使券商加强非IPO业务资源投入(如股权融资、债券融资、并购重组及结构化融资服务),令其业务更多元化。

此外,科创板企业的新一轮集中上市潮将为上市券商额外带来约86亿元的收入。而去年年底开始的并购重组、再融资松绑及新三板改革等多样利好政策亦有望促进市场投融资。在此情况下,券商板块今年的业绩增长其实本来颇为明确。

待此次武汉肺炎的利空出尽后,鉴于龙头个股基本面均较好,可留意当中估值相对较低的个股。另外值得一提的是,由于去年春节在2月份休市一周,春节休市错配令同比基数较低,故本月券商较大可能实现同比较大增幅,基本面改善可为估值反弹提供基础。

另外,中长期而言在政策利好之下,资金或将加快流入权益市场(事实上,今日北上资金已开始大幅抄底),此时受此次疫情影响估值相对较低的券商板块或会成为重点关注对象。

中泰证券研报认为,此次武汉疫情短期内将对行业造成冲击。惟2月1日,中国人民银行、财政部、银保监会、证监会、外汇局发布《关于进一步强化金融支持防控新型冠状病毒感染肺炎疫情的通知》,提出提高债券发行服务效率、适当放宽并购重组等业务时限等措施,将有望缓解此次疫情冲击,券商多业务业绩或仍持续改善。

机构表示,疫情短期冲击将不会改变行业长期向好趋势,渐进宽松的货币政策环境仍有望延续。随着资本市场改革有序开展,行业短期内将受益于流动性改善。

就当前而言,业绩修复能力较强板块龙头券商中,PB估值低于平均值的有华泰证券、国泰君安、海通证券、申万宏源、广发证券、中国银河、东方证券,即使是连续十四年净利润总额维持行业领先的中信证券,其当前市净率亦仅仅是略高于板块平均值。

(图源:同花顺iFinD)

若短期内券商板块再度全线走低,此刻低估值、基本面较理想且今年内业绩前景较为明朗的龙头券商"笋货"或适宜进行低位布局。

下载格隆汇APP

下载格隆汇APP

下载诊股宝App

下载诊股宝App

下载汇路演APP

下载汇路演APP

社区

社区

会员

会员